Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

Tìm cổ phiếu ngân hàng tiềm năng theo mô hình phân tích CAMEL

Tăng trưởng tín dụng và chất lượng tài sản sẽ được cải thiện trong nửa cuối năm 2024 cùng với sự phục hồi của nền kinh tế.

NAB, STB, LPB, TCB, VPB, TPB, MBB, OCB, ACB và VIB là các cổ phiếu tiềm năng dựa theo mô hình phân tích CAMEL của Chứng khoán Yuanta Việt Nam.

Trong mô hình phân tích CAMEL của CTCK Yuanta Việt Nam, ACB, MBB, TCB & VCB giữ vị trí top 4 trong quý I/2024. LPB vươn lên vị trí thứ 6 với kết quả lợi nhuận sau thuế cổ đông công ty mẹ (LNST CĐCT mẹ - PATMI) của LPB tăng +85%YoY, theo kết quả tại BCTC quý I/2024. Tỷ lệ chi phí/thu nhập (CIR) TTM sau điều chỉnh giảm xuống còn 35% (-3 điểm phần trăm so với năm 2023). Tăng trưởng CASA của LPB, theo phân tích của Yuanta Việt Nam cũng vượt trội hơn so với các ngân hàng khác với mức tăng + 22% từ đầu năm đến nay, nhưng tỷ lệ CASA 11% của LPB vẫn đang ở mức thấp hơn trung vị ngành 12%.

LPB có thể xem là một "hiện tượng" trong ngành ngân hàng tại quý I/2024. Trong bối cảnh toàn ngành gặp khó khăn vì tăng trưởng tín dụng yếu, LPB một mình thẳng tiến tăng trưởng tín dụng 11,7%, vượt xa tăng trưởng chung của ngành (1,34%) và cao gần gấp 2 lần so với nhà băng có tăng trưởng tín dụng tích cực ở vị trí thứ 2. Tuy nhiên, LPB cũng nằm trong danh sách của VIS Rating được điểm danh thuộc nhóm ngân hàng có nợ quá hạn tăng cao trong quý I/2024, với nguyên do chung của nhóm cho vay bất động sản tiêu dùng gặp khó khăn trong thu hồi nợ.

Theo Yuanta, PATMI trong quý I/2024 của toàn ngành ngân hàng tăng +8% QoQ/+9% YoY đạt 57 nghìn tỷ đồng. Sự tăng trưởng svck này là nhờ vào thu nhập lãi ròng (+ 8% YoY), lãi từ kinh doanh ngoại hối (+ 49% YoY), và lãi chứng khoán kinh doanh/đầu tư (+ 3x YoY).

"Chúng tôi kỳ vọng tăng trưởng tín dụng sẽ bắt đầu phục hồi từ quý II/2024, đi đôi với kì vọng về sự phục hồi kinh tế. Hơn nữa, các NH đã tăng lãi suất để đẩy mạnh huy động, cho thấy tiềm năng tăng trưởng tín dụng trong tương lai.

Chi phí vốn (COF) có thể tăng từ quý II2024. Thu nhập lãi ròng đạt 122 nghìn tỷ đồng (QoQ đi ngang/+8% YoY) trong quý I/2024, nhờ chi phí vốn giảm. Tuy nhiên, chi phí vốn sẽ tăng, nguyên nhân là đến từ việc tăng lãi suất huy động gần đây và khả năng NHNN tăng lãi suất điều hành để hỗ trợ tỷ giá", nhóm phân tích đánh giá.

Theo mô hình phân tích, các ngân hàng có tỷ lệ CASA cao như là VCB (34,7%), MBB (36,6%) và TCB (40,5%) có ưu thế hơn trong việc kiểm soát chi phí vốn so với các ngân hàng khác. ACB với tỷ lệ CASA tăng lên mức 23,8% (+82 điểm cơ bản QoQ) cũng sẽ có lợi thế.

Tỷ lệ CASA của tổng 28 ngân hàng (bao gồm niêm yết và OTC) tại thời điểm Q1/2024 là 21,2% (-1 điểm phần trăm YoY).

Mức trần tỷ lệ nguồn vốn ngắn hạn dùng cho các khoản vay trung và dài hạn là một yếu tố làm hạn chế biên lãi gộp. Một số ngân hàng vẫn có dư địa để tăng tỷ lệ này và hỗ trợ NIM. Các ngân hàng này bao gồm EIB (14%), ACB (18%), STB (19%), CTG (21%) và VPB (23%).

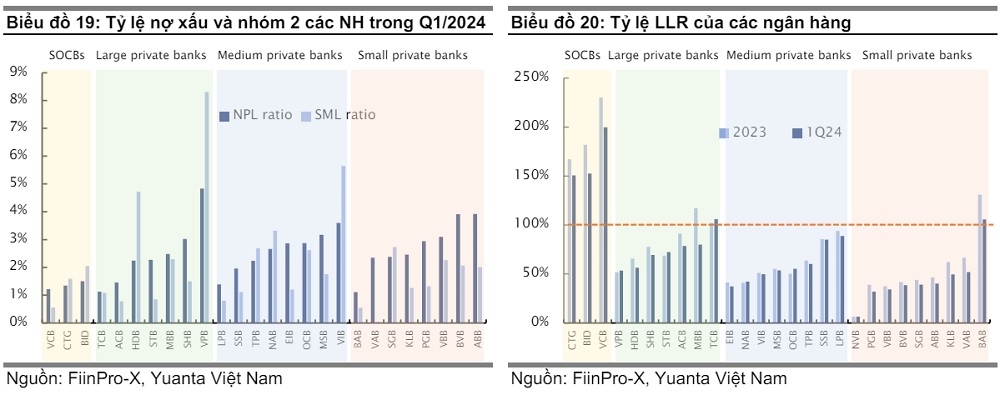

Trong khi đó, đối với chất lượng tài sản, chi phí tín dụng toàn ngành đạt 32 nghìn tỷ đồng (-5% QoQ/ nhưng +7% YoY) trong quý I/2024. Hầu hết các ngân hàng đều

tăng trích lập dự phòng svck để xử lý vấn đề nợ xấu gia tăng. Tỷ lệ nợ xấu toàn ngành tăng +24 điểm cơ bản YTD, đạt 2,18%, trong khi tỷ lệ LLR giảm -7 điểm phần trăm YTD xuống còn 87% trong quý I/2024.

Tỷ lệ LRR giảm khiến các ngân hàng giảm độ linh hoạt trong việc giảm dự phòng, hoàn nhập và thúc đẩy lợi nhuận gắn với kết quả xử lý nợ xấu trong thời gian tới đây và có thể tiếp tục làm giảm chất lượng tài sản của các ngân hàng. Điều này cũng thể làm tăng rủi ro với các ngân hàng có mức độ giải ngân vào lĩnh vực có độ rủi ro cao như bất động sản, gần đây là năng lượng, với nguy cơ xếp hạng tín nhiệm chéo của các khách hàng suy giảm.

Tuy nhiên, như nhiều định chế khác cũng trông đợi vào sự phục hồi của nền kinh tế sẽ là môi trường - lực đẩy quan trọng cho nhu cầu tín dụng để tín dụng tăng trưởng, ngân hàng cũng có điều kiện xử lý nợ xấu tốt hơn, Yuanta Việt Nam kỳ vọng chất lượng tài sản của các NH sẽ được cải thiện trong giai đoạn quý II- quý IV/2024. "Nếu điều này xảy ra, các NH đã trích lập cao trước đó có thể sẽ ghi nhận hoàn nhập dự phòng có thể trong quý IV/2024, từ đó thúc đẩy lợi nhuận cả năm", ông Trần Tánh, chuyên viên thực hiện phân tích của Yuanta Việt Nam nhận định.

Ngoài ra, lưu ý thêm là Luật các TCTD sửa đổi sẽ có hiệu lực từ 1/7/2024. Luật khi được áp dụng sẽ hướng đến giảm rủi ro tập trung đối với khách hàng lớn và cổ đông lớn tại các ngân hàng (thông qua siết tỷ lệ sở hữu cổ phần thấp hơn so với trước đây). Các quy định mới này sẽ giúp cải thiện hoạt động quản trị rủi ro và tập quán kinh doanh, cũng như giúp cải thiện chất lượng tài sản của các ngân hàng.

Tại Chương XII Luật các TCTD (sửa đổi) 2024 đã luật hóa một số quy định xử lý nợ xấu trong Nghị quyết 42/2017/QH14. Điều này giúp các tổ chức tín dụng có thêm công cụ pháp lý có hiệu lực cao để chủ động, tích cực hơn trong việc xử lý, thu hồi nợ xấu trong tương lai, theo Cty VIS Rating đánh giá.

Bên cạnh đó, Luật mới không quy định về quyền thu giữ tài sản bảo đảm của ngân hàng và quá trình thu hồi nợ theo quy trình xét xử của tòa án sẽ mất nhiều thời gian hơn. Đây hiện vẫn đang là điểm gây tranh cãi, "lấn cấn" trong nỗ lực thúc đẩy xử lý thu hồi nợ, giảm tránh nợ xấu của các ngân hàng. Các TCTD sẽ phải cân nhắc và kiểm soát chặt việc cấp tín dụng kể từ khi tiếp cận hồ sơ, quá trình giải ngân, sử dụng vốn vay và thu hồi nợ cũng như xử lý tài sản bảo đảm, tuy vốn dĩ là trọng trách của họ trong đảm bảo chất lượng tín dụng nhưng đồng thời trọng trách sẽ nặng hơn khi áp dụng Luật mới. Theo đó, khả năng "nới lỏng" tiếp cận tín dụng sẽ khó xảy ra và phần nào làm giảm cơ hội tăng trưởng của những TCTD đề cao thận trọng.

Theo mô hình tìm cổ phiếu NH tiềm năng trong 27 ngân hàng niêm yết, NAB, STB, LPB, TCB, VPB, TPB, MBB, OCB, ACB và VIB là các cổ phiếu tiềm năng. Yuanta Việt Nam đánh giá duy trì đánh giá tích cực cổ phiếu ngành ngân hàng dựa trên kỳ vọng: Thứ nhất, tăng trưởng tín dụng hồi phục từ quý II/2024; và Thứ hai) định giá cổ phiếu ngân hàng vẫn đang ở mức hấp dẫn, với mức P/B 2024E trung vị ngành là 1,1x và ROE là 18%.

Tỷ lệ P/B hiện tại của ngành đang ở mức thấp hơn so với mức trung bình lịch sử trong 10 năm, cho thấy cơ hội hấp dẫn đối với các nhà đầu tư dài hạn. Lý do định giá P/B thấp có thể đến từ những lo ngại về thị trường bất động sản trong nước, nợ xấu tăng, tăng trưởng tín dụng ảm đạm và biên lãi gộp bị giảm. Tuy nhiên, một số yếu tố tích cực có thể giúp thúc đẩy định giá ngành ngân hàng trong thời gian tới.

P/B lịch sử ngành ngân hàng

"Chúng tôi đưa ra khuyến nghị MUA đối với ACB, HDB, MBB, VCB và VPB, lưu ý rủi ro về tác động kéo dài của thị trường bất động sản đến chất lượng tài sản", CTCK khuyến nghị.

Mô hình CAMEL của Yuanta Việt Nam nhằm xếp hạng các ngân hàng theo tiêu chí chất lượng. Tuy nhiên, một ngân hàng có vị trí xếp hạng CAMEL cao không đồng nghĩa với việc cổ phiếu đó là một khoản đầu tư tốt. Một ngân hàng tốt là một khoản đầu tư tốt chỉ khi cổ phiếu đó đang bị định giá thấp. Việc thực hiện mô hình để giúp xác định các ngân hàng đang bị định giá thấp. Các tiêu chí để xác định NH bị định giá thấp bao gồm: Chỉ số giá trên giá trị sổ sách (P/B) ở mức thấp; Khả năng sinh lời ở mức cao: ROE và NIM cao; Chi phí vốn thấp: Tỷ lệ CASA cao; Tỷ lệ an toàn vốn cao: Vốn cấp 1 ở mức cao 5; Tỷ suất cổ tức cao;. Rủi ro: Tỷ lệ chứng khoán nắm giữ tới ngày đáo hạn /tài sản ở mức thấp và tỷ lệ trái phiếu doanh nghiệp/tài sản ở mức thấp.

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

1 Yêu thích

3 Chia sẻ

Thích

Thích Bình luận

Bình luậnNhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Bàn tán về thị trường

Đang tải

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699