Thị trường hồi phục, hiệu suất các quỹ đầu tư tăng trưởng dương tháng 8

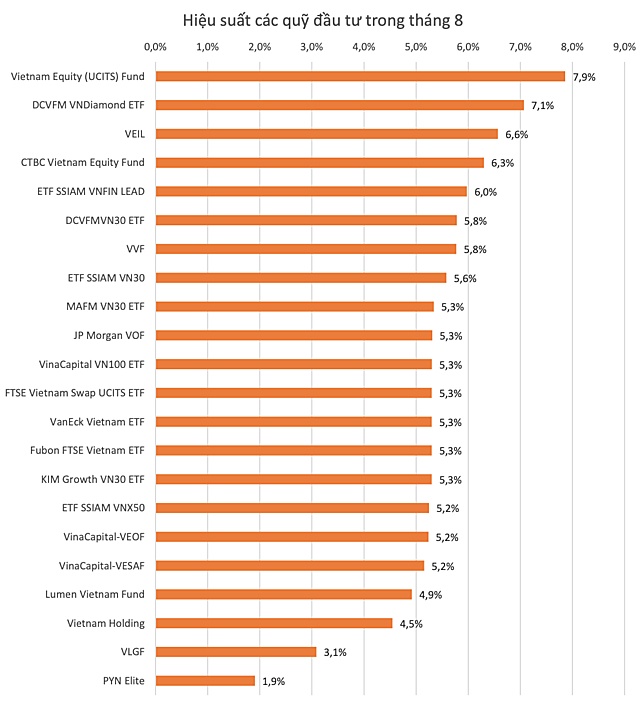

Vietnam Equity (UCITS) Fund (VEF) trực thuộc Dragon Capital ghi nhận tỷ suất sinh lời tháng 8 lớn nhất với 7,9%.

Sau nỗ lực cân bằng trong tháng 7, thị trường chứng khoán tháng 8 tiếp tục có sự hồi phục tốt trong bối cảnh Fed tăng lãi suất thêm 0,75 điểm phần trăm và GDP quý II của Mỹ giảm 0,9% được công bố phù hợp với các dự đoán trước đó của giới đầu tư. Theo Trung tâm Phân tích Chứng khoán SSI (SSI Research), thị trường chứng khoán Mỹ duy trì xu hướng đi lên trong 2 tuần đầu của tháng 8 là bệ đỡ giúp thị trường chứng khoán Việt Nam có tháng tăng tốt nhất kể từ 11/2021. Kết thúc phiên giao dịch cuối cùng tháng 8, VN-Index đứng ở mức 1.280,51 điểm, tương ứng tăng 74,18 điểm (6,15%) so với cuối tháng 7. Tương tự, HNX-Index tăng 3,31 điểm (1,15%) lên 291,92 điểm, UPCoM-Index cũng tăng 2,83 điểm (3,16%) lên 92,44 điểm.

Nhìn chung các quỹ đầu tư trong danh sách thống kê đều ghi nhận hiệu suất dương trong bối cảnh thị trường khả quan trong tháng 8. Trong đó Vietnam Equity (UCITS) Fund (VEF) trực thuộc Dragon Capital ghi nhận tỷ suất sinh lời lớn nhất với 7,9%. Quỹ vào các chứng khoán được giao dịch trên sàn HoSE, HNX và UPCoM, hoặc tối đa 10% giá trị tài sản ròng (NAV) bao gồm chứng khoán chưa niêm yết. Tại báo cáo tuần 25/8, NAV của VEF trị giá 317,4 triệu USD, tương đương 7.434 tỷ đồng. Trong top 10 cổ phiếu có giá trị đầu tư lớn nhất có sự xuất hiện của một số cổ phiếu cạn room ngoại như MWG, FPT, PNJ với tỷ trọng lần lượt là 9,05%, 7,1% và 4,87%… Mã MBB đứng ở vị trí top 1 với 9,45%, tương đương 30 triệu USD.

Xếp thứ 2 là quỹ ETF nội lớn nhất DCVFM VNDiamond ETF – đơn vị cũng thuộc quản lý của Dragon Capital với tỷ suất sinh lời 7,1%. Mức tăng này có đóng góp từ sự trở lại của MWG – cổ phiếu có tỷ trọng lớn nhất trong danh mục với 16,9%. Trên thị trường, cổ phiếu của Thế Giới Di Động tăng hơn 10% trong tháng qua.

Trong khi đó, FTSE Vietnam ETF - quỹ ngoại thu hút được dòng tiền lớn nhất trong tháng 8 với 652 tỷ đồng, ghi nhận hiệu suất 5,3%. Fubon FTSE Vietnam ETF cũng có hiệu suất 5,3% trong tháng 8. Quỹ ETF đến từ Đài Loan này hút ròng 256 tỷ đồng trong tháng qua, giảm so với mức 430 tỷ đồng của tháng 7. Tốc độ hút tiền đã trên đà chững lại từ tháng trước khi giá trị dòng tiền vào thấp hơn nhiều so với quý II, giai đoạn quỹ ETF này giải ngân hàng nghìn tỷ đồng mỗi tháng vào thị trường Việt Nam.

Khi xét về dòng vốn các quỹ ETF trong tháng 8, tổng giá trị vào ròng đạt 37 tỷ đồng, trong khi tháng trước ghi nhận mức rút ròng 347 tỷ đồng. Song khi xét xu hướng từng quỹ, SSI Research cho biết dòng vốn ghi nhận sự phân hóa khá mạnh giữa các đơn vị. Cụ thể, nhóm ETF liên quan đến VFM rút ròng mạnh như DCVFM VNDiamond bị rút ròng tháng thứ 2 liên tiếp với 891 tỷ đồng (tăng 70% so với tháng 7) hay DCVFM VN30 bị rút ròng 205 tỷ đồng. Điều này làm trung hòa xu hướng vào ròng từ nhóm quỹ ngoại như FTSE Vietnam ETF với giá trị vốn vào ròng đạt 652 tỷ đồng, Fubon (256 tỷ đồng), quỹ nội như SSIAM VNFIN Lead (140 tỷ đồng) hoặc một số quỹ có giá trị hút ròng nhỏ hơn như KIM VN30 ETF, Premia Vietnam, Mirae Assets VN30.

Xét các quỹ chủ động, Vietnam Enterprise Investments Limited (VEIL) được vận hành hiệu quả nhất khi ghi nhận tỷ suất đầu tư 6,6%, cao hơn mức tăng của VN-Index. Trong giai đoạn 1 tháng từ 28/7-25/8 khi VN-Index hồi phục, VEIL mua ròng hơn 38,7 triệu USD (903,8 tỷ đồng), hạ giá trị tiền mặt từ 50,5 triệu USD (khoảng 1.179 tỷ đồng) xuống 11,8 triệu USD (275 tỷ đồng). Top 3 cổ phiếu trong danh mục tại ngày 25/8 là VPB, MWG và ACB.

PYN Elite Fund là quỹ có tỷ suất sinh lời thấp nhất với mức 1,9%, dù con số này đã cao hơn mức 0,85% trong tháng 7 và đánh dấu tháng thứ 2 liên tiếp quỹ Phần Lan này ghi nhận tỷ suất sinh lời dương trở lại sau chuỗi 5 tháng liên tiếp âm trước đó (tháng 2 đến tháng 6). Quy mô danh mục (AUM) của PYN Elite Fund tại thời điểm cuối tháng 8 đạt 740,8 triệu EUR (khoảng 17.457,7 tỷ đồng). Trong đó, VHM, CTG, và VEA chếm tỷ trọng lớn nhất. Xét về giá, mã VHM tăng 1,8%, CTG tăng 3,9% và VEA tăng 0,9% trong tháng qua.

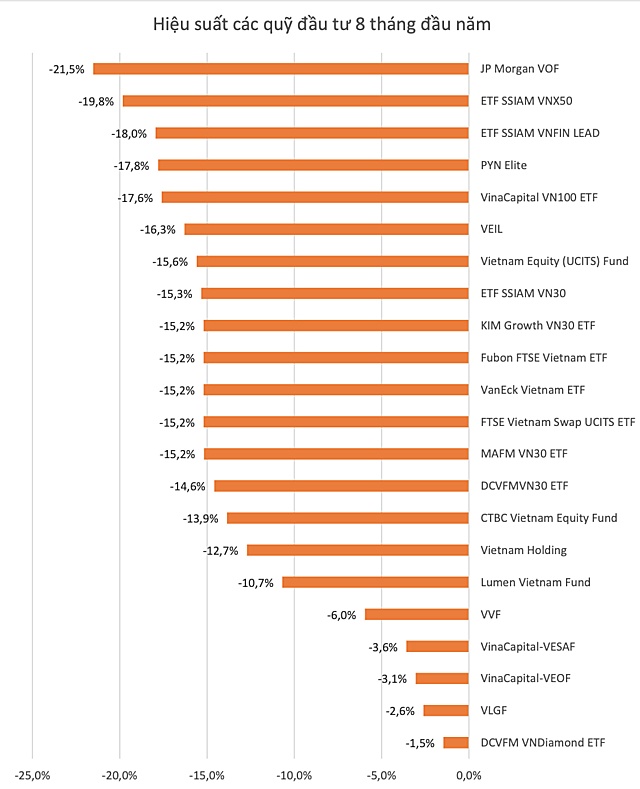

Dù phục hồi tích cực trong tháng 8, song hiệu suất đầu tư các quỹ vẫn ở mức âm nếu tính từ đâu năm. DCVFM VNDiamond ETF ghi nhận tỷ suất sinh lời khả quan nhất với mức âm 1,5%. Xếp thứ 2 là VLGF thuộc công ty TNHH Quản lý Quỹ SSI (SSIAM) với mức hiệu suất âm 2,6%. VLGF được biết đến là quỹ có hiệu suất 7 tháng đầu năm nay cao nhất các quỹ nghìn tỷ đồng với mức âm 5,5%.

Ở chiều ngược lại, JP Morgan VOF là quỹ hiệu suất thấp nhất từ đầu năm với mức âm 21,5%, gần gấp rưỡi mức giảm của VN-Index (-14,5%). Thời điểm cuối tháng 8, tổng tài sản của quỹ đạt 303,5 triệu USD, phân bổ nhiều vào nhóm bất động sản (28,2%), tài chính (24,2%) và hàng tiêu dùng thiết yếu (18%). Top 3 cổ phiếu trong danh mục quỹ là VHM (9%), HPG (8,2%) và MSN (8,2%). Các mã này đều ghi nhận thị giá giảm từ đầu năm, trong đó cổ phần Hòa Phát giảm mạnh nhất 34,5%, còn VHM và MSN giảm lần lượt là 23,4% và 19,1%.

Theo thông tin từ SSI Research, lũy kế 8 tháng đầu năm, tổng giá trị dòng vốn ETF duy trì vào ròng 8.500 tỷ đồng. Với diễn biến tích cực của chỉ số SET INDEX (Thái Lan) trong thời gian qua, dòng tiền từ các nhà đầu tư cá nhân ở Thái Lan đã phần nào đảo chiều khi SSI Research quan sát lượng chứng chỉ lưu kí DR FUEVFVND (FUEVFVND01), dựa trên chứng chỉ quỹ DCVFM VNDiamond ETF, trên Sở GDCK Thái Lan, giảm xuống còn 76 triệu chứng chỉ FUEVFVND vào cuối tháng 8, từ mức 77,2 triệu đơn vị vào cuối tháng 7.

Trong khi đó, tính chung trong 8 tháng, các quỹ chủ động rút ròng khoảng 840 tỷ đồng, tập trung vào tháng 2 và tháng 3. Số lượng các quỹ chủ động vào ròng đã có sự cải thiện, trong khi đó mức độ rút ròng ở một số quỹ cũng đã giảm dần theo tháng. Triển vọng dài hạn tích cực đối với thị trường chứng khoán Việt Nam đã bắt đầu cho thấy những dấu hiệu kích hoạt dòng tiền từ các quỹ chủ động giải ngân.

Theo quan điểm của MBS, nhiều khả năng thị trường trong thời gian tới sẽ chịu tác động từ sự điều chỉnh của thị trường chứng khoán thế giới nhưng cũng sẽ nhanh chóng vượt qua khi dòng tiền đã có sự phòng thủ, do vậy các nhịp điều chỉnh sẽ là cơ hội để cơ cấu danh mục. Tính trung bình chu kỳ trong 10 năm trở lại đây, tháng 9 luôn là tháng có tỷ suất tăng trưởng dương 0,9% với chỉ số VN-Index, do đó khả năng thị trường chứng khoán Việt Nam có thể tách dần ảnh hưởng với diễn biến tiêu cực của thị trường thế giới và đi theo câu chuyện riêng.

Với mức tăng trưởng EPS cao trong giai đoạn 2022-2024, VNDirect đánh giá, chứng khoán Việt Nam vẫn hấp dẫn so với quá khứ và so với các nước trong khu vực. Việt Nam nổi bật trong số các thị trường mới nổi với P/E dự phóng cho năm 2022 là 12,2 và P/E dự báo cho 2023 là 10,4 lần, thấp hơn nhiều so với P/E trung bình 5 năm gần đây là 16,4 lần. Các yếu tố cơ bản của thị trường đang được cải thiện và sự điều chỉnh này tạo ra "cơ hội giải ngân tốt" cho các nhà đầu tư để xây dựng danh mục cho quý IV và sang tới năm 2023.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường