Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

Tiềm năng nào ở GMD, TNG và CSM?

Các công ty chứng khoán (CTCK) khuyến nghị GMD khả quan do cụm cảng miền Bắc và Nam vượt công suất thiết kế giúp cải thiện biên lợi nhuận; tích lũy TNG do dư địa tăng giá chưa hấp dẫn khi đã quan giai đoạn tăng trưởng cao; mua CSM do kỳ vọng lợi nhuận 2025 sẽ tăng trưởng mạnh.

GMD khả quan với giá mục tiêu 73,500 đồng/cp

CTCK ACB (ACBS) nhận định triển vọng ngành cảng biển trong thời gian tới kỳ vọng sẽ tích cực nhờ sản lượng container thông qua cả nước lấy lại đà tăng trưởng ổn định hằng năm (9 tháng đầu năm 2024 tăng 19.8% so với cùng kỳ), thúc đẩy tăng trưởng sản lượng container thông qua các cảng của CTCP Gemadept (HOSE: GMD).

Lũy kế 9 tháng đầu năm 2024, sản lượng container thông qua GMD đạt 3.1 triệu TEU (tăng 50.9%), chiếm 14.4% tổng thị phần container toàn quốc (tăng 3% thị phần so với quý 3/2023). Đồng thời, các cảng như Nam Đình Vũ, Phước Long-Bình Dương, Gemalink đều ghi nhận đang hoạt động trung bình trên 80% công suất thiết kế (CSTK), dự phóng sẽ vượt CSTK trong quý 4/2024 và sẽ tiếp tục duy trì ở mức này trong 2025 giúp gia tăng hiệu quả hoạt động.

Hai dự án Nam Đình Vũ 3 và Gemalink 2 lần lượt cũng sẽ được triển khai giúp CSTK của GMD tăng thêm 2.1 triệu TEU/năm (tăng 60% so với CSTK hiện tại). Đối với cảng Gemalink 1, việc hoạt động vượt CSTK trong năm nay là điều kiện quan trọng trong quá trình hoàn tất thủ tục hồ sơ pháp lý, giấy phép xây dựng, và các thủ tục thu xếp vốn. Trong khi đó, cảng Nam Đình Vũ 3 hiện đang được triển khai nạo vét và san lấp mặt bằng. Diễn biến của 2 dự án này có phần chậm hơn so với dự phóng lần đầu, CTCK này điều chỉnh lại như sau:

Đà tăng trưởng của GMD có thể có sự phân hóa giữa cụm cảng miền Bắc và Nam do các dự án cảng mới đi vào hoạt động, gia tăng nguồn cung và gây áp lực cạnh tranh cho các cảng ở khu vực này. Trong đó, khu vực miền Nam sẽ chịu áp lực ít hơn và cụm cảng ởkhu vực này sẽ là động lực thúc đẩy tăng trưởng cho GMD trong giai đoạn tới.

Tổng nguồn cung công suất khai thác ở Hải Phòng ước tính đến năm 2025 đạt 11.5 triệu TEU/năm (tăng 33.5% so với 2024); đến năm 2027 đạt 13.9 triệu TEU/năm (tăng 61.2% so với 2024). Đối với rủi ro này, mặc dù sẽ có tác động nhưng có thể không nhiều, do hiện tại GMD đang vận hành các cảng của mình với CSTK lớn và tập trung ở một vị trí, trong điều kiện sản lượng thông qua không tích cực, tác động sẽ thấp hơn so với giai đoạn trước khi vận hành các cảng ở các vị trí độc lập tách rời nhau.

Đối với Cái Mép-Thị Vải, Bà Rịa-Vũng Tàu, áp lực nguồn cung sẽ thấp hơn do chỉ códự án Gemalink 2A của GMD dự kiến sẽ được khai thác vào nửa cuối 2027, trong khi đó dự án lớn nhất là cảng Cần Giờ vẫn đang trong giai đoạn thẩm định và dự kiến hoàn thành trước 2030.

ACBS dự báo chi phí quản lý doanh nghiệp năm 2024 của GMD giảm 15.1% so với cùng kỳ, đạt 485 tỷ đồng, và phần lãi từ công ty liên kết tăng 130%, đạt 625 tỷ đồng do sản lượng sản lượng thông qua các cảng đều sẽ vượt CSTK trong năm nay trung bình khoảng 15- 20% giúp tăng nguồn thu và cải thiện chi phí hoạt động. Dẫn đến lãi trước thuế 2024 của hoạt động cốt lõi đạt 1,816 tỷ đồng (tăng 39.3%).

GMD đã phê duyệt kế hoạch huy động 3,000 tỷ đồng thông qua phát hành cổ phiếu cho cổ đông hiện hữu với tỷ lệ 3:1, giá thực hiện là 29,000 đồng/cp. Số vốn này dự kiến dùng để đầu tư trong quý 1/2025 vào mảng logistics (1,350 tỷ đồng), tăng sở hữu tại Nam Đình Vũ (558 tỷ đồng), mua sắm tài sản cố định (862 tỷ đồng), và trả nợ ngân hàng (230 tỷ đồng).

Cho năm 2025, ACBS dự phóng lãi trước thuế của Công ty sẽ đạt 2,080 tỷ đồng (giảm 3.7% so với 2024) nhờ các giả định sau: Doanh thu thuần đạt 4,943 tỷ đồng (tăng 12%), trong đó các cảng của GMD sẽ tiếp tục khai thác vượt CSTK như năm 2024, với tổng sản lượng container thông qua các cảng đạt 4.1 triệu TEU (giảm 2.2%), trong đó Gemalink đạt 1.7 triệu TEU. Mặc dù sản lượng giảm nhưng nhờ gia tăng tỷ lệ sở hữu đối với cảng Nam Đình Vũ, doanh thu mảng khai thác cảng đạt 3,993 tỷ đồng (tăng 6.3%) và lãi từ công ty con, liên kết đạt 649 tỷ đồng (tăng 3.8%).

Bên cạnh đó, doanh thu mảng logistics 2025 ước đạt 950 tỷ đồng (tăng 45%) nhờ đội tàu được đầu tư tăng gần gấp đôi công suất với tổng cộng 7 chiếc có sức chở 8,600 TEU. Còn biên lợi nhuận gộp đạt 44.5%, tiếp tục duy trì ổn định nhờ các cảng khai thác vượt CSTK.

Với dự phóng trên, ACBS khuyến nghị GMD khả quan với giá mục tiêu 73,500 đồng/cp.

Tích lũy TNG với giá mục tiêu 26,700 đồng/cp

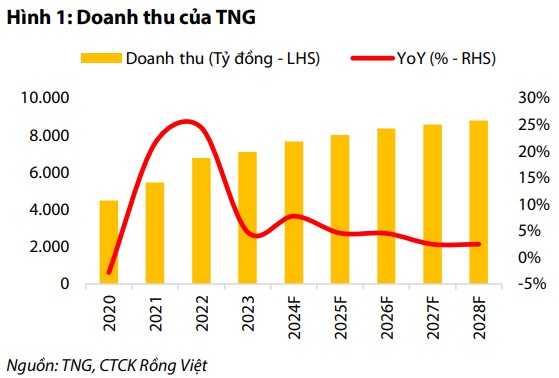

CTCK Rồng Việt (VDSC) dự phóng doanh thu của CTCP Đầu tư và Thương mại TNG (HNX: TNG) sẽ đạt 7.650 tỷ vào năm 2024 đồng (tăng 8% so với năm trước) và 8,800 tỷ đồng vào năm 2028, tương ứng với tốc độ tăng trưởng kép là 4%. Ngoài gia công, TNG hiện đang cho thuê đất tại cụm công nghiệp Sơn Cẩm 1, doanh thu lĩnh vực này đóng góp không đáng kể nhưng lại mang tới dòng tiền ổn định cho Công ty. Mặt khác, TNG sẽ tạm dừng kinh doanh lĩnh vực thời trang thương hiệu và không còn đóng góp vào kết quả kinh doanh trong giai đoạn 2024–2028.

Tại thị trường Mỹ, VDSC dự phóng doanh thu TNG đạt 3,700 tỷ đồng (tăng 13%) vào năm 2024 và 4,050 tỷ đồng vào năm 2028, tương đương với tốc độ tăng trưởng kép 2%. Động lực tăng trưởng từ thị trường Mỹ là nhờ xu hướng dịch chuyển đơn hàng ra khỏi Trung Quốc giúp quy mô xuất khẩu hàng may mặc của Việt Nam sang Mỹ tăng trưởng kép 0.3% trong giai đoạn dự phóng và đạt 15.5 tỷ USD vào năm 2028. Với mức độ cạnh tranh cao trong ngành, CTCK này duy trì thị phần của TNG trong nhóm các công ty xuất khẩu của Việt Nam qua Mỹ ở mức 1% trong giai đoạn dự phóng.

VDSC lưu ý rủi ro về hoạt động kinh doanh của khách hàng chính là The Children Place (TCP) đang gặp khó khăn dù có tín hiệu tích cực trong quý 2/2024. TCP đang tái cơ cấu chuyển từ mô hình bán lẻ truyền thống sang thương mại điện tử. Với bối cảnh hiện tại, VDSC cho rằng TNG sẽ duy trì đơn hàng với TCP ở mức hiện tại để hỗ trợ TCP vượt qua giai đoạn này.

Tại thị trường Châu Âu, VDSC dự phóng doanh thu đạt 2,975 tỷ đồng (tăng 11%) vào năm 2024 và 3,560 tỷ đồng vào năm 2028, tương đương với tốc độ tăng trưởng kép 5%. CTCK này dự phóng quy mô xuất khẩu hàng may mặc của Việt Nam sang Châu Âu duy trì ở mức 4.2 tỷ USD. Động lực tăng trưởng từ thị trường này đến từ việc TNG gia tăng thị phần trong nhóm các công ty xuất khẩu của Việt Nam từ mức 2.7% của năm 2023 lên 3.2% vào năm 2028 dựa trên kỳ vọng TNG sẽ nhận thêm đơn hàng của Decathlon dịch chuyển từ Trung Quốc sang để tối ưu chi phí sản xuất. Trong tháng 08/2024, TNG đã thành lập trung tâm thiết kế sản phẩm để phục vụ khách hàng này. Trước đây, trung tâm phát triển mẫu của Decathlon được đặt tại Vũ Hán. Sự hợp tác này sẽ tối ưu thời gian sản xuất từ khâu thiết kế đến lúc đưa sản phẩm ra mắt thị trường.

Còn tại thị trường xuất khẩu khác, gồm có Canada, các quốc gia Châu Á và Châu Phi, VDSC dự phóng doanh thu cho năm 2024 của TNG là 973 tỷ đồng (tăng 5%) khi nhu cầu tiêu dùng hồi phục từ mức nền thấp và đạt 1,168 tỷ đồng vào năm 2028, tương đương với tốc độ tăng trưởng kép 5%. Thị trường này được VDSC dự phóng theo tốc độ tăng trưởng GDP đối với nước đang phát triển là 4 – 5%.

Đáng với mảng bất động sản, TNG đang cho công ty liên kết TNG Land thuê 2 ha với đơn giá là 100 USD/m2 và đã ghi nhận 66 tỷ đồng doanh thu chưa thực hiện. VDSC giả định quỹ đất còn lại 47 ha sẽ được lấp đầy trong 10 năm, từ 2025 – 2034 và giá cho thuê tăng trưởng trung bình 1%/năm, lên mức 110 USD/m2 vào năm 2034.

VDSC dự phóng biên gộp của TNG sẽ cải thiện từ mức 13.8% của năm 2023 lên 15.2% trong năm 2024 và đạt 15.6% tại năm 2028. Mặc dù, ngành dệt may có mức độ cạnh tranh cao, đặc biệt là về giá nhưng CTCK này kỳ vọng TNG có thể mở rộng biên gộp nhờ (1) đơn hàng dồi dào giúp tối ưu chi phí sản xuất, giúp Công ty có khả năng ưu tiên những đơn hàng có giá trị cao, (2) gia tăng tỷ trọng hàng của Decathlon vốn có biên gộp khoảng 18%, cao hơn so với các khách hàng khác của TNG.

TNG thực hiện chính sách cổ tức tiền mặt hàng năm (800 đồng/cp), tương đương với lợi suất cổ tức khoảng 3-4%/năm, thấp hơn so với lãi suất tiền gửi kỳ hạn một năm tại ngân hàng Vietcombank (4.6%/năm), do đó VDSC đánh giá TNG không phù hợp cho chiến lược đầu tư cổ tức.

Trong ngắn hạn và dài hạn 5 năm, VDSC cho rằng thị giá hiện tại của TNG đã phản ánh tương đối đầy đủ tiềm năng mà doanh nghiệp có thể thực hiện. Dựa trên phương pháp tổng các thành phần (SoTP), CTCK này khuyến nghị tích lũy TNG với giá mục tiêu 26,700 đồng/cp.

Mua CSM với giá mục tiêu 16,100 đồng/cp

CTCK BIDV (BSC) cho biết năm 2014 CTCP Công nghiệp Cao su Miền Nam (HOSE: CSM) khánh thành nhà máy Radial với công suất thiết kế 1 triệu lốp/năm. CTCK này ước tính nhà máy này sẽ giảm đáng kể khấu hao từ quý 2/2025 và giúp tiết kiệm 47 tỷ đồng khấu hao cho năm 2025, tương ứng với mức giảm khấu hao 23% so với cùng kỳ.

Nhờ khoản giảm khấu hao 47 tỷ đồng, BSC ước tính biên lợi nhuận gộp của mảng lốp TBR trong năm 2025 sẽ tăng từ 13.9% lên 18.5% (tăng 4.6 điểm %). Lợi nhuận gộp mảng lốp TBR dự kiến đạt 189 tỷ đồng, chiếm 27% tổng lợi nhuận gộp năm 2025.

Mặt khác, trong năm 2023, CSM đã đầu tư vào dự án nâng công suất lốp PCR từ 1.2 triệu lốp/năm lên 1.5 triệu lốp/năm, tương ứng mức tăng 25% công suất thiết kế. Dự án dự kiến sẽ vận hành thử từ quý 4/2024 và bắt đầu đóng góp vào lợi nhuận từ năm 2025.

Với việc triển khai dự án nâng công suất, BSC dự phóng sản lượng tiêu thụ lốp PCR năm 2025 sẽ đạt 1.79 triệu lốp, tăng 200,000 lốp so với 2024, tương ứng mức tăng trưởng 13% và đóng góp 42% lợi nhuận gộp 2025.

Trong đó, khoảng 40% sản lượng sẽ được tiêu thụ nội địa, tương đương 80 ngàn lốp, nhằm đón đầu xu hướng sử dụng ô tô điện. Hiện nay, nhu cầu lốp PCR nội địa mỗi năm đạt khoảng 2 triệu lốp, và CSM chỉ đáp ứng được 5 – 10% nhu cầu trong nước. Còn 60% sẽ được xuất khẩu sang Mỹ, tăng 120 ngàn lốp so với 2024, tương ứng +10% YoY.

Dòng lốp PCR mang thương hiệu Advenza của CSM đã xây dựng được uy tín vững chắc trên thị trường nội địa, hiện đứng thứ ba tại Việt Nam, chỉ sau Bridgestone và Michelin. Nhờ lợi thế sản xuất trong nước, Advenza tận dụng được chi phí thấp và thời gian giao hàng nhanh, cho phép cạnh tranh hiệu quả về giá với các đối thủ quốc tế.

BSC cho rằng, với uy tín thương hiệu và lợi thế cạnh tranh về giá, CSM sẽ không gặp khó khăn trong việc tiêu thụ phần công suất tăng thêm 300,000 lốp từ dự án mở rộng này.

Theo đó, BSC kỳ vọng tăng trưởng lợi nhuận của CSM trong giai đoạn 2025-2026 sẽ đạt CAGR khoảng 44%. Tuy nhiên, cổ phiếu CSM đã tăng giá 26% so với đáy tháng 11/2024 và CTCK này cho rằng diễn biến tích cực này đã phán ánh một phần kỳ vọng tăng trưởng lợi nhuận trong giai đoạn 2025–2026. Với dự phóng P/E dự phóng 2025 đạt 10.1 và EV/EBITDA dự phóng 2025 đạt 7.9x, BSC cho rằng vẫn còn dư địa cho tiềm năng tăng giá đối với cổ phiếu CSM.

Nếu loại trừ lợi nhuận từ khấu hao giảm, BSC dự báo tăng trưởng lợi nhuận trước thuế (LNTT) của CSM trong giai đoạn 2024-2026 sẽ đạt mức CAGR khoảng 39%, nhờ vào (i) mức nền thấp trong năm 2024 và (ii) đóng góp từ việc mở rộng công suất lốp PCR.

Với dự phóng trên, BSC đưa ra khuyến nghị mua đối với CSM với giá mục tiêu 16,100 đồng/cp.

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

1 Bình luận 3 Chia sẻ

Thích

Thích Bình luận

Bình luậnNhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Bàn tán về thị trường

Đang tải

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699