P/E toàn thị trường thấp, nhưng nhiều cổ phiếu đang phản ánh kỳ vọng tăng trưởng lợi nhuận quá cao

Nhiều nhóm ngành đòi hỏi phải có tăng trưởng lợi nhuận vượt trội trong năm 2024 để bù đắp cho các kỳ vọng đã được trả giá trong giai đoạn vừa qua. Tuy nhiên nhìn sang năm 2024, triển vọng lợi nhuận ở hầu hết các ngành này khó có thể hồi phục mạnh...

Thống kê mới đây của FiinGroup cho thấy, P/E của thị trường chứng khoán Việt Nam hiện đang ở mức 13,7x, thấp hơn mức trung bình giai đoạn từ 2015 đến nay (14,2x), chủ yếu do định giá thấp của ngành Ngân hàng.

Nhóm Phi tài chính có P/E giảm -7,6% và khi loại Bất động sản thì P/E giảm -16% so với đỉnh lịch sử nhờ lợi nhuận tăng trưởng mạnh trong quý 4/2023. Tuy nhiên, đây vẫn là mặt bằng định giá cao đối với nhóm này.

GIÁ CỔ PHIẾU CHẠY TRƯỚC LỢI NHUẬN

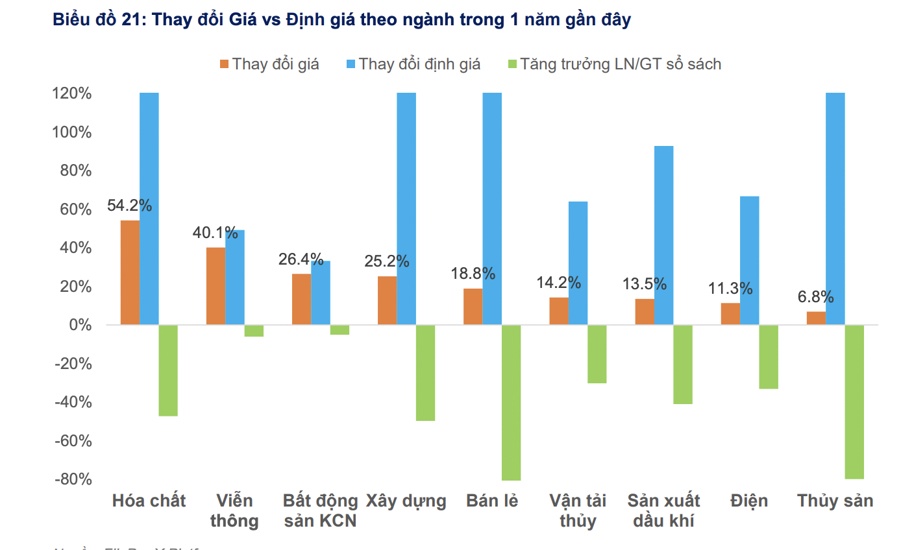

Dựa trên định giá và phân tích doanh nghiệp, FiinGroup đưa phân tích cụ thể của một số nhóm ngành. Thứ nhất, các ngành có giá tăng nhờ kỳ vọng hồi phục, gồm hóa chất, xây dựng, bán lẻ, thủy sản, điện, bất động sản khu công nghiệp, vận tải thủy… Đây là những ngành có giá cổ phiếu tăng mạnh trong giai đoạn vừa qua nhưng lợi nhuận lại suy giảm.

Giá tăng chủ yếu nhờ kỳ vọng lợi nhuận sớm hồi phục và tăng trưởng trở lại sau giai đoạn gián đoạn kinh doanh vì dịch Covid-19. Các câu chuyện kỳ vọng này đã thu hút dòng tiền tham gia, đẩy định giá tăng cao.

Trên thực tế, kỳ vọng về sự hồi phục mạnh mẽ ở các nhóm ngành này vẫn chưa thành hiện thực trong năm 2023. Đây cũng là những nhóm ngành đòi hỏi phải có tăng trưởng lợi nhuận vượt trội trong năm 2024 để bù đắp cho các kỳ vọng đã được trả giá trong giai đoạn vừa qua.

Tuy nhiên nhìn sang năm 2024, trong bối cảnh cầu tiêu dùng vẫn khá thấp, triển vọng lợi nhuận ở hầu hết các ngành này khó có thể hồi phục mạnh.

Với bất động sản khu công nghiệp, động lực hỗ trợ giá tiếp tục là những thông tin tích cực liên quan đến hoạt động giải ngân vốn FDI. Với thủy sản, sự hồi phục về hoạt động xuất khẩu đang gặp trở ngại khi cầu tiêu dùng vẫn yếu ở các thị trường xuất khẩu chính (Mỹ, Trung Quốc) và chi phí vận chuyển tăng lên.

Thứ hai, các ngành có giá tăng nhờ định giá và lợi nhuận cùng tăng. Chứng khoán, công nghệ thông tin, ống nhựa, chuyển phát nhanh và thép là các ngành có hiệu suất về giá vượt trội so với thị trường chung trong năm 2023 nhờ sự hồi phục mạnh mẽ từ vùng đáy về lợi nhuận cũng như định giá tăng mạnh.

Nhóm phân tích cho rằng lợi nhuận của hầu hết các ngành này đã qua giai đoạn hồi phục và đang bước vào pha tăng trưởng và do đó khó có thể tạo ra động lực tăng giá trên diện rộng, đặc biệt trong bối cảnh dòng tiền trên thị trường thiếu ổn định như hiện nay.

Thứ ba, các ngành có giá tăng nhờ lợi nhuận tăng trưởng, nền định giá chưa tăng hoặc tăng thấp. Đáng chú ý là nhóm ngân hàng với kỳ vọng lợi nhuận sẽ hồi phục mạnh trên nền thấp của năm 2023.

TRIỂN VỌNG NÀO CHO CÁC NHÓM NGÀNH?

FiinGroup cho rằng với mặt bằng định giá duy trì ở mức thấp trong hơn 1 năm sẽ là động lực về giá cho ngành ngân hàng. Bên cạnh đó, lợi nhuận năm 2024 kỳ vọng tích cực nhờ mặt bằng lãi suất thấp và thanh khoản dồi dào hỗ trợ ngân hàng giảm chi phí vốn cho hoạt động tín dụng và tạo dư địa cải thiện về NIM.

Tuy nhiên vẫn cần lưu ý rủi ro kinh tế tăng trưởng không như kỳ vọng, cầu tín dụng yếu và thị trường bất động sản trầm lắng kéo dài khiến nợ xấu phình to và chi phí dự phòng tăng lên.

Với ngành Thép, giá cổ phiếu đã tăng mạnh nhưng tiềm năng tăng trưởng 2024 khó có sự đột phá. Các yếu tố hỗ trợ: Xuất khẩu hồi phục; Tăng trưởng lợi nhuận nhờ biên cải thiện khi (i) giá bán ra nhích lên nhưng giá NVL đầu vào (quặng sắt, than cốc) biến động nhẹ hoặc đi ngang và (ii) tối ưu hàng tồn kho.

Các yếu tố rủi ro: Kinh tế tăng trưởng không như kỳ vọng; Thị trường bất động sản trầm lắng kéo dài; Giá điện tăng.

Ngành Bán lẻ: Lợi nhuận sau thuế có thể đã tạo đáy nhưng tiềm năng tăng trưởng lợi nhuận 2024 thấp. Các yếu tố hỗ trợ: Hoạt động sản xuất và xuất khẩu dần hồi phục, giúp cải thiện thu nhập của người lao động từ đó cải thiện cầu tiêu dùng; Câu chuyện riêng của từng doanh nghiệp: Bán tài sản (MWG), Có chuỗi kinh doanh mới (FRT).

Các yếu tố rủi ro: Kinh tế tăng trưởng không như kỳ vọng, Cầu tiêu dùng yếu. Mảng kinh doanh Điện máy-Điện thoại đang ở giai đoạn bão hòa (riêng mảng Điện máy còn chịu ảnh hưởng tiêu cực bởi thị trường nhà ở) => cạnh tranh ngày càng gay gắt => Áp lực lên tăng trưởng Doanh thu và Biên lợi nhuận; Thị trường bất động sản trầm lắng kéo dài.

Ngành Thủy sản: Cầu hồi phục chậm và chi phí vận chuyển tăng đang là trở lực cho sự hồi phục của ngành. Các yếu tố hỗ trợ: Nhu cầu tiêu dùng ở các thị trường XK chính (Mỹ, Châu Âu, Trung Quốc) dần hồi phục và các nhà bán lẻ tăng nhập khẩu. Các yếu tố rủi ro: Cầu hồi phục chậm hơn dự báo, Cạnh tranh với các nguồn cung giá thấp từ Ecuador, Ấn Độ, Bangladesh; Rủi ro địa chính trị làm gia tăng chi phí vận chuyển và kéo dài thời gian giao hàng

Ngành Bất động sản Khu công nghiệp: Triển vọng lợi nhuận 2024 khả quan nhờ sự dịch chuyển dòng vốn FDI. Các yếu tố hỗ trợ: Kỳ vọng FDI cải thiện nhờ dịch chuyển dòng vốn từ Trung Quốc và hồi phục ở dòng vốn từ các quốc gia truyền thống (Singapore, Hàn Quốc, Nhật Bản); Giá cho thuê tăng; Hạ tầng giao thông cải thiện

Các yếu tố rủi ro: Kinh tế tăng trưởng không như kỳ vọng, Cầu tiêu dùng tiếp tục yếu. Nguồn cung thấp và chi phí giải phóng mặt bằng tăng.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường