Thực hư câu chuyện hàng loạt doanh nghiệp tỷ đô đứng trước nguy cơ bị hủy niêm yết!

Dạo gần đây câu chuyện nhóm cổ phiếu có vốn hóa nhà nước chiếm tỷ trọng lớn đang có khá nhiều lời bàn tán và cả những tin đồn về việc thoái vốn không khỏi làm nhiều nhà đầu tư hoang mang. Mình đang nói đến thông tin hàng loạt ông lớn như PV GAS (GAS), Lọc hóa dầu Bình Sơn (BSR), Tổng công ty Cảng hàng không (ACV) hay Becamex (BCM) đang đứng trước nguy cơ bị hủy tư cách công ty đại chúng.

Có lẽ nhiều bạn sẽ giật mình: "Tại sao? Đây toàn là những trụ cột của VN-Index, là những doanh nghiệp làm ăn có lãi hàng nghìn tỷ, sao lại có thể bị 'đuổi' khỏi sàn?".

Dưới đây là góc nhìn cả cá nhân mình đánh giá gửi đến cả nhà để mọi người tiện nắm bắt và theo dõi với những thông tin trên.

1. Hãy nhìn vào những con số biết nói – Sự thật trần trụi

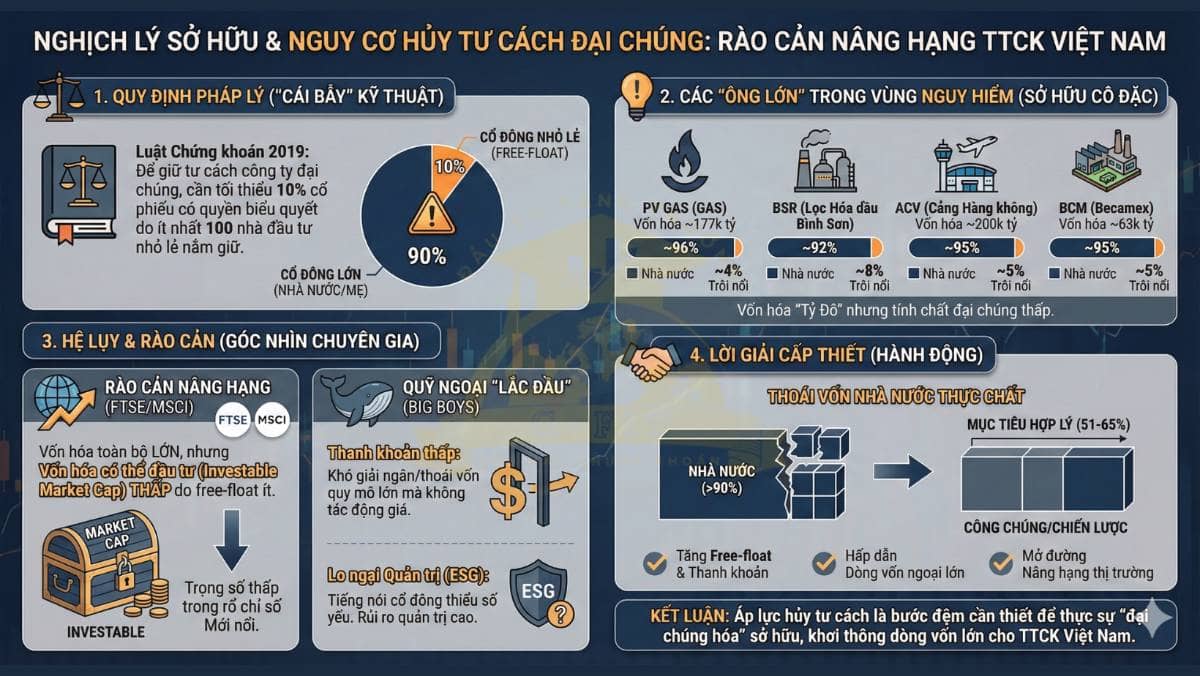

Trước tiên, hãy để mình làm rõ "luật chơi". Theo Luật Chứng khoán 2019 và Nghị định 155, để là công ty đại chúng, doanh nghiệp phải có vốn điều lệ trên 30 tỷ đồng VÀ tối thiểu 10% số cổ phiếu có quyền biểu quyết do ít nhất 100 nhà đầu tư không phải là cổ đông lớn nắm giữ.

Quy định này hay ở chỗ: Nó đảm bảo một công ty niêm yết thực sự là "của công chúng", chứ không phải là sân chơi riêng của một nhóm nhỏ.

Nhưng khi mọi người soi chiếu vào báo cáo thường niên và cơ cấu cổ đông của các "ông lớn" kể trên, số liệu thực tế khiến chúng ta cũng phải suy ngẫm:

👉Chúng ta đang có những doanh nghiệp "tỷ đô" về định giá, nhưng xét về tính chất đại chúng, chúng lại giống các doanh nghiệp tư nhân khép kín (Private Equity) hoặc doanh nghiệp nhà nước hoạt động theo kiểu cũ hơn là một công ty niêm yết hiện đại.

2. Tại sao lại nguy hiểm? Và nguy hiểm cho ai?

Nhiều nhà đầu tư hỏi mình: "Họ lãi lớn thế, Nhà nước nắm nhiều thế thì càng an toàn chứ sao?".

Câu trả lời là: An toàn về vốn, nhưng rủi ro về cơ hội và thanh khoản.

Nếu chiếu theo đúng luật, nếu sau 01 năm không khắc phục được tình trạng này, các doanh nghiệp trên sẽ bị hủy tư cách công ty đại chúng. Điều này đồng nghĩa với việc hủy niêm yết hoặc hủy đăng ký giao dịch trên UPCoM.

Hệ quả trực tiếp cho tài khoản của các nhà đầu tư:

Chưa nói tới rủi ro kẹt hàng nhưng theo đúng luật thì sẽ khiến bối cảnh của thị trường mất đi "ngôi sao dẫn đường": Nếu các mã này rời sàn, VN-Index sẽ mất đi một lượng vốn hóa khổng lồ. Điều này làm méo mó chỉ số chung, ảnh hưởng đến tâm lý toàn thị trường và các quỹ ETF mô phỏng chỉ số. Mục tiêu nâng hạng thị trường từ Cận biên lên Mới nổi (Emerging Market) của Việt Nam sẽ gặp trở ngại lớn khi thiếu vắng những hàng hóa chất lượng quy mô lớn (Large Cap).

3. "Game" Thoái vốn: Cơ hội trong rủi ro?

Tuy nhiên, mình tin rằng kịch bản hủy niêm yết hàng loạt sẽ khó xảy ra. Tại sao?

Bởi vì Nhà nước và các cơ quan quản lý hiểu rõ tầm quan trọng của các doanh nghiệp này đối với bộ mặt thị trường tài chính quốc gia. Không ai muốn thị trường chứng khoán Việt Nam "teo tóp" đi cả.

Do đó, áp lực từ quy định này sẽ dẫn đến một kịch bản mà chúng ta nên kỳ vọng: BẮT BUỘC PHẢI THOÁI VỐN.

Đây chính là điểm mấu chốt (Key Point) mà mình muốn nhấn mạnh:

Để giữ lại tư cách đại chúng, các cổ đông lớn (PVN, SCIC, UBND Tỉnh...) buộc phải bán bớt cổ phần ra công chúng để đưa tỷ lệ sở hữu xuống dưới 90%.

Hoặc doanh nghiệp phải phát hành thêm cổ phiếu (tăng vốn) cho cổ đông chiến lược, cổ đông nhỏ lẻ để pha loãng tỷ lệ của Nhà nước.

Tin tức về nguy cơ hủy tư cách đại chúng hôm nay, thực chất có thể là "phát súng hiệu" thúc ép tiến trình thoái vốn (vốn đang bị trì trệ nhiều năm nay) phải diễn ra nhanh hơn, quyết liệt hơn.

4. "Hòn đá tảng" ngáng đường nâng hạng thị trường

Chúng ta đã nói rất nhiều về giấc mơ nâng hạng từ thị trường Cận biên (Frontier Market) lên Mới nổi (Emerging Market) của FTSE Russell hay MSCI. Nhưng hãy nhìn thẳng vào thực tế: Cơ cấu sở hữu cô đặc tại các doanh nghiệp đầu ngành chính là một trong những rào cản kỹ thuật lớn nhất.

Các tổ chức xếp hạng quốc tế không chỉ nhìn vào Vốn hóa toàn bộ (Total Market Cap), cái họ quan tâm hơn cả là Vốn hóa có thể đầu tư (Investable Market Cap).

Nên khi các tổ chức này tính toán rổ chỉ số, họ sẽ áp dụng tỷ lệ Free-float adjustment. Với tỷ lệ trôi nổi quá thấp, trọng số của ACV hay GAS trong rổ chỉ số mới nổi sẽ bị đánh tụt xuống rất thấp, thậm chí không đủ điều kiện lọt vào rổ.

Điều này dẫn đến hệ quả: Dù VN-Index có quy mô lớn, nhưng "miếng bánh" thực sự dành cho nhà đầu tư nước ngoài lại quá bé. Chúng ta giống như một cửa hàng bày biện rất nhiều hàng hóa đắt tiền trong tủ kính (vốn hóa lớn), nhưng lại khóa chặt cửa không cho khách vào mua (thanh khoản và free-float thấp). Nếu không giải quyết bài toán tư cách đại chúng tại các doanh nghiệp này, câu chuyện nâng hạng sẽ mãi chỉ là "bình mới rượu cũ".

Những năm qua thì vấn đề trên cũng là lý do các quỹ lớn như Dragon Capital, VinaCapital hay các dòng vốn ETF ngoại (như Fubon, VanEck) rất khó giải ngân mạnh vào những mã như BSR, ACV hay một số ngân hàng có cô đặc sở hữu, dù họ biết doanh nghiệp rất tốt.

Vậy nên chỉ khi nào tỷ lệ sở hữu nhà nước tại GAS, ACV, BSR giảm xuống mức hợp lý (ví dụ: 51-65%), lượng hàng trôi nổi dồi dào hơn, khi đó các quỹ ngoại mới có thể tham gia, câu chuyện nâng hạng mới trở nên thực tế, và VN-Index mới thực sự phản ánh đúng sức khỏe của nền kinh tế thay vì bị chi phối bởi vài cổ phiếu có thanh khoản thấp.

Là nhà đầu tư, chúng ta cần theo dõi sát sao tiến trình này, vì đây chính là nơi dòng tiền thông minh sẽ tìm đến từ đó tạo ra cho chúng ta những cơ hội đầu tư lớn!

Theo dõi người đăng bài

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường