Kỳ vọng gì ở MBB, HLD và SAB?

Các công ty chứng khoán (CTCK) khuyến nghị giữ SAB do kết quả kinh doanh có tiềm năng hồi phục trong năm 2022; mua MBB do cơ hội tăng trưởng mở rộng nhờ chiến lược mở rộng thị phần; mua HLD do tiềm năng từ dự án Hudland Bình Giang.

Mua MBB với giá mục tiêu 41,101 đồng/cp

Theo CTCK Ngân hàng TMCP Ngoại thương Việt Nam (VCBS), với việc tích cực miễn, giảm lãi suất và phí dịch vụ hỗ trợ nền kinh tế trong đại dịch cũng như tham gia vào các dự án hỗ trợ Ngân hàng Nhà nước, hệ số CAR ở mức 11.2% là mức hợp lý để cân bằng giữa khả năng sinh lời và rủi ro, VCBS cho rằng đó là những điều kiện giúp Ngân hàng TMCP Quân Đội (HOSE: MBB) tiếp tục được giao chỉ tiêu tín dụng cao hơn trung bình ngành trong các giai đoạn sắp tới.

Thêm vào đó, nhu cầu tín dụng kỳ vọng sẽ tiếp tục tăng cao khi nền kinh tế mở cửa trở lại. Trong 2 tháng đầu năm, tăng trưởng tín dụng của MBB đạt 6% và ước tính cả năm có thể tiếp tục đạt tốc độ tăng trưởng trên 25%, trong đó tăng trưởng cho vay khách hàng ở mức trên 22%.

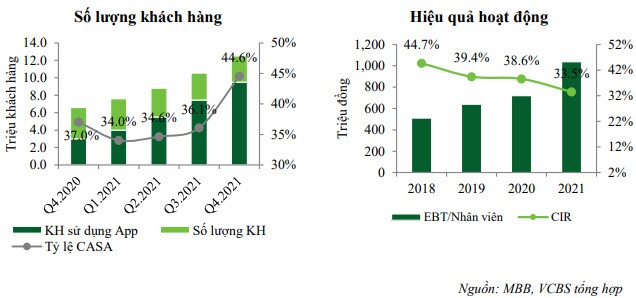

Nhờ liên tục đẩy mạnh các chiến dịch quảng cáo ưu đãi, mở rộng các kênh bán hàng và phát triển ứng dụng số cũng như các sản phẩm tích hợp đa dạng, MBB là một trong những ngân hàng thành công nhất trong việc thu hút khách hàng mới. Tính đến cuối 2021, quy mô khách hàng cá nhân của MBB đạt khoảng 12 triệu, trong đó số lượng khách hàng giao dịch qua App đạt 9.5 triệu (tăng 217% so với đầu năm), với tỷ lệ giao dịch thường xuyên ở mức 62%. MBB kỳ vọng số tài khoản mới trên MB App sẽ tiếp tục tăng thêm 10 triệu và đạt 19.5 triệu tài khoản trong năm 2022.

Bên cạnh đó, VCBS đánh giá cao chiến lược hướng trọng tâm tới khách hàng giúp MBB ghi nhận tỷ trọng CASA từ khách hàng cá nhân cao hơn trước (tăng gấp đôi trong năm, hiện chiếm 36% CASA so với mức 18% cuối 2020), cùng lượng tiền gửi dồi dào giúp lãi suất huy động duy trì mức thấp nhất trong khối ngân hàng tư nhân. Với vị thế ngân hàng lớn và lợi thế sở hữu hệ sinh thái dịch vụ tài chính toàn diện phục vụ khách hàng có nhu cầu đầu tư trái phiếu, quản lý tài sản, mua bảo hiểm…, VCBS cho rằng MBB vẫn sẽ tiếp tục dẫn đầu trong cuộc cạnh tranh về CASA, duy trì lợi thế chi phí vốn thấp và biên lãi ròng NIM ở mức cao trong dài hạn.

Trong 2021, các công ty con của MBB tiếp tục ghi nhận mức tăng trưởng cao với tổng doanh thu của 6 công ty thành viên ước đạt 18,221 tỷ đồng (tăng 48.8% so với năm trước) dù hoạt động kinh doanh chịu ảnh hưởng nặng nề trong giai đoạn phong tỏa.

Trong các năm tới, MBB đặt ra mục tiêu yêu cầu các công ty con tăng trưởng doanh thu tối thiểu gấp 1.5 – 2 lần ngành. Để hỗ trợ mở rộng quy mô, thị phần và nâng cao hiệu quả hoạt động, MBB đang tích cực tìm kiếm đối tác chiến lược cho các công ty thành viên. Đầu tháng 12/2021, MB chính thức lựa chọn Ngân hàng Shinsei làm đối tác cho ngân hàng con tại Campuchia, 3 công ty con khác là MIC, MBS và MB Capital hiện đang trong giai đoạn đàm phán và thẩm định với một số bên quan tâm.

Cũng trong năm 2021, MBB đã đầu tư hơn 1,000 tỷ đồng cho hạ tầng công nghệ và dự kiến đầu tư thêm 1,800 tỷ đồng trong năm 2022. Các quy trình nội bộ của MBB dần chuyển sang qua phương thức điện tử, ví dụ, đánh giá hồ sơ tín dụng tự động hoàn toàn trên kênh số hiện đã chiếm khoảng trên 30%. Hoạt động chuyển đổi số thành công giúp giảm quy mô nhân sự và nâng năng suất lao động với tỷ lệ Lợi nhuận trước thuế/Nhân viên đạt trên 1 tỷ đồng trong 2021 (tăng 44.3% so với năm 2020). Trong 2022 và các năm tiếp theo, MBB đặt mục tiêu hạ tỷ lệ CIR xuống dưới 29%.

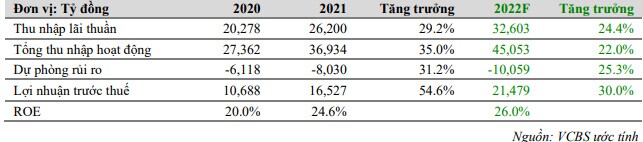

Còn với kết quả kinh doanh, VCBS dự phóng lợi nhuận trước thuế của MBB trong năm 2022 có thể đạt 21,479 tỷ đồng, tăng 30% so với kết quả năm 2021, tương đương EPS đạt 4,409 đồng/cp và BVPS đạt 19,260 đồng/cp. Dự phóng được đưa ra trên một số giả định như tăng trưởng cho vay khách hàng đạt 22.2%; lợi suất sinh lời của tài sản sinh lãi đạt 7.56%; chi phí vốn giảm xuống 2.55%; Tỷ lệ nợ xấu ở mức 0.9% và tỷ lệ dự phòng rủi ro bao phủ nợ xấu đạt 323%; tỷ lệ CIR tiếp tục giảm xuống 30%.

Dự phóng kết quả kinh doanh năm 2022 của MBB

Mua HLD với giá mục tiêu 68,300 đồng/cp

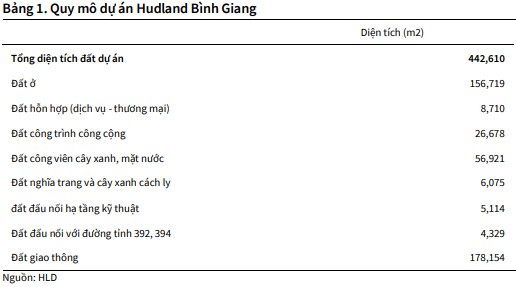

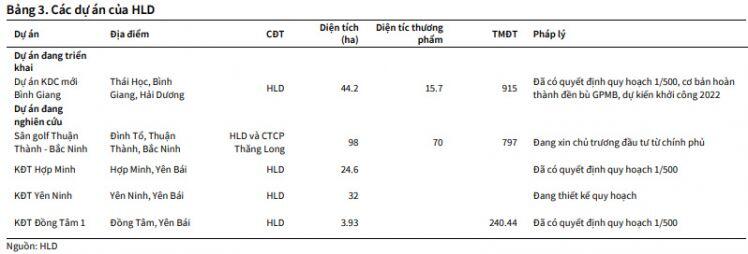

Theo CTCK KB Việt Nam (KBSV), dự án Hudland Bình Giang Hải Dương của CTCP Đầu tư và Phát triển Bất động sản HUDLAND (HNX: HLD) có tổng diện tích hơn 442,610 m2 với tổng mức đầu tư dự kiến hơn 900 tỷ đồng, trong đó diện tích đất ở 156,719 m2 và đất dịch vụ - thương mại 8,710 m2. Dự án hiện đã có phê duyệt 1/500 và đã đền bù 98%.

Ngày 09/12/2021, BIDV và Hudland đã ký kết hợp đồng tín dụng tài trợ vốn cho Dự án ĐTXD Hạ tầng kỹ thuật Khu dân cư Hudland Bình Giang với số tiền tài trợ 718 tỷ đồng. Dự án dự kiến sẽ hoàn thành GPMB và đóng tiền sử dụng đất trong nửa đầu năm 2022, dự kiến khởi công trong đầu quý 2/2022. KBSV kỳ vọng dự án có thể bắt đầu tiến hành mở bán trong quý 4/2022 và đầu năm 2023 tùy theo tiến độ thi công với mức giá bán trung bình 20 triệu/m2 do dự án là một trong ít dự án bất động sản (BĐS) sắp triển khai với quy mô lớn trên địa bàn huyện. Ngoài ra, dự án nằm ở nút giao kết nối đường tỉnh 392 với cao tốc Hà Nội – Hải Phòng và nhiều khu công nghiệp khi hoàn thiện là yếu tố hỗ trợ cho giá đất khu Bình Giang. Bên cạnh đó, giá bán tại khu vực lân cận tăng mạnh trong thời gian qua. Theo khảo sát của KBSV, giá bán khu vực lân cận, có vị trí gần đường tỉnh 392 hiện đang giao dịch quanh mức 18–30 triệu đồng/m2.

Bên cạnh dự án chủ lực trong ngắn và trung hạn là dự án Hudland Bình Giang, HLD còn đang nghiên cứu và dự kiến đầu tư 3 khu đô thị tại Yên Bái với tổng diện tích hơn 60 ha.

Khu đô thị mới phường Hợp Minh, thành phố Yên Bái có diện tích quy hoạch 244,596 m2 theo định hướng phát triển đô thị kết hợp nghỉ dưỡng, trong đó đất ở đô thị có diện tích hơn 10.2 ha (đất ở thấp tầng 6.66ha, đất ở biệt thự gần 61ha, nhà phố thương mại 0.56ha).

Khu đô thị mới phường Đồng Tâm tại phường Đồng Tâm, thành phố Yên Bái, có diện tích 3.93ha, trong đó đất nhà ở biệt thự 5,624 m2, đất nhà ở liền kề 3,659 m2 và nhà phố thương mại 4,334 m2.

Ngoài ra, HLD cũng đang thiết kế quy hoạch dự án khu đô thị Yên Ninh, Yên Bái với diện tích lên đến 32 ha, dự án Sân golf Thuận Thành - Bắc Ninh (đang xin chủ trương đầu tư từ Chính phủ tuy nhiên KBSV không đánh giá cao tính khả thi của dự án này).

Với đặc điểm là một doanh nghiệp Nhà nước, tỷ lệ trả cổ tức cao trong quá khứ dao động từ 67%-277% trong giai đoạn 2017-2021, KBSV cho rằng HLD sẽ duy trì mức trả cổ tức tiền mặt cao trong giai đoạn 2023-2026 khi dự án Hudland Bình Giang ghi nhận lợi nhuận. Tỷ lệ chi trả cổ tức sẽ phụ thuộc vào tiến độ bán hàng và ghi nhận từ dự án trên. Bên cạnh đó, Tổng Công ty HUD đang có kế hoạch thoái vốn tại HLD trong giai đoạn 2024-2025.

KBSV dự báo lợi nhuận năm 2022 có thể đạt 6.7 tỷ đồng và doanh thu ước đạt 73.9 tỷ đồng, lần lượt giảm 56% và 8.6% so với năm 2021 trên giả định dự án Hudland Bình Giang chưa phát sinh doanh thu trong năm 2022, trong đó mảng cho thuê văn phòng ghi nhận lợi nhuận gộp 7.2 tỷ đồng với doanh thu 12.9 tỷ đồng và ghi nhận phần còn lại các dự án cũ.

Năm 2023 dự báo sẽ là năm tăng trưởng mạnh ở kết quả kinh doanh nhờ việc bắt đầu ghi nhận dự án Hudland Bình Giang, Trên kịch bản HLD có thể bàn giao hơn 2.8 ha đất thương phẩm trong năm 2023 với giá bán trung bình 20 triệu/m2, lợi nhuận dự kiến đạt 237.7 tỷ đồng và doanh thu đạt 578.1 tỷ đồng, gấp 6.8 lần cùng kỳ. Lưu ý rằng, kết quả kinh doanh có thể thay đổi tùy thuộc vào tiến độ khởi công và mở bán của dự án.

Nhìn chung, với tiềm năng từ dự án Hudland Bình Giang Hải Dương, KBSV khuyến nghị mua HLD với giá mục tiêu 68,300 đồng/cp.

SAB có giá mục tiêu 151,247 đồng/cp

Theo CTCK ACB (ACBS), bước sang năm 2022, tình hình dịch COVID-19 vẫn đang diễn biến phức tạp với số ca nhiễm mới được phát hiện trên cả nước ở mức cao. Tuy vậy, do phần lớn người dân đã được tiêm vaccine đầy đủ nên khả năng tái áp dụng việc giãn cách quy mô lớn là rất thấp. Do đó, CTCK này cho rằng doanh thu của Tổng CTCP Bia - Rượu - Nước giải khát Sài Gòn (HOSE: SAB) sẽ phục hồi so với năm 2021, tuy nhiên sẽ không đạt được mức cao như trước dịch.

Về biên lợi nhuận, cuộc chiến Nga –Ukraine sẽ là yếu tố chính ảnh hưởng đến khả năng sinh lợi của Công ty do cả hai nước này đều là nguồn cung nguyên vật liệu chính cho chuỗi cung ứng bia (Ukraine là nước sản xuất lúa mỳ lớn thứ 2 thế giới và Nga là nước sản xuất nhôm lớn thứ 3 thế giới). Do đó, ACBS dự phóng biên lãi gộp của SAB sẽ bị ảnh hưởng gián tiếp và suy giảm nhẹ.

Cụ thể hơn, năm 2022, ACBS dự phóng SAB có thể đạt mức doanh thu 31,774 tỷ đồng và đạt lợi nhuận sau thuế 4,462 tỷ đồng, lần lượt tăng 20.5% và 13.6% so với kết quả của năm 2021.

Dự phóng kết quả kinh doanh các năm tới của SAB

Với dự phóng trên, ACBS khuyến nghị nắm giữ SAB với giá mục tiêu 151,247 đồng/cp, thấp hơn thị giá ngày ra báo cáo (04/03).

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường