Một số doanh nghiệp phân bón dự kiến hưởng lợi lớn nếu được áp thuế VAT

Khi luật VAT được thông qua, lợi nhuận nhóm doanh nghiệp phân bón tăng mạnh 30-50% nhờ được khẩu trừ đầu vào...

Trong chương trình Market Talk diễn ra mới đây với chủ đề triển vọng ngành phân bón, các chuyên gia phân tích của Chứng khoán Rồng Việt kỳ vọng khi luật VAT được thông qua, lợi nhuận nhóm doanh nghiệp phân bón tăng mạnh 30-50% nhờ được khẩu trừ đầu vào.

SẢN LƯỢNG TIÊU THỤ TĂNG 2-5%

Tại thị trường thế giới, vào quý 4/2023, sau khi giá khi đầu vào giảm đến 50% công suất sản xuất NH3 tại châu Âu phục hồi đến 80-90% so với mức 30-50% trước đó. Điều này phần nào giúp châu Âu giảm bớt sự phụ thuộc vào nguồn phân bón nhập khẩu như trong năm 2022.

Tính đến thời điểm hiện tại, giá khí tự nhiên tại châu Âu giảm 21% đồng thời khối EU cũng đã lấp đầy 100% khi dự trữ khí vào cuối năm 2023 theo Ủy ban năng lượng châu Âu. Do đó, khả năng xảy ra một cuộc khủng hoảng phân bón tại châu Âu dẫn đến chênh lệch cung - cầu thế giới là khá thấp.

Mặc dù chính sách hạn chế xuất khẩu phân bón vẫn chưa được công bố rõ ràng, Trung Quốc được kỳ vọng sẽ trở lại thị trường xuất khẩu mạnh mẽ hơn từ Quý 2/2024. Quý 1/2024, ước tính tổng sản lượng sản xuất Ure tại Trung Quốc đạt 177.000 tấn/ngày tăng khoảng 7% so với trung bình năm 2023. Thông thường, sản lượng xuất khẩu chiếm khoảng 50-40% tổng sản lượng sản xuất của nước này. Năng lực sản xuất cải thiện khiến thị trường kỳ vọng rằng Trung Quốc sẽ sớm đẩy mạnh xuất khẩu từ Q2/2024 sau khi nước này trải qua mùa vụ cao điểm.

Với lợi thế trữ lượng khí dồi dào, chi phí sản xuất Ure của Nga thấp hơn đáng kể so với các nước khác, nhờ đó xuất khẩu Ure của Nga năm 2023 chiếm khoảng 1/5 tổng giá trị xuất khẩu thế giới. Nga cũng là nước xuất khẩu phân lân và Kali thứ 3 thế giới. Tổng giá trị xuất khẩu phân bón của Nga tăng trưởng đều đặn qua các năm và dự báo sẽ tăng khoảng 10% trong năm 2024. Điều này giúp thị trường lạc quan hơn về triển vọng nguồn cung được đảm bảo từ Nga.

Đến đầu tháng 3/2024, hầu hết giá các loại phân bón đều ghi nhận sự sụt giảm mạnh so với cùng kỳ điển hình là Ure và Kali, giá bán lần lượt giảm 45% và 42%.

Giá bán phân bón toàn cầu năm 2024 dự kiến dao động trong khoảng 350-400 USD/tấn, thấp hơn nhiều so với giai đoạn 2021-2022 và gần như đi ngang so với năm 2023. Chủ yếu do nguồn cung được đảm bảo nhờ giá nguyên liệu sản xuất phân bón tại châu Âu có xu hướng giảm từ cuối năm 2023 và dự kiến tiếp tục giảm đến năm 2024, giúp các nhà máy sản xuất hoạt động ổn định và việc xuất khẩu phân bón cũng ít bị tắc nghẽn hơn giai đoạn 2021-2022 phần lớn được đảm bảo từ Trung Quốc và Nga 2021-2022.

Do đó, chuyên gia phân tích của VDSC dự báo giá Ure trong nước năm 2024 có thể giảm nhẹ khoảng 3-5% so với năm 2023 các loại phân bón khác sẽ giảm 5-8% và theo xu hướng phân bón thế giới.

Hiện tại, giá Ure trong nước rơi vào khoảng 10.500 đồng/kg tương đương 437 USD/tấn. Nếu tính thêm phần chi phí vận chuyển và thuế nhập khẩu, ước tính giá thuế Ure nội địa đang cao hơn khoảng 5-12% so với giá thế giới.

VDSC cũng kỳ vọng sản lượng tiêu thụ chỉ tăng từ 2-5% so với 2023 vì giá phân bón trong nước cao hơn thế giới khoảng 5-12%, do đó nguồn phân bón nhập khẩu giá rẻ hơn có thể gây áp lực cho các doanh nghiệp sản xuất trong nước; triển vọng xuất khẩu không còn nhiều khi nguồn cung thế giới được đảm bảo và tổng công suất sản xuất phân bón nội địa đã vượt hoặc gần như tương đương nhu cầu tiêu thụ mỗi năm khiến thị trường phân bón gần như bão hòa, cơ hội gia tăng sản lượng từ nhu cầu tăng là không lớn.

LỢI NHUẬN TĂNG MẠNH 50% NHỜ KHẤU TRỪ VAT

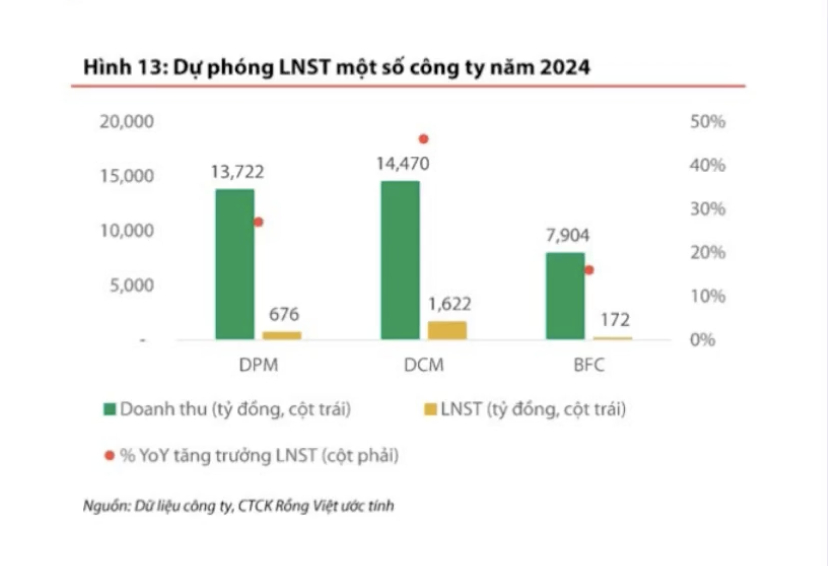

Nhờ chi phí nguyên vật liệu đầu vào hạ nhiệt, dự phóng mảng NPK và phân bón tự doanh của DPM có lãi trong năm 2024 bù đắp cho sự sụt giảm của mảng Ure do giá bán giảm. Dự phóng lợi nhuận sau thuế của DPM tăng trưởng 27% so với năm ngoái đạt 676 tỷ đồng.

Đối với DCM, nhờ phần chi phí khấu hao giảm, biên lợi nhuận gộp mảng Ure ước tính tăng lên 29% từ mức 19% trong năm 2023. Nhờ đó biên lợi nhuận gộp toàn công ty tăng 400 pbs lên 20% trong năm 2024. Lợi nhuận sau thuế kỳ vọng tăng tương ứng 46% lên 1.622 tỷ đồng.

Đối với những doanh nghiệp thiên về hướng tự doanh như BFC, DDV, LAS, biên lợi nhuận gộp thường ổn định đi qua các năm. Giả định các yếu tố như giá bán và sản lượng không có nhiều biến động so với năm 2023, kỳ vọng các doanh nghiệp này có thể duy trì biên lợi nhuận gộp trên 10% trong năm 2024.

Điểm đáng chú ý với ngành phân bón ở thời điểm hiện tại là Dự thảo Luật thuế VAT sửa đổi sẽ được đưa ra thảo luận lấy ý kiến vào kỳ họp quốc hội tháng 5/2024.

Hiện tại giá phân bón trong nước cao hơn giá phân bón nhập khẩu một phần là do giá thành cao hơn khi các doanh nghiệp sản xuất phải chịu thêm chi phí VAT 10% do không được khấu trừ. Nếu Luật thuế VAT sửa đổi được thông qua, giá thành sản xuất phân bón trong nước có thể giảm, đồng thời giá bán phân bón nhập khẩu sẽ tăng thêm 5% do thuế VAT. Điều này giúp gia tăng tính cạnh tranh của các doanh nghiệp sản xuất phân bón nội địa.

Khi thử đưa kịch bản Luật thuế VAT sửa đổi vào mô hình định giá cho các doanh nghiệp đạm - khí như DPM và DCM, lợi nhuận năm 2025 của nhóm này sẽ tăng 30-50% nhờ chi phí đầu vào giảm. Thuế VAT đầu vào của DPM được khấu trừ nên có thể giảm giá vốn hàng bán đáng kể, biên lợi nhuận gộp mảng Ure đóng góp hơn 60% doanh thu năm 2025 tăng từ 17% lên 23%. Nhờ đó lợi nhuận sau thuế 2025 thay đổi từ 764 tỷ đồng lên 1.159 tỷ đồng tăng 52%. EPS tương ứng 2.939 đồng, cổ phiếu DPM được định giá đạt 41.000 đồng/cổ phiếu tăng 23% so với giá hiện tại.

Hiện nay các cổ phiếu ngành phân bón đang giao dịch ở mức P/E cao hơn trung bình 5 năm, phần lớn là do phản ánh kỳ vọng về dự luật VAT sửa đổi sẽ được thông qua tại kỳ họp Quốc hội thứ 7. Do đó, VDSC cho rằng cổ phiếu nhóm phân bón sẽ phù hợp cho chiến lược giao dịch ngắn hạn dựa trên các phân tích kỹ thuật.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường