Gemadept đầu tư lợi nhuận hơn 15% – Doanh nghiệp Cảng dẫn đầu chuẩn bị bứt phá cuối năm 2025!

Công ty Cổ phần Gemadept (GMD – HSX) là doanh nghiệp hàng đầu trong lĩnh vực cảng biển và logistics tại Việt Nam. Công ty sở hữu mạng lưới cảng biển chiến lược từ Bắc đến Nam, trong đó nổi bật là cảng nước sâu Gemalink – có khả năng tiếp nhận tàu mẹ hiện đại nhất thế giới, và chiếm khoảng 12% thị phần container toàn quốc với sản lượng hơn 3 triệu TEU mỗi năm.

Gemadept vận hành theo mô hình kinh doanh tích hợp, trong đó hai mảng cốt lõi là Khai thác Cảng và Logistics tạo thành một hệ sinh thái cộng hưởng.

Các mảng chính và tỷ trọng Doanh thu – Lợi nhuận (6 tháng đầu năm 2025):

Các cảng chính đang khai thác:

Gemalink (Cái Mép - Thị Vải): Là "át chủ bài" của GMD, cảng nước sâu lớn nhất Việt Nam, có khả năng tiếp nhận tàu trọng tải lên tới 250,000 DWT. Đây là liên doanh giữa Gemadept (75%) và CMA Terminals (25%).

Cụm cảng Nam Đình Vũ (Hải Phòng): Là cảng sông lớn và hiện đại nhất miền Bắc, cửa ngõ thông ra biển gần nhất tại khu vực Đình Vũ.

Các cảng khác: Hệ thống của GMD còn bao gồm các cảng quan trọng khác như Nam Hải ICD, Phước Long ICD, cảng Dung Quất, cảng Bình Dương, tạo thành một mạng lưới logistics hoàn chỉnh.

3. Phân tích chuỗi giá trị của GMD

Đầu vào:

Hạ tầng và vốn: Chi phí đầu tư xây dựng cơ bản (CAPEX) cho các dự án cảng mới và mở rộng (Nam Đình Vũ GĐ3, Gemalink GĐ2) là rất lớn, đòi hỏi khả năng huy động vốn hiệu quả.13

Chi phí vận hành: Bao gồm chi phí nhân công, chi phí nhiên liệu, chi phí bảo trì, sửa chữa thiết bị xếp dỡ.

Yếu tố vĩ mô: Hoạt động kinh doanh chịu ảnh hưởng bởi các yếu tố như giá dầu, biến động tỷ giá (đặc biệt với các khoản vay ngoại tệ), và lãi suất vay vốn. Chiến lược "Cảng Xanh" giúp GMD tiếp cận các gói vay ưu đãi với lãi suất tốt hơn, qua đó tối ưu hóa chi phí vốn.14

Đầu ra:

Khách hàng: Các khách hàng chính là những hãng tàu container hàng đầu thế giới như CMA-CGM (đối tác chiến lược tại Gemalink), MSC, Maersk, và các liên minh hãng tàu lớn như Ocean Alliance.15

Tăng trưởng XNK Việt Nam: Hoạt động của GMD gắn liền với sức khỏe của nền kinh tế và hoạt động thương mại quốc tế. Tính đến hết ngày 15/08/2025, tổng kim ngạch XNK của Việt Nam đạt 555.2 tỷ USD, tăng 16.8% so với cùng kỳ năm 2024, tạo môi trường thuận lợi cho ngành cảng biển.

Tác động từ chính sách thương mại: Chính sách thuế quan đối ứng của Mỹ, sau đàm phán đã giảm từ 46% xuống còn 20% từ tháng 8/2025, giúp hàng hóa Việt Nam duy trì lợi thế cạnh tranh so với các đối thủ như Ấn Độ (25%) nhưng sẽ cạnh tranh hơn với các nước ASEAN khác (19%).

Tái cấu trúc liên minh hãng tàu: Sự tan rã của liên minh 2M (Maersk và MSC) và hình thành các liên minh mới đang tạo ra những xáo trộn về luồng hàng, đặc biệt tại khu vực Hải Phòng.

4. Kết quả kinh doanh và cấu trúc tài chính

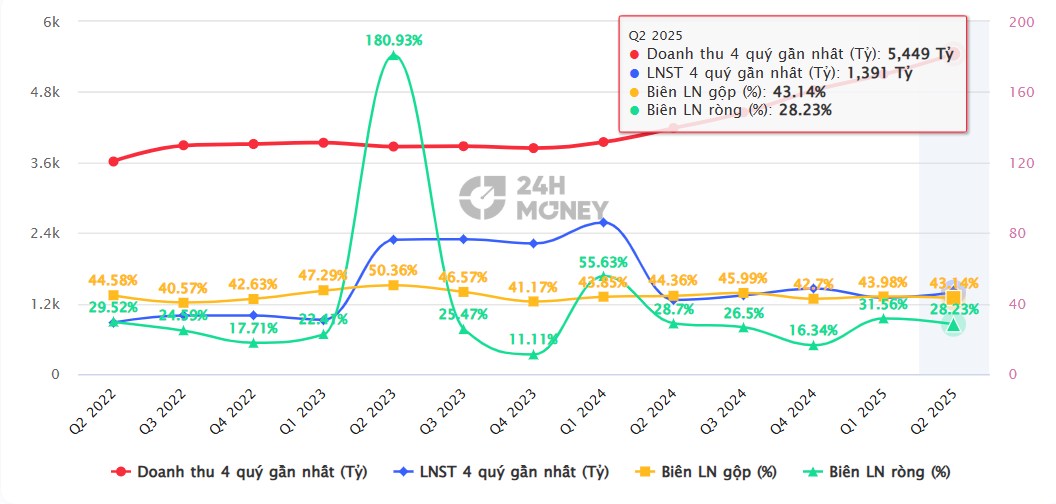

Lợi nhuận sau thuế đạt 581,5 tỷ đồng, tăng 39% so với quý 2/2024, đánh dấu mức lợi nhuận cao nhất kể từ Q2/2024.

Lợi nhuận gộp đạt 645,75 tỷ đồng, tăng 19,1%, cho thấy hoạt động kinh doanh cốt lõi đang vận hành hiệu quả.

Doanh thu tài chính tăng mạnh 121,2%, đạt 62,25 tỷ đồng; trong khi lợi nhuận từ công ty liên doanh, liên kết đạt 241,2 tỷ đồng, tăng 32%, phản ánh hiệu quả đầu tư chiến lược.

Lũy kế 6 tháng đầu năm

Doanh thu thuần đạt 2.774 tỷ đồng, tăng 28,6% so với cùng kỳ.

Lợi nhuận trước thuế là 1.260,5 tỷ đồng, tương đương 70% kế hoạch năm (1.800 tỷ) và 63% kế hoạch phấn đấu (2.000 tỷ).

Lợi nhuận sau thuế đạt 1.109 tỷ đồng, gần bằng cùng kỳ năm trước (1.101 tỷ), khi trừ đi lợi nhuận bất thường – cho thấy sự tăng trưởng vững từ hoạt động chính.

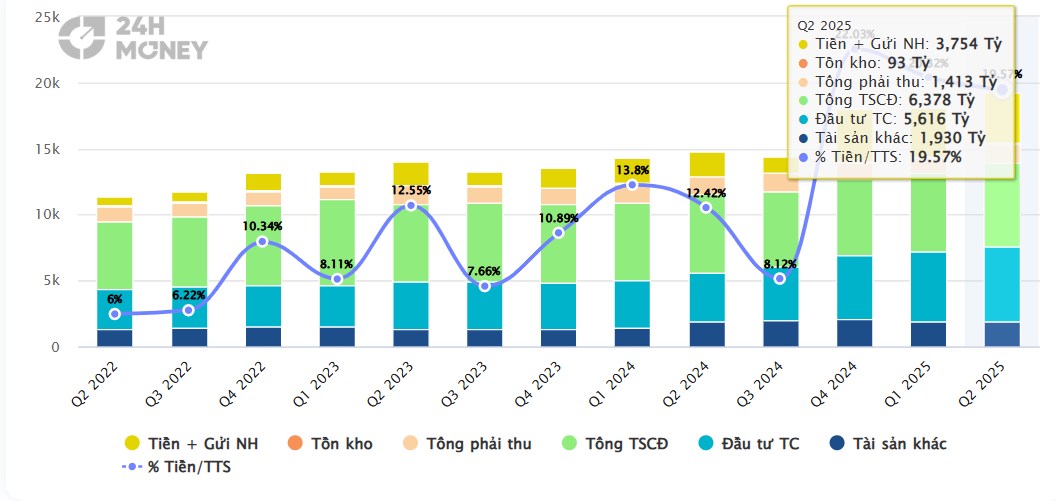

Cấu trúc tài chính và thanh khoản

Tổng tài sản đến 30/06/2025 là 19.184 tỷ đồng, tăng 6,6% so với đầu năm, phần lớn đến từ tăng tài sản tài chính ngắn và dài hạn.

5. Triển vọng tăng trưởng

Động lực chính:

Triển vọng thị trường:

Xu hướng dịch chuyển chuỗi cung ứng toàn cầu và tăng trưởng xuất nhập khẩu Việt Nam tiếp tục thúc đẩy nhu cầu logistics.

Các hiệp định thương mại tự do như EVFTA, RCEP là động lực dài hạn, mở rộng thị trường xuất khẩu cho Việt Nam, qua đó tạo cơ hội cho GMD.

6. Rủi ro

Rủi ro cạnh tranh:

Tại Hải Phòng: Cảng Nam Đình Vũ có nguy cơ mất một phần sản lượng do MSC (đang chiếm ~17% sản lượng) có thể dịch chuyển sang cảng Lạch Huyện, nơi hãng này là đối tác chiến lược.

Tại Cái Mép – Thị Vải: Dù Gemalink có lợi thế, các đối thủ như CMIT, TCIT vẫn cạnh tranh mạnh. Trong dài hạn, dự án cảng trung chuyển quốc tế Cần Giờ có thể là thách thức mới.

7. Định giá

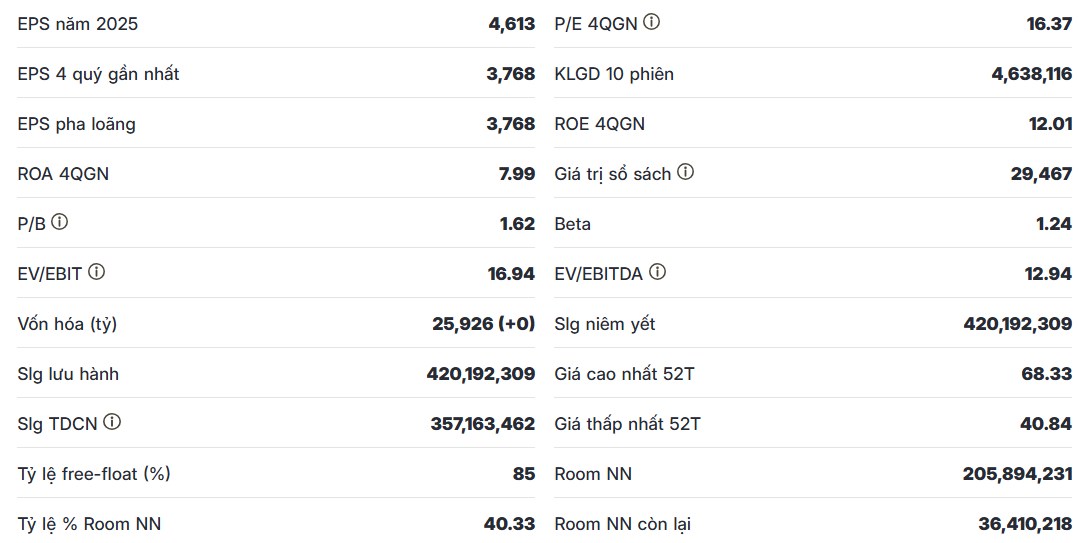

So sánh định giá (2025E):

Phân tích kỹ thuật GMD

Xu hướng chung

Sau giai đoạn giảm mạnh từ tháng 10/2024 đến tháng 3/2025 (tạo đáy quanh vùng 38–40), cổ phiếu GMD đã có nhịp hồi phục ấn tượng.

Từ tháng 4/2025 đến nay, xu hướng hình thành sóng tăng với đáy sau cao hơn đáy trước, đỉnh sau cao hơn đỉnh trước → cho thấy xu hướng tăng trung hạn đang hình thành.

Đường trung bình động (MA)

Khối lượng giao dịch

Khối lượng gần đây tăng mạnh, đặc biệt ở các phiên bứt phá vượt 60k/cp → cho thấy dòng tiền lớn đang tham gia.

So với trung bình 20 phiên, khối lượng hiện tại cao hơn rõ rệt → củng cố xu hướng tăng.

Kịch bản ngắn hạn

Nếu giữ vững trên vùng hỗ trợ 59.5–60, GMD có khả năng tiếp tục hướng tới 64–67 trong ngắn hạn.

Nếu bứt phá dứt khoát qua 67 kèm khối lượng cao, mục tiêu tiếp theo có thể là 70–72.

Ngược lại, nếu thủng 59.5, cổ phiếu có thể quay lại kiểm tra hỗ trợ 55.

Bài viết này được xây dựng với mục đích cung cấp thông tin và phân tích tham khảo, không được xem là lời khuyên mua, bán hay nắm giữ bất kỳ loại chứng khoán nào. Mọi quan điểm, số liệu và nhận định trong báo cáo được tổng hợp từ các nguồn được cho là đáng tin cậy tại thời điểm công bố, tuy nhiên chúng tôi không cam kết về tính chính xác, đầy đủ hay kịp thời của thông tin. Nhà đầu tư cần tự chịu trách nhiệm với các quyết định đầu tư của mình, đồng thời nên tham khảo ý kiến của các chuyên gia tài chính độc lập trước khi thực hiện giao dịch.

Theo dõi người đăng bài

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường