Trái phiếu phát hành tháng 5/2024: Bất động sản vẫn vắng, dịch vụ tài chính trở lại

Thị trường trái phiếu doanh nghiệp (TPDN) tháng 5 vừa qua tiếp tục là sân chơi chính của các ngân hàng, chiếm 71% giá trị huy động. Trong khi đó, mảng bất động sản chủ yếu quanh quẩn những cái tên cũ như Vinhomes hay Vingroup.

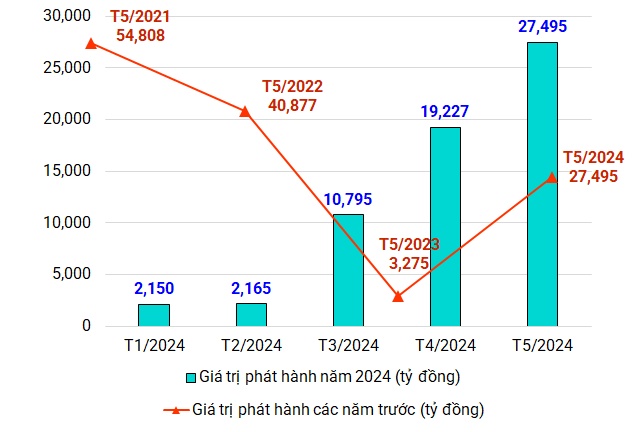

Giá trị phát hành TPDN trong năm 2024 và tháng 5 các năm trước (Đvt: tỷ đồng)

Nguồn: Người viết tổng hợp

Thống kê từ Sở Giao dịch Chứng khoán Hà Nội (HNX) cho thấy, 27.4 ngàn tỷ đồng đã được huy động qua kênh trái phiếu trong tháng 5/2024, tăng thêm khoảng 8 ngàn tỷ đồng so với tháng 4. Riêng nhóm tài chính ghi nhận gần 21 ngàn tỷ đồng, chủ yếu vẫn là các ngân hàng thương mại.

So với cùng kỳ năm 2023, giá trị chào bán đợt này gấp 9 lần, dù chưa bằng 41 ngàn tỷ đồng và 55 ngàn tỷ đồng lần lượt của các năm 2022 và 2021.

Nhìn sâu hơn, ngoại trừ năm ngoái, lượng phát hành của các ngân hàng ở các năm gần như tương đương. Cụ thể, năm 2022 khoảng 22 ngàn tỷ đồng và năm 2021 gần 20 ngàn tỷ đồng. Điểm khác biệt của thị trường nằm ở phần còn lại, đặc biệt là nhóm bất động sản.

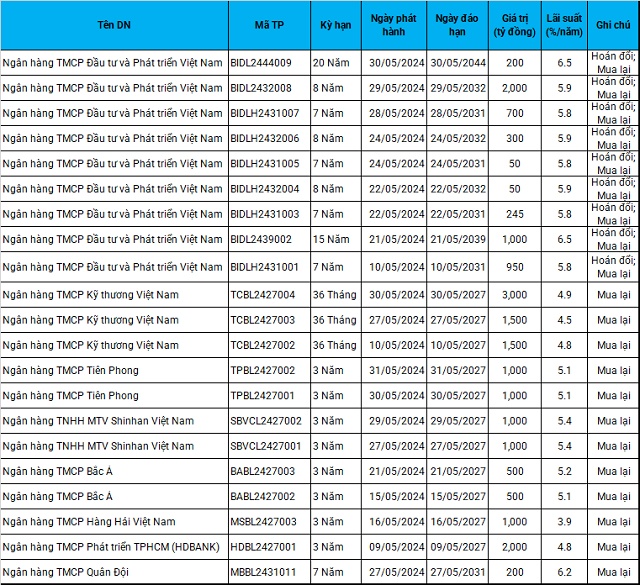

Ngân hàng Big 4 tái xuất

Đợt này, Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV, HOSE: BID) vay nhiều nhất với 9 lô trái phiếu, mang về 5.5 ngàn tỷ đồng, kỳ hạn chủ yếu 7-8 năm, trả lãi suất từ 5.8 - 5.9%/năm; duy nhất lô 1 ngàn tỷ đồng kỳ hạn 15 năm và lô 200 tỷ đồng là 20 năm, cùng lãi suất 6.5%/năm.

Trái phiếu sẽ được BID mua lại vào ngày thực hiện quyền mua lại, lần lượt sau 2 năm kể từ ngày phát hành đối với trái phiếu kỳ hạn 7 năm và 3 năm kể từ ngày phát hành (kỳ hạn 8 năm), 10 năm kể từ ngày phát hành (kỳ hạn 15 năm), 15 năm kể từ ngày phát hành (kỳ hạn 20 năm).

Điểm khác biệt đối với trái phiếu của BID có lẽ nằm ở khả năng hoán đổi. Phương thức, khối lượng, điều kiện và điều khoản hoán đổi sẽ được Ngân hàng thông báo đến trái chủ trước khi thực hiện, ở bất kỳ thời gian nào và với bất cứ giá nào, nhưng quyền quyết định vẫn nằm ở người sở hữu trái phiếu.

Đây là lần nhập cuộc đầu tiên của BID sau nửa năm và hiện huy động bằng một nửa năm 2023 (13.7 ngàn tỷ đồng), nhưng chỉ bằng 20% của năm 2022 (25.4 ngàn tỷ đồng) và 28% của năm 2021 (18.7 ngàn tỷ đồng). Báo cáo cho thấy, năm ngoái, BID dành 3.2 ngàn tỷ đồng trả lãi và 19.4 ngàn tỷ đồng thanh toán gốc cho trái chủ, gồm mua lại trước hạn 30 lô trái phiếu.

Khác với BID, Ngân hàng TMCP Kỹ thương Việt Nam (Techcombank, HOSE: TCB) ưa thích kỳ hạn ngắn hơn. Sau 3 ngàn tỷ đồng trong tháng 4; lần này TCB vay thêm 3 lô trái phiếu, thu về 6 ngàn tỷ đồng, kỳ hạn 3 năm, lãi suất từ 4.5 - 4.9%/năm. Toàn bộ đều là trái phiếu “3 không”, được bán cho tổ chức chuyên nghiệp. Năm ngoái, TCB phát hành đến 25.3 ngàn tỷ đồng, gấp đôi năm 2022.

Dù vậy, lượng chào bán của TPB mới chỉ chiếm hơn 10% con số năm ngoái (15.3 ngàn tỷ đồng). Cao điểm phát hành của ngân hàng “tím” là vào năm 2021 với hơn 17 ngàn tỷ đồng. Lãi suất trái phiếu tương đương khi đó thấp nhất 2.63%/năm.

Tương tự TPB, Shinhan Việt Nam chào bán 2 lô trái phiếu “3 không”. Lần gần nhất nhà băng Hàn Quốc vay qua kênh này là cách đây 2 năm, nhưng mới đây đã đáo hạn toàn bộ. Đến cuối năm 2023, Shinhan Việt Nam ghi nhận gần 30 ngàn tỷ đồng vốn chủ sở hữu, nợ phải trả 138 ngàn tỷ đồng. Dư nợ trái phiếu chỉ chiếm khoảng 2%.

Đợt chạy đà của HDB năm nay chỉ mới bằng 1/5 cả năm ngoái và khoảng 1/10 của năm 2021 (17.3 ngàn tỷ đồng).

Thống kê từ HNX cho thấy, HDB còn “tồn kho” 39 lô trái phiếu, tổng giá trị khoảng 32 ngàn tỷ đồng; trong đó, 4 lô trái phiếu vay bằng đồng USD tại Singapore với hơn 8 ngàn tỷ đồng (tỷ giá 25,000 đồng/USD), lãi suất 4.5%/năm, dự kiến đáo hạn trong 1-2 năm tới.

Danh sách trái phiếu do nhóm ngân hàng huy động

Nguồn: Người viết tổng hợp

Dịch vụ tài chính trở lại, tiêu dùng liệu đang khởi sắc?

Năm ngoái, Home Credit phát sinh hơn 80 tỷ đồng tiền lãi và đã thanh toán đủ. Hiện 2 lô trái phiếu trị giá 500 tỷ đồng đã đáo hạn cách đây 3 tháng, lô còn lại 600 tỷ đồng dự kiến đáo hạn trong tháng 8 năm nay. Trái phiếu chỉ chiếm một phần nhỏ trong cơ cấu nợ phải trả 25.6 ngàn tỷ đồng của Home Credit. Khoản nợ này gấp 3.8 lần vốn chủ sở hữu (tính đến 31/12/2023).

Một doanh nghiệp cho vay tiêu dùng khác là CTCP Kinh doanh F88 vừa chào bán thêm 100 tỷ đồng qua 2 lô trái phiếu, nâng tổng số tiền huy động từ các trái chủ trong 2 tháng gần nhất lên 150 tỷ đồng; kỳ hạn 12 tháng, lãi suất 11.5%/năm.

Doanh nghiệp kinh doanh cầm đồ hiện chỉ vay bằng 1/3 năm 2023, trong khi con số năm 2022 và 2021 lần lượt là 816 tỷ đồng và 1.5 ngàn tỷ đồng. Dù ở thời kỳ “tiền rẻ”, F88 vẫn trả lãi suất lên đến 12.5%/năm, phần nào nhờ cầu tiêu dùng còn sáng.

Năm 2023, F88 chi hơn 78 tỷ đồng lãi và gần 1.5 ngàn tỷ đồng gốc, tất toán 10 lô trái phiếu và hiện còn lưu hành 6 lô giá trị tổng cộng 600 tỷ đồng. 450 tỷ đồng trong số này sẽ đáo hạn vào cuối năm nay.

Ở nhóm chứng khoán, duy nhất CTCP Chứng khoán MB (HNX: MBS) vay 300 tỷ đồng, lãi suất 6.9%/năm. Đây là lô trái phiếu thứ 2 kể từ đầu năm. Trước đó, MBS chào bán 355 tỷ đồng, lãi suất 6.8%/năm.

Tới hiện tại, nhóm chứng khoán mới chỉ phát hành hơn 1 ngàn tỷ đồng, trong khi cùng kỳ ghi nhận 6.8 ngàn tỷ đồng. Đỉnh cao của nhóm này là năm 2021 với số tiền gần 23 ngàn tỷ đồng.

Danh sách trái phiếu huy động bởi nhóm tài chính tiêu dùng - chứng khoán

Nguồn: Người viết tổng hợp

Xuất hiện 2 cái tên mới

Nhóm bất động sản đợt này huy động 6.4 ngàn tỷ đồng. 2 doanh nghiệp “họ Vin” tiếp tục chiếm phần lớn. Trong đó, Tập đoàn VINGROUP - CTCP (HOSE: VIC) hoàn tất 2 đợt chào bán cuối cùng để thu về thêm 4 ngàn tỷ đồng, nâng tổng giá trị trái phiếu lên 8 ngàn tỷ đồng theo đúng chủ trương của HĐQT phê duyệt trước đó, nhằm cơ cấu các khoản nợ.

Tương tự, CTCP Vinhomes (HOSE: VHM) cũng đã hoàn thành kế hoạch sau khi bán thêm lô trái phiếu 2 ngàn tỷ đồng, đưa tổng giá trị phát hành từ đầu năm lên 10 ngàn tỷ đồng.

Hoàng Trúc My và IDTT là 2 cái tên mới trong năm nay. Công ty TNHH Hoàng Trúc My bán lô trái phiếu duy nhất, mã HCMCH2429001, giá trị 200 tỷ đồng, lãi 12%/năm trong vòng 5 năm. Đây là lô trái phiếu không chuyển đổi, không kèm chứng quyền và có tài sản đảm bảo, bán cho nhà đầu tư chuyên nghiệp. Hoàng Trúc My là chủ đầu tư của dự án khu nhà ở 22/12 thuộc phường Thuận Giao, TP. Thuận An, tỉnh Bình Dương.

Hiện IDTT còn lưu hành lô trái phiếu IDTCH2123001 với dư nợ 40 tỷ đồng do đã được mua lại trước hạn 60 tỷ đồng, kế hoạch đáo hạn vào cuối năm nay. Lô này phát hành vào tháng 6/2021, đáo hạn trong 2 năm theo kế hoạch và được bảo đảm bằng hơn 1.8 triệu cp CTCP Đầu tư Xây dựng Dầu khí IDICO (IDICO - CONAC, UPCoM: ICN). Khi đó, trị giá lượng cổ phần này khoảng 128 tỷ đồng, tương đương 128% giá trị trái phiếu. Người mua lô trái phiếu cũng chính là ICN.

Đến tháng 3/2023, phần 40 tỷ đồng còn lại được ICN đồng ý điều chỉnh kỳ hạn đến tháng 12/2024, lãi suất nâng từ 10% lên 12.5%/năm. Lượng tài sản bảo đảm điều chỉnh giảm còn 821 ngàn cp ICN. Đến cuối năm 2023, nợ phải trả của IDTT là 939 tỷ đồng, gấp đôi vốn chủ sở hữu. ICN từng nắm 30% cổ phần IDTT nhưng đã thoái vốn từ năm 2020.

Danh sách các doanh nghiệp bất động sản huy động trái phiếu

Nguồn: Người viết tổng hợp

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận