Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

Triển vọng ngành ngân hàng Q4/2024 – 2025: Chậm mà chắc

1. Tăng trưởng tín dụng như thế nào?

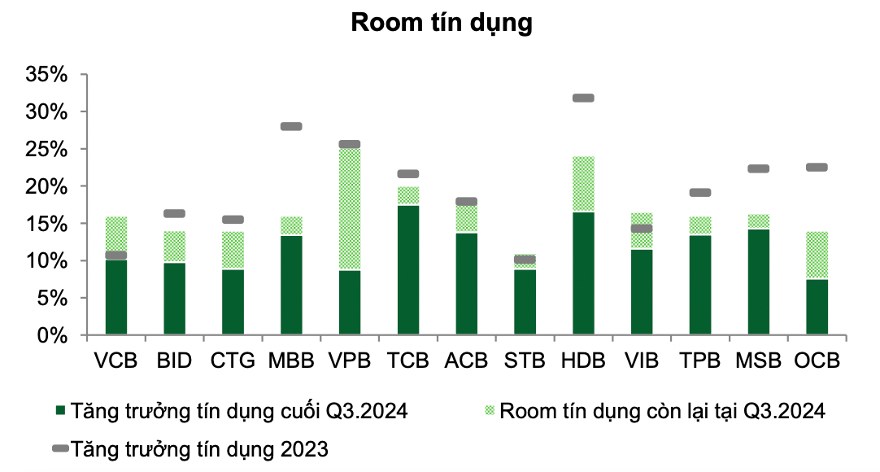

Ngành ngân hàng dự báo sẽ duy trì tốc độ tăng trưởng tín dụng khả quan với mức 15% trong năm 2024 với kỳ vọng các ngân hàng vừa và nhỏ đẩy mạnh cho vay cá nhân trong Q4 nhằm tận dụng hết room tín dụng đươc cấp.

Kỳ vọng tăng trưởng tín dụng 14-15% trong 2025. Động lực chính đến từ:

- Mặt bằng lãi suất thấp, kích thích nhu cầu vay vốn từ doanh nghiệp và cá nhân.

- Tăng trưởng tín dụng bán lẻ, đặc biệt ở các lĩnh vực như tài chính tiêu dùng, cho vay mua nhà và hoạt động kinh doanh cá nhân.

- Tăng trưởng tín dụng bất động sản nhờ các chính sách hỗ trợ pháp lý và đầu tư công.

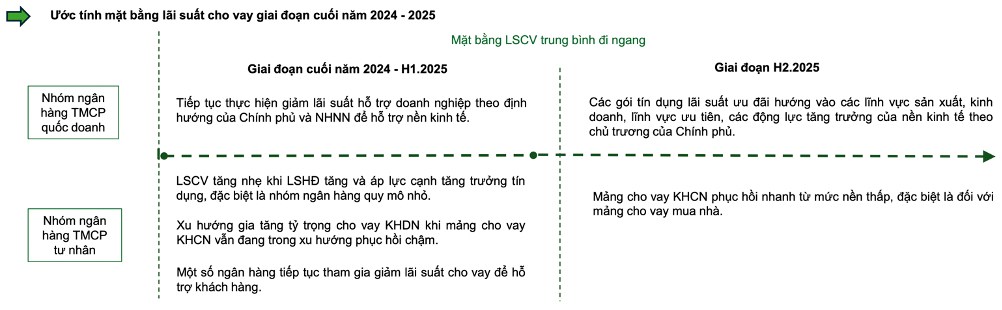

2. Xu hướng lãi suất như thế nào?

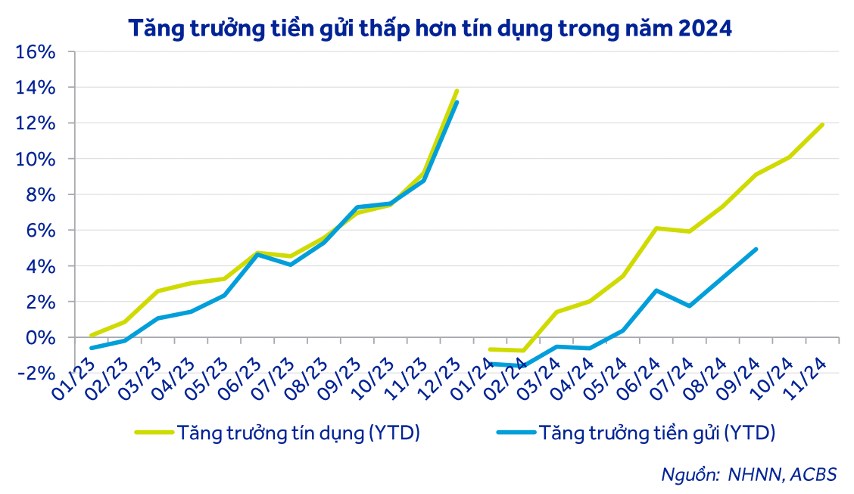

Lãi suất huy động (LSHĐ) được kỳ vọng tăng nhẹ từ cuối 2024 và đi ngang trong 2025. Đến từ:

- Áp lực tỷ giá và sức ép lạm phát vẫn còn hiện hữu.

- Thu hẹp mức độ chênh lệch giữa số dư tiền gửi và dư nợ tín dụng toàn hệ thống.

- Đảm bảo thanh khoản và đáp ứng nhu cầu tín dụng.

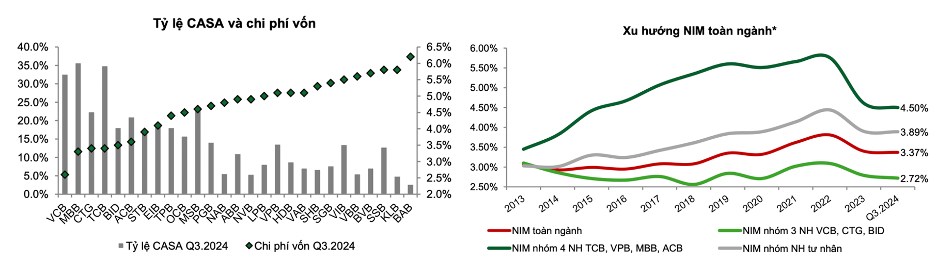

3. NIM toàn ngành ra sao?

NIM toàn ngành 2025 dự báo cải thiện nhờ vào chi phí vốn được hỗ trợ bởi mặt bằng lãi suất huy động duy trì mức thấp và kỳ vọng tỷ giá hạ nhiệt kéo giảm lãi suất trên thị trường 2.

Tiềm năng mở rộng NIM mạnh mẽ Tiềm năng mở rộng NIM mạnh mẽ thuộc về nhóm ngân hàng tư nhân có thế mạnh về bán lẻ và CASA, có chất lượng tài sản tốt, tập khách hàng có khả năng trả nợ hồi phục nhanh chóng điển hình như TCB, MBB, CTG, ACB.

3. Chất lượng tài sản liệu có cải thiện?

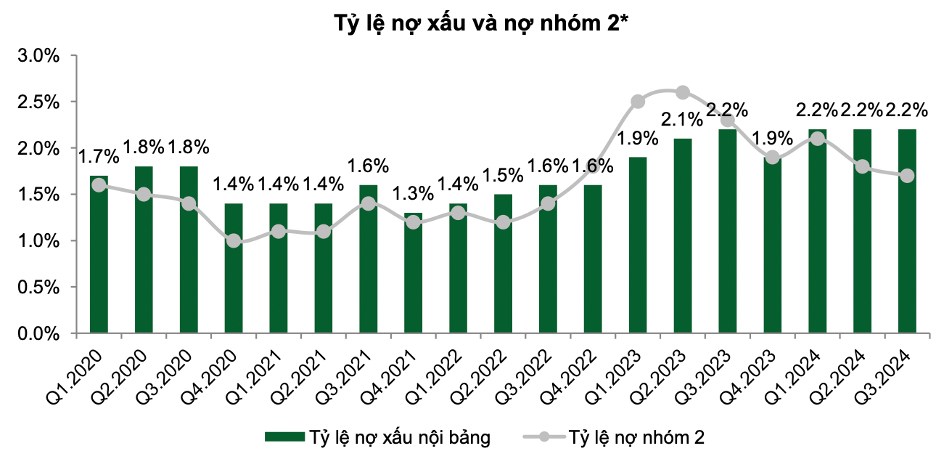

Tỷ lệ nợ xấu đã đạt đỉnh trong 2024 và dự kiến giảm dần nhờ môi trường kinh doanh thuận lợi hơn, cũng như hiệu quả từ chính sách nối tiếp nhằm hổ trợ các khách hàng khó khăn của CP và NHNN.

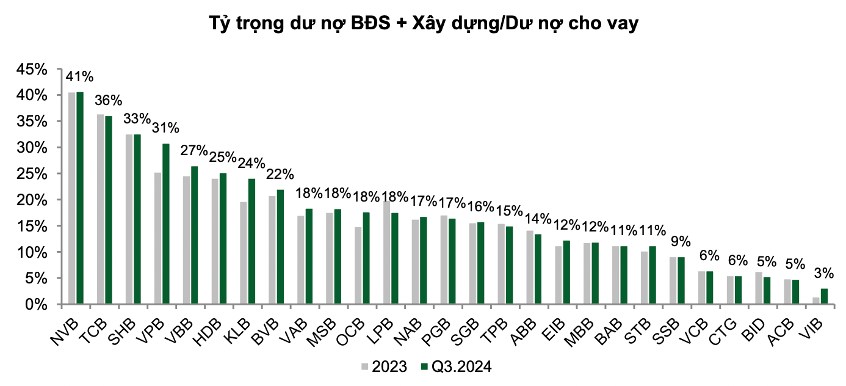

Các ngân hàng tập trung vào xử lý nợ xấu, cải thiện bộ đệm dự phòng và giảm áp lực trích lập. Tuy vậy tồn tại sự phân hóa của các nhóm ngân hàng, nhóm ngân hàng có chất lượng tài sản tốt sẽ ghi nhận nợ xấu ở mức vừa phải (VCB, BID, CTG, TCB), ngược lại nhóm ngân hàng có tập khách hàng tái cơ cấu chưa thể phục hồi, đặc biệt chuyên cho vay các DN trong lĩnh vực BDS, năng lượng và có lượng trái phiếu sắp đáo hạn cao sẽ đối mặt với áp lực tăng trích lập trong 2025 (VPB, SHB).

4. Lợi nhuận và định giá ngân hàng ra sao?

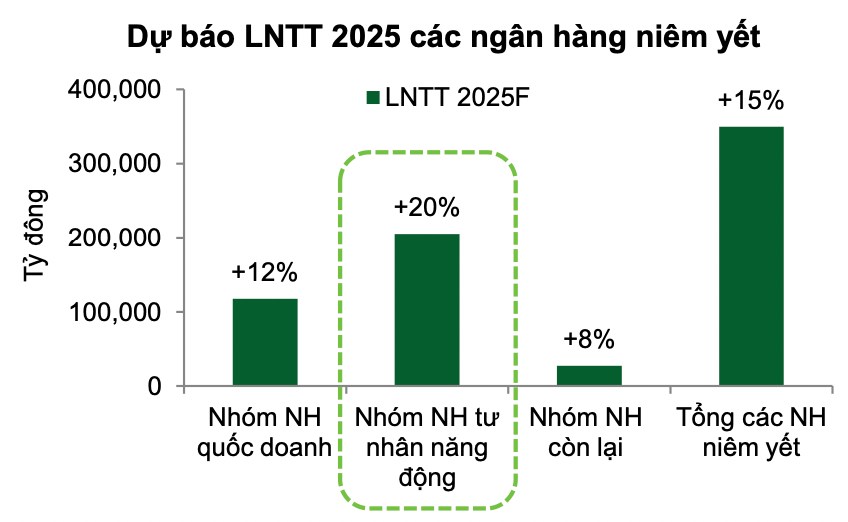

Lợi nhuận trước thuế toàn ngành được dự báo tăng trưởng khoảng 15% trong năm 2024 và duy trì trong năm 2025, với nhóm ngân hàng tư nhân năng động dẫn đầu. Nhờ sự cải thiện từ NIM và CIR, ngoài ra giảm áp lực từ việc phải trích lập dự phòng nợ xấu.

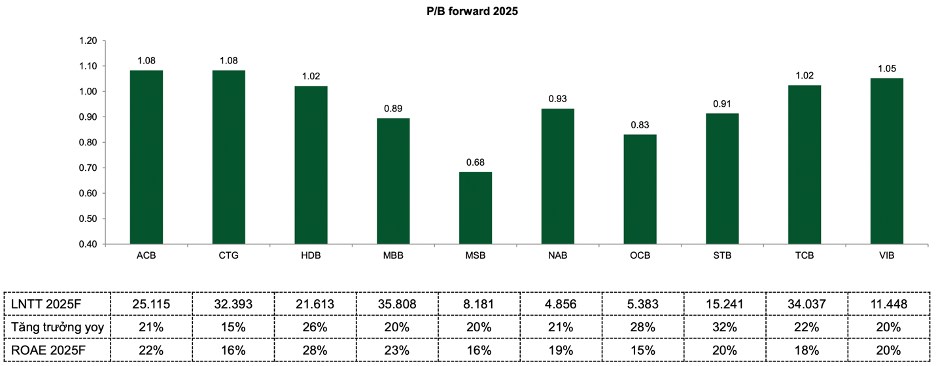

Định giá ngành hiện tại đang ở mức hấp dẫn với P/B thấp hơn 9% (P/E = 1,34x) so với trung bình 5 năm qua (P/E = 1,48x), tạo cơ hội cho các nhà đầu tư dài hạn.

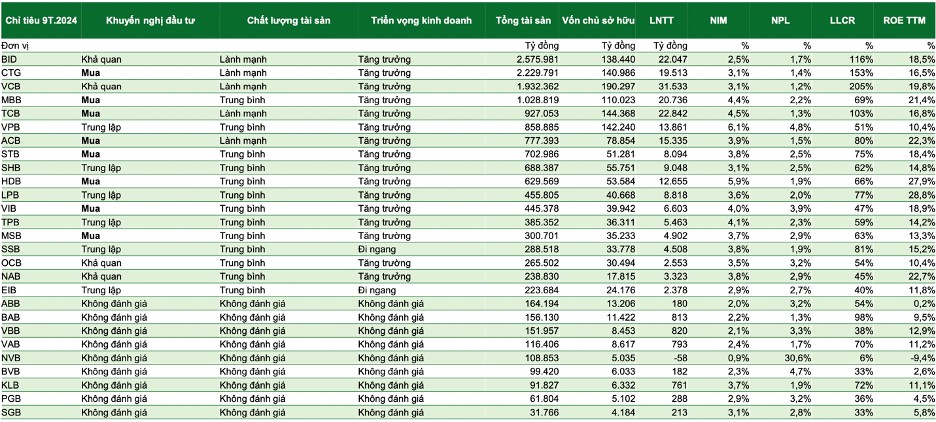

5. Khuyến nghị đầu tư.

Ưu tiên các ngân hàng có chất lượng tài sản tốt, bộ đệm dự phòng vững chắc và tiềm năng tăng trưởng vượt trội, như: ACB, CTG, HDB, MBB, TCB, VIB.

Định giá nhóm này hiện ở mức hấp dẫn, với P/B forward chỉ khoảng 1.0-1.2x trong năm 2025.

Cảm ơn anh chị đã xem qua bài viết.

Thành Lộc FPTS

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Nhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699

Bàn tán về thị trường