Chất lượng tài sản của ngành ngân hàng và câu chuyện đầu tư

Bài được tối viết vào 21/8 để nhìn nhận lại câu chuyện nhóm bank cuối năm 2024 và đầu 2025. Trong đó, bài viết chủ yếu đánh giá yếu tố quan ngại lớn nhất là chất lượng tài sản và dự phóng chất lượng tài sản sẽ có sự phân hóa lớn trong nửa cuối năm. Câu chuyện cổ phiếu nhóm bank cũng sẽ phân hóa tương ứng.

Nhóm ngân hàng là nhóm ngành lớn nhất trên thị trường chứng khoán Việt Nam, đại diện cho hơn 35% vốn hóa và đóng góp khoảng 50% lợi nhuận toàn VNIndex. Do đó, các kỳ vọng liên quan thị trường chung luôn gắn liền với sự kỳ vọng của nhóm ngành này.

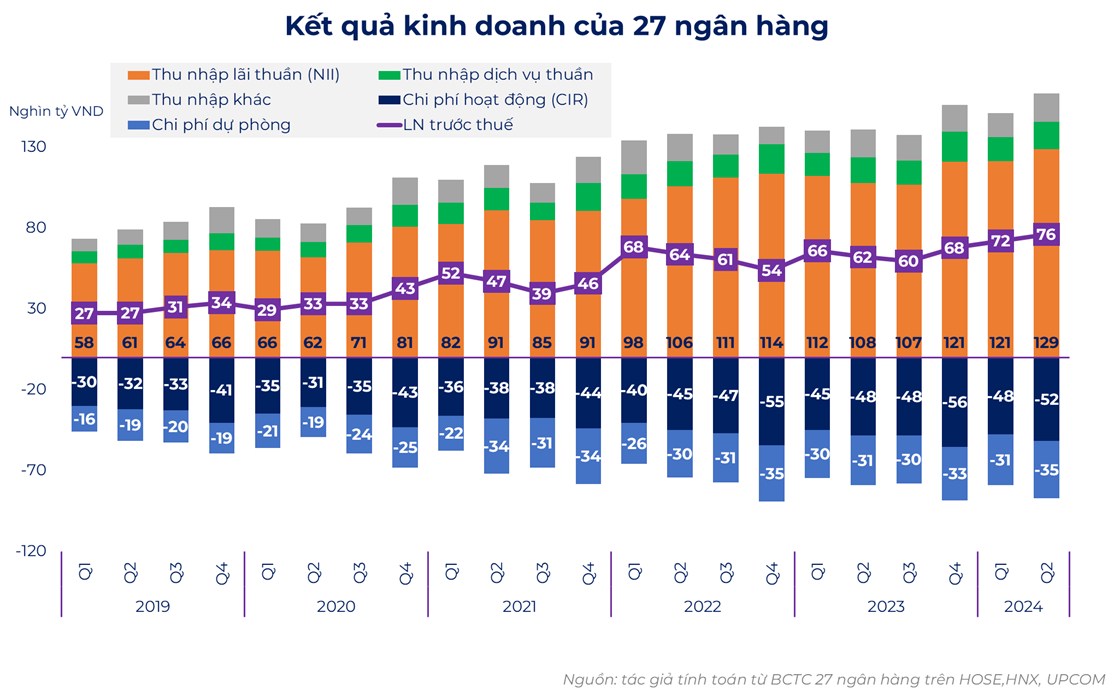

Sau KQKD quý 2 vừa qua, tôi viết bài này chủ yếu đi vào đánh giá vào triển vọng của ngành ngân hàng trong bức tranh chung của thị trường và đánh giá cơ hội cho nhóm này trong câu chuyện cuối 2024 và đầu 2025. Dữ liệu phân tích dựa vào báo cáo tài chính hợp nhất của 27 ngân hàng được niêm yết hoặc đăng ký giao dịch trên VNIndex, HNX, UPCOM.

Để xem xét bức tranh ngành ngân hàng cần đánh giá qua 3 trụ cột lớn bao gồm: (1) tốc độ tăng trưởng (2) khả năng sinh lãi và (3) chất lượng tài sản – cả quá khứ và triển vọng tương lai. Hiện nay, tôi cho rằng tốc độ tăng trưởng nhóm ngân hàng khá ổn định ở mức tương đối cao, các thước đo về khả năng sinh lãi chung ở mức tốt và câu chuyện triển vọng ngành và định giá đang chịu ảnh hưởng lớn bởi chất lượng tài sản hiện tại và xu hướng của chất lượng tài sản của toàn ngành hay từng ngân hàng riêng lẻ trong tương lai.

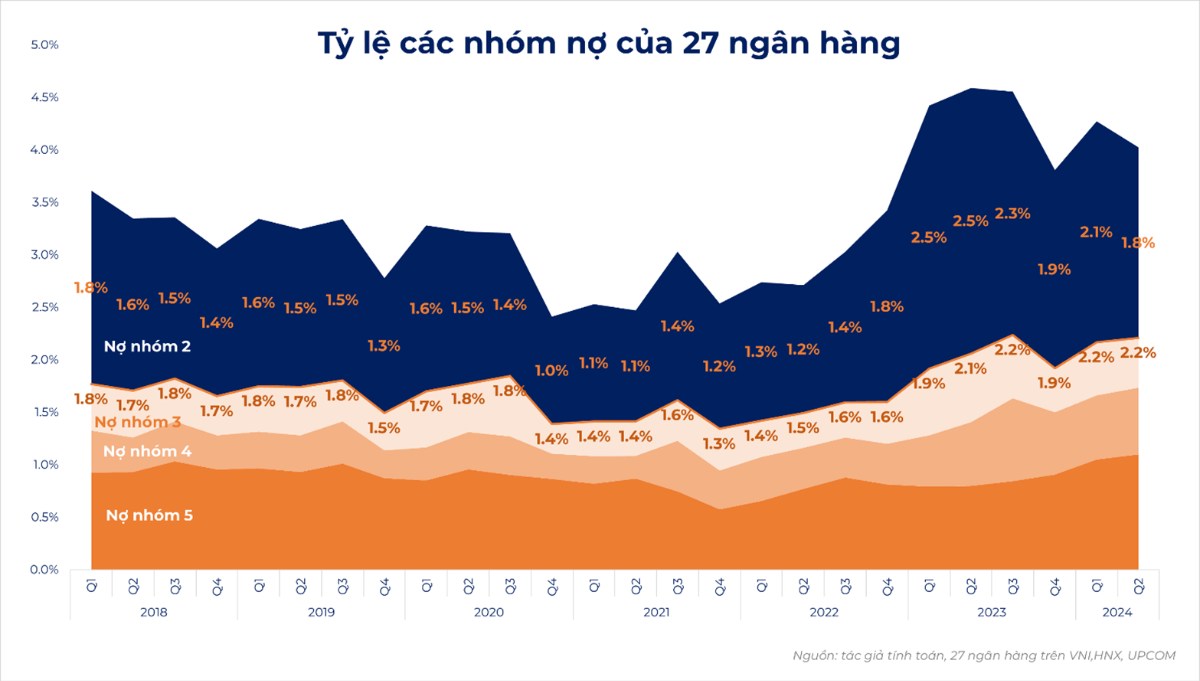

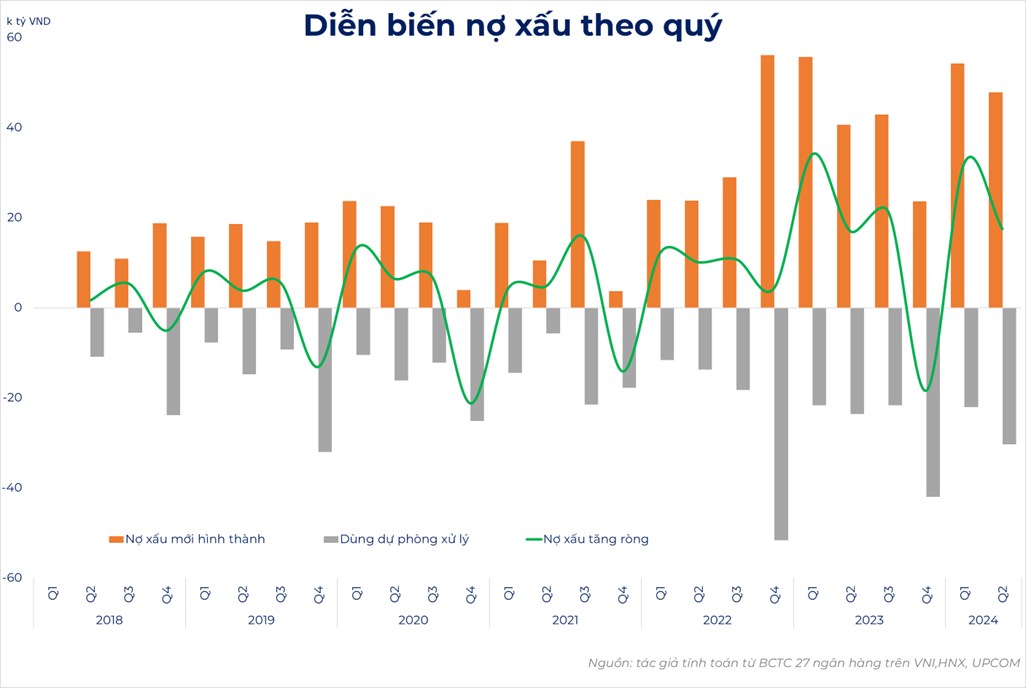

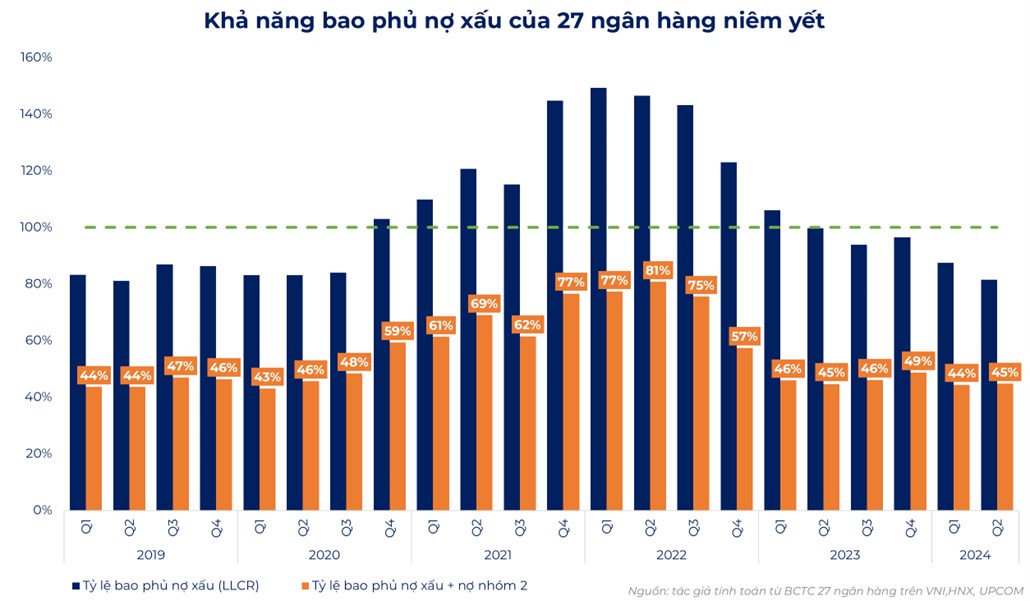

Với chất lượng tài sản tôi dùng 3 góc nhìn (1) tỷ lệ nợ xấu và nợ nhóm 2; (2) xu hướng hình thành nợ xấu; và (3) khả năng bao phủ nợ xấu và từ đó đưa ra các dự phóng về chất lượng tài sản ngành ngân hàng trong phần còn lại của 2024 và đầu 2025.

Tỷ lệ nợ xấu vẫn ở mức cao nhưng tỷ lệ nợ nhóm 2 đã có xu hướng giảm

Tỷ lệ nợ xấu cuối Q2.24 vẫn ở mức cao 2.2%, cho thấy nợ xấu vẫn ở mức cao và cao hơn trung bình trước dịch quanh mức 1.8%. Trong đó, chất lượng nợ suy giảm dần khi nợ nhóm 5 có xu hướng tăng dần cho thấy nợ xấu các nhóm 3,4 tiếp tục chuyển dần sang nhóm xấu hơn là nhóm 5 dù các ngân hàng đang tích cực dùng dự phòng để xóa nợ nội bảng. Tỷ lệ nợ nhóm 2 cuối Q2.24 vẫn ở mức cao hơn trước dịch nhưng đã có dấu hiệu giảm, một cơ sở ban đầu để kỳ vọng chất lượng tài sản sẽ dần có sự cải thiện.

Nhìn chung tỷ lệ nợ xấu vẫn ở mức cao cuối quý 2, sự cải thiện của nợ nhóm 2 là một điểm sáng dù cần thời gian để chứng minh.

Tốc độ hình thành nợ xấu mới vẫn ở mức cao và các ngân hàng đang tích cực sử dụng dự phòng để xóa nợ xấu khỏi nội bảng

Nợ xấu mới hình thành của hệ thống ngân hàng tăng đột biến liên tục trong Q4.22 và Q1.23 tạo nên lo ngại lớn về chất lượng tài sản và rủi ro của hệ thống giai đoạn đó. Sau 3 quý nợ xấu mới hình thành có sự cải thiện thì nợ xấu mới hình thành đã tăng trở lại trong 2 quý đầu năm 2024. Tôi cho rằng nợ xấu mới hình thành trong năm nay chủ yếu do nhiều món nợ vốn đã xấu trước đó nhưng đang được các bank “giấu” lại và bắt đầu tiếp tục chuyển nhóm. Dù tăng cường sử dụng dự phòng để xử lý nợ xấu nhưng nợ xấu tăng ròng vẫn ở mức tương đối cao.

Nhìn chung, nợ xấu mới trong nửa đầu năm ở mức cao và phần nào đó phản ánh chất lượng tài sản của nhóm ngân hàng vẫn kém trong nửa đầu năm 2024. Tuy nhiên, tốc độ tăng nợ xấu mới hình thành trong 2 quý vừa qua tôi cho là tích cực khi xử lý dần các món nợ trước đó chưa chuyển nhóm sang nợ xấu và sẽ giúp áp lực nợ xấu mới hình thành thấp hơn trong nửa cuối 2024.

Tỷ lệ bao phủ nợ xấu giảm dần về mức tương đương trước dịch

Tỷ lệ bao phủ nợ xấu hệ thống tăng mạnh trong giai đoạn dịch bệnh Covid và giảm dần từ Q4.22 khi nợ xấu tăng nhanh và các ngân hàng sử dụng trích lập trước đó để xử lý nợ xấu. Hiện tỷ lệ bao phủ nợ xấu và tỷ lệ bao phủ nợ xấu + nợ nhóm 2 giảm dần và ở Q2.24 đang ở mức ngang trước dịch Covid.

Theo tôi, trong những giai đoạn bình thường tỷ lệ bao phủ như hiện nay là hợp lý nhưng trong bối cảnh nợ xấu hình thành cao và tiềm ẩn nợ xấu cao thì tỷ lệ bao phủ toàn hệ thống là thấp và có sự phân hóa lớn giữa các ngân hàng.

Chất lượng tài sản tài sản chung toàn ngành sẽ đi ngang hoặc cải thiện nhẹ trong nửa cuối năm và có sự phân hóa lớn giữa các nhóm ngân hàng

Tóm lại, chất lượng tài sản toàn ngành ngân hàng quý 2 vẫn ở mức thấp, nguy cơ hình thành nợ xấu mới và chất lượng tài sản trong giai đoạn nửa cuối 2024 sẽ phân hóa rất lớn giữa các nhóm ngân hàng. Trong đó, nhóm các ngân hàng lớn và ngân hàng tầm trung tốt có khả năng cao chất lượng tài sản đã tạo đáy và chất lượng tài sản sẽ có sự cải thiện nhẹ trong nửa cuối 2024 và hồi phục tốt vào 2025; các nhóm ngân hàng nhỏ có khẩu vị rủi ro cao hơn sẽ đối mặt với chất lượng tài sản thấp và sẽ tiếp tục đối mặt nhiều thách thức sắp tới nhưng tỷ lệ bao phủ nợ xấu của nhóm này thấp.

Điều này ảnh hưởng lớn đến triển vọng của các ngân hàng trong tầm nhìn 6-9 tháng. Cơ hội chung của ngành vẫn tập trung vào các bank lớn có chất lượng tài sản tốt và kỳ vọng chất lượng cải thiện, các bank nhỏ có khẩu vị rủi ro cao đang tuy đang được định giá thấp nhưng rủi ro sắp tới là còn lớn.

Những cổ phiếu ngân hàng đáng quan tâm trong 6-9 tháng tới

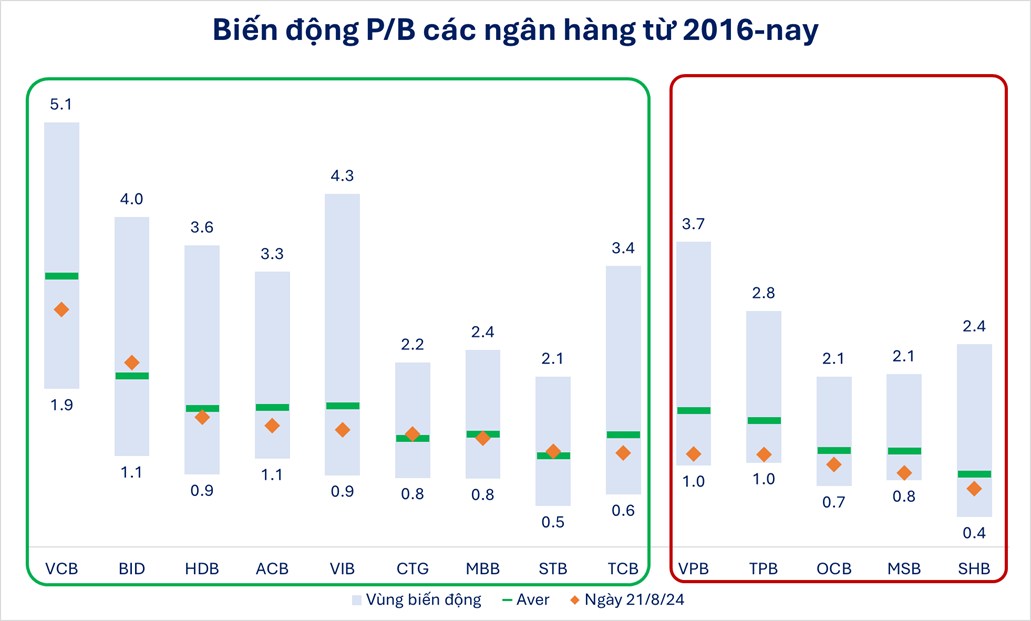

Trước tiên nhìn vào định giá lịch sử (tính đến 21/08/2024) của các ngân hàng tôi chia ra làm 2 nhóm với khung màu xanh và khung màu đỏ như hình bên dưới với nhóm màu xanh định giá tiệm cận lại vùng trung bình, trong khi nhóm màu đỏ đang ở vùng định giá thấp. Điều này phản ánh khá sát với nhận định trên về việc phân hóa do chất lượng tài sản hiện tại và triển vọng cải thiện nửa cuối năm.

Đa số cổ phiếu tốt trong nhóm xanh sẽ có cơ hội tiếp tục tăng trưởng, các cổ phiếu trong nhóm đỏ thì phụ thuộc lớn vào câu chuyện riêng turnaround từ nền định giá thấp nhưng đòi hỏi sự phân tích và nắm bắt thông tin sâu hơn. Trong khuôn khổ bài viết này tôi không đi vào các cơ hội turnaround mà tập trung vào đánh giá cơ hội chung. Với tầm nhìn 6-9 tháng tới thì các cơ hội đến từ các ngân hàng mà tôi đánh giá theo thứ tự ưu tiên từ trên xuống:

- TCB và MBB: đang được định giá rẻ phản ánh một số rủi ro nhất định liên quan đến Bất động sản hay vài doanh nghiệp lớn. Nền định giá rẻ này sẽ tạo tiềm năng cho nhóm này dù các rủi ro vẫn phải theo dõi nhưng khả năng cải thiện chất lượng tài sản của nhóm này trong 1 năm tới được đánh giá là tốt.

- ACB và VCB: vẫn là 2 ngân hàng có chất lượng tài sản tốt dành cho những nhà đầu tư dài hạn với định giá dưới mức trung bình.

Theo dõi người đăng bài

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường