Ngân hàng thận trọng với kế hoạch kinh doanh năm 2024

Môi trường kinh doanh còn nhiều bất định, khiến nhiều ngân hàng tiếp tục thận trọng với kế hoạch kinh doanh năm 2024. Bên cạnh đó, chất lượng tài sản đang là mối quan tâm chính với các ngân hàng khi tỷ lệ nợ xấu đã tăng trở lại.

Triển vọng phục hồi NIM trở nên hạn chế hơn

Thống kê từ báo cáo kết quả hoạt động kinh doanh của các ngân hàng niêm yết trong quý I/2024 cho thấy, tổng thu nhập hoạt động các này trong quý I/2024 chỉ tăng khiêm tốn ở mức 7,6% so với cùng kỳ, trong đó thu nhập lãi thuần và thu nhập ngoài lãi tăng lần lượt 8,1% và 5,6%.

Ước tính của Công ty Chứng khoán - CTCK MB (MBS) cho thấy, ước đến cuối quý I/2024, tăng trưởng tín dụng của các ngân hàng niêm yết chỉ đạt 1,9% so với đầu năm, thấp hơn nhiều so với con số 3,9% cùng kỳ.

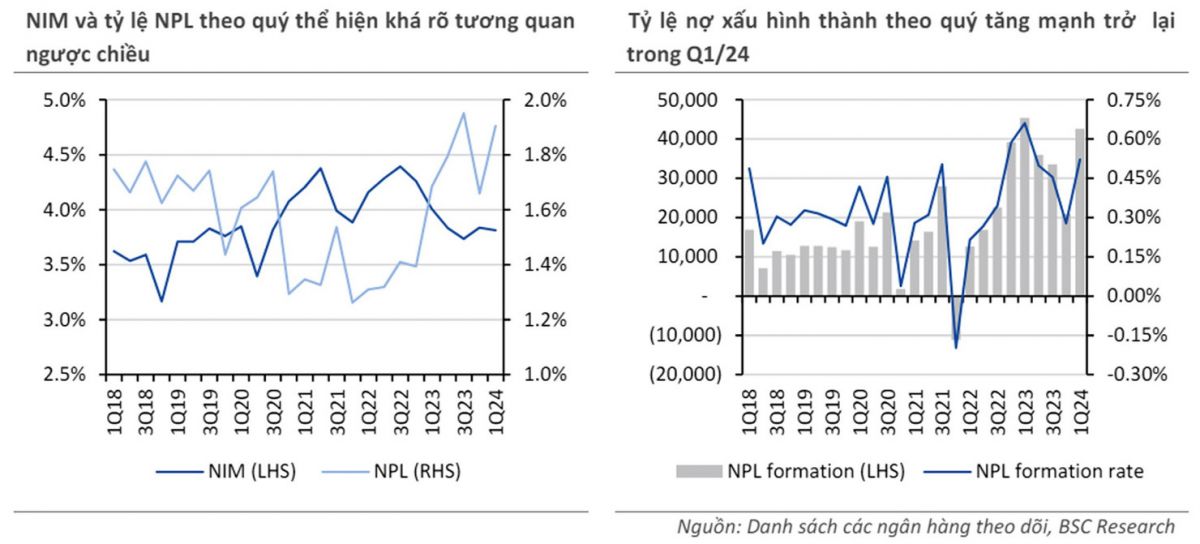

Tỷ lệ thu nhập lãi thuần (NIM) trung bình toàn ngành trong quý I/2024 ở mức 3,4%, giảm 20 điểm cơ bản so với cùng kỳ và giảm 9 điểm cơ bản so với quý IV/2023 nhờ chi phí vốn giảm mạnh hơn so với tỷ suất sinh lợi tài sản.

Chỉ số hoạt động (CIR) trung bình các ngân hàng niêm yết giảm xuống mức 31,6% trong quý I/2024 so với mức 32,0% của quý I/2023, đưa lợi nhuận trước dự phòng tăng 1,9% so với cùng kỳ.

Chi phí trích lập của các ngân hàng niêm yết tăng 5,4% so với cùng kỳ đưa lợi nhuận sau thuế của các ngân hàng niêm yết tăng 9,6%, trong đó, nhóm ngân hàng thương mại (NHTM) cổ phần nhà nước tăng 0,6%, nhóm NHTM cổ phần tư nhân tăng 14,9% so với cùng kỳ.

Với môi trường kinh doanh còn nhiều bất định khiến các ngân hàng tiếp tục thận trọng với kế hoạch kinh doanh 2024.

Báo cáo ngành vừa được CTCK BIDV (BSC) công bố cho biết, trung vị mức tăng trưởng lợi nhuận trước thuế theo kế hoạch năm 2024 của các ngân hàng được BSC theo dõi đạt khoảng 15% so với cùng kỳ, tương đối khiêm tốn sau khi lợi nhuận toàn ngành chỉ tăng khoảng 6% so với cùng kỳ trong năm 2023 (tương đương danh sách theo dõi của BSC).

Điều này phù hợp với dự báo năm 2024 trước đó của BSC là khoảng 18% so với cùng kỳ (điều chỉnh lại dữ liệu so sánh năm 2023).

Theo BSC, những mức tăng trưởng đột biến dự kiến đến từ các ngân hàng có mức nền thấp trong 2023 như: TCB, TPB và VPB.

BSC tiếp tục nhận thấy rủi ro từ việc các ngân hàng cạnh tranh lãi suất đầu ra đang khiến triển vọng phục hồi NIM trở nên hạn chế hơn.

Dù vậy, BSC tiếp tục duy trì khuyến nghị khả quan với cổ phiếu ngành Ngân hàng khi giữ nguyên quan điểm rằng triển vọng tăng trưởng lợi nhuận của ngành trong năm 2024 sẽ khả quan hơn năm 2023.

Nhận định này được hỗ trợ bởi 3 lý do: NIM cải thiện ở mức độ nhẹ; tiềm năng thu nhập bất thường từ thu hồi nợ đã xử lý; định giá vẫn còn sự hấp dẫn, nhất là sau đợt điều chỉnh nhẹ vừa qua.

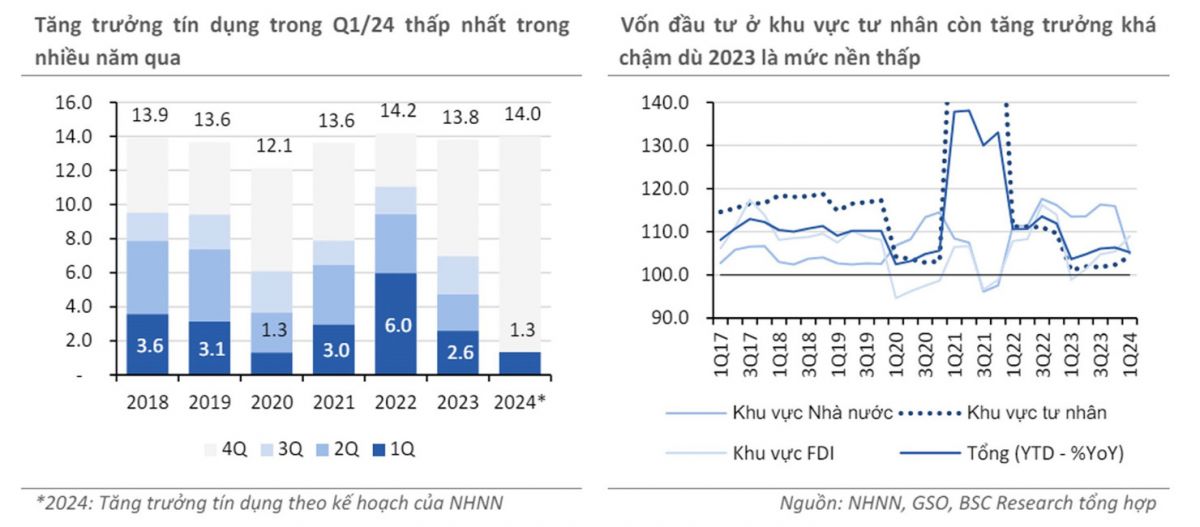

Chất lượng tài sản giảm khi nợ xấu có xu hướng tăng

Tính đến cuối quý I/2024, dư nợ tín dụng toàn hệ thống mới chỉ tăng trưởng khoảng 1,34% so với cuối năm 2023, trong đó tăng trưởng âm trong 2 tháng đầu năm (-0,72%). Đây là con số thấp nhất từng ghi nhận kể từ 2016 đến nay, cho thấy nhu cầu tín dụng trong nền kinh tế chưa thể phục hồi nhanh chóng.

Điều này cũng được thể hiện qua việc tổng vốn đầu tư thực hiện toàn xã hội quý I/2024 ước tính chỉ tăng trưởng 5,2% so với cùng kỳ, trong đó khu vực tư nhân (chiếm hơn 50% vốn đầu tư toàn xã hội) chỉ tăng trưởng 4,2% so với cùng kỳ.

Dù vậy, BSC quan sát thấy một số ngân hàng vẫn đang ghi nhận mức tăng trưởng tín dụng tương đối tích cực sau quý I/2024 như HDB (6,2%), MSB (4,7%), TCB (7,1%).

Động lực chính vẫn đến từ phân khúc khách hàng doanh nghiệp, trong khi cho vay tiêu dùng cá nhân và mua nhà còn đang phục hồi chậm.

BSC kỳ vọng tăng trưởng tín dụng toàn hệ thống trong quý II/2024 sẽ nối tiếp đà tăng trong tháng 3&4/2024 vừa qua (hiện khoảng +2% so với cuối năm 2023).

Tuy nhiên, BSC cho rằng, rủi ro tín dụng bị phân bổ lệch về phía cuối năm vẫn còn hiện hữu (tương tự năm 2023 khi tăng trưởng tín dụng bình quân các tháng chỉ đạt 10,5% so với cả năm đạt 13,8%), từ đó sẽ ảnh hưởng tới chất lượng thu nhập lãi của các ngân hàng.

Thống kê trung bình của BSC cho thấy, lãi suất cho vay mua nhà trung bình (ưu đãi năm đầu) của các ngân hàng lớn trong tháng 4/2024 đã giảm xuống dưới ngưỡng 7%/năm và tương đương mức đáy ở thời kỳ đại dịch.

Một số ngân hàng cũng đã có dấu hiệu tăng lãi suất huy động trở lại (mức độ nhẹ và phân hóa các kỳ hạn), tuy nhiên, đây có thể chỉ là hành động cục bộ.

Kể cả khi điều này hàm ý rằng lãi suất huy động đã chạm đáy (xu hướng rõ hơn với lợi suất trái phiếu của các tổ chức tín dụng), BSC cho rằng, mặt bằng chung của nền lãi suất trong năm 2024 vẫn sẽ ở mức tương đối thấp so với quá khứ nhằm kích thích nhu cầu vốn của nền kinh tế.

Việc các ngân hàng đồng loạt tăng lãi suất huy động trở lại (nếu có) sẽ là chỉ báo cho việc nhu cầu tín dụng quay trở lại (yếu tố then chốt).

Lãi suất tiền gửi 12 tháng trung bình của nhóm quốc doanh tăng lại ngưỡng khoảng trên mức 5,0 - 5,5%/năm (tương đương giai đoạn đại dịch) là kịch bản có thể xảy ra khi tín dụng bắt đầu tăng tốc.

BSC cho rằng, điều này sẽ không gây tác động nhiều đến chi phí vốn bình quân của cả ngành nói chung trong năm 2024.

Bất chấp nền lãi suất huy động thấp kỷ lục được duy trì từ nửa cuối năm 2023 đến nay, NIM của các ngân hàng được BSC theo dõi đã thu hẹp nhẹ trong quý I/2024 và giữ ở mức bình quân 3,8%.

Nguyên nhân chủ yếu đến từ: nhu cầu tín dụng còn yếu khiến cho tình trạng các ngân hàng giảm lãi suất đầu ra để cạnh tranh khách hàng ngày càng căng thẳng, trong khi tỷ lệ nợ xấu và tác động CIC vẫn có xu hướng gia tăng và tập trung ở phân khúc bán lẻ khiến cho tập khách hàng chất lượng cũng bị thu hẹp.

Trong bối cảnh đó, chất lượng tài sản đang là mối quan tâm chính với các ngân hàng khi tỷ lệ nợ xấu đã tăng trở lại.

Thống kê từ MBS cho thấy, tỷ lệ nợ xấu trung bình của các ngân hàng niêm yết ở mức 2,17% vào thời điểm cuối quý I/2024, nhích lên so với con số 1,93% vào thời điểm cuối năm 2023.

Tỷ lệ nợ nhóm 2 cũng tăng nhẹ lên mức 2,10% so với mức 1,94% vào thời điểm cuối năm 2023.

Quy mô nợ xấu của các ngân hàng niêm yết trong quý I/2024 tăng 48,5% so với cùng kỳ, trong khi chi phí trích lập chỉ tăng nhẹ 5,4%, khiến tỷ lệ bao nợ xấu (LLR) suy giảm đáng kể. Đến cuối quý I/2024, LLR trung bình của các ngân hàng niêm yết chỉ đạt 87,5%.

Với diễn biến hiện nay, các chuyên gia của CTCK BIDV kỳ vọng tỷ lệ nợ xấu của các ngân hàng được cải thiện rõ hơn trong nửa cuối năm 2024 với xu hướng tiếp tục sử dụng dự phòng (tăng trích lập) để xử lý nợ, qua đó dự kiến chất lượng tài sản toàn ngành được duy trì ổn định trong năm 2024 so với năm 2023, nhất là sau khi quy định về tái cơ cấu nợ trong Thông tư 02/2023/TT-NHNN đã được gia hạn đến hết năm 2024.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận