Mặt bằng lãi suất tăng có ảnh hưởng đến triển vọng cổ phiếu ngân hàng?

Mirae Asset vừa đưa ra nhận định về cổ phiếu nhóm ngân hàng với điểm nhấn trong quý 1 năm 2024, lợi nhuận trước thuế của 27 ngân hàng niêm yết ghi nhận mức tăng gần 10%, thể hiện một quý tương đối khởi sắc

Đáng chú ý, trong nhóm các ngân hàng đặt mục tiêu lợi nhuận trước thuế trên 10 nghìn tỷ cho năm 2024 đi kèm tăng trưởng cao, thì đa phần lợi nhuận trong quý 1 vẫn theo đúng lộ trình.

Về cấu trúc thu nhập, động lực chính cho tăng trưởng thu nhập là thu nhập thuần từ hoạt động cho vay, tăng khoảng 8,7% so với cùng kỳ. Trong khi đó, thu nhập thuần từ cung cấp dịch vụ và thu nhập khác chỉ tăng nhẹ lần lượt là 2,1% và 1,4%. Ở chiều ngược lại, các loại chi phí tăng vừa phải, với chi phí hoạt động tăng 6,5% và dự phòng tăng 5,7% so với cùng kỳ.

Theo kế hoạch kinh doanh cho năm 2024 từ 25 ngân hàng niêm yết (ngoại trừ BID và CTG chưa công bố chính thức), tổng lợi nhuận trước thuế của nhóm được kỳ vọng tăng khoảng 35,5% so với năm 2023, tương đương với mức tăng trưởng bùng nổ trong giai đoạn 2021–2022.

Thông thường, đa phần các ngân hàng sẽ đặt mục tiêu vừa tầm với khả năng hoàn thành cao (các ngân hàng thường vượt mục tiêu của họ từ 3%–7% trong những năm trước), ngoại trừ năm 2023 là một trường hợp khá đặc biệt mặc dù đã lên kế hoạch khá thận trọng.

Các yếu tố hỗ trợ tăng trưởng lợi nhuận bao gồm chi phí hoạt động ổn định, do hầu hết các ngân hàng đã ước tính chi phí đầu tư công nghệ và tinh giản nhân lực để tối ưu hóa chi phí. Trong khi chi phí dự phòng dù khó giảm trong năm 2024, nhưng đa phần các ngân hàng đã thích nghi với "bình thường mới“, nên lợi nhuận sẽ không chịu quá nhiều áp lực.

Ngoài ra, khả năng cao là Thông tư 02 sẽ được gia hạn cũng như nhiều ngân hàng tái tận dụng công cụ trái phiếu đặc biệt (VAMC) nếu nhận thấy việc trích lập dự phòng trong thời gian dài hơn khi để trong nội bảng là cần thiết. Về phía thu nhập, tăng trưởng tín dụng ổn định và dự kiến NIM vẫn còn dư địa phục hồi là động lực tốt cho kỳ vọng tăng trưởng thu nhập, trong khi các nguồn thu nhập ngoài lãi đóng vai trò là nhân tố tiềm năng thúc đẩy lợi nhuận đối với các ngân hàng.

Mặc dù kinh tế Việt Nam ghi nhận nhiều dấu hiệu phục hồi trong Q1/2024, nhưng bên cạnh các mục tiêu tăng trưởng chung, thì áp lực từ các vấn đề như lạm phát và ổn định tỷ giá vẫn rất quan trọng. Đối với ngành ngân hàng, nhà điều hành vẫn cần cân bằng những mục tiêu này đồng thời kiểm soát chất lượng tài sản của ngân hàng. Các khó khăn vẫn đang tương đối nổi trội phần nào khiến nhà đầu tư thận trọng hơn.

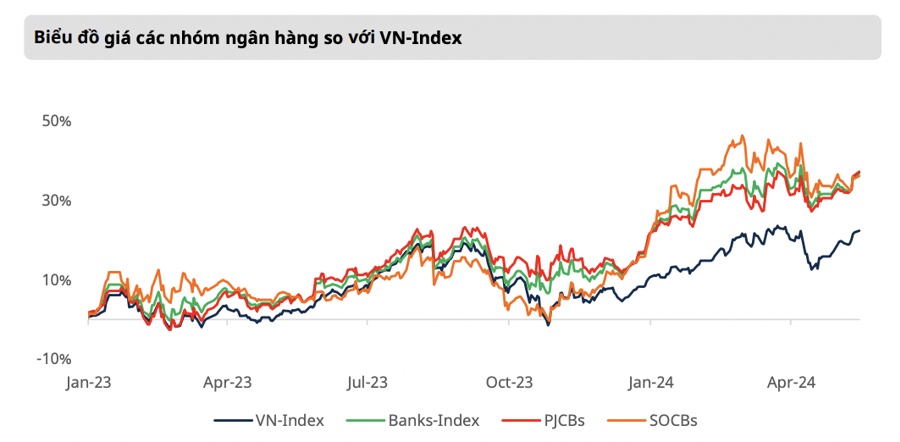

Đối với ngành ngân hàng hay chỉ số nói chung, mặc dù hiệu suất đầu tư so với đầu năm là rất tích cực, tuy nhiên so với đỉnh xác lập vào cuối tháng 2 thì không quá đột phá, trong khi một số ngân hàng còn ghi nhận mức điều chỉnh tương đối.

Diễn biến giá của ngành tích cực hơn so với mặt bằng chung (chỉ số) phản ánh triển vọng hồi phục của nhóm này tốt hơn so với đa phần các ngành khác. Tuy nhiên, việc nhóm nhà đầu tư ngoại liên tục rút ròng do nhiều yếu tố khách quan, cũng ảnh hưởng đến tiềm năng tăng giá của nhóm ngân hàng vì tỷ trọng sở hữu của khối ngoại trong ngành ngân hàng khá cao.

Ngoài ra trong ngắn hạn, áp lực tỷ giá và lạm phát có thể ảnh hưởng tới quyết định can thiệp của Ngân hàng Nhà nước bằng cách hút bớt thanh khoản trong nền kinh tế, phần nào ảnh hưởng đến triển vọng chung của thị trường chứng khoán trong ngắn hạn.

Mặc dù triển vọng ngành ngân hàng vẫn còn nhiều ẩn số, Mirae Asset cho rằng vẫn có nhiều cơ hội đầu tư đối với nhóm ngành này. Những thay đổi mới trong Luật đất đai cho thấy rào cản tham gia thị trường bất động sản đối với các doanh nghiệp mới dần trở nên khó khăn hơn. Do đó, các ngân hàng có quan hệ đối tác chặt chẽ với các nhà phát triển bất động sản có lợi thế hơn trong tăng trưởng tín dụng đối với mảng khách hàng cá nhân (cho vay mua nhà) cả ngắn hạn và trung hạn như TCB, HDB, MBB và VPB.

Ngoài ra, khả năng tăng lãi suất dự kiến dẫn đến chi phí tín dụng cao hơn trong các quý tới, trong khi các ngân hàng vốn đã làm quen với chi phí tín dụng cao trong giai đoạn từ năm 2020, được kỳ vọng sẽ không có quá nhiều biến động như VPB và VIB. Ngoài ra, hai ngân hàng này còn có thêm lợi thế từ nền lợi nhuận thấp và định giá tương đối hấp dẫn, cũng là một cơ hội đầu tư đáng xem xét.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận