Lợi nhuận ngân hàng quý 2/2024: Cải thiện nhưng chưa rõ nét

Đây là thông tin từ kết quả điều tra Xu hướng kinh doanh quý 3/2024 của Vụ Dự báo, Thống kê - Ngân hàng Nhà nước Việt Nam.

Đối tượng khảo sát là toàn bộ các tổ chức tín dụng và chi nhánh ngân hàng nước ngoài tại Việt Nam, tỷ lệ trả lời đạt 96%.

Theo kết quả khảo sát, tình hình kinh doanh tổng thể và lợi nhuận trước thuế của hệ thống ngân hàng trong quý 2/2024 có cải thiện nhưng chưa thực sự rõ nét so với quý 1/2024 và chưa đạt được như kỳ vọng của tổ chức tín dụng tại kỳ điều tra trước.

Khoảng 70-75,5% tổ chức tín dụng kỳ vọng tình hình kinh doanh sẽ khả quan hơn trong quý 3/2024 và cả năm 2024.

Các tổ chức tín dụng cũng cho biết tỷ lệ nợ xấu/dư nợ tín dụng tiếp tục có biểu hiện "tăng nhẹ" trong quý 2/2024, chưa đạt được kỳ vọng "giảm nhẹ" như kết quả khảo sát tại thời điểm quý 1/2024. Tuy nhiên, các tổ chức tín dụng kỳ vọng tỷ lệ nợ xấu có thể giảm trong quý 3/2024.

Về xu hướng kinh doanh, theo nhận định của các tổ chức tín dụng, thanh khoản của hệ thống ngân hàng trong quý 2/2024 vẫn duy trì trạng thái tốt, có cải thiện, gần đạt mức dự báo ở kỳ trước và tiếp tục cải thiện trong quý 3/2024 cũng như cả năm 2024 so với năm 2023.

Kết quả điều tra cho thấy, nhiều tổ chức tín dụng đã hoặc dự kiến tăng nhẹ lãi suất huy động nhưng tính chung cả năm 2024 lãi suất huy động vẫn dự kiến giảm nhẹ so với cuối năm ngoái. Các tổ chức tín dụng tiếp tục dự kiến giảm lãi suất cho vay để hỗ trợ người dân và doanh nghiệp tiếp cận tín dụng, đầu tư mở rộng sản xuất kinh doanh.

Huy động vốn toàn hệ thống được kỳ vọng tăng bình quân 3,3% trong quý 3/2024 và tăng 10,1% trong năm 2024, điều chỉnh cao hơn mức dự báo 9,9% ghi nhận tại kỳ điều tra trước.

Dư nợ tín dụng toàn hệ thống được kỳ vọng tăng bình quân 3,7% trong quý 3/2024 và tăng 14,1% trong năm 2024, điều chỉnh tăng 0,47% so với mức dự báo 13,6% tại kỳ điều tra trước.

Ước tính lợi nhuận quý 2/2024 một số ngân hàng

SSI Research mới đây cũng đã có báo cáo ước tính kết quả kinh doanh quý 2/2024 của 45 doanh nghiệp - ngân hàng đang niêm yết trên sàn chứng khoán. Đây là số liệu do đơn vị phân tích ước tính và có thể có khác biệt với kết quả thực tế.

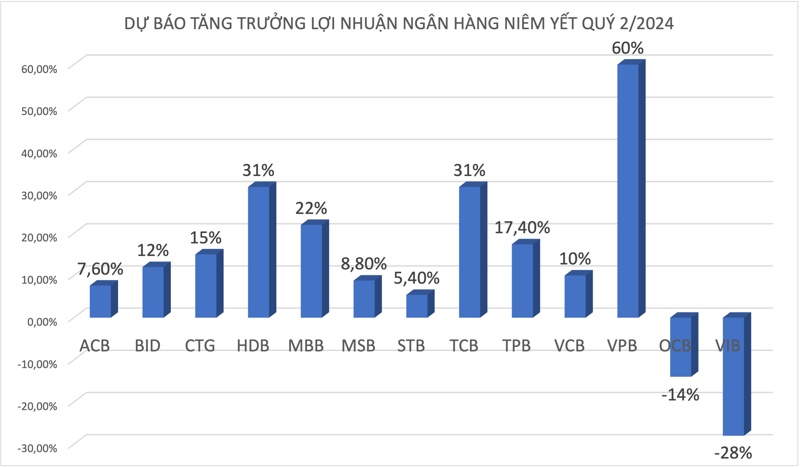

Trong đó, các chuyên viên phân tích đã đưa ra dự báo cho 13 ngân hàng, bao gồm Vietcombank, BIDV, MB, VietinBank, Techcombank, ACB, VPBank, HDBank, Sacombank, TPBank, VIB, MSB và OCB.

Trong đó, đơn vị này kỳ vọng 11 ngân hàng có lợi nhuận tăng trưởng, hai ngân hàng đi lùi. Trong đó, mức tăng cao nhất thuộc về VPBank, đạt 60%.

VPBank: Dự báo sẽ tiếp tục đạt mức tăng trưởng mạnh mẽ về lợi nhuận trước thuế so với cùng kỳ, mang về 4.200 tỷ đồng, tương ứng mức tăng 60%. Cả năm, tăng trưởng lợi nhuận ròng ước đạt 78%. SSI Researchlưu ý rằng lợi nhuận năm 2023 của VPBank thấp hơn đáng kể so với năm 2022.

Vietcombank: Tăng trưởng tín dụng dự báo sẽ đạt 4% vào cuối tháng 6, trong khi đó tăng trưởng huy động giảm giúp NIM ổn định trong quý 2/2024.

Kết hợp với chất lượng tài sản được kiểm soát ổn định, lợi nhuận trước thuế quý 2/2024 của Vietcombank được kỳ vọng đạt 10.000 đến 10.300 tỷ đồng, tăng 8 đến 10% so với cùng kỳ. Xét cả năm, lợi nhuận Vietcombank được dự báo tăng 16%, cao hơn đáng kể so với năm trước.

Techcombank: Nhóm phân tích kỳ vọng tín dụng của ngân hàng này sẽ duy trì đà tăng tốt trong quý 2/2024, đạt 10 - 11% so với đầu năm. Trước đó vào quý 1/2024, tăng trưởng tín dụng của Techcombank ở mức 7%.

Ngoài ra, NIM và tỷ lệ nợ xấu được kỳ vọng sẽ tương đối ổn định so với quý trước. Về lợi nhuận, theo SSI Research, thu nhập ngoài được dự báo sẽ duy trì ổn định trong bối cảnh hoạt động bảo lãnh và phát hành trái phiếu, lợi nhuận bất thường từ kinh doanh trái phiếu Chính phủ có thể không lớn như trong quý 1/2024.

Do vậy, lợi nhuận trước thuế của Techcombank kỳ vọng sẽ đạt 7.000 tỷ đồng, tăng 31% so với cùng kỳ nhưng giảm 5% nếu so với quý liền trước. Xét cả năm, lợi nhuận ròng của ngân hàng có thể đi lên 25%.

Dự báo tăng trưởng lợi nhuận ngân hàng quý 2/2024. Nguồn: SSI Research.

ACB: Ước tính lợi nhuận trước thuế quý 2/2024 của ngân hàng này đạt 5.000 - 5.200 tỷ đồng, tăng 3,5% đến 7,6% so với cùng kỳ nhờ tăng trưởng tín dụng ổn định, đạt ít nhất 9% so với đầu năm. Tăng trưởng lợi nhuận ròng cả năm ước đạt 10%.

Tuy nhiên, các chuyên viên phân tích cũng dự báo NIM của ACB có thể giảm nhẹ so với quý trước do ngân hàng hạ lãi suất nhằm kích cầu tín dụng, trong khi tỷ lệ nợ xấu có thể nhích nhẹ.

MB: SSI Research thông tin rằng, ngân hàng đã công bố kết quả kinh doanh sơ bộ nửa đầu năm 2024 với tăng trưởng tín dụng đạt 5,5%, trong khi tăng trưởng huy động chỉ là 2%. Ngân hàng cũng đã giải quyết xong trường hợp nhóm nợ do liên đới từ CIC trong quý 1/2024, giúp cả NIM và tỷ lệ nợ xấu được cải thiện trong quý này.

Từ đó, đơn vị phân tích dự báo lợi nhuận trước thuế của MB dự kiến đạt 7.500 tỷ đồng, tăng 21,8% so với cùng cùng. Cả năm, lợi nhuận ròng có thể tăng trưởng 11%.

BIDV: Dự báo lợi nhuận trước thuế đạt 7.800 tỷ đồng, tăng 12% so với cùng kỳ. Lợi nhuận ròng cả năm ước tăng 15%.

Do tăng trưởng tín dụng đạt khoảng 6% so với đầu năm nay (hay 15% so với cùng kỳ), trong khi tăng trưởng tiền gửi chậm hơn, chỉ tiến thêm 4 - 5% so với đầu năm, nên kỳ vọng NIM của BIDV sẽ phục hồi khá hơn so với quý trước.

VietinBank: SSI Research dự báo, ngân hàng duy trì quỹ đạo tăng trưởng tín dụng ổn định trong nửa đầu năm 2024, dự kiến đạt khoảng 5 đến 6% so với đầu năm, giúp NIM duy trì tương đối ổn định.

Nhóm phân tích cũng cho rằng ngân hàng có thể tiếp tục xử lý nợ xấu mạnh mẽ trong quý II, giúp lợi nhuận trước thuế tăng 15%, đạt 7.500 tỷ đồng. Lợi nhuận ròng cả năm có thể tăng 17%.

HDBank: các chuyên viên phân tích cho rằng lợi nhuận trước thuế của ngân hàng có thể đạt 3.500 đến 3.600 tỷ đồng, tăng từ 28% đến 31% so với cùng kỳ nhờ tăng trưởng tín dụng tới 10%. Xét cả năm, lợi nhuận ròng dự báo tăng 23%.

MSB: SSI Research cho rằng thu từ nợ xấu đã xóa sẽ là nguồn thu nhập quan trọng của ngân hàng trong quý 2/2024. Tổng số tiền dự kiến ít nhất là 800 tỷ đồng. Lợi nhuận trước thuế của MSB có thể đạt từ 2.100 tỷ đồng đến 2.200 tỷ đồng, tăng 3,9% đến 8,8% so với cùng kỳ. Lợi nhuận ròng cả năm dự báo tăng 12%.

Sacombank: NIM của ngân hàng có thể đi ngang so với quý trước trong bối cảnh tín dụng phục hồi. Tuy nhiên, gánh nặng chi phí dự phòng có thể tăng lên trong quý 2/2024.

Do vậy, lợi nhuận quý 2/2024 của ngân hàng kỳ vọng đạt 2.500 tỷ đồng, tăng 5,4% so với cùng kỳ. Các chuyên viên phân tích cho rằng lợi nhuận ròng cả năm của Sacombank có thể đi lên 11%.

TPBank: mặc dù tăng trưởng tín dụng chậm hơn so với quý 2/2023 và NIM dự kiến sẽ giảm nhẹ nhưng ngân hàng được kỳ vọng sẽ báo lãi 1.800 đến 1.900 tỷ đồng, tăng 11,2% đến 17,4% nhờ chi phí hoạt động thấp hơn. Các chuyên viên cũng dự báo lợi nhuận cả năm của TPBank tăng 26%.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận