Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

Có nên nắm giữ SZC, PVT và SAB?

Các công ty chứng khoán (CTCK) khuyến nghị tăng tỷ trọng SZC do tiềm năng tăng trưởng của quỹ đất 2,287 ha tại Vũng Tàu; PVT khả quan do tốc độ mở rộng đội tàu linh hoạt thúc đẩy tăng trưởng lợi nhuận; trung lập với SAB do kết quả kinh doanh tuy được duy trì ổn định nhưng sắp tới sẽ bị tác động bởi việc tăng thuế tiêu thụ đặc biệt.

Tăng tỷ trọng SZC với giá mục tiêu 43,000 đồng/cp

CTCK Agribank (Agriseco) thông tin trong quý 3/2024, doanh thu của CTCP Sonadezi Châu Đức (HOSE: SZC) đạt 165 tỷ đồng (giảm 21% so với cùng kỳ) nhưng lãi sau thuế đạt 102 tỷ đồng (tăng 8%). Doanh thu cho thuê KCN đóng góp chủ yếu với 141 tỷ đồng (giảm 17%). Lũy kế 9 tháng đầu năm 2024, lợi nhuận ròng đạt 227 tỷ đồng (tăng 39%) hoàn thành 99% kế hoạch cả năm. Doanh thu chưa thực hiện đạt 333 tỷ đồng, tương đương đầu năm, chủ yếu doanh thu nhận trước thuê đất và bán thẻ sân golf.

Tại thời điểm 30/09/2024, khoản người mua trả tiền trước của SZC đạt 701 tỷ đồng, tăng gần gấp đôi so với đầu năm. Con số này tăng 54% so với cuối quý 2 nhờ tiền thuê KCN từ Electronic Tripod Việt Nam gia tăng và xuất hiện thêm tiền trả trước từ công ty thép Steel Builder. Agriseco dự báo diện tích cho thuê KCN ghi nhận năm 2024 khoảng 35-40ha nhờ bàn giao đất với các nhà đầu tư này. Giá cho thuê dự báo tăng 10 – 15%/năm so với cùng kỳ cũng góp phần thúc đẩy tăng trưởng doanh thu. Khoản này kỳ vọng sẽ được ghi nhận vào doanh thu và lợi nhuận của SZC trong các kỳ tới giúp cải thiện mảng KCN.

Mặt khác, trong quý 3, SZC ghi nhận doanh thu bán khu dân cư 4 tỷ đồng (giảm 81% so với cùng kỳ) do tiến độ bàn giao dự án chậm. Thị trường bất động sản 9 tháng đầu năm 2024 được đánh giá hồi phục tích cực và có triển vọng tăng giá trong thời gian tới. Agriseco kỳ vọng tiến độ bán KDC Hữu Phước sẽ khả quan.

Về tình hình tài chính, dư nợ vay tài chính là 2,387 tỷ đồng, giảm 11% so với đầu năm. Tỷ lệ nợ trên vốn chủ ghi nhận giảm từ 1.54 xuống 0.79 lần vào thời điểm cuối quý 3 sau khi phát hành tăng vốn.

Với việc hoàn thành 99% kế hoạch lợi nhuận nhờ doanh thu cho thuê đất KCN và tiết giảm các loại chi phí, Agriseco đánh giá SZC tiềm năng tăng trưởng trong trung và dài hạn nhờ quỹ đất lớn 2,287 ha tại Vũng Tàu, vị trí thuận lợi thu hút làn sóng FDI mới với giá thuê tăng 10–15%/năm. P/B của SZC hiện ở mức 2.2x lần, thấp hơn bình quân 5 năm quá khứ (2.7x). SZC duy trì chính sách trả cổ tức tiền đều đặn 8-10%/năm.

Do đó, Agriseco khuyến nghị tăng tỷ trọng cổ phiếu SZC với giá mục tiêu 1 năm tới là 43,000 đồng/cp.

PVT khả quan với giá mục tiêu 33,400 đồng/cp

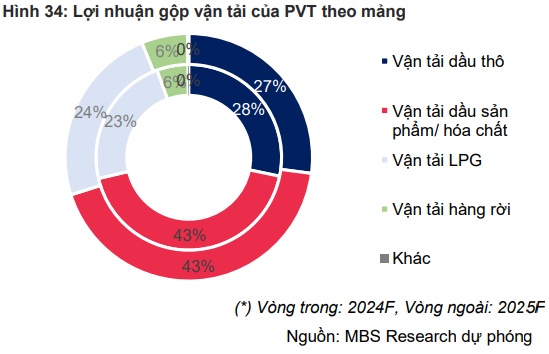

CTCK MB (MBS) cho biết trong quý 2/2024, lợi nhuận ròng của Tổng CTCP Vận tải Dầu khí (HOSE: PVT) tăng 24.8% so với quý trước nhưng giảm 6.7% so với cùng kỳ do khoản chi phí khác từ việc thay đổi chính sách kế toán cho Nord Hakata và Pacific Hope. Tính chung nửa đầu 2024, lợi nhuận ròng của PVT tăng 5.7%.

Trong quý 3/2024, PVT đã thanh lý 1 tàu chở hóa chất (PVT Synergy) với thu nhập khác ước tính 150 tỷ đồng; đồng thời đã nhận 1 tàu chở LPG (Hải Phòng Gas) và 1 tàu chở hàng rời (PVT Topaz), giúp đội tàu đạt 54 tàu vào cuối quý. Giá cước định hạn tương đối ổn định và sự đóng góp trở lại từ mảng tàu chở hàng rời (năm 2023 nhiều tàu lên dock), cùng với lợi nhuận bất thường từ thanh lý tàu sẽ hỗ trợ tăng trưởng lợi nhuận của PVT trong quý 3/2024.

Trong bối cảnh cung – cầu vận tải dầu thế giới trở nên cân bằng hơn, MBS kỳ vọng giá cước định hạn ở tất cả các phân khúc sẽ duy trì ổn định (tàu chở dầu thô, tàu chở hàng rời) hoặc giảm nhẹ (tàu chở sản phẩm, tàu chở LPG). Động lực tăng trưởng lợi nhuận của PVT trong những năm tới chủ yếu đến từ việc mở rộng đội tàu nhờ vị thế tài chính vững chắc và kế hoạch mở rộng linh hoạt. Khi giá tàu chở dầu thô liên tục tăng cao, PVT đã linh hoạt thay đổi kế hoạch mở rộng sang tàu chở dầu sản phẩm/hóa chất và tàu chở hàng rời. MBS kỳ vọng lợi nhuận ròng của PVT sẽ tăng 14.3%/4.9%/4.3% trong giai đoạn 2024-2026. Đáng chú ý, lợi nhuận khác từ việc thanh lý tàu có thể hỗ trợ lợi nhuận của PVT trong năm 2024.

Nhờ giả định tốt hơn về tốc độ mở rộng đội tàu cùng với giá cước duy trì ổn định, MBS đưa ra khuyến nghị cổ phiếu PVT khả quan với giá mục tiêu 33,400 đồng/cp.

SAB: Giá mục tiêu 59,726 đồng/cp

CTCK SBS đánh giá dù trong giai đoạn khó khăn nhưng Tổng CTCP Bia - Rượu - Nước giải khát Sài Gòn (HOSE: SAB) vẫn duy trì được kết quả kinh doanh ổn định. Cụ thể, lợi nhuận sau thuế 6 tháng đầu năm 2024 đạt 2,340 tỷ đồng, hoàn thành hơn 51% mục tiêu cả năm. Dự kiến SAB sẽ đạt doanh thu 34,400 tỷ và lợi nhuận 4,580 tỷ đồng trong năm 2024.

Thời gian qua, SAB đã ra mắt nhiều dòng sản phẩm mới như Bia Saigon Chill và cải tiến các sản phẩm hiện có như Bia 333. Điều này giúp SAB đáp ứng nhu cầu đa dạng của người tiêu dùng, đặc biệt là phân khúc khách hàng trẻ và cao cấp.

Công ty cũng tổ chức nhiều sự kiện lớn như Đêm Saigon và Vũng Tàu Beerfest… giúp tăng cường sự nhận diện thương hiệu và kết nối với người tiêu dùng. Điều này không chỉ củng cố vị trí trên thị trường mà còn tạo cơ hội gia tăng doanh số.

Mặt khác, SAB đã lắp đặt hệ thống năng lượng mặt trời tại 9 nhà máy bia, đồng thời triển khai SABECO 4.0 để tối ưu hóa quy trình sản xuất và phân phối giúp nâng cao hiệu quả hoạt động của doanh nghiệp.

Dù vậy, SBS đánh giá lộ trình tăng thuế tiêu thụ đặc biệt sẽ tác động mạnh đến SAB. Cụ thể, Bộ Tài chính đã đề xuất 2 phương án tăng thuế tiêu thụ đặc biệt trong giai đoạn 2026-2030 từ mức 65% như hiện nay: 70% trong năm 2026 và tăng 5%/năm để đạt 90% trước năm 2030; hoặc 80% trong năm 2026 và tăng 5%/năm để đạt 100% trước năm 2030.

SBS ước tính, việc tăng thuế tiêu thụ đặc biệt hàng năm đối với sản phẩm bia có thể khiến giá bia tăng từ 5-10% và SAB có thể giảm doanh thu từ 5-8%, biên lợi nhuận gộp giảm khoảng 2-3% mỗi năm do chi phí sản xuất tăng nhưng không thể tăng giá tương ứng.

Kết hợp hai phương pháp định giá so sánh P/E và so sánh P/B, SBS đưa ra khuyến nghị trung lập và cho rằng giá mục tiêu của SAB sẽ ở mức 59,726 đồng/cp.

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Thích

Thích Bình luận

Bình luậnNhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Bàn tán về thị trường

Đang tải

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận

Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG

cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT

cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699