Các nhà băng đồng loạt "tăng tốc" trong cuộc đua tăng vốn

Mùa đại hội đồng cổ đông thường niên năm 2024 của các ngân hàng đã khép lại với những kế hoạch tăng trưởng ấn tượng về quy mô vốn của các nhà băng ở tất cả các quy mô.

Theo các chuyên gia, việc các ngân hàng có kế hoạch tăng vốn điều lệ là bước đi tất yếu và cần thiết để giúp ngân hàng nâng cao năng lực tài chính, bảo đảm hệ số an toàn vốn (CAR) theo quy định của các cơ quan chức năng, từ đó mở rộng quy mô, năng lực cạnh tranh và đáp ứng kế hoạch phát triển mạng lưới giao dịch.

Bên cạnh đó, việc tăng vốn cũng sẽ tạo ra dư địa về nguồn lực để các ngân hàng đầu tư cho các hệ thống công nghệ theo yêu cầu tất yếu của kỷ nguyên ngân hàng số nhằm tăng trải nghiệm dịch vụ cho khách hàng và đẩy mạnh hoạt động tín dụng, kinh doanh hiệu quả hơn nữa.

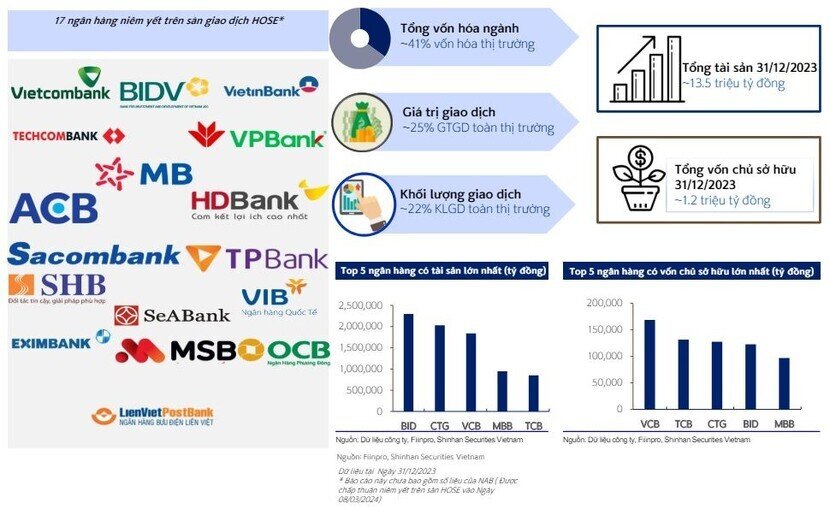

Dữ liệu tổng quan 17 ngân hàng niêm yết trên HoSE tại 31/12/2023. (Nguồn: Shinhan Bank Securities, tháng 3/2024)

Loạt ông lớn lên kế hoạch tăng vốn vượt mốc 70.000 tỷ đồng

Vừa qua, loạt ngân hàng lớn, trong đó có 3/4 “ông lớn” trong nhóm Big 4 đã thông qua kế hoạch tăng vốn điều lệ lên trên 70.000 tỷ đồng, còn có 3 ông lớn có vốn quốc doanh là VietinBank, BIDV và Vietcombank.

Cụ thể, tại đại hội đồng cổ đông (ĐHĐCĐ) diễn ra mới đây, Vietcombank cho biết, ngân hàng tiếp tục triển khai kế hoạch tăng vốn khoảng 27.700 tỷ đồng, lợi nhuận còn lại của 2021 và lợi nhuận còn lại lũy kế đến trước năm 2018 và kế hoạch phát hành riêng lẻ tỷ lệ 6,5%. Theo tờ trình, lợi nhuận sau thuế của ngân hàng riêng lẻ là 32.438 tỷ đồng. Sau khi được điều chỉnh tăng từ lợi nhuận năm trước và trích lập các quỹ, lợi nhuận còn lại là 24.987 tỷ đồng. Vietcombank sẽ dùng toàn bộ số lợi nhuận này để chia cổ tức.

Trước đó, Vietcombank cũng đã công bố kế hoạch tương tự về việc chia cổ tức bằng cổ phiếu cho 21.680 tỷ đồng lợi nhuận còn lại của năm 2022. Đồng thời, ĐHĐCĐ bất thường năm 2023 đã thông qua kế hoạch tăng vốn khoảng khoảng 27.700 tỷ đồng lợi nhuận còn lại của 2021 và lợi nhuận còn lại lũy kế đến trước năm 2018. Thực hiện các kế hoạch chia từ nguồn hiện hữu giữ lại sẽ giúp vốn điều lệ Vietcombank có thể tăng lên trên 77 nghìn tỷ đồng.

Với VietinBank, ngân hàng này có 13.927 tỷ đồng lợi nhuận còn lại năm 2023 và 11.521 tỷ đồng của 2022 được giữ lại theo kế hoạch dùng để chia cổ tức bằng cổ phiếu nhưng kế hoạch này chưa được triển khai. Nếu sử dụng cả 2 nguồn này để chia, VietinBank sẽ nâng vốn điều lệ đang ở mức 53.700 tỷ đồng lên 79.148 tỷ đồng.

Tương tự, kế hoạch ĐHĐCĐ của BIDV cũng dự kiến tăng vốn điều lệ hiện tại là 57.004 tỷ đồng lên 70.624 tỷ đồng. Phương án tăng vốn của BIDV là sẽ dùng 11.970 tỷ đồng lợi nhuận còn lại năm 2022 để chia cổ tức bằng cổ phiếu (tương đương tỷ lệ 21%). Bên cạnh đó, ngân hàng phát hành thêm gần 165 triệu cổ phiếu bằng hình thức chào bán riêng lẻ để tăng vốn điều lệ thêm 1.649 tỷ đồng. Thời gian thực hiện trong năm 2024 – 2025.

BIDV cũng đề xuất giữ lại một phần lợi nhuận còn lại năm 2023 để chia cổ tức bằng cổ phiếu. Được biết lợi nhuận còn lại sau khi trích các quỹ năm 2023 là 15.491 tỷ đồng, ngân hàng muốn giữ lại 12.347 tỷ đồng để chia cổ tức bằng cổ phiếu. Nếu được NHNN phê duyệt thì thời gian tới, vốn điều lệ của BIDV có thể tăng lên hơn 86.000 tỷ đồng.

Bên cạnh 3 ông lớn trong nhóm Big 4, các ngân hàng theo ngay sau về quy mô vốn điều lệ là VPBank và Techcombank cũng vừa thông báo chốt kế hoạch tăng vốn.

Cụ thể, kỳ họp ĐHĐCĐ cuối cùng trong tháng 4 được VPBank "chốt" trong ngày 29/4, ngày mà nhiều tổ chức đều đã nghỉ theo lịch chung và cổ đông, nhà đầu tư cũng tạm đóng danh mục, chờ bước vào tháng 5 xem thị trường có “Sell in May” hay không.

VPBank vào cuối 2023 là ngân hàng giữ kỷ lục về vốn điều lệ cao nhất trong hệ thống là 79.339 tỷ đồng. Trong các tờ trình được cổ đông thông qua năm nay, VPBank sẽ tiếp tục tăng vốn điều lệ thông qua kế hoạch phát hành cổ phiếu theo chương trình lựa chọn cho người lao động (ESOP). Số cổ phiếu dự kiến phát hành tối đa là 30 triệu cổ phiếu, với mức giá 10.000 đồng/cổ phiếu.

Cùng với đó, ngân hàng này cũng có phương án phát hành trái phiếu quốc tế để phục vụ cho việc huy động vốn bổ sung trên thị trường quốc tế. VPBank dự kiến phát hành tối đa 400 triệu USD trái phiếu, đây là trái phiếu không chuyển đổi, không có đảm bảo, không kèm chứng quyền với thời hạn dự kiến 5 năm. Thời gian dự kiến phát hành từ năm 2024 đến quý 1/2025. Với nền tảng vốn dồi dào và chương trình chăm sóc cho người lao động, VPBank cũng đặt mục tiêu tăng gấp đôi lợi nhuận trong năm nay.

Tuy nhiên nếu như ở năm ngoái, các đợt tăng và bán vốn cho đối tác giúp VPBank “không đối thủ” về vốn điều lệ thì năm nay, qua kế hoạch đã được duyệt tại các kỳ họp ĐHĐCĐ, dự kiến ngưỡng vốn 70.000 tỷ đồng trở lên sẽ không còn cô đơn chỉ mình VPBank nữa.

Tương tự, Techcombank, ngân hàng thường ít khi chịu tụt lại về lợi nhuận so với nhóm top đầu những năm gần đây, cũng đã thông qua kế hoạch tăng gấp đôi vốn điều lệ từ 35.225 tỷ đồng lên 70.450 tỷ đồng thông qua phát hành cổ phiếu mới từ nguồn vốn chủ sở hữu. Sau 10 năm không chia cổ tức, việc chọn tỷ lệ cổ phiếu thưởng Techcombank lên tới 100% không chỉ là mức chia làm nức lòng cổ đông nhà băng này, còn là mức chia cao nhất được ghi nhận của ngành ngân hàng trong năm nay. Qua đó, giúp Techcombank nâng cao vị thế về quy mô vốn điều lệ. Ngoài ra, sau 10 năm giữ lại lợi nhuận để tái đầu tư, Techcombank cũng chia cổ tức bằng tiền mặt với tỷ lệ 15%.

MBBank, ACB, HDBank, SHB đồng loạt báo tăng vốn

Ngoài nhóm có kế hoạch tăng vốn trên nền vốn quy mô lớn top đầu như nêu trên, nhiều nhà băng cũng đã được ĐHĐCĐ duyệt thông qua kế hoạch tăng vốn đáng chú ý.

Ngân hàng Quân Đội (MBBank) trình cổ đông thông qua 2 phương án tăng vốn: Thứ nhất, MBBank dự kiến tăng thêm 7.959 tỷ đồng vốn điều lệ thông qua phát hành gần 796 triệu cổ phiếu để trả cổ tức cho cổ đông hiện hữu, tương đương tỷ lệ 15% tổng số cổ phiếu phổ thông lưu hành tại thời điểm vốn điều lệ. Nguồn vốn thực hiện từ lợi nhuận sau thuế để lại lũy kế của MBBank năm 2023. Thứ hai, MBBank cũng tiếp tục thực hiện chuyển tiếp phương án tăng vốn điều lệ đã được ĐHĐCĐ 2023 thông qua, đồng thời tăng vốn điều lệ qua chào bán 62 triệu cổ phiếu riêng lẻ, với mệnh giá 10.000 đồng/cp, tương đương mức vốn 620 tỷ đồng.

Với 2 phương án, từ vốn điều lệ gần 52.141 tỷ đồng, MBBank có thể đạt lên gần 61.643 tỷ đồng. Số vốn tăng thêm sẽ được MBBank dùng để đầu tư tài sản năng lực và hoạt động kinh doanh.

ACB cũng thông qua kế hoạch tăng vốn điều lệ bằng chia cổ tức, từ nguồn lợi nhuận giữ lại của năm 2023 và còn lại từ các năm trước chưa chia, với 19.886 tỷ đồng. Theo đó, HĐQT ACB dự kiến chia cổ tức tỷ lệ 25%, trong đó 15% bằng cổ phiếu và 10% bằng tiền mặt, tương ứng với mức sử dụng lợi nhuận giữ lại là 9.710 tỷ đồng. Tỷ lệ cổ tức này cũng được ngân hàng dự kiến tiếp tục áp dụng cho năm 2024 với mức vốn sử dụng tương ứng là 11.166 tỷ đồng.

Với mức chia cổ tức này, ACB sẽ tăng vốn điều lệ lên 44.666 tỷ đồng, tăng thêm 5.800 tỷ đồng, tương ứng với hơn 582 triệu cổ phần phát hành thêm. Thời gian dự kiến hoàn thành kế hoạch phát hành tăng vốn điều lệ là quý III. Đây cũng được xem là một trong những kế hoạch kế tiếp khi ACB bước qua giai đoạn chiến lược 2019-2024, theo như chia sẻ của ông Trần Hùng Huy - Chủ tịch HĐQT, là “Để tiếp tục phát triển bền vững, ACB phải cân bằng giữa duy trì và phát triển; một mặt phát huy thành quả của chiến lược vừa qua và mặt khác có những điều chỉnh cần thiết, nhằm nâng cao hơn nữa vị thế của ACB, tiếp tục giữ vững vị trí trong tốp ba ngân hàng tư nhân về thị phần và khả năng sinh lời”.

Trong khi đó, HDBank trong năm nay đã bất ngờ nâng tỷ lệ chia cổ tức từ mức dự kiến 25% lên 30% - mức điều chỉnh được diễn ra ngay trong kỳ họp, theo chia sẻ của bà Nguyễn Thị Phương Thảo - Phó Chủ tịch Thường trực HĐQT, là "để tương xứng tăng trưởng lợi nhuận hơn 22% mà ngân hàng đạt được năm qua". Đây là mức chia cổ tức cao chỉ sau Techcombank, đứng thứ 2 hệ thống trong năm nay. Theo đó, HDBank cũng sẽ tăng vốn điều lệ đạt 35 nghìn tỷ đồng.

Với SHB, kế hoạch nâng vốn điều lệ của ngân hàng năm nay sẽ là tăng 12% lên 40.658 tỷ đồng, từ kết quả tăng vốn 36.629 tỷ đồng, nằm trong Top 4 ngân hàng TMCP tư nhân lớn nhất hệ thống qua hoàn tất việc phát hành cổ phiếu theo chương trình lựa chọn cho người lao động và trả cổ tức 2022 bằng cổ phiếu với tỷ lệ 18% ở năm 2023…

Nhóm ngân hàng vốn dưới 30.000 tỷ đồng

Ở nhóm ngân hàng có vốn điều lệ dưới 30 nghìn tỷ, mới đây, VIB cũng trình cổ đông thông qua -tăng vốn điều lệ năm 2024 với phương phát hành 431,3 triệu cổ phiếu thưởng cho cổ đông hiện hữu, tương ứng tỷ lệ 17% và phát hành 11,1 triệu cổ phiếu thưởng cho cán bộ nhân viên, tương ứng tỷ lệ 0,44%. Qua đó, vốn điều lệ của VIB sẽ tăng từ 25.368 tỷ đồng lên 29.791 tỷ đồng, tương ứng tỷ lệ tăng vốn 17,44%.

Tương tự, OCB tiếp tục đặt mục tiêu tăng vốn điều lệ thêm 4.618 tỷ đồng chủ yếu thông qua việc phát hành cổ phiếu để trả cổ tức cho cổ đông hiện hữu với tỉ lệ 20% và phát hành cổ phiếu theo chương trình lựa chọn cho người lao động (ESOP) với giá phát hành 10.000 đồng/cổ phiếu. Số tiền thu được từ tăng vốn, ngân hàng sẽ dùng để bổ sung nguồn vốn kinh doanh, đầu tư, cho vay và mua sắm, xây dựng cơ sở vật chất. Dự kiến sau khi tăng vốn, Aozora bank, Ltd. vẫn là cổ đông lớn của OCB với tỉ lệ sở hữu 15%.

Bên cạnh đó, Eximbank cũng là một ngân hàng có kỳ ĐHĐCĐ với diễn biến đáng chú ý, gồm bầu mới Chủ tịch HĐQT mới, cố vấn HĐQT, cùng với đó là kế hoạch trả cổ tức 7% bằng cổ phiếu và 3% bằng tiền mặt. Trước đó, kết thúc năm 2023, Eximbank ghi nhận lợi nhuận sau thuế thu nhập doanh nghiệp riêng lẻ đạt 2.146 tỷ đồng, lợi nhuận để lại từ các năm trước là 125 tỷ đồng.

Sau khi trích lập các quỹ (bao gồm cả quỹ khen thưởng 150 tỷ đồng), lợi nhuận để lại lũy kế của ngân hàng tính đến cuối năm 2023 là gần 1.800 tỷ đồng. Theo tỷ lệ chia cổ tức 10%, dự kiến về tiền mặt, số tiền mà ngân hàng chi ra là 522 tỷ đồng; Còn với phương án chia cổ tức bằng cổ phiếu, ngân hàng sẽ phát hành thêm 121,9 triệu cổ phiếu mới, tương ứng vốn điều lệ tăng thêm 1.219 tỷ đồng. Sau phát hành, vốn điều lệ của ngân hàng sẽ đạt 18.688 tỷ đồng...

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận