Bài 004. OCI - Nơi Doanh Nghiệp Giấu Lợi Nhuận

Ở bài trước (Bài 003. Khung Phân Tích Báo Cáo Tài Chính), chúng ta đã làm quen với Khung phân tích tài chính (FSA Framework) gồm 6 bước:

========================

1. Xác định mục tiêu.

2. Thu thập dữ liệu.

3. Xử lý dữ liệu.

4. Phân tích & diễn giải.

5. Kết luận & Khuyến nghị.

6. Theo dõi & cập nhật.

========================

Khung này giúp chúng ta hệ thống hoá quy trình phân tích, từ dữ liệu thô đến insight và ra quyết định đầu tư. Trong bài này, chúng ta sẽ tìm hiểu sâu hơn về vai trò của từng loại báo cáo tài chính, bước nền tảng để bạn biết rõ nguồn dữ liệu nào dùng cho mục đích gì, và hiểu vì sao một bộ báo cáo tài chính đầy đủ lại quan trọng.

Vai Trò Của Các Báo Cáo Tài Chính Cơ Bản

Một công ty, để cung cấp thông tin minh bạch về tình hình tài chính, kết quả hoạt động kinh doanh và dòng tiền, sử dụng 4 báo cáo tài chính chính theo Chuẩn mực Báo cáo tài chính quốc tế (International Financial Reporting Standards - IFRS), Nguyên tắc Kế toán được Chấp nhận Chung tại Hoa Kỳ (US Generally Accepted Accounting Principles - US GAAP) hoặc Chuẩn mực Kế toán Việt Nam (Vietnam Accounting Standards - VAS).

Cụ thể, mỗi loại báo cáo đóng vai trò khác nhau nhưng bổ sung cho nhau, giúp nhà đầu tư có cái nhìn toàn diện, xem xét cả snapshot tại một thời điểm và biến động trong một giai đoạn (thời kỳ).

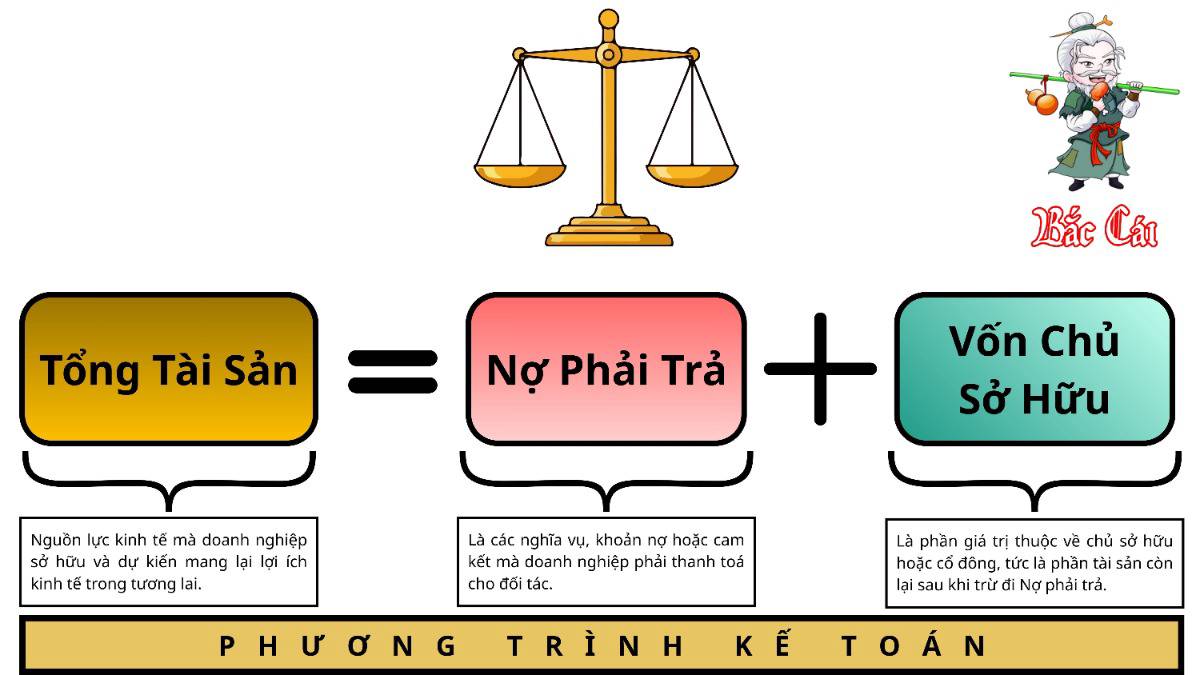

Đây là một snapshot, thể hiện vị thế tài chính của công ty tại một thời điểm cụ thể: liệt kê toàn bộ Tài sản, Nợ phải trả, Vốn chủ sở hữu. Vai trò chính của Bảng cân đối kế toán:

- Đánh giá khả năng thanh khoản (liquidity) thông qua cấu trúc tài sản ngắn hạn (tiền, tiền gửi, phải thu, hàng tồn…) so với nợ ngắn hạn. Nếu tài sản ngắn hạn đủ để trang trải nợ đến hạn → doanh nghiệp có thanh khoản tốt.

- Đánh giá khả năng thanh toán (solvency) khi nhìn vào tổng tài sản so với tổng nợ; vốn chủ sở hữu chiếm bao nhiêu phần trăm; doanh nghiệp sử dụng đòn bẩy tài chính như thế nào,... điều này giúp xác định rủi ro nếu doanh nghiệp cần vay nợ hoặc gặp biến động lớn về dòng tiền.

- Xác định cấu trúc tài chính và vốn cần thiết khi đánh giá rủi ro, khả năng mở rộng, mức đòn bẩy tài chính sẽ giúp tối ưu giá trị doanh nghiệp.

Nhờ Bảng cân đối kế toán, nhà đầu tư biết được công ty nắm giữ những tài sản nào, nợ bao nhiêu, vốn thực sự là bao nhiêu, điều này rất quan trọng khi quyết định đầu tư hoặc cho vay.

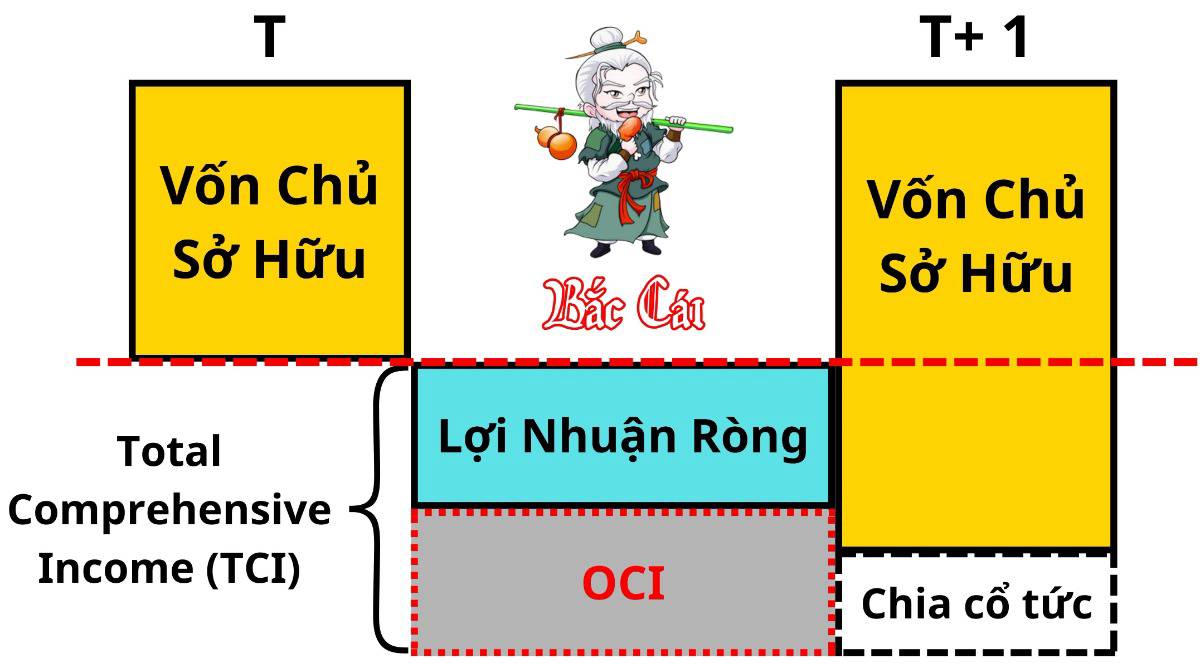

Báo Cáo Thu nhập Toàn diện (Statement of Comprehensive Income - SOCI)

Báo cáo thu nhập toàn diện trình bày thông tin về kết quả hoạt động kinh doanh của doanh nghiệp trong một khoảng thời gian. Nói cách khác, Báo cáo thu nhập toàn diện bao gồm tất cả các giao dịch làm thay đổi vốn chủ sở hữu, ngoại trừ những thay đổi do giao dịch với chủ sở hữu như phát hành cổ phiếu, mua lại cổ phiếu quỹ, chi trả cổ tức,....

Nó thể hiện cách thức doanh thu được tạo ra và các chi phí phát sinh để tạo ra doanh thu đó. Báo cáo này bao gồm 2 thành phần:

1. Lợi nhuận ròng (Net Income - NI): Đây là thành phần chủ yếu và quan trọng nhất của Thu nhập Toàn diện.

2. Thu nhập Toàn diện khác (Other Comprehensive Income - OCI): Đây là các mục doanh thu, chi phí, lãi hoặc lỗ chưa thực hiện được loại trừ khỏi lợi nhuận ròng nhưng được ghi nhận là một phần của Tổng thu nhập toàn diện (Total Comprehensive Income - TCI).

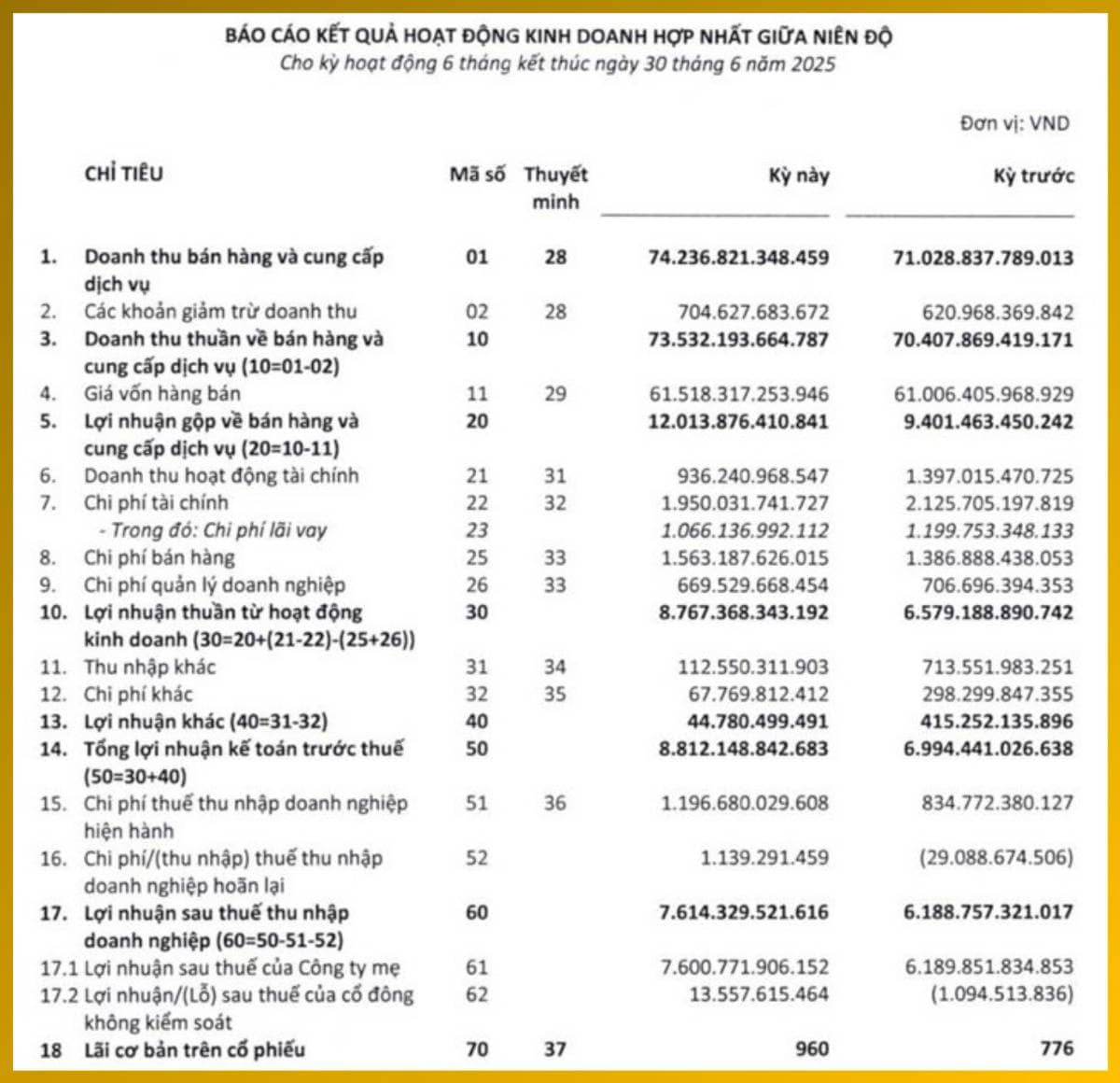

A. Báo cáo Kết quả Hoạt động Kinh doanh (Income Statement / Profit and Loss - P&L)

P&L phản ánh kết quả hoạt động kinh doanh trong kỳ bao gồm doanh thu, chi phí, lợi nhuận, lợi nhuận trước/sau thuế. Đó là phần hoạt động đã thực hiện, đã ghi nhận trong kỳ.

P&L giúp đánh giá khả năng sinh lợi, hiệu quả hoạt động, đây là cơ sở để ra quyết định đầu tư, định giá theo lợi nhuận, ROE, biên lợi nhuận,...

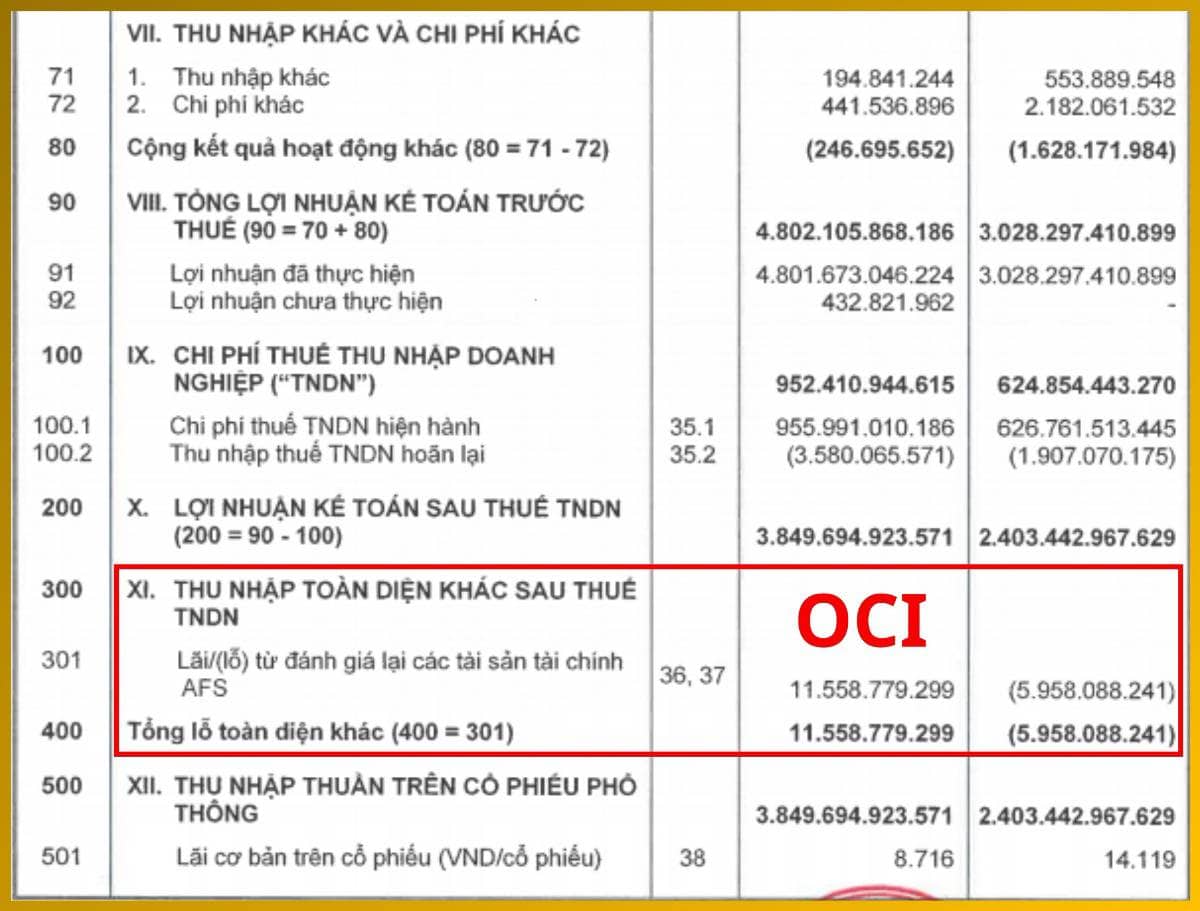

B. OCI

OCI bao gồm các khoản thu nhập/chi phí chưa thực hiện, hoặc phát sinh do thay đổi giá trị, biến động tài chính mà theo chuẩn mực quốc tế không ghi nhận vào lợi nhuận ngay.

Mục đích giúp phản ánh toàn bộ thay đổi trong vốn chủ sở hữu ngoài giao dịch với cổ đông, từ đó cung cấp cái nhìn toàn diện hơn về sức khỏe, rủi ro tiềm ẩn và giá trị thực của doanh nghiệp, không chỉ dựa vào lợi nhuận kế toán ngắn hạn.

Nói cách khác, P&L cho bạn biết doanh nghiệp hoạt động ra sao, còn OCI giúp bạn hiểu doanh nghiệp có giá trị thực - biến động tài sản - rủi ro hay cơ hội tương lai như thế nào.

========================

Các khoản mục chính được phân loại vào OCI bao gồm:

========================

Do nhiều doanh nghiệp niêm yết hoặc hoạt động thuần ở Việt Nam không có cấu trúc phức tạp (ít dùng công cụ phái sinh, ít tài sản định giá lại, ít công ty con nước ngoài,…) nên phần OCI mặc dù có nhưng thường chiếm tỷ trọng thấp, hoặc thậm chí không có. Vì vậy, việc ghi nhận OCI không phải đồng nghĩa mọi doanh nghiệp đều có phần OCI đáng kể.

Ngoài ra, VAS cũng không yêu cầu doanh nghiệp lập riêng OCI như một báo cáo bắt buộc nên các khoản mà theo IFRS thuộc OCI thì theo VAS có thể được ghi nhận ngay vào vốn chủ sở hữu không thông qua P&L hoặc không ghi nhận. Với cách làm như vậy, OCI thực chất vẫn tồn tại nhưng bị ẩn trong equity, không được tổng hợp và trình bày riêng nên rất dễ bị bỏ sót nếu nhà đầu tư chỉ nhìn P&L, Bảng cân đối kế toán hay Báo cáo lưu chuyển tiền tệ.

========================

========================

Do việc thiếu SOCI và OCI nên khi đánh giá các doanh nghiệp Việt Nam, nhà đầu tư rất dễ bỏ sót giá trị thực hay rủi ro tiềm ẩn, đặc biệt với doanh nghiệp có tài sản cố định lớn, nhiều tài sản tài chính, nợ ngoại tệ, hoặc tham gia các giao dịch phức tạp (hedging, đầu tư, revaluation). Hiện tại, chúng ta chỉ có nhóm các công ty chứng khoán trình bày tách riêng OCI như là một phần của SOCI, còn lại các doanh nghiệp khác đều gộp OCI vào phần vốn chủ sở hữu hoặc không trình bày, thậm chí với những doanh nghiệp có nhiều khoản đầu tư tài chính.

========================

========================

Tóm lại, báo cáo này cho biết công ty kiếm tiền như thế nào nhưng không cho biết chắc chắn dòng tiền có thực hay không (vì kế toán dồn tích), nên cần kết hợp với báo cáo dòng tiền.

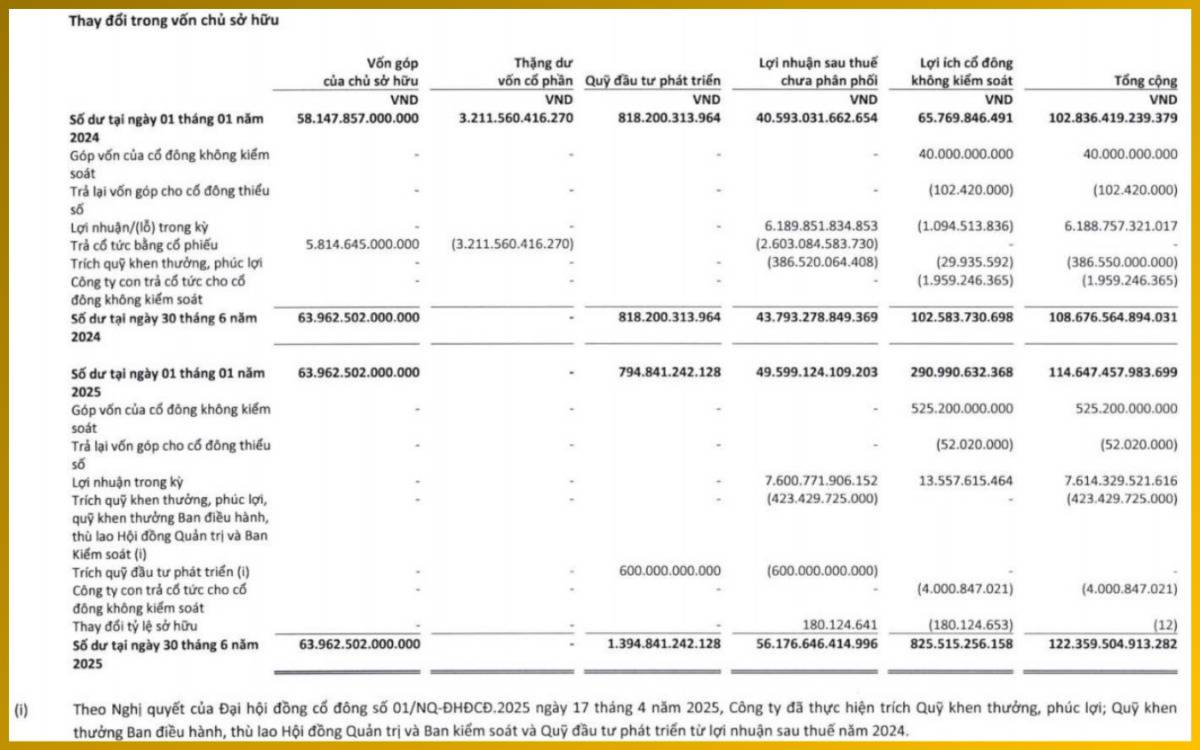

Báo Cáo Thay đổi Vốn Chủ Sở Hữu (Statement of Changes in Equity - SOCE)

SOCE thể hiện cách vốn chủ sở hữu thay đổi trong kỳ: lợi nhuận giữ lại, cổ tức chi trả, phát hành thêm cổ phần, các khoản thu nhập toàn diện khác, thay đổi vốn góp, revaluation,... SOCE giúp nhà đầu tư biết được:

- Nguồn gốc và cách doanh nghiệp sử dụng vốn chủ sở hữu: lợi nhuận được giữ lại bao nhiêu, trả cổ tức bao nhiêu, phát hành thêm cổ phần hay pha loãng vốn ra sao.

- Đánh giá tính bền vững và phân bổ lợi nhuận: lợi nhuận có được tái đầu tư hay giữ lại, sử dụng để mở rộng hoạt động sản xuất kinh doanh hay chia cổ tức - giúp nhà đầu tư nhìn rõ chiến lược vốn của doanh nghiệp.

- Hỗ trợ trong việc xác định giá trị sổ sách và vốn chủ sở hữu thực tế, đặc biệt nếu doanh nghiệp có biến động cổ phần, phát hành thêm, trả cổ tức, đánh giá lại tài sản,…

Qua báo cáo này, bạn hiểu rõ hơn ai đang sở hữu doanh nghiệp, vốn được tạo và sử dụng thế nào, đặc biệt quan trọng khi định giá, đánh giá quyền cổ đông và rủi ro pha loãng.

========================

========================

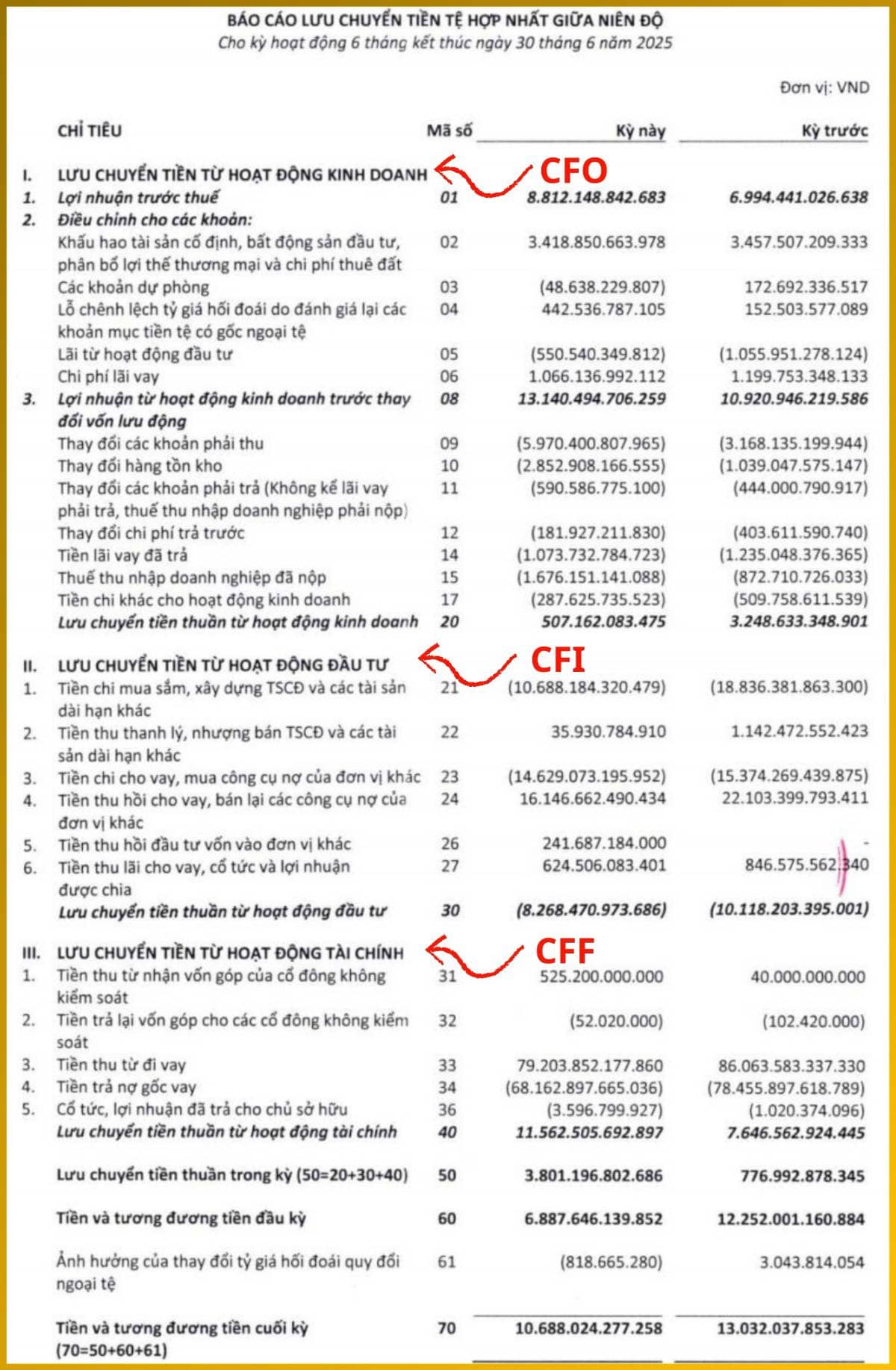

Báo Cáo Lưu Chuyển Tiền Tệ (Cash Flow Statement - CFS)

Báo cáo lưu chuyển tiền tệ thể hiện dòng tiền thực từ 3 loại hoạt động chính: Dòng tiền từ hoạt động kinh doanh (Cash Flow from Operations - CFO), Dòng tiền từ hoạt động đầu tư (Cash Flow from Investing - CFI), Dòng tiền từ hoạt động tài chính (Cash Flow from Financing - CFF). CFS giúp nhà đầu tư:

- Đánh giá khả năng tạo tiền và sử dụng tiền của doanh nghiệp: kiểm chứng xem lợi nhuận có thật sự tạo ra cash hay không; rất quan trọng để đánh giá khả năng thanh khoản, khả năng trả nợ, chi trả cổ tức, tái đầu tư.

- Phân tích cấu trúc dòng tiền: cash từ CFO có đủ để chi trả đầu tư & nợ/vay? hay doanh nghiệp đang phụ thuộc vào tài trợ (vay nợ, phát hành), từ đó nhận diện rủi ro tài chính & đòn bẩy.

- Khi định giá, dòng tiền thực tế là yếu tố then chốt, lợi nhuận kế toán dễ bị ảnh hưởng bởi chính sách kế toán, ghi nhận dồn tích, nhưng dòng tiền mới phản ánh thực tế.

Do đó, CFS giúp nhà đầu tư tránh “bẫy lãi giấy - cháy tiền thật” và đánh giá sức khỏe tài chính thực sự của doanh nghiệp.

Tại Sao Phải Dùng Đủ Cả 4 Báo Cáo?

Trong khung 6 bước của FSA, bước Thu thập dữ liệu và Xử lý dữ liệu phụ thuộc vào việc có đủ thông tin của 4 báo cáo tài chính chính và thuyết minh.

Nếu bạn chỉ dùng P&L, bạn biết công ty lãi/lỗ nhưng không biết nợ phải trả bao nhiêu, tài sản ra sao, dòng tiền thế nào → dễ đánh giá thiếu, ảo tưởng lợi nhuận.

Nếu bạn chỉ dùng Bảng cân đối kế toán, bạn có snapshot tài sản và nợ, nhưng không biết khả năng tạo cash hay lợi nhuận → không biết doanh nghiệp có hoạt động hiệu quả không.

Nếu thiếu Báo cáo lưu chuyển tiền tệ, bạn không biết được doanh nghiệp có dòng tiền thật để duy trì, trả nợ, tái đầu tư. Vì kế toán dồn tích (accrual basis), lợi nhuận không đồng nghĩa với dòng tiền thực nên phải luôn đối chiếu với CFS để tránh những doanh nghiệp báo lãi trên giấy.

Nếu thiếu Báo cáo thay đổi vốn chủ sở hữu, bạn sẽ không biết lợi nhuận giữ lại, trả cổ tức, phát hành thêm hay rủi ro pha loãng vốn như thế nào từ đó ảnh hưởng lớn tới quyền sở hữu và kết quả định giá.

Do vậy, để phân tích toàn diện và đáng tin cậy rất cần bộ đầy đủ 4 báo cáo và cả thông tin bổ sung.

Kết Luận

Việc hiểu rõ vai trò của 4 báo cáo tài chính cơ bản: Bảng cân đối kế toán, Báo cáo thu nhập toàn diện, Báo cáo thay đổi vốn chủ sở hữu và Báo cáo lưu chuyển tiền tệ là nền tảng thiết yếu để phân tích doanh nghiệp có hệ thống. Khi kết hợp với khung 6 bước của FSA; xử lý dữ liệu cẩn trọng; và phân tích tổng thể - bạn có thể đánh giá được toàn diện sức khoẻ tài chính, rủi ro tiềm ẩn cũng như nhìn ra được triển vọng của doanh nghiệp.

Để thực hiện phân tích sâu hơn, chúng ta cần đi sâu hơn vào cơ chế kế toán trong Bài 5. Chúng ta sẽ bắt đầu bằng việc phân loại tất cả các hoạt động của doanh nghiệp từ việc sản xuất hàng hóa, mua sắm máy móc thiết bị đến huy động vốn thành 3 nhóm chính: Hoạt động kinh doanh, Hoạt động đầu tư, và Hoạt động tài chính. Việc phân loại này là bước khởi đầu cơ bản trong việc hiểu các cơ chế kế toán và việc ghi nhận các giao dịch kinh doanh phức tạp vào báo cáo tài chính.

Theo dõi người đăng bài

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường