Tìm mã CK, công ty, tin tức

PDR CỔ SÀN LIÊN TIẾP - GÓC NHÌN THỰC TẾ TOÀN CẢNH

Rảnh rỗi, viết một bài với góc nhìn cá nhân về cổ PDR (bài viết không đại diện cho tổ chức và doanh nghiệp). Hy vọng thêm chiều ý kiến trong nhiều chiều ý kiến của cổ phiếu này. Ở đây, tôi chỉ đề cập PDR ở 3 khía cạnh đánh giá theo thực tế: (1) Chuyện gì đang xảy ra với cổ phiếu PDR? (2) Rủi ro nằm ở đâu? (3) Khi nào thì "ngừng rơi"?

1. Chuyện gì xảy ra với cổ phiếu PDR?

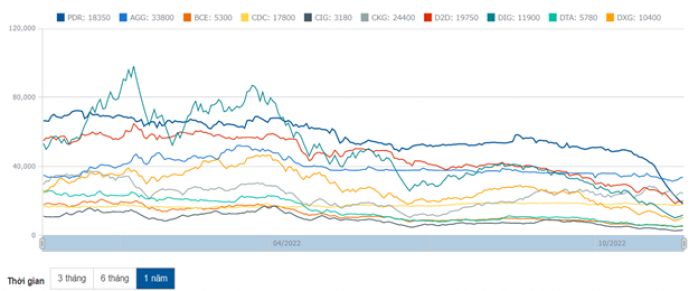

Theo thống kê giao dịch gần một tháng trở lại đây, từ ngày 20/10/2022, cổ phiếu PDR đã rơi từ vùng giá 49.000 đồng (20/10) về 15.950 đồng (22/11) tương đương rớt 67% (giá đã điều chỉnh).

Đặc biệt, trong 13 phiên trở lại đây, cổ phiếu PDR “nằm sàn” liên tục với khối lượng bán lên cao nhất khoảng 110 triệu cổ phiếu. Bên cạnh đó, số lượng khớp lệnh bình quân tương đương 100.000 – 200.000 cổ phiếu.

Vậy chuyện gì đã xảy ra với một cổ phiếu Bất động sản nằm trong top VN30 cổ phiếu có mức vốn hóa và thanh khoản lớn nhất? Bên cạnh đó, động thái của Nhà đầu tư nước ngoài vẫn tiếp tục gom vào/mua ròng cổ phiếu này.

Nguồn: Vietstock.vn

2. Rủi ro nằm ở đâu?

Hoạt động kinh doanh tăng trưởng và hoạt động bình thường

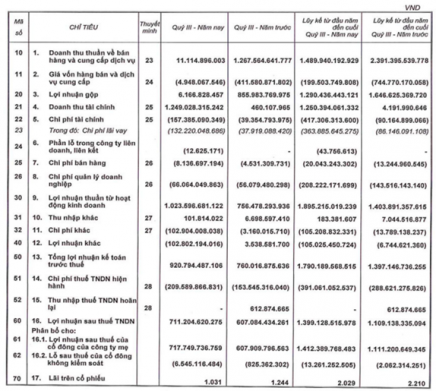

Cùng nhìn lại BCTC của PDR quý 3 năm 2022 của PDR.

Lũy kế 9 tháng năm nay, doanh thu lợi nhuận đến từ hoạt động chuyển nhượng CTCP Sài Gòn KL

Doanh thu của Công ty đã ghi nhận doanh thu 1.260 tỷ đồng, lũy kế lợi nhuận trước thuế 9 tháng lên đến 1.790 tỷ đồng, tăng 28% so với cùng kỳ 2021. Theo đó, PDR ghi nhận một phần từ hoạt động M&A từ chuyển nhượng Công ty CP Sài Gòn KL là 46% cổ phần tương đương 1.250 tỷ đồng doanh thu tài chính. Vào ngày 18/10/2022, Phát Đạt tiếp tục chuyển nhượng; còn 26% dự kiến sẽ được ghi nhận trên báo cáo tài chính Quý 4/2022.

Lũy kế 9 tháng năm nay, doanh thu lợi nhuận đến từ dự án Nhơn Hội, Bình Định[T2]

Cùng kỳ năm trước, lũy kế 9 tháng đầu năm, doanh thu thuần đạt 2.391,4 tỷ (-4,3% so với cùng kỳ). Lợi nhuận trước thuế đạt 760 tỷ (+37,4% so với cùng kỳ), lũy kế 9 tháng đạt 1.397 tỷ (+54,7% so với cùng kỳ). Lợi nhuận sau thuế đạt 607,9 tỷ (+38,5% so với cùng kỳ), lũy kế 9 tháng đạt 1.111 tỷ (+54,6% so với cùng kỳ).

Nguồn: Báo cáo tài chính Quý 3 hợp nhất năm 2022 của PDR.

Tham khảo so sánh Doanh thu và Lợi nhuận các quý của PDR

Nguồn: Vietstock.

Như vậy, với doanh thu và lợi nhuận tăng trưởng bình quân trên 40%, cho thấy hoạt động kinh doanh của PDR hoàn toàn bình thường và có triển vọng tăng trưởng. Trong bối cảnh thị trường không thuận lợi, một doanh nghiệp Bất động sản có mức tăng trường này được đánh giá an toàn/tốt so với mức bình quân âm hoặc quanh 10% khác.

Rủi ro giảm giá cổ phiếu và chính sách

- Giá cổ phiếu giảm sàn liên tục trên 13 phiên

Kể từ ngày 4/11 đến nay, giá cổ phiếu của PDR “bất chợt” rơi từ mốc 49.000 đồng về 15.950 đồng/cổ phiếu (giá cổ phiếu đã điều chỉnh). Theo thông tin công bố của một số CTCK gần đây, thì số lượng cổ phiếu này chính là lượng giải chấp đảm bảo cho trái phiếu của Ban Lãnh đạo của PDR và phần margin của NĐT PDR bị giải chấp khi cổ phiếu về các vùng giá cảnh báo.

Như chúng ta vẫn biết, tại thời điểm mua cổ phiếu, nếu NĐT sử dụng margin thì sau khi tỷ lệ giảm giá 15% (thông thường) thì giá cổ phiếu sẽ bị call và FS khi giá giảm trên 20%. Tại đây, mức giá cổ phiếu của PDR đã giảm tương đương 62% thì việc bị giải chấp là hoạt động chắc chẵn sẽ xảy ra. Ở diễn biến cùng chiều với PDR, còn có hàng loạt các cổ phiếu gần đây như: NVL, HDC, HPX, DIG, CEO, DGC, NRC…

- Chính sách điều hành cùng các thay đổi vĩ mô trong và ngoài nước

Cùng nhìn lại các tác nhân gây tác động trực tiếp đến cổ phiếu bất động sản nói chung và các ngành khác. Các dòng vốn là các kênh huy động chủ yếu của các DN như: vay ngân hàng, huy động từ trái phiếu, huy động từ nguồn khác… đều bị siết, dẫn đến tình trạng “nghẹt” thanh khoản và không xoay vòng kịp thời.

Thứ nhất, NHNN tăng lãi suất. Theo đó, NHNN tăng tái cấp vốn từ 5,0%/năm lên 6,0%/năm; lãi suất tái chiết khấu từ 3,5%/năm lên 4,5%/năm; lãi suất cho vay qua đêm liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của NHNN đối với TCTD từ 6,0%/năm lên 7,0%/năm. Bên cạnh đó, dựa trên các phát đi thông báo của FED tăng thêm 0,75% trong tháng 11 và sau 5 lần điều chỉnh tăng lãi suất, đưa lãi suất điều hành lên mức dự kiến 3-3,25%/năm. Đồng thời, không dừng lại ở đó, FED cũng khẳng định sẽ tiếp tục tăng lãi suất và duy trì trên 4%/năm sau năm 2023 để kiềm chế lạm phát.

Đây là nhân tố ảnh hưởng trực tiếp tới việc “chạy đua” tăng lãi suất trên toàn bộ hệ thống các NHTM, kéo theo các CTCK. Lãi suất cho vay tại các NH dao dộng từ 11% - 17% (bao gồm thế chấp và tín chấp), và tại các CTCK hiện nay mức lãi suất cho vay margin bình quân có thể lên tới 12% - 15%.

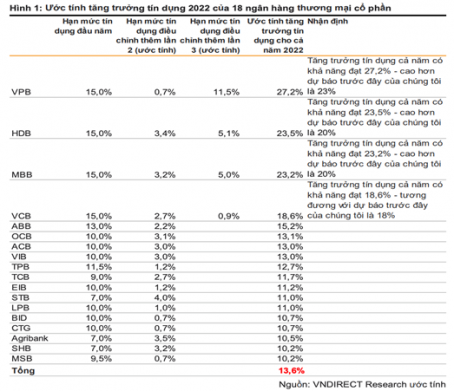

Thứ hai, khống chế tỷ lệ tăng trưởng tín dụng năm 2022 quanh 14%/năm. Theo thống kê của NHNN công bố từ năm 2011 đến nay, tăng trưởng tín dụng toàn hệ thống đã giảm từ mức trên 30%/năm, cá biệt có năm tăng 53,8% xuống khoảng từ 12-14%/năm trong những năm gần đây.

Với mức tăng trưởng “siết” và “phanh gấp” ở mức 14% năm 2022 đã gây “nghẹt” thanh khoản trong dòng vốn luân chuyển trong hoạt động của Doanh nghiệp, đặc biệt như Bất động sản và các ngành nói chung. Khi buộc phải tất toán các khoản vay đã huy động trước hạn hoặc cắt các dòng vốn linh hoạt (Trong đó có huy động từ margin).

Thứ ba, các chế tài trong Nghị định 65 về phát hành trái phiếu “gắt” hơn với một số điều kiện bắt buộc: người mua trái phiếu phải là NĐT chuyên nghiệp – đây được cho là một trong các yếu tố khó khăn trong việc huy động vì các tiêu chuẩn để trở thành NĐT chuyên nghiệp không dễ dàng đối với người mua trái phiếu và các đại lý phân phối trái phiếu ra thị trường.

Thứ tư, Doanh nghiệp huy động vốn chủ yều từ tài sản đảm bảo là cổ phiếu. Thông qua hai kênh, trái phiếu tại NH và vay margin tại CTCK, dẫn tới, rủi ro khi hai định chế này thu hồi tiền giải ngân/cắt margin buộc DN phải trả nợ một phần hoặc toàn bộ cùng một thời điểm. Các giải chấp gần đây như:

- Chứng khoán Tân Việt (TVSI) ngày 4/11 thông báo về việc bán giải chấp 750.000 cổ phiếu PDR của Chủ tịch HĐQT Nguyễn Văn Đạt và 720.000 cổ phiếu PDR thuộc sở hữu của Công ty TNHH Phát Đạt Holdings - cổ đông lớn thứ 2 tại PDR với lượng sở hữu 73,6 triệu cổ phiếu (tỷ lệ 10,96%), chỉ xếp sau ông Nguyễn Văn Đạt với khối lượng nắm giữ lên đến hơn 332 triệu cổ phiếu (tỷ lệ 49,45%).

- Ngày 7/11, TVSI thông báo bán giải chấp thêm 1,8 triệu cổ phiếu PDR do ông Đạt sở hữu và 1,9 triệu cổ phiếu thuộc sở hữu của Công ty TNHH Phát Đạt Holdings.

- Đến ngày 9-10/11, Chứng khoán MB (MBS) thông báo bán giải chấp gần 140.000 cổ phiếu và 446.000 cổ phiếu PDR của ông Nguyễn Văn Đạt.

- Ngày 14.11, MBS đã tiến hành đặt lệnh bán giải chấp trên 1 triệu cổ phiếu PDR.

- Mới nhất, Chứng khoán Vietcombank (VCBS) thông báo bán giải chấp trên 4 triệu cổ phiếu PDR từ ngày 16/11 – 18/11 đến khi đảm bảo tỷ lệ ký quỹ theo quy định của VCBS.

- Từ 16 /11 – 22/11, CTCP Chứng khoán An Bình (ABS) bán giải chấp 1.363.000 cổ phiếu.

- Và các Công ty khác.

Dẫn tới các đổ vỡ dây chuyền cho toàn bộ số cổ phiếu được dùng làm tài sản đảm bảo cho các khoản vay khi giá cổ phiếu lần lượt giảm sàn liên tiếp (7%/ngày).

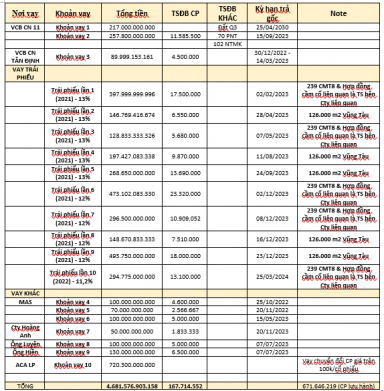

Các khoản nợ vay của PDR

Nguồn; BCTC hợp nhất quý 3 năm 2022 của PDR.

Dựa trên các khoản vay trên với tài sản đảm bảo là cổ phiếu, dễ dàng thấy cục giải chấp đang tăng lên trên 100 triệu cổ phiếu và hiệu ứng giá giảm sàn nhiều phiên kéo theo các số lượng cổ phiếu khác bị call theo.

3. Khi nào “ngừng” rơi?

Doanh nghiệp này đã liên tục bổ sung tài sản đảm bảo từ quỹ đất trên 5.700 ha của mình (Báo cáo thường niên PDR năm 2021), theo đó: PDR đã bổ sung các tài sản dưới đây (tôi đã note trên bảng trình bày ở trên):

- Bổ sung tài sản là dự án chung cư 239 CMT8, P4,Q3 do Cty AKYN làm chủ đầu tư (có liên quan đến Chủ tịch Nguyễn Văn Đạt và Phó Chủ tịch Nguyễn Tấn Danh) cho các trái phiếu lần 1, 3, 6, 7 năm 2021 và lần 1 năm 2022.

- Bổ sung tài sản trên 126.000 m2 dự án Khu du lịch Bến Thành – Long Hải (dự án Tropicana, Bà Rịa - Vũng Tàu) do CTCP Bến Thành Long Hải làm chủ đầu tư cho lô trái phiếu.

- Bổ sung tài sản sở hữu nhà ở và tài sản khác gắn liền với đất số BK622340 tại Bà Rịa - Vũng Tàu của Công ty TNHH Du lịch Quang Hải.

Mới đây ngày 21/11, CEO của PDR đăng ký mua 20 triệu cổ phiếu. Trong bối cảnh, cổ phiếu bị giải chấp trên 100 triệu thì số lượng này chỉ chiếm 1/5. Tuy nhiên, đây là một động thái “quyết liệt” mà BOD của PDR khẳng định với NĐT về việc đồng hành và chia sẻ trong bối cảnh thị trường không thuận lợi. Theo đó, Doanh nghiệp vẫn đang hoạt động bình thường và chắc chắn đạt kế hoạch lợi nhuận năm 2022 với mức tăng trưởng lợi nhuận đạt 55,7% so với cùng kỳ (Mục tiêu doanh thu năm 2021 đạt 10.700 tỷ đồng – tăng trưởng 128%; LNTT đạt 3.635 tỷ đồng – tăng trưởng 55,7%).

Các diễn biến “nghẹt” thanh khoản tạm thời này sẽ còn tiếp diễn. Dưới góc nhìn đa chiều và đánh giá tình hình chung sẽ không hết khó khăn cho Doanh nghiệp này. Sẽ còn những buổi đàm phán với NH, CTCK và các bên liên quan để cùng đồng hành và giải quyết ổn thỏa cho các khoản vay yêu cầu trả gấp và cắt margin để PDR kịp xoay sở hoặc bán các tài sản đã mua và "dễ dàng trao tay" như: 197 Điện Biên Phủ, Quận Bình Thạnh - lợi ích 89% (giá bán dự kiến 1.700 tỷ - theo thông tin đã bán được- chờ kiểm chứng); 70 Phạm Ngọc Thạch, 39 Phạm Ngọc Thạch, 102 Nguyễn Thị Minh Khai, Thủ Đức, Dự án Đà Nẵng...trong tổng số 5.700 ha của Doanh nghiệp.

Các chính sách hỗ trợ đang được trao đổi: nới room 2%, sửa/hoãn nghị định 65 phát hành trái phiếu, không hình sự hóa các case trái phiếu, có tổ chức đứng ra tái cấu trúc/hỗ trợ phần trái phiếu của DN…Hay đầu năm 2023, các room tín dụng mới sẽ được mở mới...cũng là một trong những thông tin hỗ trợ cho NĐT.

Ở một diễn biến cùng chiều, trong lịch sử phát triển, PDR đã từng đối diện với những năm thăng trầm về các diễn biến không thuận lợi và họ vẫn vượt qua bất chấp khủng hoảng. Đây chính là sức mạnh của Doanh nghiệp VN30 – Doanh nghiệp có năng lực, có nền tảng và có chiều sâu trong lĩnh vực BĐS nhiều thăng trầm, nhạy cảm với chính sách điều hành và các thông tin vĩ mô.

Giá cổ phiếu còn tùy thuộc vào cung cầu của thị trường. Nhưng không thể phủ nhận đây là một Doanh nghiệp có tiếng trong về việc phát triển dự án Bất động sản thì vẫn mong bức tranh sáng hơn tới đây.

(Trên đây là góc nhìn cá nhân, và tôi không đại diện cho bất kỳ tổ chức và Doanh nghiệp nào trong bài viết)

Các nguồn tham khảo:

1. PLX xin điều chỉnh KH Lợi nhuận từ trên 3.000 tỷ về 300 tỷ:

https://vneconomy.vn/do-cac-nguyen-nhan-bat-kha-khang-plx-xin-dieu-chinh-loi-nhuan-giam-tu-3-060-ty-xuong-chi-con-300-ty-dong.htm

2. So sánh lãi vay các NH:

https://timo.vn/blogs/so-sanh-lai-suat-vay-ngan-hang-cap-nhat-moi-nhat/

3. Lãi suất cho vay margin tại CTCK tăng 14-15%:

https://thanhnien.vn/lai-suat-cho-vay-cam-co-co-phieu-tang-len-14-15nam-post1516781.html

4. Tăng trưởng tín dụng:

https://thitruongtaichinhtiente.vn/tin-dung-co-muc-tang-cao-nhat-trong-10-nam-tro-lai-day-41693.html#:~:text=(thitruongtaichinhtiente.vn)%20%2D%20Th%C3%B4ng,trong%20v%C3%B2ng%2010%20n%C4%83m%20qua.

5. NHNN sẽ sớm công bố hạn mức tín dụng mới cho các NH:

https://vietnambiz.vn/ssi-nhnn-se-som-cong-bo-han-muc-tin-dung-moi-cho-cac-ngan-hang-2022112273417735.htm

6. CEO đăng ký mua 20 triệu cổ phiếu:

https://s.cafef.vn/pdr-521691/pdr-ong-bui-quang-anh-vu-tvhdqt-dang-ky-mua-20000000-cp.chn

7. Báo cáo tài chính quý 3 HN 2022: https://cafef1.mediacdn.vn/Images/Uploaded/DuLieuDownload/BCTC/PDR_22Q3_BCTC_M.pdf

Mã chứng khoán liên quan bài viết

Chia sẻ thông tin hữu ích