Huy động vốn năm 2024: Người háo hức, kẻ ngậm ngùi

Bức tranh huy động vốn năm nay đa màu. Trong khi nhóm chứng khoán tích cực lên kế hoạch huy động tiền hướng đến giai đoạn đầy triển vọng thì một số doanh nghiệp bất động sản, xây dựng buộc phải hoán đổi nợ vì khó khăn kéo dài.

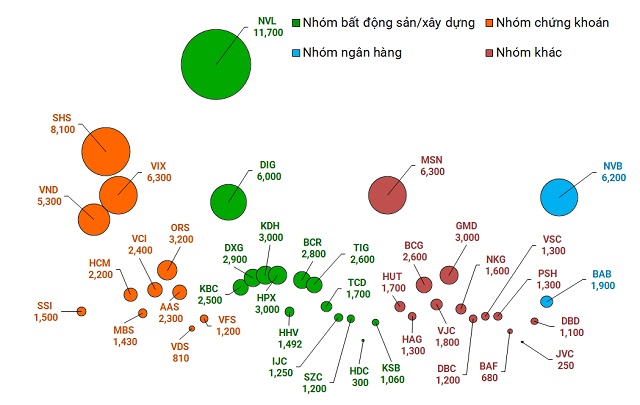

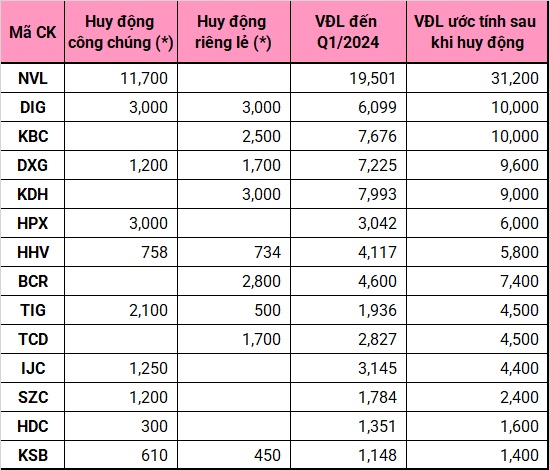

Bức tranh huy động vốn năm 2024 của một số doanh nghiệp nổi bật (Đvt: tỷ đồng)

Số liệu tạm tính theo giá chào bán dự kiến của doanh nghiệp hoặc giá 10,000 đồng/cp đối với trường hợp chưa công bố cụ thể; số tiền bao gồm phần huy động từ đầu năm 2024 - Nguồn: Người viết tổng hợp

Sau ĐHĐCĐ thường niên năm 2024, loạt doanh nghiệp niêm yết đang rục rịch kế hoạch tăng vốn cho giai đoạn 2024 - 2025. Thống kê cho thấy, 40 công ty nổi bật nhất ở các lĩnh vực nổi cộm như chứng khoán, bất động sản, xây dựng dự kiến huy động khoảng 108 ngàn tỷ đồng.

Trong số các doanh nghiệp có kế hoạch cụ thể, NVL nổi bật nhất với số tiền dự thu lên đến 11.7 ngàn tỷ đồng; theo sau còn có SHS (8.1 ngàn tỷ đồng), MSN và VIX (6.3 ngàn tỷ đồng)…

Nhóm chứng khoán “đua” tăng vốn điều lệ

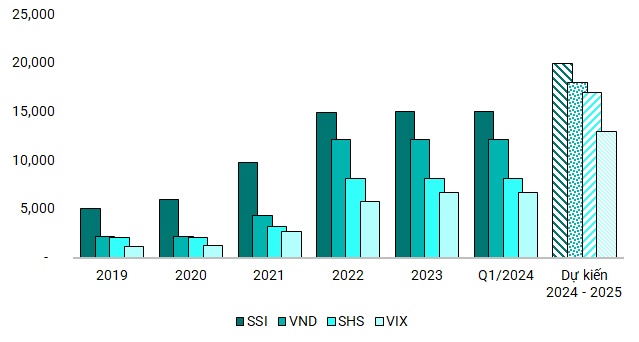

Cục diện về vốn điều lệ nhóm chứng khoán tới đây sẽ có biến động đáng kể. Nếu nhìn vào kế hoạch năm nay, các doanh nghiệp đều có vẻ đang rất “khát” vốn, bởi hầu hết mục đích huy động tiền được đặt ra dựa trên bối cảnh khả quan trong 1-2 năm tới; đặc biệt khi thị trường chứng khoán Việt Nam đứng trước cơ hội được nâng hạng.

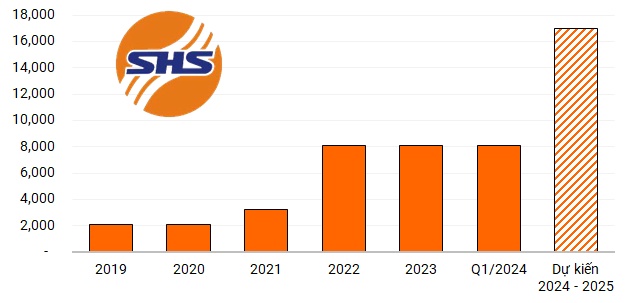

Rõ nét nhất có lẽ là tham vọng của Chứng khoán Sài Gòn - Hà Nội (HNX: SHS). Công ty có kế hoạch phát hành gần 900 triệu cp, trong đó huy động từ công chúng hơn 8.1 ngàn tỷ đồng. Nếu thành công, vốn điều lệ của SHS sẽ tăng gấp đôi, lên 17 ngàn tỷ đồng và gấp 18 lần so với năm 2018. Hiện đứng đầu về vốn là SSI với hơn 15 ngàn tỷ đồng.

Vốn điều lệ của SHS từ năm 2019 (Đvt: tỷ đồng)

Nguồn: Người viết tổng hợp

Dù chưa thực hiện thành công ĐHĐCĐ thường niên năm 2024, Chứng khoán VNDIRECT (HOSE: VND) đang có ý định trình cổ đông để chào bán 268 triệu cp cho khoảng 10 nhà đầu tư chuyên nghiệp; có thể thực hiện trong năm 2024 hoặc 2025, nhằm tăng quy mô vốn hoạt động, đưa vốn điều lệ lên gần 15 ngàn tỷ đồng. Hiện VND cũng đang trong thời gian để cổ đông nộp tiền mua thêm cổ phiếu, khả năng thu thêm 2.4 ngàn tỷ đồng.

Nếu trả cổ tức bằng cổ phiếu và thực hiện nốt đợt chào báo riêng lẻ nêu trên cùng các đợt phát hành cho người lao động, VND sẽ vươn lên dẫn đầu nhóm chứng khoán với gần 18 ngàn tỷ đồng.

Tất nhiên, Chứng khoán SSI (HOSE: SSI) sẽ không ngồi yên. Hồi tháng 4, HĐQT SSI đã chấp thuận phương án chào bán 151 triệu cp cho cổ đông hiện hữu để mang về 2.2 ngàn tỷ đồng. Công ty có kế hoạch chào bán riêng lẻ nhưng chưa đưa con số cụ thể. Lãnh đạo đặt mục tiêu nâng vốn điều lệ cuối năm 2024 lên khoảng 20 ngàn tỷ đồng.

Đợt chào bán tới đây sẽ giúp vốn điều lệ Chứng khoán VIX (HOSE: VIX) lên 13 ngàn tỷ đồng, gấp đôi trước đó và lọt vào nhóm 4 công ty chứng khoán có vốn điều lệ lớn nhất thị trường, chỉ sau SSI, SHS và VND nếu các doanh nghiệp này thực hiện đúng như dự tính.

Vốn điều lệ dự kiến của nhóm dẫn đầu (Đvt: tỷ đồng)

Nguồn: Người viết tổng hợp

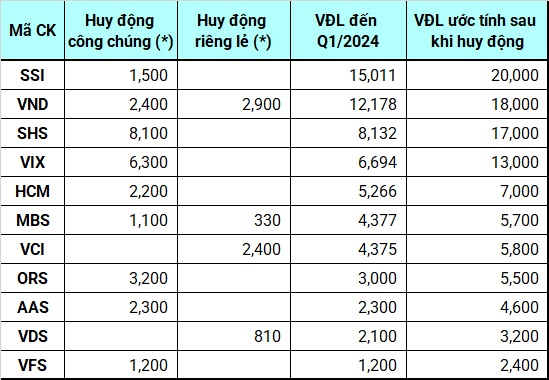

Trong năm nay hoặc đầu năm sau, Chứng khoán Vietcap (HOSE: VCI) muốn chào bán riêng lẻ thêm 143 triệu cp để nhận thêm khoảng 2.4 ngàn tỷ đồng. Nếu thành công, VCI sẽ nâng vốn điều lệ lên 5.8 ngàn tỷ đồng.

Kế hoạch huy động vốn của một số CTCK (Đvt: tỷ đồng)

(*) Tính theo giá chào bán dự kiến của doanh nghiệp hoặc giá 10,000 đồng/cp đối với trường hợp chưa công bố cụ thể; số tiền bao gồm phần huy động từ đầu năm 2024 - Nguồn: Người viết tổng hợp

NVL huy động nhiều nhất nhóm bất động sản

Không ai khác, Tập đoàn Đầu tư Địa ốc No Va (HOSE: NVL) có kế hoạch tăng vốn cao nhất trong các doanh nghiệp bất động sản, khoảng 11.7 ngàn tỷ đồng từ cổ đông hiện hữu. Sau đợt này, vốn điều lệ của NVL sẽ lên hơn 31 ngàn tỷ đồng.

Công ty của ông Bùi Thành Nhơn khả năng triển khai kế hoạch trong nửa cuối năm nay và định dùng hơn 10.5 ngàn tỷ đồng góp vào công ty con để thanh toán các khoản nợ. Ngoài ra, cổ đông NVL cũng đã thông qua kế hoạch chào bán riêng lẻ trong thời gian tới, nhưng hiện chưa có con số cụ thể.

Tương tự, trong 2 quý tới, Tập đoàn Đất Xanh (HOSE: DXG) dự định chào bán 150 triệu cp ra công chúng với giá 12,000 đồng/cp theo tỷ lệ 24:5. Có thể trong năm nay, DXG sẽ nhận thêm ít nhất 1.7 ngàn tỷ đồng từ việc phát hành 93.5 triệu cp cho nhà đầu tư chuyên nghiệp. Sau tất cả, vốn điều lệ của DXG có thể sẽ được nâng lên hơn 9.6 ngàn tỷ đồng.

Trong quý 1, doanh nghiệp bất động sản đã hoàn tất nâng vốn điều lệ lên 7.2 ngàn tỷ đồng sau đợt phát hành 101 triệu cp ra công chúng với giá 12,000 đồng/cp.

Không kém các ông lớn, ĐHĐCĐ của Đầu tư Hải Phát (HOSE: HPX) vừa qua đã chấp thuận các đợt phát hành mới, bao gồm cả chào bán ra công chúng và riêng lẻ. Vốn điều lệ của Công ty theo đó sẽ gấp đôi con số 3 ngàn tỷ đồng hiện tại.

Trong bối cảnh khả quan của bất động sản khu công nghiệp, Tổng Công ty Phát triển Đô thị Kinh Bắc - CTCP (HOSE: KBC) muốn bổ sung thêm vốn để thực hiện loạt dự án quy mô lớn và đã có kế hoạch phát hành tối đa 250 triệu cp cho nhà đầu tư chuyên nghiệp, qua đó nâng vốn điều lệ lên 10 ngàn tỷ đồng, gấp đôi con số năm 2019.

Kế hoạch huy động vốn của một số công ty bất động sản, xây dựng (Đvt: tỷ đồng)

(*) Tính theo giá chào bán dự kiến của doanh nghiệp hoặc giá 10,000 đồng/cp đối với trường hợp chưa công bố cụ thể; số tiền bao gồm phần huy động từ đầu năm 2024 - Nguồn: Người viết tổng hợp

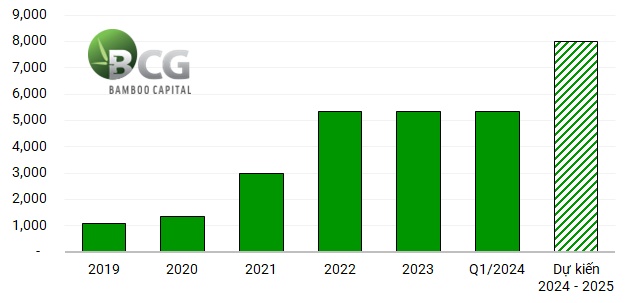

BCG liên tục được “bơm” vốn

Phó Chủ tịch Tập đoàn Bamboo Capital (HOSE: BCG) Phạm Minh Tuấn cho biết, trong vòng 3 năm tới, Công ty cần hơn 60 ngàn tỷ đồng để đầu tư vào năng lượng tái tạo và bất động sản. BCG vừa rồi cũng đã thu gần 2.7 ngàn tỷ đồng từ cổ đông hiện hữu, nâng vốn điều lệ lên 8 ngàn tỷ đồng, gấp 8 lần năm 2019.

Diễn biến vốn điều lệ của BCG từ năm 2019 (Đvt: tỷ đồng)

Nguồn: Người viết tổng hợp

Sau nhiều năm giữ nguyên mức 3 ngàn tỷ đồng, vốn điều lệ Gemadept (HOSE: GMD) sẽ lên hơn 4.1 ngàn tỷ đồng trong năm nay, sau đợt nhận thêm khoảng 3 ngàn tỷ đồng từ cổ đông hiện hữu (103 triệu cp giá 29,000 đồng/cp), chủ yếu dùng để mua tài sản cố định.

Nếu không có gì thay đổi, Hàng không Vietjet (HOSE: VJC) sẽ nhận thêm 1.8 ngàn tỷ đồng từ một số nhà đầu tư chuyên nghiệp trong năm 2024 và sẽ dùng phần lớn số tiền để thanh toán đặt cọc mua máy bay. Hãng hàng không của nữ tỷ phú Nguyễn Thị Phương Thảo có kế hoạch phát hành cổ phiếu ưu đãi cổ tức và riêng lẻ không quá 20% lượng đang lưu hành tại mỗi thời điểm. Vốn điều lệ có thể lên khoảng 7.8 ngàn tỷ đồng.

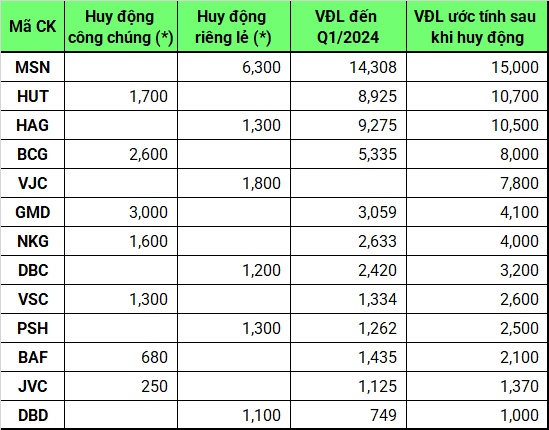

Kế hoạch huy động vốn của một số doanh nghiệp nổi bật (Đvt: tỷ đồng)

(*) Tính theo giá chào bán dự kiến của doanh nghiệp hoặc giá 10,000 đồng/cp đối với trường hợp chưa công bố cụ thể; số tiền bao gồm phần huy động từ đầu năm 2024 - Nguồn: Người viết tổng hợp

Ngân hàng Quốc Dân nâng gấp đôi vốn điều lệ

Một vài ngân hàng cũng có kế hoạch chào bán nhằm bổ sung vốn. Dự kiến trong năm 2024, Ngân hàng TMCP Bắc Á (HNX: BAB) sẽ thu về số tiền 1.9 ngàn tỷ đồng trong 2 đợt chào bán ra công chúng. Ngân hàng TMCP Quốc Dân (HNX: NVB) dự thu 6.2 ngàn tỷ đồng từ 13 nhà đầu tư cá nhân. Vốn điều lệ của NVB sẽ lên gấp đôi sau đợt này, đạt 11.8 ngàn tỷ đồng.

Một số ngân hàng đang muốn vay nợ có chuyển đổi. Đơn cử, Ngân hàng TMCP Đông Nam Á (SeABank, HOSE: SSB) có ý định chào bán cổ phần riêng lẻ và/hoặc phát hành cổ phiếu để hoán đổi nợ cho đối tác nước ngoài. Vốn điều lệ dự kiến tăng thêm 1.2 ngàn tỷ đồng. Ngân hàng cũng định vay chuyển đổi 35 triệu USD.

Lấy cổ phiếu để đổi nợ?

Biến động của nền kinh tế đã ảnh hưởng đến dòng tiền, khiến một số doanh nghiệp xây dựng, bất động sản đành chấp nhận hoán đổi các khoản nợ thành vốn cổ phần, làm pha loãng thêm tỷ lệ sở hữu của cổ đông.

Kinh doanh vốn dĩ đang khó, nay tỷ giá còn “neo” ở mức cao, khiến khoản vay 30 triệu USD của Phát triển Bất động sản Phát Đạt (HOSE: PDR) từ Công ty ACA Vietnam Real Estate III LP (quỹ đầu tư có gốc từ các doanh nghiệp lớn của Nhật Bản) “phình to” hơn thời điểm cách đây 2 năm. PDR nhiều khả năng sẽ phát hành thêm 34 triệu cp ở giá 20,000 đồng/cp để hoán đổi khoản nợ này.

Dù giá hoán đổi trong hợp đồng với ACA Vietnam lên đến 119,800 đồng/cp, nhưng lãnh đạo PDR cho biết, do thị trường hiện còn nhiều biến động, giá cổ phiếu PDR bị ảnh hưởng đáng kể nên đơn vị này đồng ý giá hoán đổi thấp hơn nhiều. Lượng cổ phiếu phát hành thêm, theo đó, sẽ gấp vài lần nếu so với con số tính theo thỏa thuận ban đầu.

Vốn điều lệ PDR đã không ngừng tăng trong 5 năm trở lại đây, hiện tại ở mức 8.7 ngàn tỷ đồng và gấp 2.7 lần so với năm 2019, nếu tính luôn đợt nhận thêm 1.3 ngàn tỷ đồng từ cổ đông hiện hữu trong quý 2/2024.

Tương tự, NVL cũng đang trong giai đoạn chuyển đổi lô trái phiếu 300 triệu USD thành cổ phần, nhưng liên tục dời lại ngày thực hiện vì Công ty cần thêm thời gian để trình hồ sơ cho các cấp thẩm quyền phê duyệt.

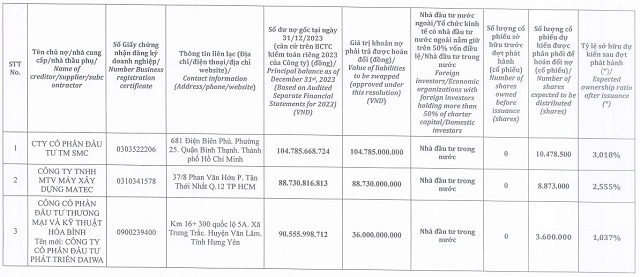

Là một nhà thầu xây dựng, dòng tiền kinh doanh của Tập đoàn Xây dựng Hòa Bình (HOSE: HBC) liên tục gặp khó khăn trong bối cảnh hiện tại. Doanh nghiệp đi đến quyết định phát hành thêm hơn 73 triệu cp để hoán đổi 730 tỷ đồng các khoản nợ nhà cung cấp, nhà thầu phụ, nhà sản xuất; khả năng sẽ thực hiện trong nửa cuối năm nay.

Chưa dừng lại ở đó, trong năm 2024 hoặc 2025, “ông lớn” xây dựng có kế hoạch chào bán tiếp 200 triệu cp cho nhà đầu tư chuyên nghiệp với giá 12,000 đồng/cp. Dự kiến thu về 2.4 ngàn tỷ đồng để trả các khoản nợ vay. Vốn điều lệ của HBC sẽ gấp đôi hiện tại, lên 5.4 ngàn tỷ đồng, sau các đợt huy động này.

3 chủ nợ dự kiến sở hữu cổ phiếu HBC nhiều nhất sau hoán đổi - Nguồn: HBC

Đồng cảnh ngộ, lãnh đạo Địa ốc Sài Gòn Thương Tín (HOSE: SCR) quyết định phát hành cổ phiếu riêng lẻ để hoán đổi 349 tỷ đồng nợ, dự kiến thực hiện trong năm 2024 hoặc quý 1/2025. Cổ đông lớn - CTCP Đầu tư Thành Thành Công đang là chủ nợ lớn nhất, tỷ lệ sở hữu có thể tăng từ 17.39% lên 22.7%. Vốn điều lệ sẽ đạt gần 4.4 ngàn tỷ đồng.

Trong năm 2024, Đầu tư Văn Phú - INVEST (HOSE: VPI) sẽ phát hành 29.6 triệu cp riêng lẻ cho Công ty VIAC (No.1) Limited Partnership nhằm hoán đổi khoản nợ 690 tỷ đồng (chiếm 9.26% lượng cổ phiếu tại thời điểm chuyển đổi). Giá chuyển đổi được phê duyệt trước đây là 35,000 đồng/cp.

Trong khi đó, Tư vấn Thương mại Dịch vụ Địa Ốc Hoàng Quân (HOSE: HQC) lại quyết định hủy phát hành 30 triệu cp (chiếm 5.2% lượng cổ phiếu đang lưu hành) để hoán đổi 300 tỷ đồng nợ. Sau điều chỉnh, doanh nghiệp bất động sản sẽ huy động 1 ngàn tỷ đồng từ nhà đầu tư chuyên nghiệp. Vốn điều lệ sẽ đạt 6.7 ngàn tỷ đồng nếu thực hiện thành công. HQC cũng vừa hoàn tất chào bán riêng lẻ thêm 1 ngàn tỷ đồng hồi đầu tháng 3.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận