Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

DXG - Doanh nghiệp bất động sản trên sàn duy nhất phù hợp với 4 tiêu chí

CẬP NHẬT KẾT QUẢ KINH DOANH:

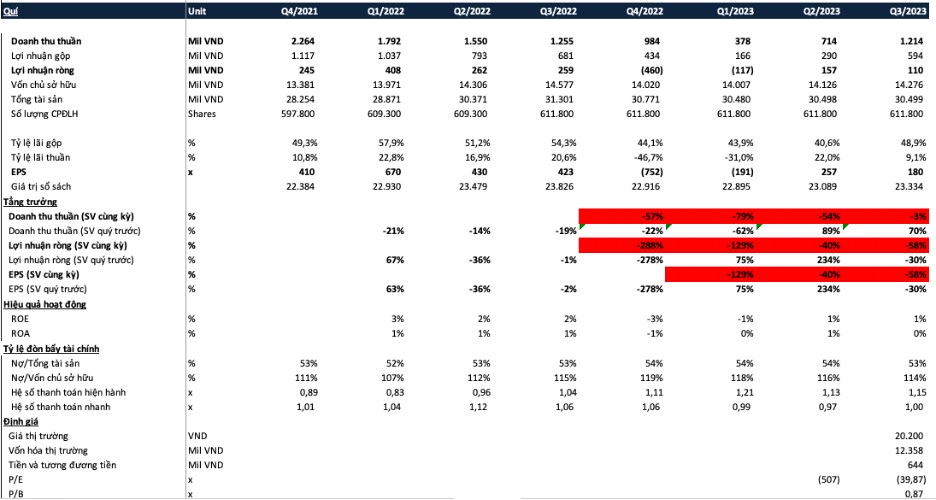

Tính riêng quý 3/2023, DXG ghi nhận doanh thu thuần đạt 1.214 tỷ đồng (-3%YoY), LNST đạt 110 tỷ đồng (-58%YoY). Trong 9T.2023, doanh thu thuần đạt 2,306 tỷ đồng (-49.8% YoY, hoàn thành được 42% kế hoạch doanh thu) và LNST đạt 150 tỷ đồng (-83.9% YoY, hoàn thành 95% kế hoạch lợi nhuận năm 2023).

CÂU CHUYỆN ĐẦU TƯ:

Đất xanh phù hợp với 4 tiêu chí để lựa chọn trong ngắn hạn và dài hạn về phân khúc, tình hình kinh doanh, dòng tiền và định giá.

- Phân khúc: Đất Xanh hiện tại đang mạnh trong phân khúc chung cư với mức giá tầm trung, phù hợp với nhu cầu thực, mua để ở hoặc vừa có thể khai thác cho thuê, mang lại dòng tiền ổn định của đại đa số nhà đầu tư.

- Tình hình kinh doanh: Đất Xanh dự kiến bàn giao dự án Opal Skyline trong quý 4.2023 và dự án Gem Sky bàn giao đất trong quý 2.2024, sau khi những vướng mắc pháp lý được tháo gỡ.

- Dòng tiền: Đất Xanh có sự chủ động trong việc tái cấu trúc danh mục dự án, tập trung nguồn lực để triển khai một số dự án trọng điểm thay vì đầu tư dàn trải như trước. Vì thế, các dự án thuộc phân khúc tầm trung sẽ được kỳ vọng phù hợp với nhu cầu nhà ở thực của nhiều nhà đầu tư và mang lại dòng tiền cho doanh nghiệp trong bối cảnh ngành BĐS vẫn còn gặp nhiều khó khăn.

- Định giá: hiện tại giá cổ phiếu đang giao dịch thấp hơn giá trị sổ sách. Giá trị sổ sách (BVPS) hiện tại đang là 23,400 đồng/cổ phiếu.

Gần đây, tỷ giá USD/VND và chỉ số dollar index đang có dấu hiệu hạ nhiệt và ổn định cho thấy chính sách tiền tệ trong nước bớt áp lực và tiếp tục cho xu hướng hỗ trợ nền kinh tế thông qua môi trường lãi suất rẻ được duy trì và thúc đẩy tăng trưởng tín dụng cuối năm nay.

Động thái bơm tiền 137 tỷ đô để giải cứu thị trường bất động sản Trung Quốc, đây có thể được xem là liều thuốc “doping tinh thần” cho thị trường bất động sản trong khu vực, trong đó có Việt Nam.

ĐỊNH GIÁ:

DXG hiện đang giao dịch tại P/B 2023F = 0.86 - thấp hơn mức P/B định giá của doanh nghiệp = 1.46 và thấp hơn mức P/B trung bình ngành = 1.8x.

Chúng tôi khuyến nghị MUA với giá mục tiêu 34.100 đồng/cp (upside 68%) dựa trên phương pháp định giá P/B

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

15 Yêu thích

11 Bình luận 13 Chia sẻ

Thích

Thích Bình luận

Bình luậnNhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Bàn tán về thị trường

Đang tải

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699