Dư nợ margin lại lập đỉnh, thị trường có đang rủi ro?

So với đầu năm, dư nợ cho vay của nhóm công ty chứng khoán (CTCK) tăng hơn 22%, lập kỷ lục ở mức hơn 111.3 ngàn tỷ đồng. Dư nợ tăng mạnh, nhiều CTCK cũng thu đậm từ mảng cho vay.

Dư nợ cho vay tăng mạnh trong quý 1

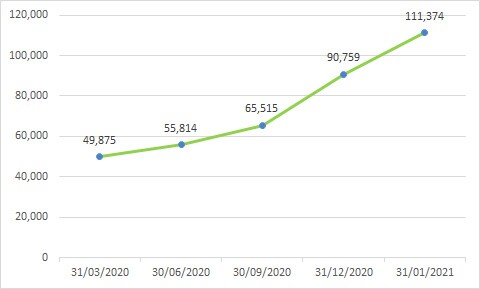

Tính cuối quý 1/2021, theo dữ liệu của VietstockFinance, tổng dư nợ cho vay của 63 công ty chứng khoán đạt mức hơn 111.3 ngàn tỷ đồng, tăng hơn 22.6% so với thời điểm đầu năm. Đây cũng là mức dư nợ kỷ lục trên thị trường chứng khoán.

Theo lý giải của nhiều CTCK, thị trường chứng khoán tích cực trong quý đầu năm cũng như nhu cầu của nhà đầu tư tăng cao đã đẩy dư nợ margin lên cao. Thực tế, dự nợ cho vay của CTCK đã liên tục tăng trong năm 2020, năm mà thị trường chứng khoán tăng trưởng mạnh.

Dư nợ cho vay của khối CTCK 1 năm trở lại đây

Đvt: Tỷ đồng

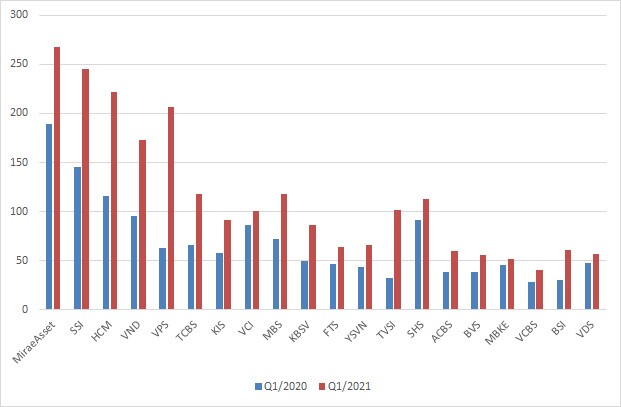

Tại thời điểm này, công ty dẫn đầu về dư nợ cho vay trên thị trường là Chứng khoán Mirae Asset với dư nợ gần 13.9 ngàn tỷ đồng, tăng gần 25% so với đầu năm. Xếp sau đó là Chứng khoán SSI với dư nợ hơn 11.1 ngàn tỷ đồng, tăng hơn 20%. Các ông lớn khác cũng có dư nợ ở mức cao như Chứng khoán HSC (gần 8.9 ngàn tỷ đồng); Chứng khoán VNDirect (hơn 6.5 ngàn tỷ đồng); Chứng khoán VPS (hơn 6.3 ngàn tỷ đồng), Chứng khoán Kỹ Thương (TCBS, hơn 6 ngàn tỷ đồng)…

Trong quý, nhiều CTCK ghi nhận dư nợ margin tăng trưởng mạnh so với đầu năm như VND (gần 39%), TCBS (hơn 27%), Chứng khoán FPT (FTPS, gần 30%), Chứng khoán Sài Gòn – Hà Nội (SHS, tăng hơn 33%), Chứng khoán Bảo Việt (BVS, tăng 79%)…

Cùng với dư nợ tăng cao, các CTCK cũng thu lãi nhiều từ mảng cho vay. Lãi cho vay và phải thu của nhóm CTCK đạt hơn 2.6 ngàn tỷ đồng trong quý 1/2021, tăng hơn 64% so với cùng kỳ năm trước. Trong top 20 CTCK có dư nợ lớn nhất có một số công ty ghi nhận tăng trưởng mạnh về lãi cho vay và phải thu như VPS (gấp gần 3.3 lần cùng kỳ), Chứng khoán Tân Việt (TVSI, gấp 3.1 lần cùng kỳ)…

Lãi cho vay và phải thu của top 20 CTCK có dư nợ lớn nhất cuối quý 1/2021

Đvt: Tỷ đồng

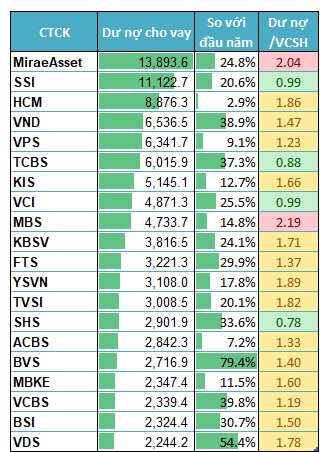

Dư nợ tăng cao đang đẩy các CTCK tới gần giới hạn cho vay. Theo quy định, CTCK chỉ được cho vay không quá 2 lần vốn chủ sở hữu. Tính tới cuối quý 1, một số công ty đã vượt ngưỡng giới hạn này như Mirae Asset, Chứng khoán MB (MBS). HSC, Chứng khoán KB Việt Nam (KBSV), Chứng khoán Yuanta Việt Nam (Yuanta), TVSI, Chứng khoán Rồng Việt (VDS), Chứng khoán Phú Hưng (PHS)… đang tiệm cận giới hạn. Đây đều là những công ty có vốn điều lệ lớn trên thị trường.

Trong khi đó, ở nhóm CTCK vốn nhỏ, tỷ lệ cho vay/vốn chủ sở hữu vẫn đang ở mức thấp.

Top 20 CTCK có dư nợ cho vay lớn nhất cuối quý 1/2021

Đvt: Tỷ đồng

Margin tăng cao có rủi ro?

Đà tăng mạnh của dư nợ margin phần nào khiến giới đầu tư lo lắng về rủi ro call margin, nhất là các phiên giảm điểm mạnh không còn quá hiếm trên thị trường giai đoạn gần đây.

Theo ông Matthew Smith – Giám đốc nghiên cứu của Chứng khoán Yuanta Việt Nam, tình trạng margin hiện tại không mang tính rủi ro hệ thống đối với toàn bộ nền tài chính bởi vì tỷ lệ chỉ chiếm dưới 1% tổng dư nợ tín dụng, đồng thời các CTCK Việt Nam cũng quản trị rất tốt rủi ro cho vay. Quản trị rủi ro tốt ở đây nghĩa là CTCK kịp thời call margin hoặc bán giải chấp khi tỷ lệ ký quỹ của khách hàng xuống dưới ngưỡng. Do đó, rủi ro hiện hữu của margin là đối với thị trường chứng khoán chứ không phải toàn hệ thống tài chính.

Để đánh giá rủi ro margin đối với thị trường chứng khoán, ông Matthew dựa vào tỷ lệ dư nợ margin/vốn hóa cổ phiếu lưu hành tự do trên thị trường. Cuối năm 2020, dư nợ margin/vốn hóa cổ phiếu lưu hành tự do ở mức 4.2%. Điểm thú vị là con số vào cuối năm khá gần với thời điểm thị trường tạo đáy do đại dịch Covid-19 mặc dù dư nợ margin đã tăng 48% trong 9 tháng kể từ cuối quý 1/2020.

Ông Matthew dẫn chứng năm 2015, dự nợ margin ở thị trường chứng khoán Trung Quốc đạt đỉnh vào giữa năm. Tỷ lệ dư nợ margin trên vốn hóa cổ phiếu lưu hành tự do tăng từ mức tiệm cận 0% lên gần 10%. Thực chất tỷ lệ đòn bẩy lúc này còn cao hơn, có thể tới gần 20% nếu tính tới các khoản vay ngoài ngân hàng. Theo vị chuyên gia, tình trạng hiện tại của Việt Nam chưa đạt tới mức này cho thấy đòn bẩy ở thị trường Việt Nam vẫn đang ở mức bền vững.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận