Dự báo “nóng” TTCK tháng 5: Đã tới thời điểm giải ngân, lộ diện cổ phiếu "vua" hấp dẫn nhà đầu tư

'Mức định giá thị trường là rất hấp dẫn đối với các nhà đầu tư dài hạn, những người tìm kiếm các doanh nghiệp được quản trị tốt với mức tăng trưởng lợi nhuận cao'.

Đó là nhận định của các nhà phân tích tại báo cáo chiến lược thị trường tháng 5 vừa phát hành bởi Công ty Chứng khoán VnDirect.

3 động lực hỗ trợ thị trường chứng khoán trong tháng 5

Tại báo cáo, các chuyên gia VnDirect chỉ ra 3 động lực chính của thị trường trong tháng 5.

Động lực thứ nhất, tốc độ hồi phục của nền kinh tế Việt Nam sẽ tăng tốc trong những quý tới.

Các chuyên gia dự báo nền kinh tế Việt Nam tăng trưởng 5,6% so với cùng kỳ (+/-0,2 điểm %) trong quý II/2022, cải thiện từ mức tăng trưởng 5,0% trong quý I/2022. Trong năm 2022, dự báo GDP của Việt Nam tăng trưởng 7,1% so với cùng kỳ.

Những yếu tố hỗ trợ chính đến từ mức nền thấp trong quý III/2021 khi GDP của Việt Nam giảm 6,0% so với cùng kỳ. Việc mở cửa trở lại các dịch vụ không thiết yếu, bao gồm giao thông công cộng, du lịch và giải trí; gói kích thích kinh tế mới được triển khai (giảm thuế VAT, nâng quy mô gói cấp bù lãi suất, giải ngân gói đầu tư cơ sở hạ tầng ...); dòng vốn FDI phục hồi sau khi Chính phủ cho phép các chuyến bay thương mại quốc tế và hoạt động xuất khẩu tiếp tục cải thiện.

Động lực thứ 2 là, kế hoạch kinh doanh khả quan cho năm 2022 được công bố trong đại hội cổ đông thường niên.

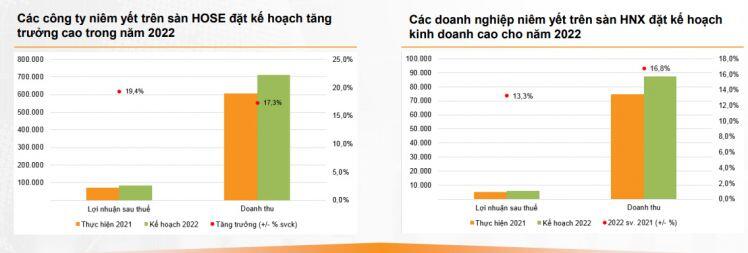

Tại ngày 25/04/2022, 116 doanh nghiệp niêm yết trên sàn HOSE đã công bố kế hoạch kinh doanh cho năm 2022. Theo đó, các doanh nghiệp này đặt mục tiêu tăng trưởng doanh thu 17,3% và lợi nhuận ròng tăng trưởng 19,4% cho năm 2022.

Trên sàn HNX, 91 doanh nghiệp niêm yết đã công bố kế hoạch kinh doanh cho năm 2022. Theo đó, các doanh nghiệp này đặt mục tiêu tăng trưởng doanh thu 16,8% và lợi nhuận sau thuế tăng trưởng 13,3% cho năm 2022.

Một số ngành có kế hoạch tăng trưởng lợi nhuận cao trong năm 2022, bao gồm bán lẻ, ngân hàng, bất động sản, thủy sản, dệt may,... Vì vậy, các chuyên gia tin rằng kế hoạch kinh doanh khả quan cho năm 2022 được công bố trong mùa đại hội cổ đông thường niên sẽ giúp nâng cao niềm tin của nhà đầu tư đối với các doanh nghiệp niêm yết.

Kết quả kinh doanh tích cực trong quý I/2022 cũng sẽ là động lực của thị trường trong tháng 5 này.

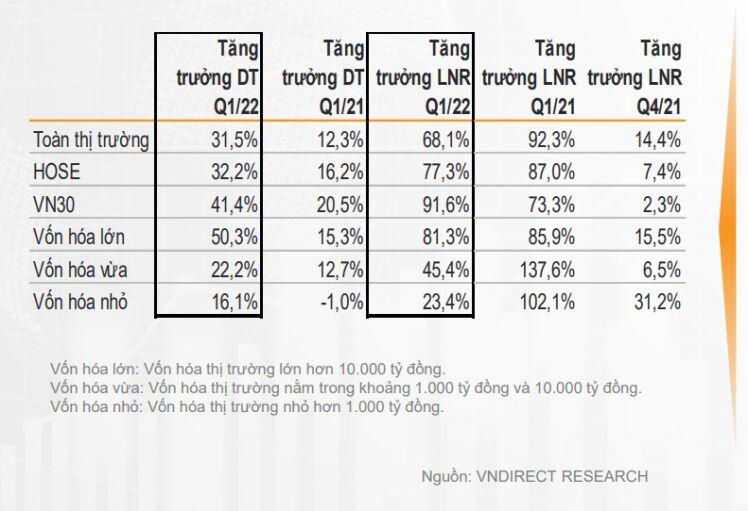

Đến ngày 27/04/2021, 529 công ty đã công bố kết quả kinh doanh, tương ứng với 30,7% tổng số cổ phiếu và 20,7% tổng vốn hóa toàn thị trường. Theo đó, tổng doanh thu và lợi nhuận của các công ty này tăng lần lượt 31,5% và 68,1% so với cùng kỳ (so với cùng kỳ) trong quý I/2022.

Nhóm vốn hóa lớn có mức tăng trưởng lợi nhuận cao nhất là 81,3% so với cùng kỳ trong quý I/2022, vượt trội so với nhóm vốn hóa trung bình và nhóm vốn hóa nhỏ, có mức tăng trưởng lợi nhuận ròng lần lượt là 45,4% so với cùng kỳ và 23,4% so với cùng kỳ.

Tính đến ngày 27/4/2022, chỉ có 7 ngành có tỷ lệ doanh nghiệp công bố báo cáo kết quả kinh doanh quý I/2022 cao hơn 40% (theo tỷ trọng vốn hóa) và tất cả đều có mức tăng trưởng lợi nhuận khả quan trong quý I/2022.

Trong số 7 ngành này, hóa chất có mức tăng trưởng lợi nhuận ròng mạnh nhất là 500,8% so với cùng kỳ, đóng góp 20,1% vào tăng trưởng lợi nhuận ròng của thị trường trong quý I/2022.

Các ngành khác bao gồm điện (tăng 105,5% so với cùng kỳ), công nghệ (tăng 36,6% so với cùng kỳ), dịch vụ tài chính (tăng 28,9% so với cùng kỳ), đồ uống (tăng 27,2% so với cùng kỳ), dầu khí (tăng 23,8% so với cùng kỳ) và chăm sóc sức khỏe (tăng 19,4 % so với cùng kỳ).

Những lo ngại chưa tan biến

Tuy nhiên, bên cạnh một số yếu tố hỗ trợ thị trường trong tháng 5, các chuyên gia VnDirect cho rằng, vẫn còn tồn tại một số lo ngại về thị trường gần đây vẫn chưa tan biến.

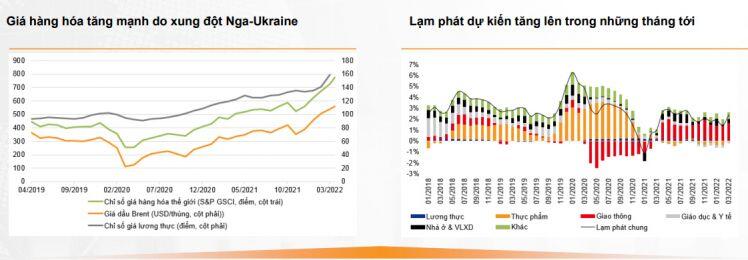

Chẳng hạn như căng thẳng Nga - Ukraine kéo dài hơn dự kiến và việc Trung Quốc giãn cách xã hội nghiêm ngặt làm tăng thêm lo ngại về sự gián đoạn chuỗi cung ứng và tăng trưởng kinh tế toàn cầu chậm lại.

Các tổ chức nghiên cứu lớn đã hạ dự báo tăng trưởng kinh tế toàn cầu 0,5-0,9 điểm % cho năm 2022 để phản ánh tác động của cuộc khủng hoảng Nga-Ukraine.

Hiện tại, tăng trưởng kinh tế toàn cầu được dự báo trong khoảng 2,9-3,6% so với cùng kỳ cho năm 2022, giảm từ mức 5,7% so với cùng kỳ vào năm 2021.

Tình hình Covid-19 và chính sách "Zero-Covid" ở Trung Quốc có nguy cơ lớn làm gián đoạn chuỗi cung ứng toàn cầu và có thể làm trầm trọng thêm tình trạng suy giảm tăng trưởng kinh tế vào năm 2022.

Hai là, việc Cục dữ trữ liên bang Mỹ (Fed) thắt chặt chính sách tiền tệ mạnh hơn dự định trước đó cũng là nguy cơ đối với thị trường.

Trong biên bản cuộc họp mới nhất của FOMC, Fed đã ra dấu hiệu thu hẹp quy mô bảng cân đối kế toán sớm hơn dự kiến, có thể bắt đầu từ cuộc họp tiếp theo vào ngày 3 và 4/5.

Fed dự kiến sẽ giảm lượng nắm giữ trái phiếu của mình với mức tối đa là 95 tỷ USD/tháng, bao gồm 60 tỷ USD trái phiếu Chính phủ và 35 tỷ USD trái phiếu doanh nghiệp được đảm bảo bằng thế chấp. Số tiền cắt giảm gần gấp đôi so với mức đỉnh 50 tỷ USD/tháng khi Fed thu hẹp bảng cân đối kế toán trong giai đoạn 2017-2019.

Biên bản cũng cho thấy một số quan chức Fed muốn tăng lãi suất thêm 0,5 điểm % trong cuộc tới thay vì mức tăng 0,25 điểm % mà họ đã thực hiện trong cuộc họp trước đó. Theo các chuyên gia VNDirect, thị trường đã phản ánh một phần lộ trình tăng lãi suất của Fed, tuy nhiên, việc thắt chặt mạnh hơn dự kiến có thể ảnh hưởng đến tâm lý thị trường, bao gồm cả các thị trường phát triển và mới nổi.

Một lo ngại khác đến từ nội tại nền kinh tế khi lạm phát trong nước cao hơn dự kiến có thể cản trở đà phục hồi kinh tế và khiến chính sách tiền tệ thắt chặt sớm hơn dự kiến.

Theo các nhà phân tích, rủi ro lạm phát gia tăng từ giờ cho đến cuối năm do tác động của cuộc khủng hoảng Nga-Ukraine. Giá xăng dầu tăng mạnh làm gia tăng áp lực lạm phát đối với Việt Nam, đặc biệt là chỉ số giá giao thông. Dự báo, CPI bình quân quý II/2022 của Việt Nam ở mức 3,1% so với cùng.

Lạm phát trong nước cao hơn dự kiến có thể cản trở đà phục hồi kinh tế và khiến chính sách tiền tệ trở nên thắt chặt hơn. Ngân hàng Nhà nước Việt Nam có ít dư địa hơn để duy trì chính sách tiền tệ nới lỏng nhằm hỗ trợ nền kinh tế.

Bên cạnh đó, đồng USD mạnh lên cũng gây áp lực lên tỷ giá hối đoái của Việt Nam, dẫn đến nguy cơ rút vốn đầu tư gián tiếp khỏi Việt Nam, đồng thời gia tăng áp lực lên nợ công.

Đã tới thời điểm giải ngân, một cổ phiếu ngân hàng được khuyến nghị?

Tại thời điểm ngày 25/4/2022, VN-Index đang giao dịch ở mức P/E 12 tháng là 14,7 lần, đây là mức thấp nhất kể từ tháng 9/2020 và giảm 15,2% so với mức đỉnh từ đầu năm.

VnDirect Research kỳ vọng lợi nhuận thị trường tăng trưởng lần lượt 23% so với cùng kỳ và 19% trong năm 2022 và 2023, khiến mức P/E dự báo cho năm 2022 là 12,3 và P/E dự báo cho 2023 là 10,5 lần, thấp hơn nhiều so với P/E trung bình 3 năm gần đây là 16,2 lần.

"Mức định giá thị trường là rất hấp dẫn đối với các nhà đầu tư dài hạn, những người tìm kiếm các doanh nghiệp được quản trị tốt với mức tăng trưởng lợi nhuận cao", VnDirect nhận định.

Trong nhóm cổ phiếu ngân hàng, VPB là cổ phiếu duy nhất trong nhóm "ưa thích" được các nhà phân tích tại công ty chứng khoán này lựa chọn cho mục tiêu đầu tư dài hạn, bởi kỳ vọng VPB được Ngân hàng Nhà nước cấp tăng trưởng tín dụng cao trong năm 2022 ( trên 23%) nhờ hệ số CAR cao nhất ngành (15,2%) và hệ số LDR thấp (76,3%) trong quý I và sự phục hồi của FE Credit mang lại khoảng 4.000-5.000 tỷ đồng trong năm 2022.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường