Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

Điều gì cứu ngành nhựa quý 3?

Kết thúc quý 3/2023, tình hình kinh tế chung tiếp tục khó khăn khiến phần lớn doanh nghiệp ngành nhựa thu hẹp quy mô doanh thu so với cùng kỳ năm trước. Dù vậy, lãi thu về lại khả quan hơn nhờ giá thành nguyên vật liệu chính giảm so với cách đây 1 năm.

Từ đầu quý 3 năm ngoái đến nay, tức tròn 1 năm, giá nguyên vật liệu chính hạt nhựa PP và PE đã giảm khoảng 13 - 15%.

Diễn biến giá hạt nhựa PP và PE từ quý 1/2022

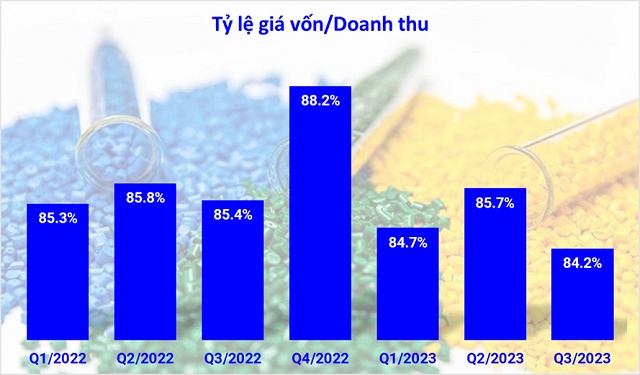

Theo thống kê từ VietstockFinance, quý 3/2023, ngành nhựa ghi nhận tỷ lệ tổng giá vốn trên doanh thu đạt 84.2% - mức thấp nhất trong 7 quý trở lại. Nhờ đó, toàn ngành mang về tổng cộng 554 tỷ đồng lãi ròng, tăng 24%, dù quy mô doanh thu giảm 8%, còn 12,637 tỷ đồng.

Tỷ lệ giá vốn/Doanh thu toàn ngành nhựa

So với cùng kỳ năm trước, 15 doanh nghiệp ngành nhựa trên sàn (HOSE, HNX và UPCoM) tiếp tục có lợi nhuận tăng; trong đó, 1 công ty giảm lỗ, có doanh nghiệp tăng lãi hơn 40 lần. Còn lại 11 công ty kết quả đi lùi, trong đó có 2 công ty chuyển lãi thành lỗ.

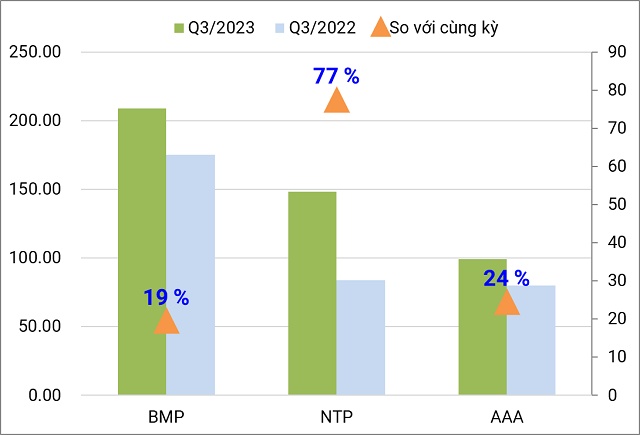

Quy mô các “ông lớn” BMP, NTP và AAA tiếp tục nằm trong nhóm dẫn đầu, chiếm 39% tổng doanh thu và 80% lợi nhuận toàn ngành.

Giá nguyên vật liệu “đỡ” lợi nhuận quý 3

Quý 3, Nhựa Bình Minh (HOSE: BMP) thu lãi 209 tỷ đồng, tăng 19% so với cùng kỳ năm trước, dù doanh thu giảm 38%, do giá vốn giảm mạnh hơn doanh thu, tới 50%. BMP tiếp tục có kỳ kinh doanh khả quan từ khi về tay người Thái.

Đối thủ của BMP, Nhựa Thiếu niên Tiền Phong (HNX: NTP) cũng nhờ giá thành nguyên vật liệu chính giảm, đưa lãi tăng vọt 77%, lên 148 tỷ đồng, trong khi doanh thu đi ngang so với cùng kỳ. Kết quả của NTP cho thấy sự phục hồi kể từ quý 4 năm ngoái - lợi nhuận quý sau liên tục cao hơn quý trước.

Nhựa An Phát Xanh (HOSE: AAA) trong nhóm quy mô doanh thu đầu ngành khi mang về hơn 3.5 ngàn tỷ đồng. Lãi tăng 24%, đạt 100 tỷ đồng. Kết quả này nhờ vào sản xuất tăng trưởng, doanh thu tăng so với cùng kỳ, đồng thời tiết giảm chi phí.

Lợi nhuận quý 3/2023 của 3 “ông lớn” ngành nhựa (Đvt: tỷ đồng)

Tích cực nhất là Rạng Đông Holding (HOSE: RDP) với lãi đột biến 31 tỷ đồng, trong khi cùng kỳ chưa đến 1 tỷ đồng, dù doanh thu giảm mạnh 26% và các loại chi phí đồng loạt bị đội lên. Kết quả cao nhất kể từ quý 1/2020 của RDP, một phần nhờ giá vốn giảm tỷ lệ cao hơn, đặc biệt doanh thu từ hoạt động tài chính mang về 31 tỷ đồng (cùng kỳ chỉ hơn 700 triệu đồng).

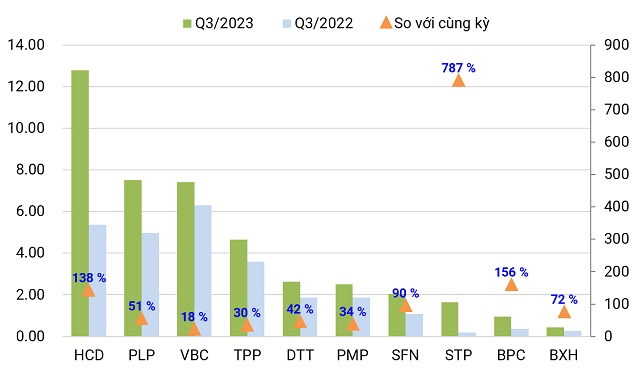

VICEM Bao bì Bỉm Sơn (HNX: BPC), Công nghiệp Thương mại Sông Đà (HNX: STP), Kỹ nghệ Đô Thành (HOSE: DTT), Tân Phú Việt Nam (HNX: TPP), Nhựa - Bao bì Vinh (HNX: VBC) và Đầu tư Sản xuất và Thương mại HCD (HOSE: HCD) cũng hưởng lợi từ việc giá vốn nguyên vật liệu thấp, lợi nhuận gộp nhờ đó cao hơn cùng kỳ dù doanh thu giảm. Các doanh nghiệp này đồng loạt báo lãi ròng tăng, thấp nhất 18% (VBC) đến cao nhất 787% (STP).

STP cho biết, dù khối lượng tiêu thụ clinke, nhựa và thành phẩm vỏ bao các loại đồng loạt giảm, nhưng lãi tăng do giá nhựa kéo là nguyên liệu chính đầu vào giảm 28%. Trường hợp BPC, do giá nguyên vật liệu chính gồm hạt nhựa tạo sợi, hạt nhựa tráng màng, giấy kraft giảm so với cùng kỳ.

Lợi nhuận quý 3/2023 nhóm doanh nghiệp nhựa tăng lãi (Đvt: tỷ đồng)

Trong khi đó, hạt nhựa và phụ gia nhựa các loại là sản phẩm đầu ra của HCD, PLP, VBC, SFN. Tuy giá giảm, các công ty này vẫn có lãi tăng theo nhiều cách khác nhau.

Đơn cử, doanh thu CTCP Sản xuất và Công nghệ Nhựa Pha Lê (HOSE: PLP) giảm 19%, lợi nhuận gộp giảm hơn một nửa so với cùng kỳ, lần lượt còn 407 tỷ đồng và 36 tỷ đồng. Dù vậy, PLP vẫn lãi 7.5 tỷ đồng, tăng 51%, nhờ thoái vốn tại công ty con là CTCP Hoàng Gia Pha Lê.

Quý 3, Dệt lưới Sài Gòn (HNX: SFN) lãi 2 tỷ đồng, gấp đôi cùng kỳ nhờ được giảm 30% tiền thuê đất ở quận 4, do thuộc đối tượng chịu ảnh hưởng bởi dịch COVID-19. VBC lãi tăng 18% nhờ tiết giảm và quản lý tốt chi phí. HCD mang về gần 13 tỷ đồng, tăng 138%, nhờ vào mảng sản xuất gỗ nhựa.

Một kết quả tích cực khác từ Nhựa Đà Nẵng (HNX: DPC) - mang về doanh thu 6.3 tỷ đồng, tăng 25%. Ngược với các doanh nghiệp trên, giá vốn của DPC tăng cao hơn khiến lợi nhuận gộp thu hẹp một nửa, còn 1.7 tỷ đồng. Dù vậy, DPC chỉ lỗ 1.3 tỷ đồng (cùng kỳ lỗ 11.8 tỷ đồng) chủ yếu do chi phí quản lý doanh nghiệp trong kỳ giảm tới 95%, còn chưa đến 1 tỷ đồng.

Giảm lãi do nền kinh tế chung còn khó khăn

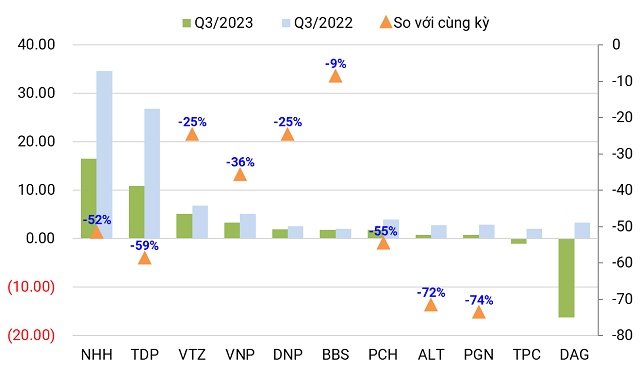

Ngược dòng với nhóm tăng lãi, khó khăn chung từ nền kinh tế trong và ngoài nước là lý do chính khiến một số công ty có kết quả kém trong quý 3.

Chẳng hạn, do kinh tế khó khăn, sức mua chung giảm, Nhựa Picomat (HNX: PCH) đưa ra chính sách giảm giá bán từ cuối quý 3/2022 để hỗ trợ khách hàng, khiến lãi ròng chỉ bằng một nửa cùng kỳ, còn 1.8 tỷ đồng.

Tương tự, doanh thu Nhựa Tân Đại Hưng (HOSE: TPC) giảm một nửa, chủ yếu do sản lượng bán hàng xuất khẩu giảm mạnh; kết quả lỗ 1 tỷ đồng trong khi cùng kỳ lãi 2 tỷ đồng. TPC cho biết, do lạm phát kinh tế thế giới và trong nước, thị trường bao bì dệt cạnh tranh khốc liệt, nhu cầu tiêu dùng cả thế giới giảm đi rất nhiều, lãi vay tăng, khách hủy đơn hàng, giá nguyên vật liệu còn cao.

Tập đoàn Nhựa Đông Á (HOSE: DAG) phân phối sản phẩm nhựa phục vụ lĩnh vực bất động sản. Thị trường này đang khó khăn làm doanh thu giảm 61%, chi phí tài chính công ty con, cụ thể là tỷ giá chênh lệch tăng cao 190% do nhập khẩu hàng hóa, máy móc tăng. Dù doanh thu giảm mạnh, các loại chi phí vẫn phải chi trả, dẫn đến sụt giảm lợi nhuận. Kết quả: DAG lỗ hơn 16 tỷ đồng, trong khi cùng kỳ lãi 3.3 tỷ đồng.

Lợi nhuận quý 3/2023 nhóm doanh nghiệp nhựa giảm lãi (Đvt: tỷ đồng)

Khác với nhóm trên, dù doanh thu tăng, TDP, VTZ cùng DNP đều báo lãi giảm.

Thuận Đức (HOSE: TDP) gặt hái doanh thu thêm 25% so với cùng kỳ, lên hơn 1 ngàn tỷ đồng, nhưng chủ yếu là từ bán hạt nhựa nên biên lợi nhuận không lớn; đồng thời chi phí lãi vay tăng mạnh trong thời gian dài, tổng cầu quốc tế không đạt kỳ vọng, làm lợi nhuận giảm. Bên cạnh đó, cộng hưởng thêm chính sách thuế TNDN tại Nghị định 132/2020 làm cho chi phí thuế của Công ty tăng cao.

Nhờ mở rộng đa dạng kênh phân phối bán hàng nên doanh thu CTCP Sản xuất và Thương mại Nhựa Việt Thành (HNX: VTZ) đạt 471 tỷ đồng, tăng 10%; nhưng chi phí tài chính đội lên cao làm lãi ròng bị thu hẹp 25%, còn hơn 5 tỷ đồng.

Quý 3, DNP Holding (HNX: DNP) khởi sắc trong một số mảng kinh doanh, giúp doanh thu đạt hơn 1,800 tỷ đồng, tăng 10%. Đồng thời, khoản lãi từ hoạt động đầu tư cùng lãi tiền gửi, tiền cho vay góp thêm 40 tỷ đồng vào tổng doanh thu của DNP. Dù vậy, giá vốn tăng với tỷ lệ cao hơn, khoản lỗ khác cùng chi phí thuế TNDN đột biến khiến cổ đông công ty mẹ chỉ thu về gần 2 tỷ đồng, giảm 25%.

Ngành nhựa cả năm 2023 nhiều khả năng đi lùi

Sau 9 tháng, ngành nhựa có 4 công ty báo lỗ, trong khi cùng kỳ chỉ có 1 công ty, dù có 4 trường hợp thu lãi tăng bằng lần, cho thấy sức cầu còn khó khăn.

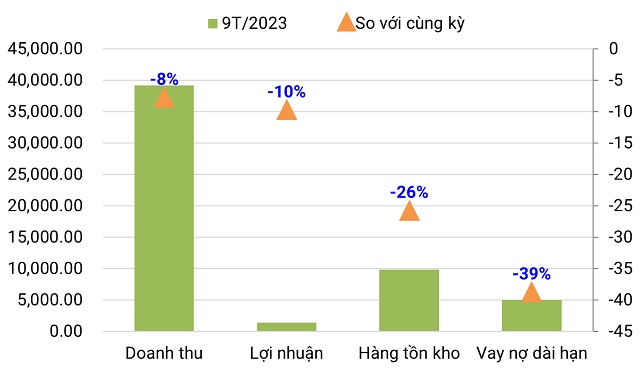

Tổng doanh thu và lãi ròng sau 9 tháng của 26 công ty ngành nhựa đạt 39.1 ngàn tỷ đồng và 1.35 ngàn tỷ đồng, giảm lần lượt 8% và 10% so với cùng kỳ năm trước. Trong đó, có 12 công ty lãi tăng (gồm 1 công ty giảm lỗ), 10 công ty giảm lãi, 4 công ty lỗ trong khi cùng kỳ lãi.

Nhóm lợi nhuận trên trăm tỷ đồng, duy nhất “ông lớn” BMP lãi tăng đến 75%, trong khi AAA, NTP giảm lãi lần lượt 23% và 4%.

Các công ty thu lãi tăng bằng lần gồm DNP, STP, RDP và BPC, ít nhất 167%. DNP tăng mạnh nhất, gấp 10 lần cùng kỳ.

VNP, TPC, PLP và DAG lỗ trong khi cùng kỳ lãi. Riêng DAG lỗ hơn 181 tỷ đồng (cùng kỳ lãi gần 12 tỷ đồng).

So với cùng thời điểm năm trước, tổng hàng tồn kho của các doanh nghiệp ngành nhựa giảm 26%, về mức 9,860 tỷ đồng. AAA giảm nhiều nhất: 68%, NTP giảm 41%, BMP giảm 16%. Các công ty cũng tích cực giảm vay nợ dài hạn, còn 5 ngàn tỷ đồng, tức giảm 39% so với cuối quý 3/2022.

Một số biến động đáng kể của ngành nhựa sau 9 tháng (Đvt: tỷ đồng)

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Thích

Thích Bình luận

Bình luậnNhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Bàn tán về thị trường

Đang tải

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699