Đánh giá ngành ngân hàng cuối năm 2024 - Cơ hội hay rủi ro?

Năm 2024 đánh dấu một giai đoạn đầy biến động và thay đổi đối với ngành ngân hàng Việt Nam.

Trong bối cảnh thị trường tài chính có những bước phát triển mạnh mẽ, nhưng cũng đi kèm với nhiều thách thức, đặc biệt là lãi suất và nhu cầu tín dụng, việc đánh giá tăng trưởng dư nợ cho vay của các ngân hàng trong quý 2/2024 trở thành một yếu tố quan trọng để nhà đầu tư đưa ra quyết định đầu tư sáng suốt. Câu hỏi lớn được đặt ra là: Tăng trưởng dư nợ cho vay có đủ mạnh để xem đây là cơ hội đầu tư, hay tiềm ẩn những rủi ro chưa được nhận diện đầy đủ?

Tổng Quan Về Tình Hình Tăng Trưởng Dư Nợ Cho Vay Nửa Đầu Năm 2024

Trong nửa đầu năm 2024, dư nợ cho vay của hệ thống ngân hàng Việt Nam ghi nhận mức tăng trưởng tương đối khả quan, mặc dù có sự phân hóa giữa các nhóm ngân hàng. Tăng trưởng tín dụng toàn ngành trong 6 tháng đầu năm 2024 đạt khoảng 7%, thấp hơn một chút so với các kỳ vọng trước đó, nhưng vẫn được xem là ổn định trong bối cảnh nền kinh tế đang hồi phục chậm và các thị trường bất động sản vẫn chưa thoát khỏi giai đoạn suy thoái.

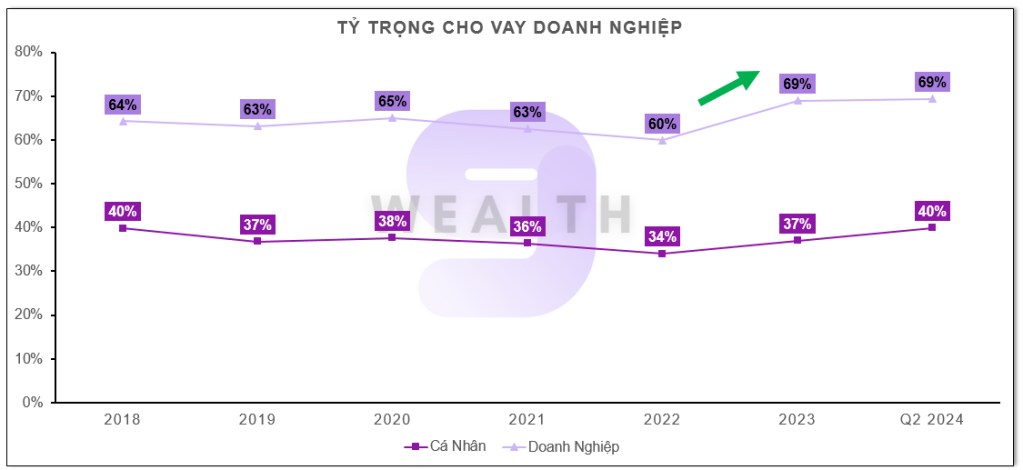

Nhóm ngân hàng tập trung cho vay doanh nghiệp:

Các ngân hàng có tỷ trọng cho vay doanh nghiệp cao như Vietcombank, BIDV, VietinBank, Techcombank đã ghi nhận mức tăng trưởng tín dụng tốt nhờ nhu cầu vay vốn tăng mạnh từ các doanh nghiệp sản xuất, xuất khẩu và các dự án đầu tư công. Cụ thể:

Nhóm ngân hàng này tận dụng tốt xu hướng phục hồi kinh tế và chính sách lãi suất giảm từ Ngân hàng Nhà nước, giúp họ duy trì đà tăng trưởng tín dụng ổn định.

Nhóm ngân hàng tập trung cho vay cá nhân:

Ngược lại, các ngân hàng tập trung vào tín dụng tiêu dùng và cho vay cá nhân như ACB, VPBank, TPBank không có được mức tăng trưởng mạnh mẽ như các ngân hàng doanh nghiệp. Trong môi trường lãi suất vẫn cao trong phần lớn giai đoạn đầu năm, nhu cầu vay tiêu dùng chững lại. Tuy nhiên, tín hiệu phục hồi đã xuất hiện vào cuối quý 2/2024, khi nền kinh tế dần trở lại trạng thái bình thường và nhu cầu tín dụng cá nhân bắt đầu tăng.

Môi Trường Lãi Suất – Tác Động Trực Tiếp Đến Tăng Trưởng Tín Dụng

Lãi suất là một trong những yếu tố quan trọng tác động trực tiếp đến tăng trưởng dư nợ cho vay. Trong năm 2023, lãi suất cho vay đã trải qua một giai đoạn điều chỉnh mạnh từ mức đỉnh điểm 9.5% xuống còn 4.5% vào cuối năm, tạo điều kiện thuận lợi cho việc giải ngân tín dụng. Tuy nhiên, tốc độ giảm lãi suất đã chững lại vào cuối quý 2/2024, khiến các ngân hàng gặp thách thức trong việc duy trì đà tăng trưởng dư nợ.

Việc lãi suất giảm giúp các ngân hàng giảm áp lực chi phí vốn, đồng thời kích thích nhu cầu vay vốn từ các doanh nghiệp và cá nhân. Điều này đặc biệt có lợi cho các ngân hàng như Techcombank, MB Bank, những ngân hàng đã có chiến lược tập trung vào tín dụng doanh nghiệp và bán lẻ. Tuy nhiên, lãi suất thấp cũng tạo áp lực lên biên lãi ròng (NIM) của ngân hàng, đòi hỏi họ phải kiểm soát chi phí và quản lý rủi ro tốt hơn để bảo vệ lợi nhuận.

Chất Lượng Tài Sản – Nền Tảng Vững Chắc Cho Tăng Trưởng

Chất lượng tài sản là yếu tố cốt lõi để đánh giá sức khỏe tài chính của ngân hàng, đặc biệt là trong môi trường kinh tế có nhiều biến động. Chất lượng tài sản của các ngân hàng Việt Nam trong quý 2/2024 được đánh giá ở mức ổn định, nhưng có sự phân hóa giữa các ngân hàng lớn và nhỏ.

Ngược lại, các ngân hàng như TPBank, Sacombank vẫn đang phải đối mặt với tỷ lệ nợ xấu cao hơn do ảnh hưởng từ các khoản vay bất động sản và trái phiếu trong các năm trước. Điều này khiến các ngân hàng này gặp khó khăn hơn trong việc tăng trưởng tín dụng.

Việc quản lý tốt chất lượng tài sản giúp các ngân hàng giảm thiểu rủi ro tín dụng, đồng thời đảm bảo lợi nhuận sau thuế ổn định, đặc biệt là trong bối cảnh lãi suất thấp.

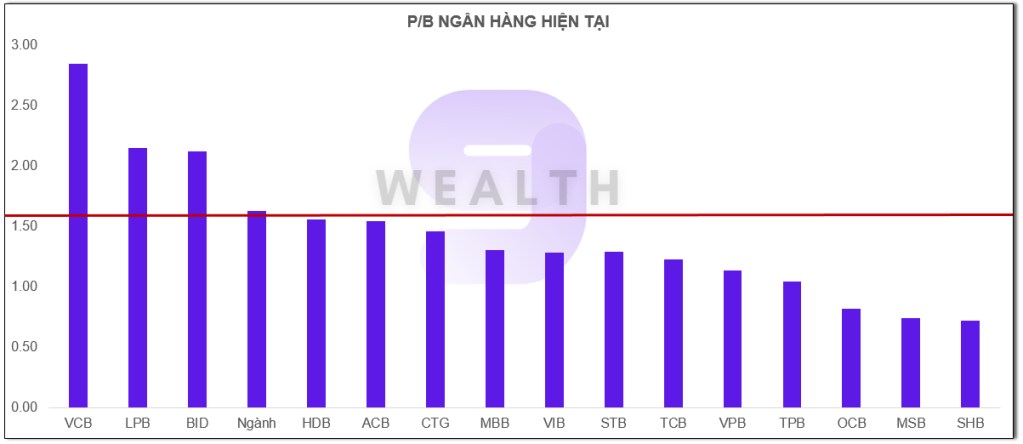

Định Giá Cổ Phiếu Ngân Hàng

Một trong những yếu tố quyết định đến khả năng đầu tư vào cổ phiếu ngân hàng cuối năm 2024 là mức định giá. Hiện tại, định giá trung bình của cổ phiếu ngân hàng đang ở mức 1,6 lần giá trị sổ sách (P/B), thấp hơn so với mức đỉnh lịch sử 2,2 lần trong các năm trước, cho thấy vẫn còn nhiều dư địa để tăng trưởng.

Kết Luận: Nên Đầu Tư Vào Cổ Phiếu Ngân Hàng Cuối Năm 2024?

Cuối năm 2024, cổ phiếu ngân hàng mang đến cả cơ hội lẫn rủi ro. Sự phân hóa trong tăng trưởng dư nợ cho vay giữa các nhóm ngân hàng, cùng với mức định giá hiện tại, cho thấy tiềm năng tăng trưởng vẫn còn rất lớn. Tuy nhiên, nhà đầu tư cần thận trọng trong việc lựa chọn ngân hàng phù hợp, đặc biệt là dựa vào chất lượng tài sản và hoạt động kinh doanh của ngân hàng.

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận