CTG: Sự trở lại của cổ phiếu vua- Giá mục tiêu 34.400/cp

KQKD Q3/22: NIM cải thiện và thu từ nợ xấu đã xử lý rủi ro tăng mạnh

Lợi nhuận ròng Q3/22 của CTG tăng 35,7% so với cùng kỳ lên 3,3 nghìn tỷ đồng, với động lực chính đến từ việc NIM được cải thiện và thu từ nợ xấu đã xử lý rủi ro (XLRR) tăng mạnh. Trong 9T22, dư nợ cho vay tăng 10,1% so với đầu năm (+14,8% so với cùng kỳ) với cho vay Bán lẻ và Khách hàng DN vừa và nhỏ (SME) tăng mạnh. NIM Q3/22 được cải thiện lên 3,10% (+15 điểm cơ bản so với quý trước và +31 điểm cơ bản so với cùng kỳ), nâng NIM 9T22 lên 2,92% (-17 điểm cơ bản ). Đáng chú ý, thu từ nợ xấu đã XLRR trong 9T22 tăng 123% so với cùng kỳ lên 4,3 nghìn tỷ và đóng góp lớn đến tăng trưởng LN. Về chi phí, CTG đã trích lập dự phòng 8,3 nghìn tỷ trong Q3/22 (+50% ), nâng tỷ lệ bao phủ nợ xấu (LLR) lên 222% vào cuối Q3/22. LN ròng 9T22 tăng 13,7% lên 12,6 nghìn tỷ, hoàn thành 77% dự phóng.

CASA cải thiện là điểm nhấn trong quý này

Trong bối cảnh thanh khoản hệ thống đang gặp căng thẳng, CTG đã tăng được CASA thêm 1,4% sv quý trước, qua đó đẩy tỷ lệ CASA tăng 55 điểm cơ bản lên 20,5%. Đây là một kết quả tích cực khi hầu hết các ngân hàng khác đã ghi nhận tỷ lệ CASA sụt giảm trong quý vừa rồi. Tính đến Q3/22, khách hàng DN chiếm 50% tỷ trọng CASA của CTG, theo sau là khách hàng Bán lẻ (34,5%) và định chế tài chính (15,5%).

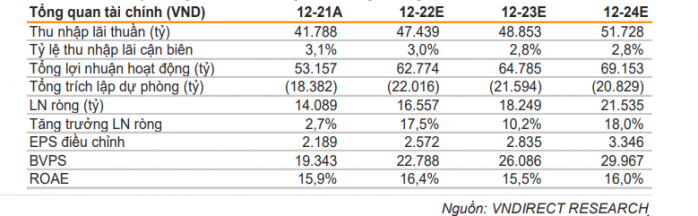

Tăng trưởng LN ròng có thể giảm tốc trong giai đoạn 2023-24

Chúng tôi dự báo tăng trưởng cho vay sẽ tiếp tục ở khoảng 10% trong 2023-24, thấp hơn một chút so với mức kỳ vọng của chúng tôi cho toàn hệ thống ở khoảng 11-12%. Chúng tôi dự báo NIM của CTG sẽ giảm về 2,80% trong 2023-24 từ mức 2,95% trong năm 2022, do chi phí vốn sẽ tăng đáng kể từ việc lãi suất huy động tăng mạnh. Về chất lượng tài sản, chúng tôi kỳ vọng chi phí dự phòng sẽ giảm nhẹ 1,9%/3,5% svck trong 2023-24, nhưng vẫn ở mức thận trọng khi so với nền cao trong 2022. Nhìn chung, chúng tôi dự báo LN ròng của CTG sẽ tăng trưởng bình quân 14,1% trong 2023-24, giảm từ mức 17,5% trong 2022.

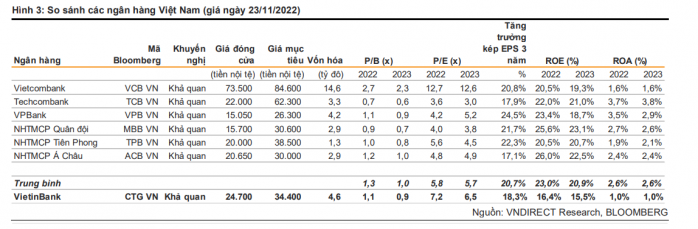

Giữ khuyến nghị Khả quan với giá mục tiêu thấp hơn là 34.400 đ/cp

Chúng tôi giảm P/B mục tiêu xuống 1,2 lần từ mức 1,6 lần trước đó để phản ánh những khó khăn sắp tới của ngành liên quan đến tăng trưởng tín dụng chậm lại, NIM thu hẹp, và chi phí dự phòng tăng. Cùng với phương pháp thu nhập thặng dư, chúng tôi đưa ra giá mục tiêu cho CTG là 34.400 đồng/cp (-5% so với giá mục tiêu trước). Rủi ro giảm giá bao gồm (i) NIM thấp hơn kỳ vọng và (ii) nợ xấu cao hơn kỳ vọng do thị trường bất động sản gặp nhiều khó khăn.

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận