Công ty chứng khoán đẩy mạnh cho vay: Cơ hội hay hiểm họa?

Tăng trưởng tín dụng tiêu dùng chậm khiến các ngân hàng phải đẩy mạnh việc cho vay các doanh nghiệp. Tuy nhiên, trong bối cảnh kinh tế còn nhiều khó khăn thì việc cân bằng giữa tăng trưởng và rủi ro luôn là ưu tiên hàng đầu của các ngân hàng. Khi đó, các công ty chứng khoán (CTCK) nổi lên là một trong những đối tượng được ngân hàng đẩy mạnh cho vay trong năm nay. Tuy nhiên, nếu CTCK sử dụng vốn vay để cho vay lại sẽ mang một câu chuyện khác cần lưu tâm.

Ngành chứng khoán đang nổi lên là một lĩnh vực có tăng trưởng thu nhập tích cực trong năm qua khi thanh khoản thị trường bắt đầu phục hồi. Song song với kết quả kinh doanh tốt, nhiều CTCK gia tăng sử dụng đòn bẩy tài chính thông qua việc mở rộng mạnh mẽ nợ vay trong năm nay. Tính trong quý 3, lãi các khoản vay margin đóng góp gần 50% vào tổng thu nhập hoạt động, trong khi đó, tại nhiều CTCK lớn thì tự doanh trái phiếu đóng góp đến hơn 60% vào lãi ròng mảng tự doanh. Cơ hội đến từ hoạt động cho vay margin và tiềm năng tự doanh tốt liên quan của danh mục trái phiếu khiến nhu cầu vốn của CTCK tăng cao.

Đối với các ngân hàng, tăng trưởng tín dụng gặp khó khăn khi mất đi động lực tăng trưởng truyền thống từ mảng bán lẻ, việc bơm vốn cho các đối tượng tiềm năng khác là bước đi mang tính thích nghi mới. CTCK với nhu cầu vốn vay cao và tài sản đảm bảo thanh khoản tốt trở thành lựa chọn cho vay hấp dẫn. Tuy nhiên, nếu một phần lớn vốn vay được sử dụng trong hoạt động cho vay margin, một khi các nhà đầu tư không thể trả nợ đúng hạn, rủi ro nợ xấu của các CTCK sẽ có tính lan truyền rất nhanh và có thể ảnh hưởng trực diện đến tình hình nợ xấu của ngân hàng.

Cơ hội từ mảng cho vay ký quỹ

Trong quý 3/2023, nhiều CTCK tiếp tục ghi nhận mức lãi từ cho vay và phải thu cao nhất từ trước đến nay. Tính 10 CTCK có quy mô dư nợ margin lớn nhất có lãi từ cho vay và phải thu lên đến 3,764 ngàn tỷ đồng, tăng 27.9% so với cùng kỳ và 5.7% so với quý trước. Đây cũng là con số lợi nhuận cao trong 5 năm gần đây của các CTCK . Sự tăng trưởng này không chỉ cho thấy nhu cầu vốn của nhà đầu tư mà còn là cơ hội tăng trưởng lợi nhuận đối với ngành chứng khoán sau khi trải qua hơn một năm trầm lắng từ đầu năm 2022.

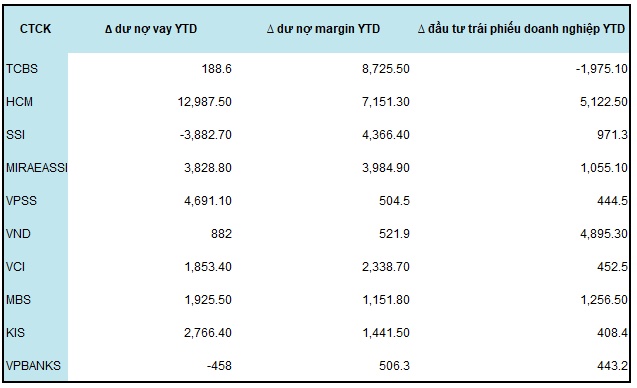

Ngành chứng khoán đã liên tục tăng trưởng dư nợ cho vay, tính riêng top 10 CTCK đã đạt mức kỷ lục hơn 138 ngàn tỷ đồng vào cuối quý 3/2023. Con số này phản ánh chiến lược mở rộng cho vay để đáp ứng nhu cầu vốn của nhà đầu tư. Một số CTCK có thị phần dư nợ lớn tiếp tục trải qua mức tăng trưởng tích cực về quy mô dư nợ margin trong quý 3. 3 công ty đứng đầu là TCBS, HCM và SSI lần lượt tăng 8,726 tỷ đồng, 7,151 tỷ đồng và 4,366 tỷ đồng so với đầu năm.

Ngoài ra, hoạt động cho vay margin ngày càng quan trọng đồng thời là động lực tăng trưởng của cả ngành. Tính riêng top 10 CTCK, lợi nhuận cho vay margin đóng góp gần 50% vào tổng thu nhập hoạt động. Trong đó, nhiều công ty có thế mạnh về margin đạt mức tăng trưởng nhanh chóng về kết quả lợi nhuận so với cùng kỳ như HCM, VPBANKS, MBS. Sự dịch chuyển trong cơ cấu doanh thu này cho thấy mảng cho vay đang thay thế dần vai trò của môi giới truyền thống.

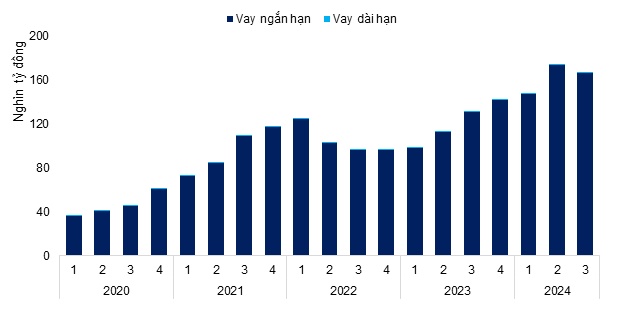

Diễn biến nợ vay của top 10 CTCK về thị phần dư nợ margin Q3/2024

Nguồn: Tổng hợp

Trước cơ hội tối ưu thu nhập từ hoạt động margin, nhiều CTCK đã gia tăng thêm nợ vay mạnh mẽ. Ước tính top 10 CTCK, từ quý 2/2024, mức nợ vay đã tăng vọt lên gần 173,7 ngàn tỷ đồng, tương đương tăng thêm 61.5 ngàn tỷ đồng so với cùng kỳ (+ 55% YoY). Đến quý 3, mức nợ vay giảm nhẹ so với quý trước nhưng so với cùng kỳ, nợ vay đã tăng thêm hơn 36 ngàn tỷ đồng (+28% YoY). Điều này cho thấy, xu hướng gia tăng nợ vay vẫn diễn ra mạnh mẽ tại các CTCK. Đối với các ngân hàng thì các CTCK vẫn là một kênh hấp thụ vốn hiệu quả với nhu cầu vốn cao trong năm nay. Nhờ vào danh mục đầu tư có tính thanh khoản cao, các khoản vay của CTCK được đảm bảo bằng tài sản tài chính, bao gồm cổ phiếu và trái phiếu, giúp ngân hàng giảm thiểu rủi ro và tăng cường khả năng quản lý dòng vốn. Do đó, so với các lĩnh vực khác, tín dụng cho ngành chứng khoán vẫn duy trì tăng trưởng tương đối tốt trong quý 3.

Rủi ro shadow banking

Một hoạt động cho vay khác của CTCK mà ít ai để ý đến đó chính là hoạt động đầu tư trái phiếu doanh nghiệp. Bằng cách sở hữu trái phiếu doanh nghiệp thông qua nghiệp vụ đầu tư, các CTCK không chỉ giới hạn ở cho vay ký quỹ đối với các nhà đầu tư mà còn có thể mở rộng cho vay đến các doanh nghiệp. Việc nắm giữ các khoản nợ của doanh nghiệp mang bản chất là hoạt động đầu tư của CTCK, nhưng điều này cũng mang dáng dấp của “shadow banking” (ngân hàng ngầm) – khi việc cung cấp tín dụng được thực hiện bởi các đối tượng khác ngoài ngân hàng.

CTCK có thể nắm giữ trái phiếu doanh nghiệp ở danh mục tự doanh (FVTPL), giữ cho mục đích kinh doanh (AFS) hay giữ đến ngày đáo hạn (HTM). Các CTCK có thể linh hoạt điều chỉnh danh mục tự doanh bằng cách phân phối lại trái phiếu đối với mạng lưới khách hàng. Mặc dù hoạt động này được thực hiện dựa trên thỏa thuận của đôi bên, nhưng rủi ro xuất hiện khi thị trường trái phiếu gặp khó khăn. Trường hợp khác là khi các doanh nghiệp khó tiếp cận tín dụng của ngân hàng sẽ thực hiện “deal” với CTCK để tiến hành phân phối và hấp thụ các khoản trái phiếu doanh nghiệp này. Theo quy định, tổng giá trị đầu tư trái phiếu doanh nghiệp không được vượt quá 70% vốn chủ sở hữu của CTCK.

Trong bối cảnh hiện tại, giá trị danh mục đầu tư trái phiếu doanh nghiệp tại các CTCK có xu hướng ngày càng gia tăng. Tại quý 3/2024, ước tính top 10 CTCK nắm giữ tổng giá trị đầu tư trái phiếu lên đến hơn 59 ngàn tỷ đồng, chiếm gần 60% danh mục đầu tư (bao gồm danh mục FVTPL, AFS và HTM), đây cũng là mức tỷ trọng cao nhất trong 5 quý gần đây. Trong đó, danh mục đầu tư trái phiếu đã tăng gần 6.400 tỷ đồng so với cùng kỳ, tương đương tốc độ tăng trưởng 12% YoY. Trong đó, HCM và VND là các công ty có mức độ gia tăng đầu tư trái phiếu cao, tăng lần lượt 5,122 tỷ đồng và 4,895 tỷ đồng so với đầu năm.

Bảng bên dưới cho chúng ta thấy về phần thay đổi nợ vay gia tăng từ các CTCK được phân bổ như thế nào cho nhu cầu gia tăng margin và hoạt động đầu tư vào trái phiếu doanh nghiệp. Về mặt lý thuyết thì CTCK sẽ không đi vay ngân hàng để đầu tư vào trái phiếu doanh nghiệp vì như thế không hiệu quả về mức sinh lời. Việc vay ngân hàng để đẩy mạnh hoạt động margin là một điều dễ hiểu, tuy nhiên, việc giá trị đầu tư trái phiếu doanh nghiệp cũng gia tăng mạnh từ đầu năm là một điều cần lưu ý. VND và HSC là 2 công ty chứng khoán có sự gia tăng đầu tư trái phiếu doanh nghiệp lớn nhất. Các khoản đầu tư trái phiếu doanh nghiệp chưa niêm yết ở Việt Nam có thể xem như đồng nghĩa với những khoản cấp tín dụng.

So với các ngân hàng thương mại thì các CTCK có thể linh hoạt hơn trong khả năng thực hiện “deal” với các doanh nghiệp cũng như khả năng nhận thế chấp cổ phiếu của công ty. Đó là chưa kể đến các khoản vay margin của các CTCK sẽ có thể không hướng đến các nhà đầu tư cá nhân hay tổ chức tài chính trên thị trường mà lại hướng đến các cá nhân là lãnh đạo của các công ty, từ đó thông qua các kỹ thuật giao dịch mà nguồn vốn cấp margin đầu tư chứng khoán lại đang được sử dụng tài trợ cho các mục đích khác.

Diễn biến thay đổi so với đầu năm về dư nợ vay, dư nợ margin và giá trị đầu tư trái phiếu tại top 10 CTCK về dư nợ

Tỷ đồng

Nguồn: Tổng hợp

Khi hoạt động cấp tín dụng tăng trưởng mạnh từ các CTCK, nguy cơ về "shadow banking" ngày càng lớn, dẫn đến những rủi ro tiềm ẩn cho hệ thống tài chính. Khác với ngân hàng, các CTCK có ít cơ chế dự phòng rủi ro hơn, điều này có thể gây áp lực lên hệ thống tài chính nếu xảy ra biến động thị trường lớn.

Các doanh nghiệp luôn sẽ nhìn thấy các cơ hội, thậm chí là trong khó khăn, để có thể duy trì và gia tăng lợi nhuận. Xu hướng "shadow banking" trong các CTCK đang ngày càng rõ rệt, khi lợi nhuận từ cho vay margin và danh mục gia tăng mạnh. Đây có thể là cơ hội để CTCK tối ưu lợi nhuận cũng như các nhà đầu tư và doanh nghiệp tiếp cận vốn dễ dàng hơn. Song cũng tiềm ẩn nhiều thách thức trong quản lý rủi ro và duy trì sự ổn định tài chính. Để đảm bảo an toàn hệ thống, việc cân bằng giữa lợi ích kinh tế và quản lý rủi ro là điều cần thiết trong giai đoạn còn nhiều biến động trong và ngoài nước như hiện nay.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận