Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

Có nên nắm giữ DBD, PVD và HDG?

Các công ty chứng khoán (CTCK) khuyến nghị tăng giá mục tiêu DBD do hoạt động kinh doanh nửa cuối năm 2024 sẽ cải thiện nhẹ; mua PVD do kỳ vọng ghi nhận lãi tỷ giá trong quý 3/2024; nắm giữ HDG do mảng năng lượng được kỳ vọng phục hồi mạnh mẽ từ nửa cuối 2024.

DBD: Giá mục tiêu 45,000 đồng/cp

SSI Research cho rằng hoạt động kinh doanh của CTCP Dược - Trang thiết bị Y tế Bình Định (BIDIPHAR) (HOSE: DBD) trong nửa cuối năm 2024 sẽ cải thiện nhẹ, vì Thông tư 07 (TT07/2024/BYT, ban hành vào cuối tháng 5 bởi Bộ Y tế) được kỳ vọng sẽ giúp bệnh viện công tăng cường mua sắm. Hơn nữa, kênh OTC được kỳ vọng sẽ tăng trưởng nhanh hơn nửa đầu năm 2024 nhờ sự kết hợp của yếu tố mùa vụ và mức nền thấp của năm ngoái, nhưng vẫn sẽ bị kìm hãm do chi tiêu thắt chặt.

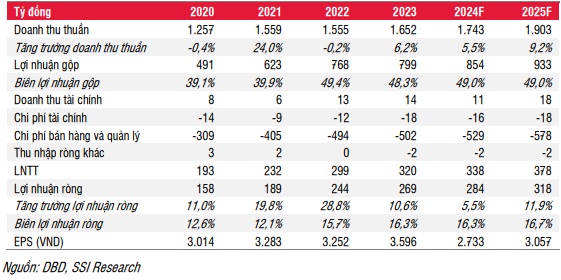

SSI Research ước tính doanh thu và lãi sau thuế năm 2024 của DBD lần lượt là 1.74 ngàn tỷ đồng và 284 tỷ đồng, cùng tăng 6% so với năm trước. Đơn vị nghiên cứu này cũng đưa ra dự báo doanh thu thuần và lãi sau thuế năm 2025 của DBD lần lượt đạt 1.9 ngàn tỷ đồng (tăng 9%) và 318 tỷ đồng (tăng 12%), với giả định cả kênh ETC và OTC đều vượt qua mức năm 2024. Điều này có thể dẫn đến biên lợi nhuận được cải thiện, trong khi chi phí thuế giảm nhờ ưu đãi thuế tại nhà máy thuốc ung thư mới.

Dự phóng kết quả kinh doanh của DBD đến năm 2025

Trong ngắn hạn, SSI Research kỳ vọng tăng trưởng doanh thu và lợi nhuận quý 3/2024 của Công ty lần lượt là 8% và 14%, do doanh thu kênh bệnh viện có khả năng tiếp tục tăng. Cho cả nửa cuối năm 2024, SSI Research cũng đưa ra mức kỳ vọng mức tăng trưởng tương tự.

Còn trong dài hạn, việc tạm thời ngưng tiếp nhận hồ sơ thuốc mới sẽ kết thúc vào tháng 11/2024, giúp DBD có thể có những số đăng ký thuốc mới. Chứng nhận EU – GMP, các nhà máy sản xuất mới, và khả năng phát hành riêng lẻ cho các nhà đầu tư chiến lược là những yếu tố thúc đẩy tiềm năng của DBD. SSI Research kỳ vọng DBD sẽ tăng trưởng với tốc độ CAGR là 8% trong giai đoạn 2024-2028.

Kết hợp phương pháp DCF và P/E mục tiêu 15x, SSI Research khuyến nghị tăng giá mục tiêu đối với cổ phiếu DBD lên 45,000 đồng/cp.

Mua PVD với giá mục tiêu 33,500 đồng/cp

CTCK BSC kỳ vọng trong quý 3/2024, Tổng CTCP Khoan và Dịch vụ khoan Dầu khí (HOSE: PVD) sẽ ghi nhận lãi tỷ giá do diễn biến tỷ giá hạ nhiệt khi trong quý 2, Công ty lỗ tỷ giá 66 tỷ đồng (chiếm 32% lợi nhuận trước thuế quý 2) trong bối cảnh đồng USD tăng 4.6% từ đầu năm. Tuy nhiên, đến ngày 12/09, diễn biến tỷ giá đã hạ nhiệt nhanh chóng, đồng USD giảm giá về mức 24,565 VND/USD, chỉ tăng 1% so với đầu năm. Vì thế, BSC kỳ vọng trong quý 3, PVD tiến hành hồi tố một phần khoản lỗ tỷ giá trong nửa đầu năm 2024, ước tính khoảng 40 tỷ đồng.

Mặt khác, Công ty tiếp tục giữ kế hoạch đầu tư giàn khoan mới với vốn đầu tư 90 triệu USD. Hiện tại, PVD vẫn đang tìm giàn khoan với giá phù hợp, do đó, thời gian mua giàn dự kiến vào quý 4/2024 (lùi 1 quý so với kế hoạch trước).

BSC tiếp tục nhận thấy tốc độ tăng giá thuê giàn tiếp tục xu hướng tăng chậm lại khi giá thuê của khu vực Đông Nam Á và của PVD chỉ tăng lần lượt 1% và 4% so với quý trước. Mức tăng so với đầu năm lần lượt là + 8% YTD/ +6% YTD của khu vực Đông Nam Á và PVD. Tuy nhiên, giá thuê giàn vẫn ở mức cao so với quá khứ nên BSC kỳ vọng mức nền lợi nhuận cao vẫn được đảm bảo. Đồng thời, BSC dự báo giá thuê giàn khó giảm trong ngắn và trung hạn do nhu cầu thuê vẫn có xu hướng tăng nhẹ trong khi nguồn cung không đổi.

Hiện giá thuê giàn của PVD trung bình quanh mức 98,000 USD/ngày. Ban lãnh đạo chia sẻ trong trường hợp PVD ký giàn mới, giá ký có thể đạt mức 110,000 USD/ngày.

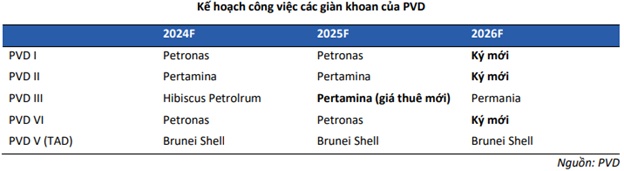

Do các giàn khoan đều đã chốt giá thuê giàn cố định trong suốt thời hạn hợp đồng, nên tăng trưởng của PVD sẽ đến từ các giàn ký giá thuê mới 2025 với giàn PVD III và 2026 với giàn PVD I, PVD II, PVD VI. Ban lãnh đạo cũng chia sẻ một số giàn khoan đã có hợp đồng dài hạn sau năm 2026 tuy nhiên chưa chốt giá cho thuê giàn.

BSC dự báo doanh thu thuần và lãi sau thuế năm 2024 của PVD lần lượt đạt 7,930 tỷ đồng và 768 tỷ đồng, tăng 36.5% và 42% so với kết quả năm trước. EPS dự phóng là 1,236 đồng/cp.

Còn đối với năm 2025, CTCK này dự báo PVD sẽ ghi nhận lần lượt 9,219 tỷ đồng doanh thu thuần và 875 tỷ đồng lãi sau thuế, tăng 16% và 14% nhờ giàn khoan mới sẽ hoạt động trong 6 tháng của năm 2025. EPS dự phóng khoảng 1,410 đồng/cp.

Với dự phóng trên, BSC đưa ra khuyến nghị mua đối với cổ phiếu PVD, giá mục tiêu 33,500 đồng/cp.

Nắm giữ HDG với giá mục tiêu 31,200 đồng/cp

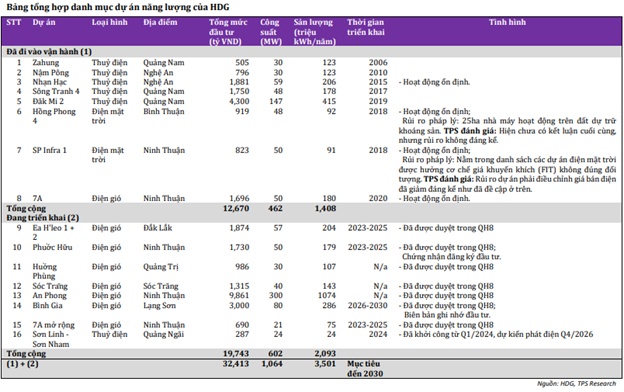

CTCK Tiên phong (TPS) cho biết mực nước tại các hồ thuỷ điện lớn của CTCP Tập đoàn Hà Đô (HOSE: HDG) hiện tương đối ổn định dù vẫn dưới mực nước dâng bình thường nhưng cao hơn đáng kể so với mực nước chết. Tại hồ thuỷ điện Sông Tranh 4 mực nước đang ổn định, mực nước tại Đăk Mi 2 có xu hướng cải thiện dần từ đầu tháng 8/2024. La Nina, đi kèm với gió và mưa nhiều, sẽ giúp mực nước của các hồ thuỷ điện cải thiện từ đó đảm bảo cho kế hoạch phát điện của các nhà máy được ổn định cả về công suất phát và sản lượng trong nửa cuối 2024.

Với nhóm điện tái tạo, gồm điện mặt trời và điện gió, TPS cho rằng sản lượng điện gió của HDG sẽ tốt hơn trong nửa cuối 2024 khi tốc độ gió và tần suất gió xuất hiện nhiều hơn. Trong khi với điện mặt trời, kết hợp với hiện tượng La Nina, TPS cho rằng sản lượng nửa cuối 2024 sẽ thấp hơn 23% so với nửa đầu năm do số giờ nắng và cường độ thấp hơn.

Dựa trên những phân tích trên, TPS dự phóng doanh thu mảng năng lượng nửa cuối 2024 của HDG sẽ phục hồi 24% so với cùng kỳ, đạt 1,149 tỷ đồng; sản lượng điện dự kiến tăng 29.6%.

Hai dự án điện mặt trời của HDG gồm Hồng Phong 4 và SP Infra 1 đều bị vướng rủi ro pháp lý. Cụ thể, Thanh tra Chính phủ chỉ ra sai phạm tại dự án Hồng Phong 4 liên quan đến việc xây dựng nhà máy trên đất dự trữ khoáng sản, hiện TPS cho biết chưa thấy cập nhật mới về kết luận cuối cùng. Tuy nhiên, về mặt pháp lý, dự án Hồng Phong 4 có đầy đủ giấy tờ pháp lý, từ phê duyệt quy hoạch, phê duyệt thiết kế, lựa chọn địa điểm, cấp đất cho đến nghiệm thu xây dựng và ký hợp đồng bán điện, do đó rủi ro là không lớn, theo Ban lãnh đạo chia sẻ.

Với dự án SP Infra 1, dự án này nằm trong danh sách các dự án điện mặt trời được hưởng cơ chế giá khuyến khích (FIT) không đúng đối tượng. Tuy nhiên đến thời điểm hiện tại, TPS nhận thấy những chuyển biến tích cực về vấn đề pháp lý của SP Infra 1, khi dự án này không được đề cập trong danh sách các dự án mà EVN phải cung cấp tài liệu, thông tin cho Cơ quan An ninh điều tra, Bộ Công an hồi tháng 8/2024. Do đó, CTCK này thực hiện điều chỉnh lại giá bán điện của dự án SP Infra 1 về lại mức giá FIT = 9.35 USDcent/kWh trong mô hình dự phóng/định giá để phán ánh giảm rủi ro điều chỉnh giá bán điện.

HDG hiện có khoảng 7 dự án điện gió đang trong quá trình nghiên cứu, chuẩn bị đầu tư như Ea H’Leo 1 + 2 (57MW), Phước Hữu (50MW), Hướng Phùng (30MW), Sóc Trăng (40MW), An Phong (300MW), Bình Gia (80MW) và 7A mở rộng (21MW), các dự án đều được phê duyệt trong Quy hoạch điện 8 (QH8), điều này cho thấy dư địa tăng trưởng mảng năng lượng của HDG còn rất lớn.

Tuy nhiên, các chính sách giá cho năng lượng tái tạo hiện đã hết hiệu lực, trong khi mức giá chuyển tiếp đối với điện gió trên bờ và ngoài khơi đang thấp hơn 18% so với giá khung FIT theo QĐ 39/2018. Điều này đang gây khó khăn cho công ty trong quyết định triển khai dự án do hiệu suất sinh lời chưa hấp dẫn. Hiện công ty vẫn đang chờ công văn hướng dẫn thực hiện QH8 và cơ chế giá mới cho năng lượng tái tạo, theo đó HDG sẽ triển khai khi nhận thấy chính sách giá mang lại hiệu quả đầu tư khả thi.

Với mục tiêu thúc mạnh nguồn năng lượng tái tạo và để đạt tỷ trọng đã đề ra trong QH8 cùng việc thực hiện các cam kết về Net Zero tại Hội nghị COP26 trước đó, TPS kỳ vọng Chính phủ sẽ sớm ban các chính sách ưu đãi nhằm hỗ trợ cho nhà đầu tư trong thời gian tới.

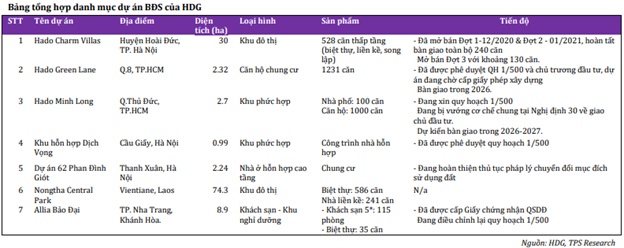

Đối với mảng bất động sản, theo TPS cập nhật, giai đoạn 3 của dự án Hado Charm Villas hiện vẫn chưa được mở bán, và khả năng cao HDG cũng sẽ chưa mở bán trong cuối năm 2024 do (1) dự án Hado Charm Villas có vị trí đẹp, là dự án duy nhất mà HDG còn có thể đưa vào kinh doanh, tiềm năng tăng giá còn lớn nhờ hạ tầng xung quanh, biên lợi nhuận cao. Do đó, chủ trương của Ban lãnh đạo HDG đã chia sẻ trong ĐHCĐ 2024 là sẽ lựa chọn thời điểm mở bán thích hợp để tối đa lợi nhuận. (2) TPS chưa nhận thấy công ty chịu áp lực về dòng tiền trong giai đoạn cuối năm 2024; khi nợ vay đang trong xu hướng giảm, mảng thủy điện kỳ vọng phục hồi từ nửa cuối 2024.

TPS duy trì kế hoạch mở bán dự án Hado Charm Villas giai đoạn 3 trong nửa đầu 2025, với tỷ lệ bàn giao 70%, phần còn lại được bàn giao trong 2026 như đã đề cập báo cáo gần nhất. Đồng thời TPS thay đổi giá bán trung bình từ 100 triệu/m2 lên 115 triệu/m2 để phản ánh triển vọng thị trường BĐS tốt hơn. TPS ước tính doanh thu toàn bộ dự án đạt khoảng 2,500 tỷ đồng, lợi nhuận đạt 1,200 tỷ đồng.

Đối với 2 dự án Hado Green Lane và Hado Minh Long, TPS chưa nhận thấy chuyển biến đáng kể liên quan đến tiến độ pháp lý dự án. Tuy nhiên, việc Chính phủ ban hành Nghị quyết 80/NQ-CP 2024 về thí điểm thực hiện dự án nhà ở thương mại thông qua thỏa thuận nhận quyền sử dụng đất không phải là đất ở, TPS kỳ vọng sẽ cải thiện tiến độ pháp lý của các dự án trong thời gian tới.

Dựa trên phương pháp định giá từng phần (Sum of the part – SOTP), TPS đưa ra khuyến nghị nắm giữ đối với cổ phiếu HDG với giá mục tiêu 31,200 đồng/cp.

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Nhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699

Bàn tán về thị trường