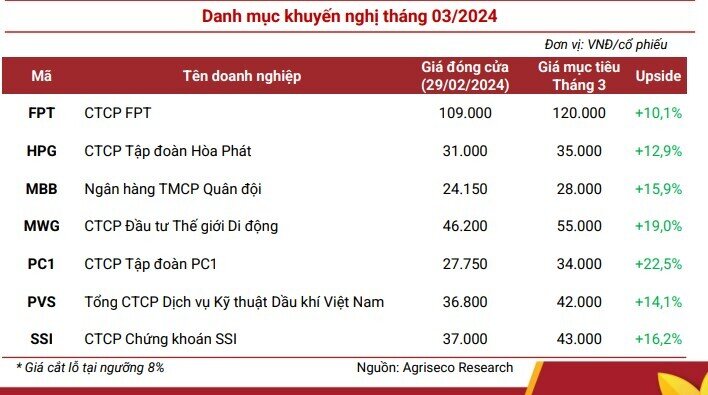

Agriseco gợi ý 7 cổ phiếu tiềm năng cho tháng 3

Theo báo cáo cập nhật mới đây của Chứng khoán Agribank (Agriseco), lựa chọn các cổ phiếu cho danh mục khuyến dựa trên các tiêu chí là các mã đầu ngành, có tình hình tài chính lành mạnh và KQKD Q1 kỳ vọng tăng trưởng vượt trội và định giá vẫn đang ở vùng hợp lý.

Triển vọng kinh doanh 2024: Agriseco Research dự báo doanh thu và LNTT tăng trưởng 20% YoY nhờ: (1) Khối Công nghệ (+24% YoY) - mảng xuất khẩu phần mềm ước tăng 30%. Chiến lược M&A các công ty công nghệ tại thị trường đối tác lớn như Mỹ, Châu Âu, Nhật Bản, APAC dự kiến sẽ đóng góp tích cực vào doanh số hợp đồng ký mới. Thị trường Nhật Bản dự kiến tăng trưởng 30% YoY; Mỹ, châu Âu khả năng sẽ phục hồi dần nhờ lợi ích từ việc M&A. Doanh thu chuyển đổi số tăng 35 – 40% nhờ đẩy mạnh doanh thu từ Cloud, AI. Mảng CNTT trong nước kỳ vọng hồi phục chậm với tốc độ 7-10%. (2) Khối Viễn thông (+10%) – mảng dịch vụ viễn thông ghi nhận lợi nhuận tăng trưởng 10% YoY nhờ đóng góp từ mảng PayTV và Datacenter. (3) Khối Giáo dục (+30% YoY).

FPT kỳ vọng sẽ được hưởng lợi lớn từ xu hướng chuyển đổi số toàn cầu cũng như tiềm năng tăng trưởng lớn của ngành bán dẫn tại Việt Nam trong tương lai. Với lợi thế tập đoàn công nghệ dẫn đầu và vị thế cạnh tranh quốc tế, chúng tôi duy trì đánh giá tích cực với tiềm năng tăng trưởng trong dài hạn của FPT.

Chúng tôi nâng giá mục tiêu FPT 1 tháng tới lên 120.000đ/cp do tăng dự báo về tốc độ tăng trưởng (1) mảng Xuất khẩu phần mềm nhờ các hợp đồng ký mới gia tăng ở Mỹ, Nhật, EU trong các tháng đầu năm 2024; (2) mảng giáo dục dự kiến số lượng người học tăng cao hơn khi FPT đầu năm 2024 đã khởi công thêm trường học tại Hậu Giang, Thanh Hóa, Huế, nâng hệ thống trường 13 ở 11 tỉnh thành cả nước; (3) mảng dịch vụ viễn thông biên lợi nhuận cải thiện hơn nhờ dự án Data center mới sẽ đi vào hoạt động trong năm 2024; (4) Giảm lãi suất chiết khẩu do mặt bằng lãi suất phi rủi ro giảm so với tháng trước.

Cập nhật KQKD tháng 1.2024: Sản lượng bán hàng đạt 639.000 tấn, tăng 59% so với cùng kỳ năm trước tuy nhiên giảm 16% so với tháng 12 năm 2023 trong đó thép xây dựng, thép chất lượng cao giảm 22% so với tháng trước, đạt 363.000 tấn do nhu cầu thấp khi chuẩn bị bước vào đợt nghỉ Tết.

Kỳ vọng năm 2024 sản lượng tiêu thụ của HPG được cải thiện nhờ: (1) Dự báo nhu cầu VLXD trong nước sẽ tăng trong năm 2024 nhờ những giải pháp gỡ khó của Chính phủ sẽ giúp thị trường BĐS bớt ảm đạm và kích thích nhu cầu từ xây dựng hạ tầng; (2) Kênh xuất khẩu sẽ là động lực tăng trưởng trong năm tới. Theo báo cáo của Hiệp hội Thép Thế giới, năm 2024, nhu cầu thép toàn cầu dự kiến tăng 1,9% đạt 1.849 triệu tấn trong đó nhu cầu thép tại các thị trường xuất khẩu như Mỹ, Châu Âu dự kiến tăng lần lượt 1,6% và 5,8% yoy là động lực thúc đẩy sản lượng bán hàng của HPG.

Biên lợi nhuận gộp được cải thiện nhờ giá nguyên vật liệu đầu vào được dự báo giảm trong năm 2024: Theo World Bank, dự báo giá quặng sắt và than cốc giảm lần lượt 2,8% và 24% so với năm 2023, đạt 108 USD/tấn và 190 USD/tấn nhờ nguồn cung gia tăng trên toàn cầu trong khi đó giá thép có thể phục hồi trong thời gian tới với kì vọng ngành Bất động sản phục ấm dần lên vào năm 2024 và tồn kho ngành thấp giúp cải thiện biên lợi nhuận của doanh nghiệp.

Dự án khu Liên Hợp Dung Quất 2 đạt trên 45% tiến độ, đảm bảo đúng kế hoạch đề ra, dự kiến đi vào hoạt động vào quý I/2025 với công suất 1,5 triệu tấn/năm trong giai đoạn 1, nâng tổng công suất lên 14 triệu tấn HRC/năm là động lực tăng trưởng trong dài hạn của HPG.

MBB - Ngân hàng TMCP Quân đội

KQKD năm 2023 tăng trưởng tốt nhờ tăng trưởng tín dụng cao và giảm trích lập dự phòng. Tăng trưởng tín dụng cả năm 2023 đạt 28,3% - đứng đầu toàn ngành (tập trung cho vay ngành bán buôn, CN chế biến và BĐS). LNTT Quý 4 và năm 2023 của MBB tăng trưởng đáng kể, lần lượt là 6.287 tỷ đồng (+39% yoy) và 26.306 tỷ đồng (+16% yoy). Thu nhập ngoài lãi giảm 10% yoy (chủ yếu do lãi thuần từ mua bán CKĐT giảm) trong khi thu nhập lãi thuần tăng 7% yoy, điều này hỗ trợ tổng thu nhập hoạt động tiếp tục đà tăng trong năm 2023 (+4% yoy). Điểm tích cực là MBB đã kiểm soát được chi phí hoạt động nhờ vị thế dẫn đầu trong cuộc đua chuyển đổi số ngành ngân hàng giúp tỷ lệ CIR (chi phí/thu nhập) giảm về 31,5%, đồng thời chi phí dự phòng giảm đáng kể trong năm 24% yoy nhờ có bộ đệm dự phòng dày giai đoạn 2019-2022. Tỷ lệ nợ xấu tính đến cuối ngày 31/12/2023 đạt 1,6%, đã giảm so với 1,9% cuối Q3/2023.

Tiềm năng tăng trưởng lợi nhuận năm 2024 được hỗ trợ bởi 3 yếu tố tích cực như sau: (1) Chúng tôi kỳ vọng quy mô tín dụng năm 2024 của MBB tiếp tục tăng trưởng (tập trung cho vay các nhóm ngành ưu tiên theo định hướng của Chính phủ - đây cũng là phân khúc trọng yếu của ngân hàng); (2) Tận dụng lợi thế nguồn vốn thấp và tỷ lệ CASA cao sẽ giúp tỷ lệ NIM năm 2024 mở rộng hơn và dự kiến tăng về mức trên 5% sau khi tạo đáy trong năm ngoái; (3) Là ngân hàng sở hữu lợi thế hệ sinh thái dịch vụ tài chính toàn diện, hỗ trợ tăng trưởng bền vững cho MBB trong dài hạn, bao gồm cho vay tiêu dùng, bảo hiểm, môi giới chứng khoán và quản lý quỹ.

Định giá hấp dẫn: Hiện nay, cổ phiếu MBB giao dịch tại mức định giá P/B là 1,35x, thấp hơn so với định giá ngành ngân hàng là 1.66x. Trong khi đó, ngân hàng có hiệu suất sinh lời cao so với mặt bằng chung của ngành với tỷ lệ ROE năm 2023 là 25%.

Chuỗi Thế giới di động (TGDĐ, bao gồm Topzone) và Điện Máy Xanh (ĐMX): Doanh thu cả năm 2023 của 2 chuỗi sụt giảm do mảng ICT của MWG chịu tác động tiêu cực bởi kinh tế suy thoái, thu nhập của người dân sụt giảm. Mặc dù vậy, tín hiệu tích cực là doanh thu mảng ICT đã liên tục phục hồi qua các quý, doanh thu Q4.2023 của mảng ICT chỉ còn sụt giảm 7% so với cùng kỳ. Sau khi tái cấu trúc và đóng cửa gần 200 cửa hàng hoạt động không hiệu quả, hoạt động của MWG nói chung và mảng ICT nói riêng đã trở nên hiệu quả hơn.

Chuỗi Bách hóa xanh (BHX): BHX tiếp tục là điểm sáng tăng trưởng về doanh thu của toàn bộ công ty. Trong năm 2023, doanh thu của chuỗi đạt 31.600 tỷ đồng, tăng trưởng 17% so với năm 2022 vươn lên là chuỗi đóng góp doanh thu lớn thứ 2 chỉ sau ĐMX. Riêng trong Q4.2023, doanh thu của của BHX đã tăng 31% so với cùng kỳ. Mặc dù không liên tục mở thêm cửa hàng mới nhưng BHX vẫn liên tục tăng trưởng về doanh thu cho thấy hiệu quả hoạt động đã cải thiện tích cực từ sau khi tái cấu trúc BHX. Hiện nay doanh thu bình quân mỗi cửa hàng của BHX đạt 1,8 tỷ đồng/cửa hàng, tiệm cận điểm hòa vốn và dự kiến sẽ sớm có lãi ròng năm 2024.

Chuỗi nhà thuốc An Khang và các chuỗi khác: Doanh thu cả năm 2023 của An Khang đạt 2.200 tỷ đồng, tăng trưởng 43% so với cùng kỳ. Hiện tại MWG đã không còn mở rộng liên tục về số lượng cửa hàng mà thay vào đó tập trung vào tối ưu hiệu quả của các nhà thuốc đang vận hành. Chúng tôi đánh giá đây là chiến lược phù hợp để chuỗi An Khang cải thiện hiệu quả hoạt động và hướng đến mục tiêu có lãi. Chuỗi Avakids ghi nhận doanh thu 2023 đạt 900 tỷ đồng, tăng hơn 80% so với cùng kỳ. Chuỗi Erablue tại Indonesia cũng cho thấy những tín hiệu tích cực khi doanh thu bình quân mỗi cửa hàng cải thiện và số lượng cửa hàng tăng từ 5 lên 38 điểm bán trong một năm vừa qua.

PC1 - CTCP Tập đoàn PC1

Mảng xây lắp và sản xuất công nghiệp được hưởng lợi từ quy hoạch điện VIII: Kỳ vọng doanh thu mảng tổng thầu công trình điện và sản xuất công nghiệp của PC1 trong năm 2024 sẽ tăng trưởng mạnh do hỗ trợ từ backlog chuyển tiếp lớn (4.514 tỷ đồng) và được lựa chọn cung cấp nguyên vật liệu thiết bị và thi công xây lắp cho dự án đường dây 500Kv mạch 3 kéo dài (lũy kế đến hết tháng 1/2024 đã trúng thầu hơn 2.100 tỷ đồng).

Mảng thủy điện dự báo sẽ tích cực hơn về cuối năm: Theo dự báo của IRI (Viện nghiên cứu quốc tế), dự báo pha El Nino suy yếu vào giữa năm 2024 sau đó thời tiết sẽ sang pha trung tính. Kỳ vọng tình hình thủy văn thuận lợi hơn sẽ giúp thúc đẩy sản lượng huy động từ thủy điện của PC1.

Mảng nikken và KCN sẽ mang lại doanh thu ổn định cho PC1 trong năm 2024: Kỳ vọng sản lượng xuất khẩu Niken sẽ tăng trưởng trong năm 2024 nhờ nhu cầu trên thế giới được dự báo tăng 8,4% YoY vào năm 2024 (Theo ISNG - Nhóm Nghiên cứu Niken quốc tế). Trong khi đó KCN Yên Phong II-A hiện đã hoàn tất các thủ tục pháp lý và dự kiến đến T6.2024 sẽ cơ bản bàn giao hạ tầng với mức giá cho thuê ước tính dao động từ 167-175 USD/m2/kỳ hạn thuê, dự kiến bổ sung 100 tỷ đồng lợi nhuận cho PC1. Ngoài ra Doanh thu từ việc bán điện cho KCN Nomura dự kiến đóng góp 650 tỷ doanh thu và 110-120 tỷ LNST hàng năm.

Động lực tăng trưởng từ dự án Lô B Ô Môn: Theo thông tin từ phía doanh nghiệp đã công bố, PVS đã trúng thầu gói EPCI 1 giá trị hơn 1 tỷ USD và được cho phép giải ngân hơn 100 triệu USD từ tháng 11/2023. Bên cạnh đó, PVS tiếp tục trúng thầu gói EPCI 2 với giá trị ước tính khoảng 400 triệu USD. Đây là dự án thượng nguồn liên quan đến việc xây dựng một số giàn đầu giếng và hệ thống đường ống nội mỏ. PVS được kỳ vọng là một trong các doanh nghiệp hưởng lợi lớn nhất từ dự án Lô B Ô Môn, có thể đảm bảo khối lượng công việc và tăng trưởng lợi nhuận trong giai đoạn 2024-2027.

Mảng điện gió ngoài khơi còn nhiều dư địa tăng trưởng: PGE group và Orsted đã ký thỏa thuận với liên doanh PTSC M&C (công ty con của PVS) để thiết kế, sản xuất và vận hành 4 trạm biến áp ngoài khơi (375 MW mỗi trạm) cho dự án điện gió Baltica 2 tại Ba Lan trị giá hơn 300 triệu USD. Ngoài ra, mảng điện gió trong nước cũng còn nhiều tiềm năng khi công suất điện gió quy hoạch được tập trung đẩy mạnh. Với vị thế là đơn vị thành viên trực thuộc Tập đoàn Dầu khí Việt Nam (PVN), PVS có nhiều lợi thế để trúng các gói thầu về dầu khí và điện gió ngoài khơi trong tương lai.

Mảng cho thuê kho chứa nổi FSO/FPSO đem lại dòng tiền ổn định cho doanh nghiệp: Các tàu FSO Orkid, FPSO Ruby II, FSO Biển Đông 01, FSO Golden Star và FSO MV12 sẽ hoạt động ổn định đến 2027. Ngoài ra, PVS cũng đang đàm phán để kéo dài hợp đồng với FPSO Lam Sơn từ năm 2025.

Kết quả kinh doanh ngành chứng khoán được kỳ vọng hồi phục từ mức nền thấp trong Quý I 2024: Trong Q1.2023, KQKD toàn ngành chứng khoán chịu ảnh hưởng tiêu cực trong bối cảnh thanh khoản toàn thị trường sụt giảm sau một nhịp điều chỉnh mạnh. Việc chỉ số và thanh khoản sụt giảm lần lượt 33,6% so với vùng đỉnh lịch sử và 35,3% YoY đã tác động mạnh lên doanh thu mảng môi giới và tự doanh của các CTCK. Bước sang Q1.2024, KQKD của SSI được kỳ vọng sẽ ghi nhận mức tăng trưởng tích cực nhờ mặt bằng lãi suất tiếp tục duy trì ở mức thấp, TTCJ tiếp nối đà hồi phục kể từ cuối 2023 (VNIndex tăng 11% YTD) cùng với thanh khoản cải thiện (+53.4% so với 2 tháng đầu năm 2023). Với vị thế là doanh nghiệp đầu ngành, SSI sẽ được hưởng lợi từ yếu tố dòng tiền giao dịch trên thị trường.

Hệ thống KRX được kỳ vọng đưa vào vận hành là thông tin tích cực sẽ hỗ trợ đà tăng giá và thanh khoản giao dịch của các cổ phiếu. Việc triển khai hệ thống mới sẽ đem đến nhiều tiện ích hơn như cho phép giao dịch bán khống, giao dịch T+0, làm rút ngắn thời gian thanh toán và thúc đẩy hoạt động giao dịch trở nên sôi động hơn.

Thị phần năm 2023 tăng trưởng nhờ chiến lược zero fee: Tính chung cả năm 2023, thị phần môi giới của SSI ghi nhận sự cải thiện tích cực khi tăng 0.6 điểm phần trăm lên mức 10.44%. Sau một thời gian dài đứng ngoài, SSI đã đẩy mạnh việc giành thị phần bằng cách hạ phí giao dịch về 0%. Mặc dù chính sách này có thể làm giảm doanh thu hoạt động trong ngắn hạn, nhưng là động lực cần thiết SSI để mở rộng thị phần trong dài hạn, bên cạnh các lợi thế về nguồn lực tài chính, chất lượng tư vấn đầu tư,...

Các thông tin liên quan đến tờ trình tăng vốn được kỳ vọng hỗ trợ tích cực cho giá cổ phiếu: SSI đang triển khai kế hoạch phát hành thêm 453,3 triệu cổ phiếu cho cổ đông hiện hữu (theo nghị quyết số 02/2023/NQ-ĐHĐCĐ, tỷ lệ 100:20, dự kiến hoàn thành trong năm 2024) nhằm nâng Vốn điều lệ lên gần 19.645 tỷ VND. Nguồn vốn mới sẽ được sử dụng nhằm nâng cao hoạt động cho mảng vay ký quỹ và tự doanh cổ phiếu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận