Vì sao dòng tiền "né" cổ phiếu ngân hàng dù kế hoạch lợi nhuận tăng mạnh năm 2023?

Những diễn biến bất lợi gần đây trên thị trường trái phiếu doanh nghiệp và bất động sản chưa thực sự được phản ánh đầy đủ vào kết quả kinh doanh của các ngân hàng trong năm 2022...

Trong báo cáo cập nhật ngành ngân hàng, FiinTrade cho rằng những diễn biến bất lợi gần đây trên thị trường trái phiếu doanh nghiệp và bất động sản chưa thực sự được phản ánh đầy đủ vào kết quả kinh doanh của các ngân hàng trong năm 2022.

Nhìn lại năm 2022, lợi nhuận sau thuế của 27/27 Ngân hàng tiếp tục tăng cao +33,7%, chủ yếu nhờ tín dụng tăng mạnh (+14%) và NIM cải thiện nhẹ, nhưng không có đột biến so với kế hoạch được ĐHCĐ thông qua trước đó (+33%).

Trong đó, khối NHTM quốc doanh đóng góp chính vào tăng trưởng chung của ngành nhờ tín dụng tăng cao, biên lãi thuần (NIM) cải thiện nhẹ và giảm trích lập dự phòng. Ngược lại, lợi nhuận sau thuế của các NHTM tư nhân tăng chậm lại đáng kể so với năm 2021 bởi NIM có xu hướng tăng chậm lại do tăng trưởng tín dụng kém khả quan trong bối cảnh rủi ro nợ xấu tăng cao.

NIM toàn ngành cải thiện nhẹ trong năm 2022, đạt 3,8% (so với mức 3,5% trong năm 2021). Hầu hết các ngân hàng top đầu có NIM tăng, ngoại trừ TCB do dư nợ cho vay Bất động sản ở mức cao (70% cho người mua nhà và đơn vị phát triển dự án) và TPB với danh mục TPDN chiếm tỷ trọng lớn (12%). Tuy nhiên, cần lưu ý rằng, NIM của các ngân hàng tăng mạnh trong 9T2022, giúp lợi nhuận tăng cao. Chỉ sang quý 4, do ảnh hưởng của lãi suất huy động tăng cao, NIM toàn ngành giảm nhẹ và lợi nhuận các ngân hàng tăng thấp.

Quý 1/2023, lợi nhuận sau thuế ước tính tăng ở nhóm ngân hàng quốc doanh nhờ tín dụng tăng và NIM duy trì. Với nhóm ngân hàng cổ phần, nhóm ngân hàng với tỷ trọng cho vay lĩnh vực bất động sản ở mức cao bao gồm TCB có lợi nhuận giảm do tăng trích lập dự phòng rủi ro tín dụng trong khi đó STB và ACB có lợi nhuận tăng mạnh. Tuy nhiên, tín dụng tăng rất thấp hay thậm chí giảm ở một số ngân hàng bán lẻ (ACB, VIB) là điểm cần lưu ý.

Cho cả năm 2023, theo đánh giá của FiinTrade, triển vọng lợi nhuận của ngành ngân hàng đang chịu ảnh hưởng bởi 3 yếu tố, bao gồm: Thu nhập từ lãi dự kiến kém đi vì do tín dụng tăng thấp và NIM khó có thể tăng do cạnh tranh cho vay các nhóm khách hàng tốt.

Thứ hai, Thu nhập từ hoạt động khác (chủ yếu là hoạt động bán chéo bảo hiểm) tăng thấp. Thứ ba, Áp lực trích lập dự phòng tăng lên khi chất lượng tài sản suy yếu do hệ lụy từ những diễn biến bất lợi trên thị trường bất động sản và trái phiếu doanh nghiệp.

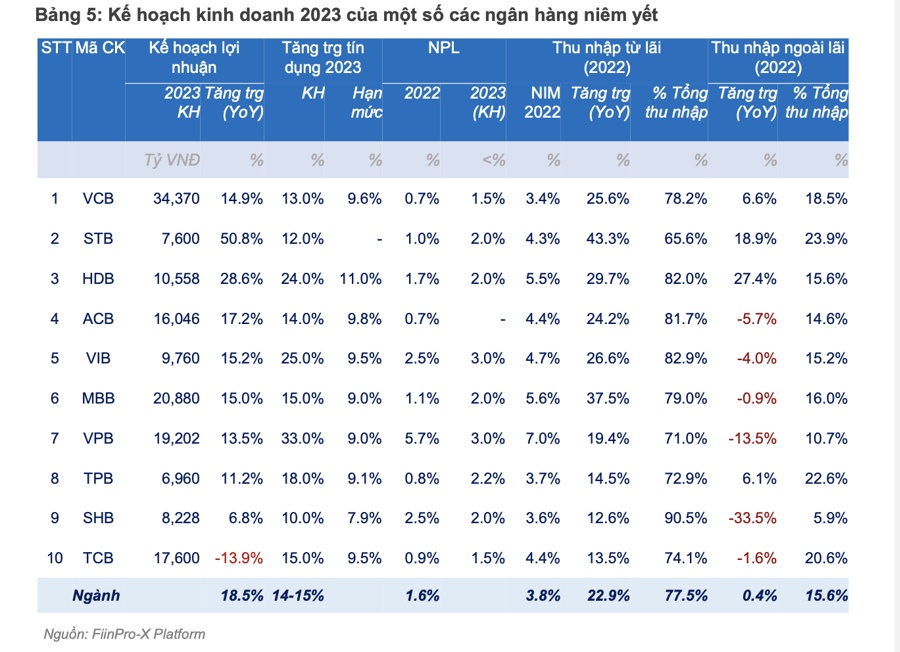

Năm 2023, ngoại trừ TCB, các ngân hàng đặt kế hoạch lợi nhuận sau thuế duy trì tăng, nhưng có sự phân hóa rõ rệt.

Cụ thể, STB và HDB là 2 ngân hàng đặt kế hoạch lợi nhuận tăng trưởng cao nhờ các câu chuyện riêng. STB lên kế hoạch lợi nhuận sau thuế +50,8% với kỳ vọng NIM cải thiện và không còn phải trích lãi dự thu theo đề án tái cấu trúc (dự kiến sẽ hoàn thành trong năm nay). HDB dự kiến lợi nhuận sau thuế tăng 28,6% với kỳ vọng đẩy mạnh tăng trưởng tín dụng sau khi tham gia tiếp nhận các tổ chức tín dụng yếu kém. TCB hiện là ngân hàng duy nhất đặt kế hoạch lợi nhuận sau thuế 2023 giảm 13,9%.

Một số ngân hàng đặt mục tiêu tăng trưởng lợi nhuận từ 10 – 20% với tăng trưởng tín dụng chậm lại và NIM duy trì hay thậm chí giảm.

Cổ phiếu nhóm ngân hàng tăng giá nhờ định giá tăng. P/B toàn ngành Ngân hàng hiện ở mức 15x, tăng +13% so với giữa tháng 11/2022 và +3,4% so với đầu năm 2023, và đây là yếu tố tác động chính kéo chỉ số giá chung của ngành tăng điểm, lần lượt là +18% và +8,1%.

Giá của hầu hết các cổ phiếu ngân hàng đáng chú ý đã tăng mạnh nhờ kỳ vọng tăng trưởng cao trong năm 2023 (bao gồm STB, HDB, VCB), có câu chuyện bán vốn cho đối tác chiến lược (VPB) hay gián tiếp hưởng lợi từ các chính sách gần đây của chính phủ nhằm tháo gỡ các nút thắt trên thị trường bất động sản và trái phiếu doanh nghiệp (ví dụ như TCB, MBB).

Tuy nhiên, những lo ngại về chất lượng tài sản suy yếu do hệ lụy từ thị trường bất động sản và trái phiếu doanh nghiệp trầm lắng khiến dòng tiền đang “e dè” với cổ phiếu Ngân hàng.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận