VCI Q4/2025: Lợi nhuận gấp đôi, tự doanh “lên tiếng” – Động cơ nào sẽ dẫn dắt Vietcap trong chu kỳ mới?

Trong bối cảnh thị trường chứng khoán bước vào mùa công bố kết quả kinh doanh với sự phân hóa ngày càng rõ, Chứng khoán Vietcap (VCI) vừa công bố báo cáo Q4/2025 cho thấy một bức tranh đáng chú ý: tăng trưởng lợi nhuận mạnh mẽ, nhưng động lực đến từ những mảng rất khác nhau về tính bền vững.

1. Tổng quan: Lợi nhuận tăng gấp đôi, vượt xa kế hoạch

Trong Q4/2025, Vietcap ghi nhận:

Lũy kế năm 2025, VCI đạt:

Đây là mức tăng trưởng vượt trội so với mặt bằng chung ngành, đặc biệt trong bối cảnh thanh khoản thị trường không còn duy trì nền cao như giai đoạn trước.

2. Cơ cấu lợi nhuận: Tự doanh đóng vai “đầu tàu”

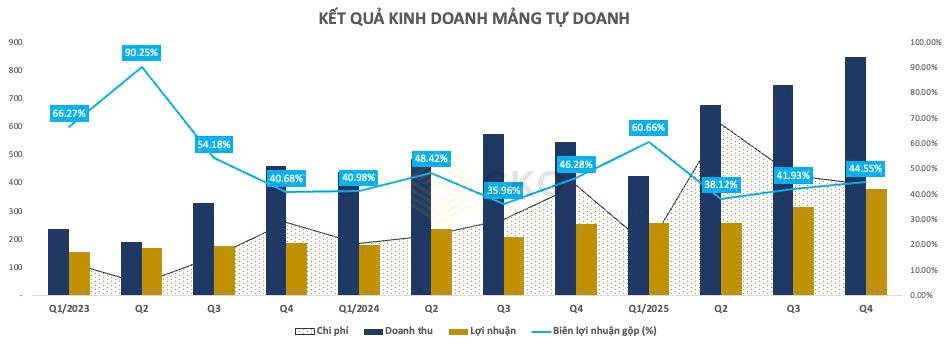

Tự doanh – Trụ cột lợi nhuận rõ nét

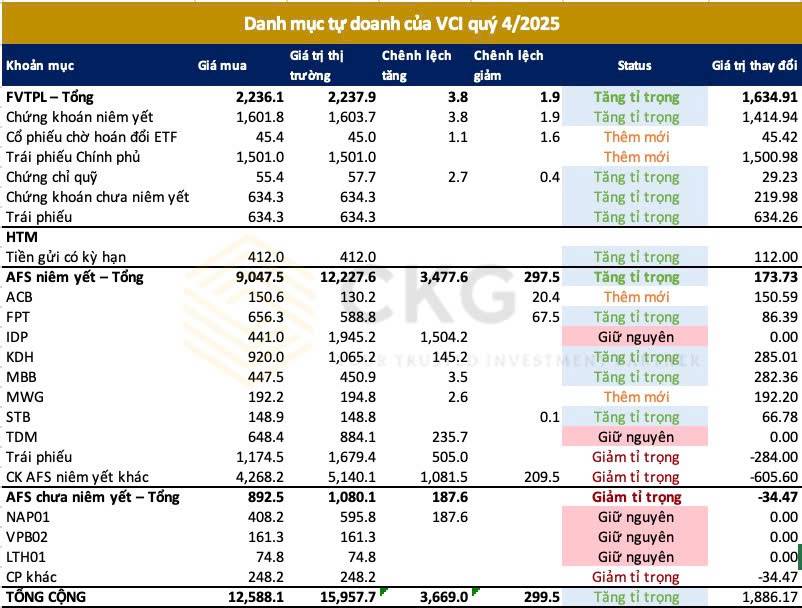

Danh mục tự doanh của VCI tập trung lớn vào FVTPL, với:

- Cổ phiếu niêm yết ~72%

- Trái phiếu Chính phủ ~67%

Trong Q4, VCI chủ động gia tăng quy mô danh mục, tận dụng biến động thị trường để tối ưu lợi nhuận. Ở danh mục AFS, chiến lược phân hóa rõ rệt:

- Một số khoản đầu tư ngắn hạn chịu lỗ (ACB, FPT)

- Nhưng KDH và đặc biệt IDP mang lại hiệu quả vượt trội

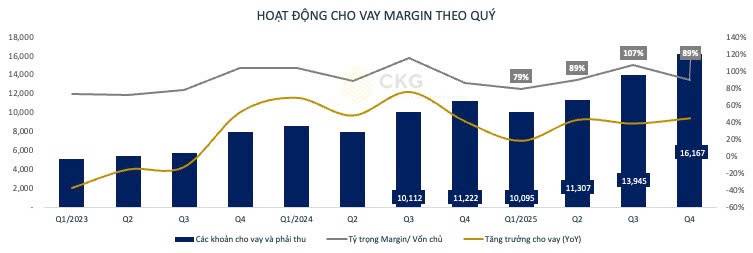

3. Margin: Tăng trưởng mạnh, dư địa còn lớn

- Tỷ lệ Margin/VCSH ~89%

Con số này cho thấy VCI chưa “full room” margin và vẫn còn dư địa mở rộng cho vay ký quỹ nếu thanh khoản thị trường cải thiện trong 2026

Trong bối cảnh nhiều CTCK đã tiệm cận trần an toàn, đây là lợi thế không nhỏ của Vietcap cho giai đoạn tới.

4. Môi giới: Điểm trũng ngắn hạn

Sự sụt giảm QoQ phản ánh đúng thực tế:

- Thanh khoản thị trường Q4 hạ nhiệt so với nền cao Q3

- Cạnh tranh thị phần gay gắt khiến biên lợi nhuận môi giới tiếp tục bị bào mòn

Điều này cho thấy môi giới không còn là động cơ tăng trưởng chính, mà chỉ đóng vai trò hỗ trợ hệ sinh thái.

5. Định giá: Chưa phản ánh hết chất lượng lợi nhuận?

- P/B hiện tại: ~1,7 lần

- Trung bình ngành: ~2,35 lần

Trong bối cảnh:

- Lợi nhuận vượt kế hoạch

- Tự doanh có chiều sâu

- Margin còn dư địa tăng trưởng

Mức định giá này cho thấy VCI chưa được thị trường trả “premium” tương xứng, đặc biệt nếu so với các CTCK có chất lượng tài sản và năng lực đầu tư thấp hơn nhưng P/B cao hơn.

6. Góc nhìn nhà đầu tư: Điều gì quyết định câu chuyện 2026?

Với Vietcap, câu hỏi lớn không còn nằm ở kết quả 2025, mà ở động lực 2026:

Kết luận

KQKD Q4/2025 cho thấy VCI không còn là câu chuyện “ăn theo thanh khoản”, mà đã chuyển sang mô hình tăng trưởng dựa trên năng lực tự doanh và quản trị vốn. Trong khi môi giới tạm thời suy yếu, chất lượng lợi nhuận và dư địa margin đang tạo nền tảng cho chu kỳ tiếp theo.

Với nhà đầu tư, đây là thời điểm cần trả lời một câu hỏi then chốt: VCI là cổ phiếu chứng khoán chu kỳ ngắn, hay đang dần trở thành doanh nghiệp đầu tư tài chính có chiều sâu?

Câu trả lời sẽ quyết định cách thị trường định giá VCI trong năm 2026.

Theo bạn, với cơ cấu lợi nhuận hiện tại, Vietcap sẽ tiếp tục dựa vào tự doanh để bứt phá trong 2026 hay margin mới là động lực tăng trưởng bền vững hơn?

Hãy để lại bình luận chia sẻ góc nhìn của bạn, và đừng quên theo dõi Quốc Việt để tiếp tục đồng hành cùng series phân tích kết quả kinh doanh doanh nghiệp, giúp bạn đọc sâu báo cáo – hiểu rõ động lực lợi nhuận – đi trước kỳ vọng của thị trường.

Theo dõi người đăng bài

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường