Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

Phân tích cổ phiếu HPG giai đoạn 2024 - 2025

Tập đoàn Hòa Phát giữ thị phần số 1 Việt Nam về thép xây dựng, ống thép; Top 5 về tôn mạ. Hiện nay, Hòa Phát nằm trong Top 5 doanh nghiệp tư nhân lớn nhất Việt Nam, Top 50 DN niêm yết hiệu quả nhất, Top 30 DN nộp ngân sách Nhà nước lớn nhất Việt Nam, Top 3 DN có vốn điều lệ lớn nhất thị trường chứng khoán, Top 10 cổ phiếu có vốn hóa lớn nhất thị trường chứng khoán Việt Nam.

CTCP Tập đoàn Hòa Phát là Tập đoàn sản xuất công nghiệp hàng đầu Việt Nam. Khởi đầu từ một Công ty chuyên buôn bán các loại máy xây dựng từ tháng 8/1992, Hòa Phát lần lượt mở rộng sang các lĩnh vực khác như Nội thất, ống thép, thép xây dựng, điện lạnh, bất động sản và nông nghiệp.

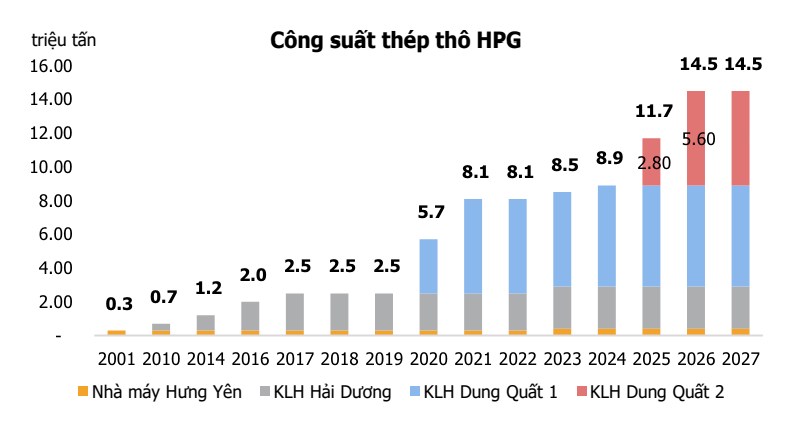

Hiện nay, Tập đoàn hoạt động trong 05 lĩnh vực: Gang thép (thép xây dựng, thép cuộn cán nóng) - Sản phẩm thép (gồm Ống thép, tôn mạ, thép rút dây, thép dự ứng lực) - Nông nghiệp - Bất động sản – Điện máy gia dụng. Sản xuất thép là lĩnh vực cốt lõi chiếm tỷ trọng 90% doanh thu và lợi nhuận toàn Tập đoàn. Với công suất 8.5 triệu tấn thép thô/năm, Hòa Phát là doanh nghiệp sản xuất thép lớn nhất khu vực Đông Nam Á.

I. HPG 2024 – 2025 ( Góc nhìn cơ bản định tính )

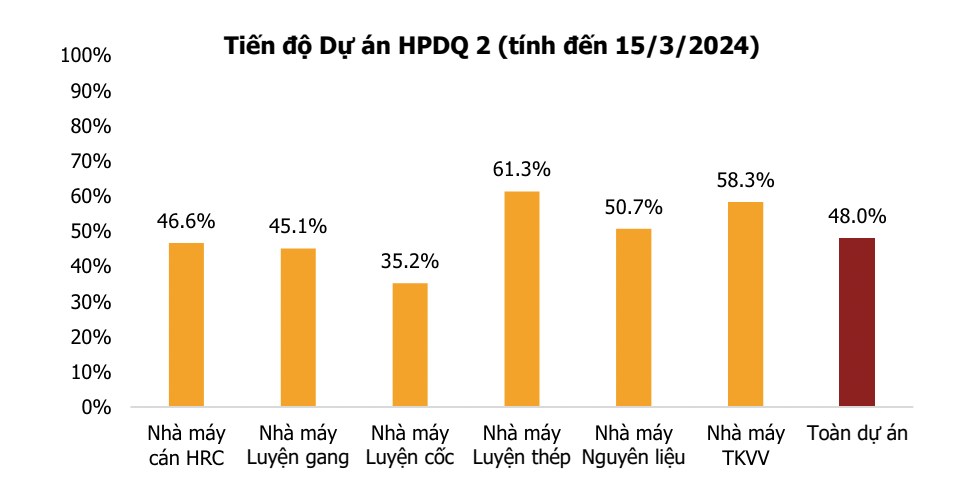

1. Tiến độ Dự án Khu liên hợp Sản xuất thép Hòa Phát Dung Quất 2

Khu liên hợp Sản xuất thép Hòa Phát Dung Quất 2

Khu liên hợp HPDQ 2 có quy mô 280 ha với 6 hạng mục chính, Tập đoàn kỳ vọng sẽ kịp hoàn thành giai đoạn 1 của dự án này vào cuối năm 2024, qua đó bắt đầu chạy 1 lò cao vào đầu năm 2025 và chạy lò cao còn lại vào cuối năm 2025. Sản lượng sản xuất và tiêu thụ thép vì thế sẽ chỉ được ghi nhận trong năm 2025.

Tiến độ thực hiện:

- Giải phóng mặt bằng: 94%

- Xây dựng thô các hạng mục nhà máy: 90%

- Tổng kết cấu thép của toàn bộ dự án: > 50%

- Lắp đặt thiết bị các dây chuyền quan trọng nhất như luyện gang, luyện thép, thiêu kết vê viên (TKVV): 30 – 45%.

Nguồn: HPG

Dự án này có tổng công suất HRC là 5.6 triệu tấn/năm, khi đi vào hoạt động thì sẽ nâng tổng sản lượng thép của HPG lên mức 14.5 triệu tấn/năm,trong đó có 8.6 triệu tấn HRC được ra lò từ KLH HPDQ

Nguồn: HPG

Thuế chống bán phá giá đối với HRC: Như đã đề cập trong báo cáo trước đây của chúng tôi, HPG và Formosa đã có văn bản đề xuất lên Bộ Công thương về việc áp thuế đối với HRC của Trung Quốc. Trong trường hợp Bộ Công Thương đồng ý mở cuộc điều tra thì quá trình điều tra có thể kéo dài từ 12-18 tháng trước khi đưa ra quyết định cuối cùng

2. Tình hình thị trường thép thế giới & nội địa

- Thị trường thép thế giới còn nhiều khó khăn. Thị trường tiêu thụ thép chính của thế giới là Trung Quốc vẫn đang trải qua giai đoạn tăng trưởng giảm tốc, ngành BĐS còn đóng băng dẫn đến tình trạng dư cung lớn, khiến nhu cầu tiêu thụ thép còn hạn chế

- Nhu cầu thép nội địa còn yếu. Thị trường thép nội địa sẽ chưa thể phục hồi mạnh mẽ trong năm nay do ngành Bất động sản dân dụng chưa thể sôi động trở lại. Doanh nghiệp kỳ vọng sản lượng tiêu thụ thép nội địa chỉ phục hồi 10 – 20% trong năm 2024.

3. Tiềm năng của HPG trong giai đoạn tới

Duy trì khả năng xuất khẩu. HPG kỳ vọng doanh nghiệp vẫn có lợi thế nhất định trên thị trường xuất khẩu nhờ vào:

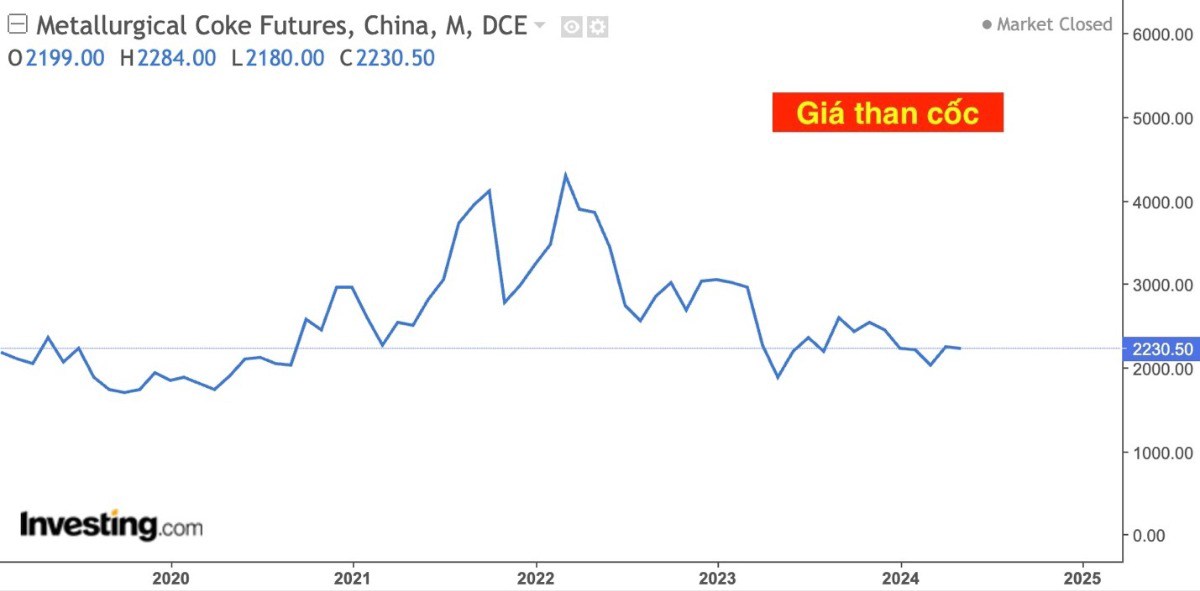

(1) Chi phí sản xuất (giá quặng sắt , giá than cốc,…. => đều đang trong xu hướng giảm) có thể cạnh tranh được với các nhà sản xuất thép Trung Quốc.

Giá quặng sắt thế giới (USD/tấn)

Trước đó, giá quặng sắt đã liên tiếp giảm kể từ đầu năm 2024, có lúc xuống dưới 100 USD/tấn (lần đầu tiên kể từ tháng 11/2022 thấp hơn mức 100 USD/tấn), do thị trường bất động sản Trung Quốc chưa thoát khỏi giai đoạn khó khăn khiến nhu cầu thép giảm sút, kéo nhu cầu quặng sắt giảm theo

(2) Vị trí địa lý gần biển, có cảng biển chuyên dụng với 11 bến tàu, cho phép tàu có tải trọng tới 200,000 tấn ra vào cảng.

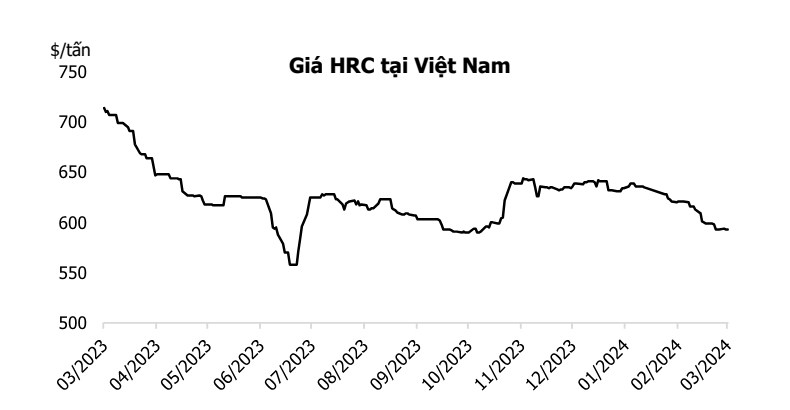

(3) Giá thép còn tương đối rẻ so với các thị trường cạnh tranh. Hiện giá HRC ở Việt Nam đang ở quanh vùng $600/tấn, khá thấp so với giá thép nội địa ở EU hay Mỹ. Khi đi vào hoạt động ổn định, giá thép tăng trưởng, biên lợi nhuận của HPG được kỳ vọng sẽ tăng trưởng trở lại.

Nguồn: Bloomberg

(4)Tăng trưởng doanh thu sẽ được hỗ trợ bởi đầu tư công và bất động sản Chúng tôi tin rằng nhu cầu thép sẽ tiếp tục cải thiện trong năm 2024-2025 do chính phủ sẽ tiếp tục tăng chi tiêu công, tập trung vào các dự án công cộng như sân bay Long Thành. Ngoài ra, lĩnh vực bất động sản, nguồn cầu chính của sản phẩm thép, dự kiến sẽ phục hồi nhờ các quy định mới đã và đang được soạn thảo. Bên cạnh đó, nguồn cung của ngành bất động sản được kỳ vọng cải thiện trong những năm tiếp theo cũng giúp nhu cầu thép phục hồi.

(5 )LN dự kiến sẽ tăng mạnh trong năm 2024 từ nền thấp của 2023:

Năm 2024, chúng tôi kỳ vọng HPG sẽ đạt doanh thu 147.379 tỷ đồng (+24% scvk) và LNST đạt 10.585 tỷ đồng (+56% svck). Những yếu tố chính ảnh hưởng đến KQKD của HPG bao gồm

(i)sự phục hồi của thịtrường BĐS Trung Quốc – giúp cho thịtrường thép thế giới hồi phục

(ii) sự hồi phục của ngành thép trong nước – phụ thuộc nhiều vào sức cầu thép xây dựng

(6) Thuế chống bán phá giá đối với HRC: HPG và Formosa đã có văn bản đề xuất lên Bộ Công thương về việc áp thuế đối với HRC của Trung Quốc. Trong trường hợp Bộ Công Thương đồng ý mở cuộc điều tra thì quá trình điều tra có thể kéo dài từ 12-18 tháng trước khi đưa ra quyết định cuối cùng. Sự cạnh tranh từ HRC nhập khẩu rất gay gắt khi sản lượng nhập khẩu đạt 9,6 triệu tấn trong năm 2023 và 3 triệu tấn trong Q1/2024, cao hơn nhiều so với sản lượng sản xuất trong nước.

II. Kết luận

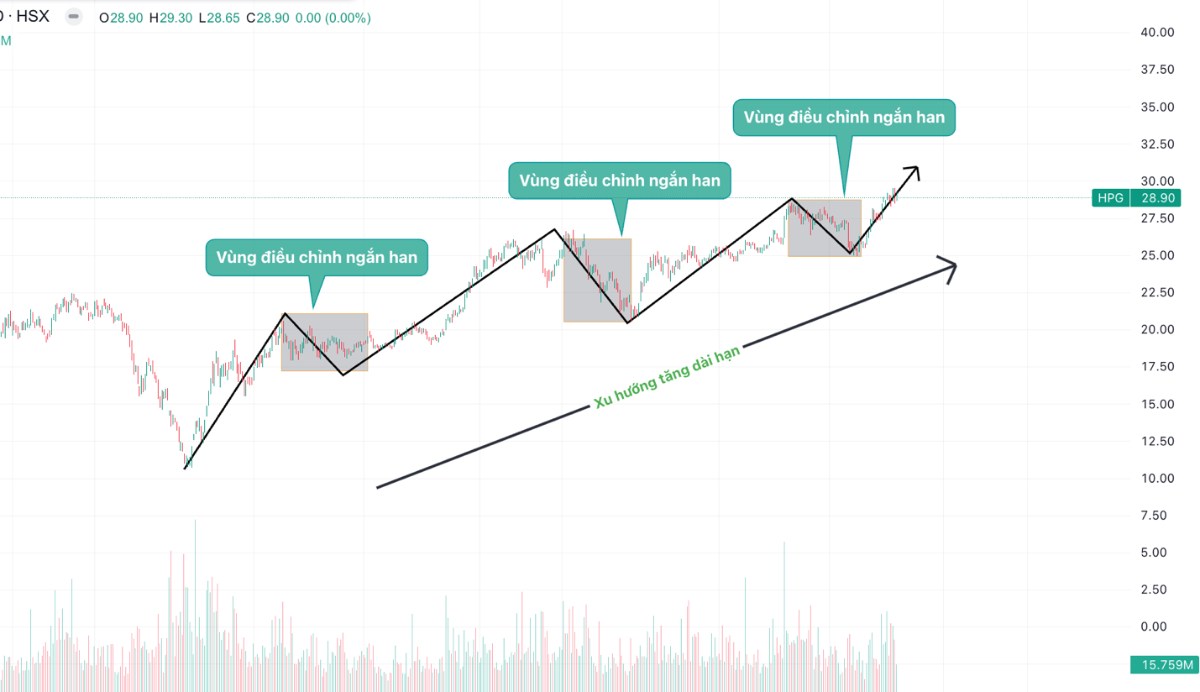

Với triển vọng tăng trưởng tích cực của công ty trong những năm tới, chúng tôi khuyến nghị nhà đầu tư có thể tích lũy trong các vùng mà giá điều chỉnh. Bởi, về xu thế chính của đồ thị HPG đã chuyển qua khu vực trending( xu hướng tăng dài hạn ), cho nên những khu vực điều chỉnh chúng tôi đánh giá sẽ chỉ là nhịp sóng giảm ngắn hạn trong xu hướng tổng thể là xu hướng tăng, và đó cũng sẽ là những điểm mua tốt cho NĐT mua gom và nắm giữ dài hạn với mục tiêu 2-3 năm với doanh nghiệp này

Ngày viết BCPT: 27/05/2024

Hoàng Tôn

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Nhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699

Bàn tán về thị trường