Những điểm đáng chú ý của ngành ngân hàng sau báo cáo quý 3

Tăng trưởng tín dụng: cho vay khách hàng doanh nghiệp vẫn là xu hướng

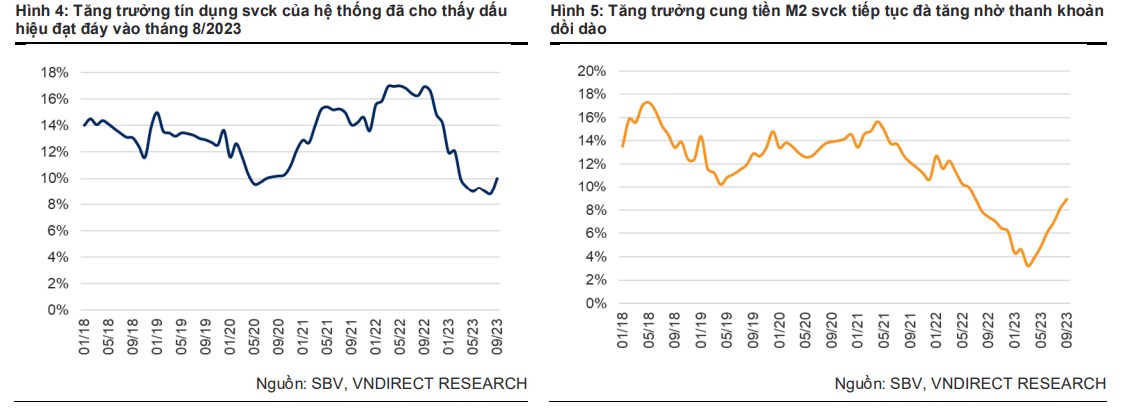

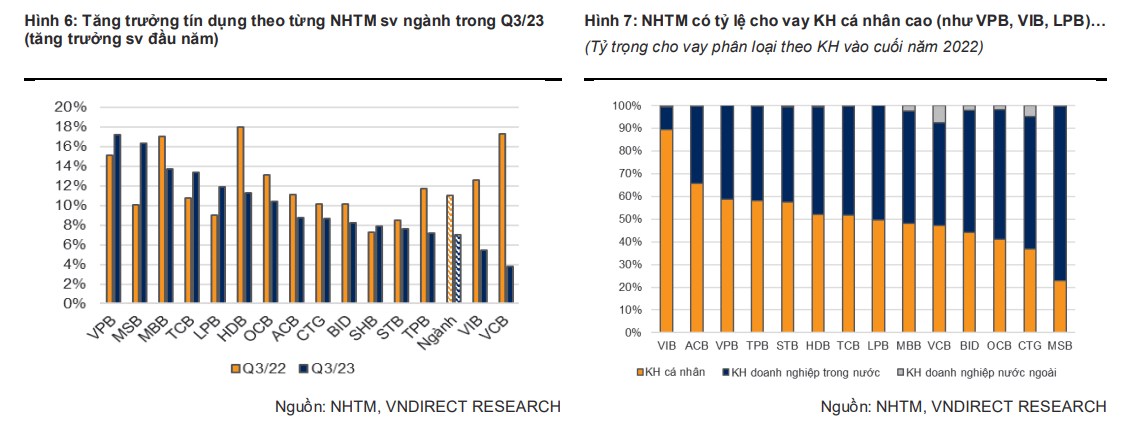

Vào cuối Q3/23, tăng trưởng tín dụng toàn hệ thống tăng 7,0% so với đầu năm - thấp hơn nhiều mức tăng trưởng tín dụng hệ thống 11,0% cuối Q3/22, nhưng đã tăng đáng kể từ mức 4,48% vào cuối tháng 8/2023. Trong Q3/23, xu hướng tăng trưởng khác nhau giữa các NH Quốc doanh (NHQD) và NH Thương mại Cổ phần (NHTMCP). Đặc biệt, nhóm NHQD (VCB, BID) có mức tăng trưởng tín dụng khiêm tốn lần lượt là 1,0%/1,4% so với quý trước, thấp hơn đáng kể so với mức tăng trưởng tín dụng trung bình 2.4% (top 25 NH niêm yết lớn nhất).

Tăng trưởng tín dụng yếu là kết quả của nhu cầu tín dụng yếu do nền kinh tế vẫn chưa thực sự hồi phục và khẩu vị rủi ro cho vay của các ngân hàng này thấp.

Trong khi đó, một số NHTMCP lại chứng kiến mức tăng trưởng tín dụng mạnh với trọng tâm là cho vay khách hàng doanh nghiệp (VPB: 6,4% sv quý trước, VIB: 4,6% sv quý trước, LPB: 4,0% sv quý trước). Trong Q4/23, chúng tôi tin rằng các NH có tỷ trọng cho vay KHDN lớn và hạn mức tăng trưởng tín dụng lớn (VPB, MBB, HDB) sẽ duy trì vị thế dẫn đầu về tăng trưởng tín dụng trong ngành. Chúng tôi giữ nguyên dự báo tăng trưởng tín dụng 10% so với cùng kỳ cho năm 2023, tăng từ mức 7,0% vào cuối Q3/23, nhưng vẫn thấp hơn mức mục tiêu 14% mà NHNN đặt ra.

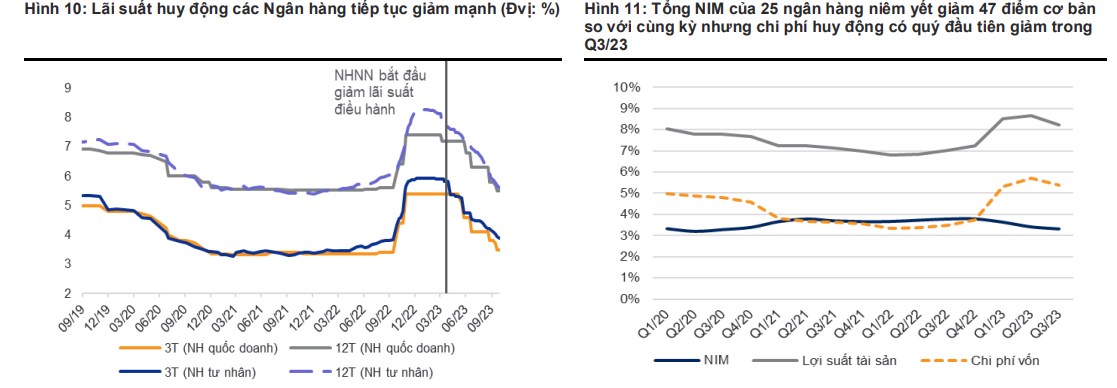

NIM thu hẹp nhưng nguồn huy động chi phí thấp đang dần cho thấy hiệu quả

Tổng NIM của 25 ngân hàng niêm yết đã giảm 47 điểm cơ bản xuống 3,32% trong Q3/23 với 22/25 NH có NIM giảm do tốc độ tăng lãi suất cho vay thấp hơn tốc độ tăng của chi phí huy động để hỗ trợ khách hàng của các NH này, điều này phù hợp với khuyến nghị của NHNN. Trong số các NHTMCP vốn hóa vừa và lớn, chỉ có STB, VIB và CTG là có khả năng duy trì NIM ổn định hoặc cao hơn cùng kỳ. Đặc biệt, VIB và CTG đã tận dụng việc cho vay liên ngân hàng với tỷ trọng cao (các ngân hàng đã có tỷ lệ này thấp nhất kể từ 2022) trong cơ cấu nguồn vốn để giảm chi phí vốn (COF).

Với STB, không còn áp lực từ lãi dự thu đã thúc đẩy NIM tăng trưởng mạnh mẽ trong năm 2023. Trong khi đó, NIM của các NH có tỷ trọng sở hữu trái phiếu doanh nghiệp cao như VPB, TCB tiếp tục giảm nhiều nhất.

COF của cả ngành giảm 33 điểm cơ bản so với quý trước trong Q3/23, quý giảm so với quý trước đầu tiên kể từ Q1/22. Điều này chủ yếu nhờ vào (1) nguồn huy động chi phí thấp bắt đầu có hiệu quả và (2) tỷ lệ CASA tăng cao hơn (từ 18,1% cuối Q2/22 lên 18,9% cuối Q3/23).

Chất lượng tài sản vẫn cần chú ý

Tỷ lệ nợ xấu (NPL) của top 25 ngân hàng niêm yết lớn nhất tiếp tục duy trì xu hướng tăng lên 2,24% tại cuối Q3/23 - mức cao nhất kể từ năm 2017. Tuy nhiên, tỷ lệ LLR chỉ giảm nhẹ xuống còn 94% vào cuối Q3/23 so với 98% vào cuối Q2/23 – bằng với mức cuối năm 2020, điều này cho thấy bộ đệm dự phòng tốt hơn của ngành trong những năm qua.

Ngoài ra, chúng tôi nhận thấy có một tín hiệu tích cực khi tổng % nợ nhóm 2 giảm đã xuống còn 2,3% vào cuối Q3/23 so với 2,5% vào cuối Q2/23, cho thấy sự hình thành nợ xấu đang chậm lại. Tuy nhiên, trong bối cảnh hoạt động kinh tế còn đang khó khăn, chúng tôi tin rằng chi phí dự phòng sẽ tiếp tục bào mòn lợi nhuận của các ngân hàng trong những quý tới. Do đó, chúng tôi ưa thích các ngân hàng có bộ đệm dự phòng cao (VCB: 270%, CTG: 172%, BID: 158%) vì những ngân hàng này sẽ chịu ít áp lực hơn về trích lập dự phòng so với các NH khác.

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận