Hàng loạt ngân hàng mang về “trái ngọt” khi đổ tiền vào chứng khoán đầu tư

Tính đến thời điểm hiện tại, phần lớn các ngân hàng đã công bố kết quả kinh doanh quý 4 và cả năm 2023. Báo cáo tài chính của các ngân hàng cũng hé lộ nhiều điểm thú vị, trong đó có nổi bật hoạt động từ chứng khoán đầu tư.

Trái ngược với các quý trước “lỗ đầm đìa” thì sang đến quý 4 vừa qua, hàng loạt ngân hàng đã ghi nhận khoản lãi lớn từ mảng này và lũy kế cả năm 2023, tổng thu nhập từ hoạt động này lên đến hàng nghìn tỷ đồng.

“BỎ TÚI” HÀNG NGHÌN TỶ ĐỒNG TỪ CHỨNG KHOÁN ĐẦU TƯ

Mới đây, ngân hàng BIDV đã công bố kết quả kinh doanh với lợi nhuận trước thuế quý 4/2023 đạt gần 8.000 tỷ đồng, tăng gần 48%. Đáng chú ý, mức lợi nhuận này chủ yếu đến từ sự đột phá trong hoạt động mua bán chứng khoán đầu tư.

Cụ thể, trong kỳ kinh doanh vừa qua, ngân hàng ghi nhận tới 3.138 tỷ đồng lãi thuần từ hoạt động này, tăng 73 lần so với cùng kỳ năm trước. Thu nhập lãi thuần và lãi thuần từ hoạt động dịch vụ của ngân hàng trong quý 4 chỉ tăng nhẹ so với cùng kỳ.

Lũy kế cả năm 2023, BIDV mang về 26.765 tỷ đồng lợi nhuận trước thuế, tăng 19,4% so với cùng kỳ. Trong đó, thu nhập lãi thuần giảm nhẹ 0,3%; lãi thuần từ dịch vụ tăng 13,4%; lãi thuần từ hoạt động kinh doanh ngoại hối tăng 53,5%; lãi thuần từ hoạt động mua bán chứng khoán đầu tư tăng 11 lần; lãi thuần từ hoạt động khác đạt 2.636 tỷ đồng, giảm 36,4% so với năm trước.

Tương tự, trong quý 4/2023, thu nhập lãi thuần của ngân hàng ACB chỉ đạt 6.290 tỷ đồng, giảm 3% so với cùng kỳ. Lãi thuần từ hoạt động dịch vụ và lãi thuần từ kinh doanh ngoại hối lần lượt giảm 22% và 94% xuống còn 727 triệu đồng và 29 triệu đồng. Ngoài ra, các hoạt động khác của ngân hàng ghi nhận khoản lỗ gần 14 tỷ đồng trong khi cùng kỳ năm trước lãi gần 141 tỷ đồng.

Tuy nhiên, hoạt động mua bán chứng khoán đầu tư của ngân hàng này tăng mạnh từ mức lỗ 2,7 tỷ đồng trong quý 4/2022 lên mức 1.358 tỷ đồng. Đồng thời, hoạt động mua bán chứng khoán kinh doanh đã thu hẹp khoản lỗ từ 110 tỷ đồng xuống 14 tỷ đồng. Theo đó, giúp cho tổng thu nhập hoạt động quý 4/2023 của ACB đạt 8.379 tỷ đồng, tăng 6% so với cùng kỳ.

Kết quả, ngân hàng ACB mang về 5.044 tỷ đồng lợi nhuận trước thuế trong kỳ kinh doanh vừa qua. Khấu trừ các chi phí, lợi nhuận sau thuế đạt 4.006 tỷ đồng, tăng 40% so với cùng kỳ. Lũy kế cả năm 2023, ACB báo lãi trước thuế 20.068 tỷ đồng, tăng 17% so với năm 2022 và hoàn thành 100% kế hoạch năm.

Một ví dụ tiêu biểu khác là ngân hàng MSB cũng ghi nhận kết quả tích cực từ hoạt động chứng khoán đầu tư. Cụ thể, tại thời điểm quý 4/2022, hoạt động chứng khoán đầu tư của MSB lỗ 130 tỷ đồng, nhưng sang đến quý 4/2023, mảng này đã mang về 282 tỷ đồng lợi nhuận cho ngân hàng.

Tính chung cả năm 2023, ngân hàng MSB cũng ghi nhận đến gần 512 tỷ đồng từ hoạt động chứng khoán đầu tư, tuy nhiên lại giảm 25% so với cùng kỳ năm trước. Theo đó, MSB báo lãi sau thuế gần 484 tỷ đồng trong quý 4/2023 và 4.644 tỷ đồng cho cả năm 2023

Tại ngân hàng TPBank, bên cạnh đóng góp lớn nhất vào kết quả kinh doanh đến từ thu nhập lãi thuần đạt 3.996 tỷ đồng, tăng 44% so với cùng kỳ năm trước thì mảng chứng khoán đầu tư cũng mang về hơn 32 tỷ đồng, tăng mạnh so với khoản lỗ 121 tỷ đồng thời điểm quý 4/2022. Lũy kế cả năm 2023, hoạt động chứng khoán đầu tư mang lại cho TPBank gần 867 tỷ đồng, tăng gấp hơn 2 lần so với cùng kỳ năm trước.

Báo cáo tài chính quý 4/2023 tại ngân hàng Bac A Bank cho biết, thu nhập lãi thuần - nguồn thu chính của ngân hàng này giảm 12% so với cùng kỳ năm ngoái, về còn 743 tỷ đồng. Một số nguồn thu ngoài lãi khác cũng ghi nhận sụt giảm như lãi từ hoạt động dịch vụ giảm 10% còn 28 tỷ đồng và lãi từ kinh doanh ngoại hối giảm 59% còn hơn 22 tỷ đồng.

Ở chiều ngược lại, mảng chứng khoán đầu tư lại ghi nhận tăng trưởng tới 3,5 lần so với quý 4/2022, giúp ngân hàng này mang về gần 255 tỷ đồng. Lãi thuần từ hoạt động khác cũng ghi nhận đạt hơn 76 tỷ đồng, trong khi cùng kỳ lỗ gần 42 tỷ đồng.

Nhờ đó, lợi nhuận thuần từ hoạt động kinh doanh tăng 63%, lên hơn 585 tỷ đồng. Mặc dù trong quý 4/2023, ngân hàng trích hơn 103 tỷ đồng để dự phòng rủi ro tín dụng, gấp 2,5 lần năm trước nhưng Bac A Bank vẫn lãi trước thuế gần 485 tỷ đồng, tăng 50% so với cùng kỳ.

Còn với ngân hàng BVBank, nguồn thu chính của ngân hàng này là lãi thuần trong quý 4/2023 tăng 10% so với cùng kỳ năm trước, đạt 428 tỷ đồng. Ngoại trừ khoản thu nhập từ dịch vụ lỗ 0,8 tỷ đồng thì các khoản thu ngoài lãi khác của ngân hàng này đều có sự tăng trưởng so với quý 4/2022 như lãi từ kinh doanh ngoại hối đạt 1,2 tỷ đồng, trong khi cùng kỳ lỗ hơn 23 tỷ đồng; lãi từ hoạt động khác tăng 86%, đạt 46,5 tỷ đồng. Đặc biệt, lãi từ chứng khoán đầu tư tăng mạnh hơn 600% lên mức 38 tỷ đồng.

Lũy kế cả năm 2023, thu nhập lãi thuần của BVBank đạt 1.479 tỷ đồng, giảm 14% so với năm trước. Lãi từ dịch vụ đạt hơn 54 tỷ đồng, giảm 45% so với năm 2022 trước do ảnh hưởng từ nguồn thu từ bảo hiểm liên kết. Nguồn thu từ kinh doanh ngoại hối đạt 22 tỷ đồng, giảm 48% chủ yếu do bối cảnh thị trường.

Ngược lại, hoạt động mua bán chứng khoán đầu tư lãi hơn 122 tỷ đồng, nhờ doanh số mua bán trái phiếu tăng gần gấp đôi. Bên cạnh đó, lãi từ hoạt động khác đạt gần 78 tỷ đồng, tăng 18% so với năm trước, nhờ tăng thu hồi các khoản nợ đã xử lý bằng quỹ dự phòng.

CỔ PHIẾU NGÂN HÀNG VẪN ĐANG PHÙ HỢP ĐỂ TÍCH LŨY

Bước sang năm 2024, nhờ sự dẫn dắt của nhóm ngân hàng, thị trường nói chung và nhiều cổ phiếu đã thiết lập mặt bằng mới trong ngắn hạn. Thanh khoản theo đó cũng có cải thiện nhẹ so với giai đoạn cuối năm 2023.

Tuy nhiên, trong vài phiên trở lại đây, cổ phiếu ngân hàng đã chứng kiến sự thoái lui của dòng tiền trong những phiên gần đây. Nhóm này đang đứng trước nguy cơ tiếp tục điều chỉnh do đà hồi phục đã diễn ra mạnh mẽ thời gian qua. Tuy nhiên, nhiều chuyên gia đến từ các công ty chứng khoán vẫn đánh giá tích cực đối với nhóm cổ phiếu ngân hàng.

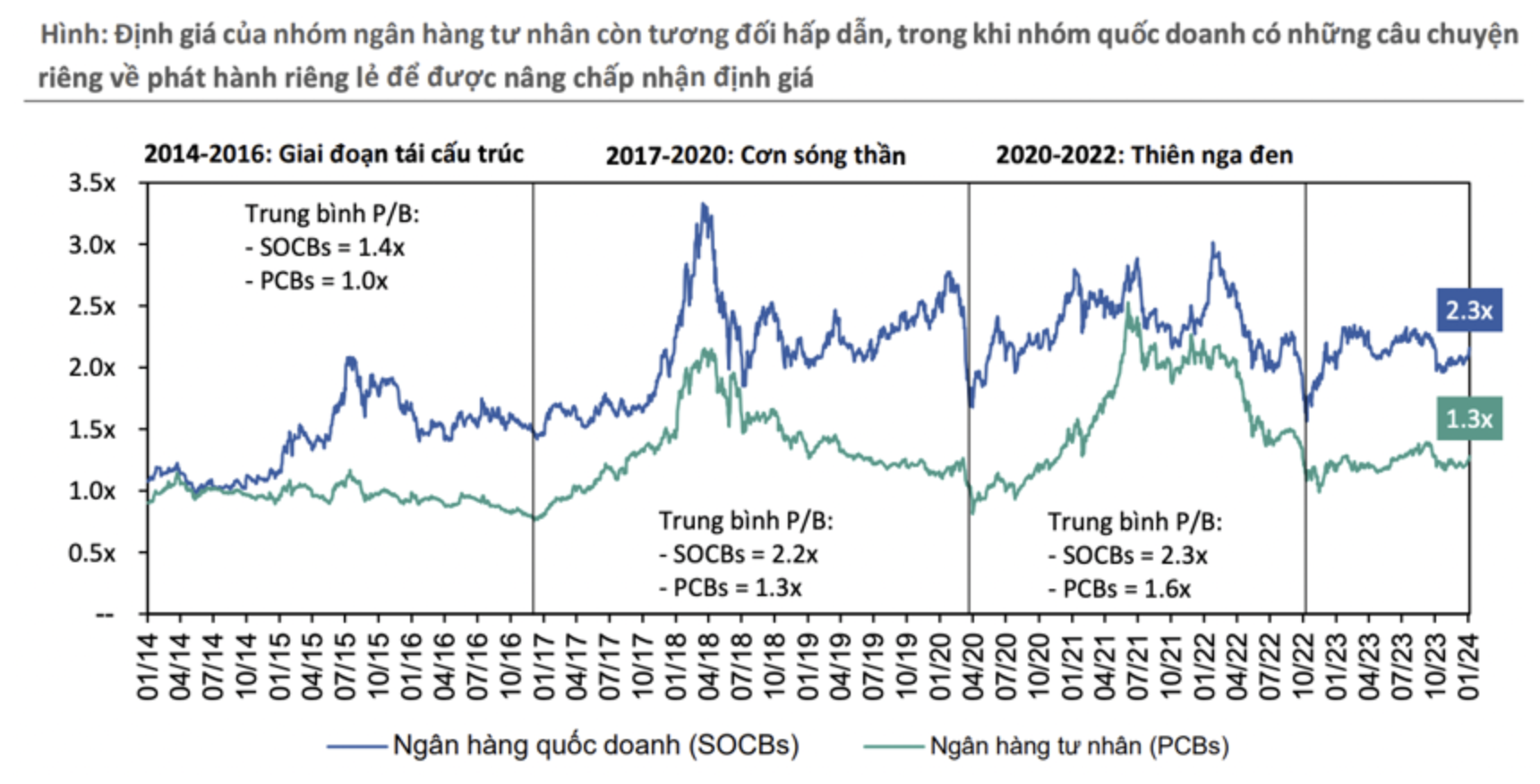

Trong báo cáo triển vọng 2024, Công ty Chứng khoán BIDV (BSC) kỳ vọng tăng trưởng lợi nhuận toàn ngành sẽ phục hồi với động lực chính đến từ sự nở ra của NIM, tuy nhiên tốc độ nhanh hay chậm sẽ phụ thuộc vào diễn biến của cầu tín dụng và chất lượng tài sản. Dù vậy, BSC cho rằng định giá của ngành đã phản ánh những yếu tố bất định nêu trên.

Mức định giá được chiết khấu so với các chu kỳ trước tiếp tục là bộ đệm cho nhà đầu tư nắm giữ.

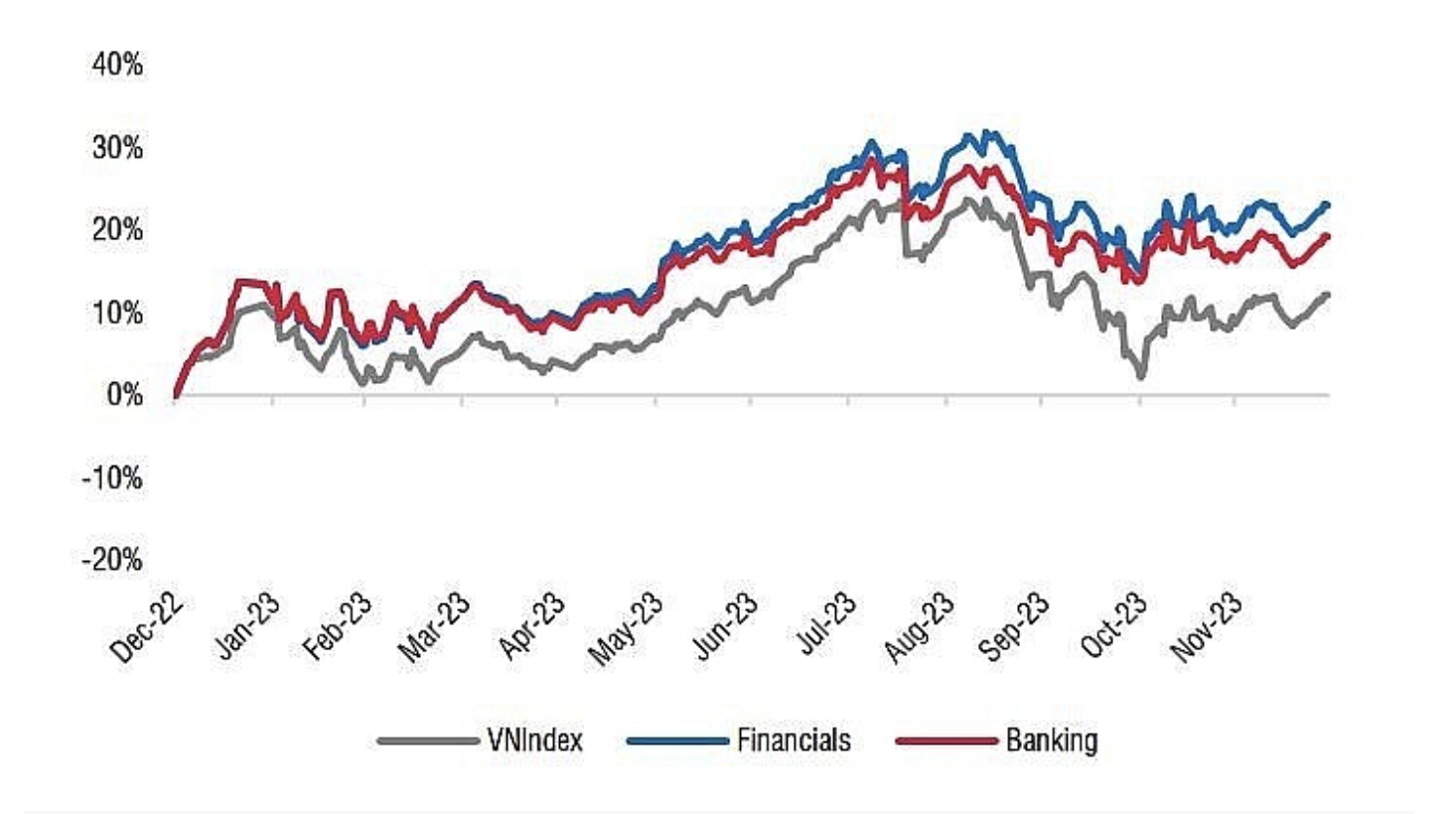

Cổ phiếu ngân hàng trong danh sách theo dõi của BSC đã có mức tăng giá bình quân khoảng 27% trong 2023 so với hiệu suất khoảng 15% của VN-Index, phần nào là nhờ mức định giá được chiết khấu mạnh. Sang đầu 2024, nhóm cổ phiếu ngân hàng quốc doanh nhìn chung đang có diễn biến giá vượt trội so với ngành.

BSC cho rằng mức định giá hiện tại của ngành vẫn phù hợp để tích lũy, nhất là đối với nhóm tư nhân, trong khi nhóm quốc doanh vẫn có cơ sở để nâng chấp nhận định giá đến từ phát hành riêng lẻ. Cơ sở đến từ việc xem xét lại định giá của ngành trong các chu kỳ quá khứ, không xét tới giai đoạn 2014-2016 là thời kỳ tái cơ cấu của ngành hậu khủng hoảng bất động sản với hàng loạt quy định mới được bổ sung như Thông tư 36/2014 và Thông tư 41/2016 của NHNN.

BSC cũng lưu ý rằng các quy định quản trị rủi ro chặt chẽ hơn và sức khỏe bảng cân đối được cải thiện là những điểm khác biệt chính ở chu kỳ hiện tại so với quá khứ. Luật Tổ chức tín dụng sửa đổi theo hướng giảm thiểu rủi ro hệ thống cũng đã vừa được thông qua.

Trên cơ sở đó, BSC tiếp tục duy trì khuyến nghị khả quan với ngành ngân hàng trong 2024 dựa trên các luận điểm chính: môi trường lãi suất thấp cùng triển vọng kinh tế phục hồi giúp tăng trưởng tín dụng cải thiện và NIM bật tăng nhờ chi phí vốn được tái thiết lập, tăng cường xử lý nợ xấu trong 2023 tạo dư địa để ghi nhận lợi nhuận từ thu hồi nợ trong 2024, từ đó giúp triển vọng tăng trưởng lợi nhuận 2024 khả quan hơn, được hỗ trợ bởi mức định giá vẫn trong vùng phù hợp để tích lũy.

Dự báo chi tiết hơn, BSC kỳ vọng tăng trưởng tín dụng 2024 có thể đạt khoảng 14% trong kịch bản cơ sở. Động lực sẽ đến từ các lĩnh vực liên quan đến xuất khẩu, đầu tư công, kinh doanh bất động sản.

Với áp lực hình thành nợ xấu (tỷ lệ NPL cộng lại phần nợ xóa trong kỳ) còn cao trong ngắn hạn, BSC duy trì quan điểm thận trọng với chất lượng tài sản của ngành trong 2024. Trong kịch bản cơ sở, dự kiến các ngân hàng duy trì tỷ lệ NPL ổn định trong 2024 so với 2023 sau khi đã xóa nợ khá mạnh mẽ trong năm qua.

BSC cho rằng sẽ có sự phân hóa về mức độ phục hồi NIM của ngành trong 2024. Các ngân hàng chịu ảnh hưởng nhất trong 2023 khi chi phí huy động tăng đột biến vào đầu năm được kỳ vọng sẽ có mức độ phục hồi đáng kể nhất (TCB, VPB), trong khi các ngân hàng có lợi thế về CASA ổn định (MBB) hay có danh mục cho vay đẩy mạnh mảng bán lẻ (ACB, STB, VIB, CTG, BID) được kỳ vọng sẽ duy trì NIM ổn định và có xu hướng cải thiện nhẹ.

Đồng quan điểm, các chuyên gia của SSI Research cho biết, mức định giá hiện tại phần lớn đã phản ánh rủi ro tín dụng đến từ nợ quá hạn và khoản vay tái cơ cấu theo Thông tư 02/2023/TT-NHNN. Tuy nhiên, mức định giá này có thể chưa phản ánh hết các khoản vay tái cấp vốn cho chủ đầu tư bất động sản được giải ngân trong năm 2023 tại một số ngân hàng nhất định (được phân loại ở nợ nhóm 1).

Ngoài ra, khi xem xét đến diễn biến giá của các ngân hàng trong chu kỳ trước, các chuyên gia này nhận thấy định giá hầu như không thay đổi trong quá trình xử lý nợ xấu, tuy nhiên sẽ được định giá lại trong vòng 6 - 12 tháng trước khi hoàn tất quá trình xử lý nợ xấu.

“Trong quá trình này, những ngân hàng có khả năng tăng vốn sớm hơn sẽ có điều kiện tốt hơn để đẩy nhanh quá trình xử lý nợ xấu, giành thêm thị phần và đạt kết quả khả quan hơn so với các ngân hàng khác”, SSI Research cho hay.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận