Triển vọng năm 2025: Khả năng sinh lợi không đồng đều giữa các ngân hàng

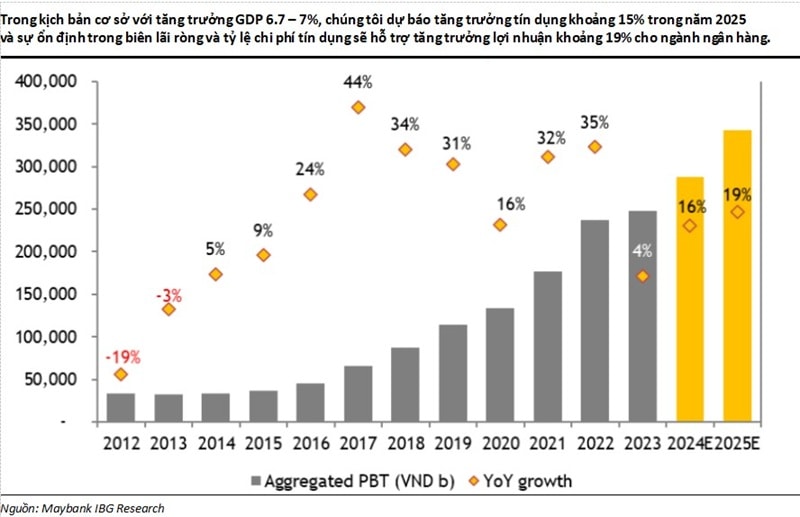

Trong kịch bản tăng trưởng GDP 6,7 – 7%, dự báo tăng trưởng tín dụng khoảng 15% trong năm 2025. Sự ổn định biên lãi ròng, tỷ lệ chi phí tín dụng sẽ hỗ trợ tăng trưởng ngân hàng.

Ngân hàng phục hồi không đồng đều

Ngành ngân hàng Việt Nam hiện nay giống như quả sầu riêng, một loại trái cây gây tranh cãi và cần có khẩu vị đặc biệt để yêu thích.

Mặc dù có nhiều lo ngại và hiểu lầm trên thị trường, chúng tôi vẫn lạc quan về ngành ngân hàng trong giai đoạn 2020 – 2023.

Chúng tôi tin rằng sức mạnh cấu trúc kinh tế của Việt Nam và bộ đệm dự phòng mạnh mẽ của các ngân hàng sẽ giúp duy trì tăng trưởng lợi nhuận và ROE ở mức tốt. Tuy nhiên, từ cuối quý 2/2024, khi bộ đệm rủi ro tín dụng mỏng hơn, chúng tôi đã chuyển sang quan điểm thận trọng hơn.

Dưa trên nhiều yếu tố, có thể dự báo tốc độ phục hồi và khả năng sinh lợi trong năm 2025 sẽ không đồng đều giữa các ngân hàng, phụ thuộc vào sức mạnh của cơ sở khách hàng, chất lượng tài sản và cam kết với lợi nhuận của cổ đông.

Phụ thuộc tốc độ phục hồi của nền kinh tế

Bất chấp những khó khăn vĩ mô như Covid-19 và biến động thị trường trái phiếu và bất động sản trong năm 2022, các ngân hàng Việt Nam đã duy trì tăng trưởng lợi nhuận tốt trong giai đoạn 2019 – 2023, với tốc độ tăng trưởng kép hàng năm đạt 21% và ROE bình quân đạt 18,3%.

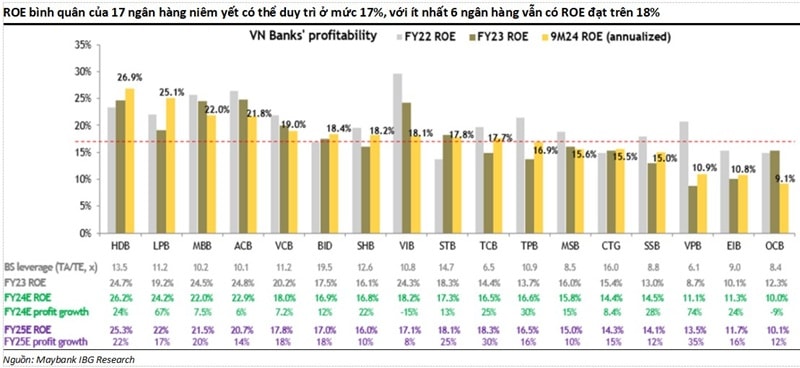

Các ngân hàng dự phóng ROE năm 2025 đạt trên 18% gồm HDB, LPB, MBB, ACB, STB và TCB

Các khoản dự phòng tổn thất cho vay mạnh mẽ từ năm 2020 đến nửa đầu năm 2022 đã tạo ra dư địa để quản lý lợi nhuận trong giai đoạn 2023 – 9 tháng 2024, dù tăng trưởng tín dụng chặt chẽ hơn, biên lãi ròng và các khoản nợ xấu co lại.

Đến quý 3/2024, tỷ lệ bao phủ nợ xấu (LLCR) bình quân của các ngân hàng niêm yết đã giảm từ 150% (đỉnh điểm quý 2/2022) xuống còn 83%, với nhiều ngân hàng có LLCR dưới 50%. Điều này cho thấy triển vọng lợi nhuận hiện nay của ngành phụ thuộc nhiều vào tốc độ phục hồi của nền kinh tế.

Triển vọng năm 2025: Khả năng sinh lợi không đồng đều

Chúng tôi kỳ vọng các yếu tố trong nước như đầu tư công và sự thúc đẩy của ngành bất động sản sẽ hỗ trợ tăng trưởng GDP của Việt Nam ở mức 6,7 – 7% trong năm 2025 và tăng trưởng tín dụng toàn ngành khoảng 15%, dẫn đầu bởi cho vay doanh nghiệp và phân khúc bán lẻ cao cấp.

Dựa trên phân tích bộ đệm rủi ro của chúng tôi, 12 ngân hàng niêm yết đã bước vào nhóm “Stress” trong quý 3/2024 (+4 ngân hàng so với cuối năm 2023). Sự phục hồi kinh tế, đặc biệt là ngành bất động sản, trở nên quan trọng đối với ngành ngân hàng Việt Nam kể từ thời điểm bây giờ.

Áp lực lên biên lãi ròng (NIM) sẽ tiếp tục kéo dài trong nửa đầu năm 2025, và chỉ một số ít ngân hàng hàng đầu với cơ sở khách hàng mạnh mẽ và khả năng cạnh tranh về chi phí mới có thể mở rộng NIM.

Chúng tôi dự báo tổng lợi nhuận cho các ngân hàng niêm yết sẽ tăng trưởng khoảng 16% năm 2024 và 19% năm 2025, giữ ROE bình quân trên 17%. Theo quan điểm của chúng tôi, các ngân hàng có hiệu suất tốt nhất về tăng trưởng lợi nhuận trong năm 2025 sẽ là VPB, TCB, HDB, MBB và STB; tuy nhiên, các ngân hàng có khả năng đạt được mục tiêu tốt hơn là TCB, VCB và CTG.

Sau đợt điều chỉnh vào tháng 11/2024, tỷ lệ P/BV đã trở lại mức hợp lý đến hấp dẫn. Tuy nhiên, vì tốc độ phục hồi trong năm 2025 có khả năng không đồng đều, việc lựa chọn cổ phiếu có mức định giá hợp lý và khả năng phục hồi lợi nhuận rõ ràng là rất quan trọng.

Chúng tôi cho rằng đã đến lúc chọn các ngân hàng có khả năng tăng trưởng mạnh, thay vì tăng trưởng thận trọng. Khả năng tăng trưởng này đòi hỏi một đội ngũ lãnh đạo tham vọng và có năng lực, cơ sở khách hàng mạnh mẽ, phân tích dữ liệu và LLCR hợp lý để giảm thiểu rủi ro. Do đó, những tên tuổi như: TCB, VCB và MBB được xem xét đối với vị thế đầu tư; và CTG, HDB và VPB đối với giao dịch chủ động.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường