Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

Kịch bản nâng hạng thị trường chứng khoán khi gỡ vướng “pre-funding”

Gỡ vướng “pre-funding” sẽ mở đường rõ ràng hơn cho FTSE nâng hạng Việt Nam lên trạng thái thị trường mới nổi sau khi nằm trong danh sách theo dõi từ năm 2018

Quy định gỡ “pre -funding” tại Thông tư 68/2024 do Bộ Tài chính là luồng gió mới với thị trường chứng khoán ngay trong ngắn hạn lẫn với các kỳ vọng dài hạn.

Kết phiên giao dịch ngày 19/9, ngày đầu tiên sau 18/09/2024, Bộ Tài chính đã phê duyệt Thông tư 68/2024/TT-BTC cho phép giao dịch mua cổ phiếu không yêu cầu có đủ tiền khi đặt lệnh của nhà đầu tư tổ chức nước ngoài (Non Pre -funding Solution, NPS), thị trường đã ghi nhận một không khí giao dịch tích cực.

Hầu hết thời gian thị trường đều diễn biến ở trên tham chiếu dù phiên sáng có pha giảm điểm nhẹ nhưng đã kịp hồi phục ở phiên chiều. Kết phiên, VN-Index đạt 1.271,27 điểm (+6,37 điểm). Khối lượng giao dịch đạt hơn 607,5 triệu cổ phiếu, tương ứng hơn 14.285,39 tỷ đồng. Toàn sàn có 240 mã đứng giá, 122 mã giảm giá và 100 mã đứng giá. HNX-Index tăng 0,82 điểm lên 233,77 điểm.

Đáng chú ý trong phiên này, khối ngoại duy trì trạng thái mua ròng, đạt giá trị +501,3 tỷ đồng. Sức mua của khối ngoại được tập trung vào ngành Dịch vụ tài chính (+328,7 tỷ) và Bất động sản (+205,6 tỷ). Trong đó, xét các mã cổ phiếu, SSI được gom ròng rất mạnh với giá trị đạt 280,8 tỷ, bỏ xa 2 mã còn lại trong top 3 mã được mua ròng mạnh nhất là HCM (+58,8 tỷ) và FUEVFVND (+51,8 tỷ). Đây đã là phiên thứ 5 liên tiếp khối ngoại quay đầu mua ròng sau chuỗi bán ròng dài trước đó.

Hiệu ứng đảo chiều dòng tiền này từ khối ngoại được cho không chỉ bởi tác động tích cực nhờ sự cải thiện các quy định giao dịch tại Thông tư 68 vốn được đánh giá có ý nghĩa lớn với tiến trình nâng hạng thị trường chứng khoán Việt Nam từ cận biên lên mới nổi; mà còn đến từ hiệu ứng các dự báo/ quyết định hạ lãi suất của Cục Dự trữ Liên bang Mỹ (Fed). Theo đó, với quyết định hạ lãi suất mạnh tay 0,5%, đưa lãi suất quỹ liên bang xuống vùng 4,75%-5%, dòng tiền khối ngoại được kỳ vọng sẽ động lực dần xa rời khu vực đồng bạc xanh cao giá để trở về Đông Nam Á và đến Việt Nam, tìm kiếm cơ hội ở các thị trường còn rẻ.

Trở lại với các quy định góp phần cải thiện khung pháp lý về giao dịch chứng khoán tại Thông tư 68, điểm nhấn được đặt vào quy định Non Pre- funding, nhà đầu tư tổ chức nước ngoài có thể giao dịch mua cổ phiếu không yêu cầu có đủ tiền, được mua chứng khoán ngay trong ngày (T+0) và thanh toán vào các ngày sau (T+1/T+2); Thông tư sẽ có hiệu lực thi hành từ ngày 02/11/2024. Quy định này theo các nhà phân tích CTCK Mirae Asset (MASVN), không chỉ giúp giảm chi phí tài chính và tăng tính linh hoạt cho nhà đầu tư mà còn là tiêu chí quan trọng để nâng cấp thị trường Việt Nam lên trạng thái thị trường mới nổi theo chuẩn FTSE Russell.

Theo đánh giá tháng 3/2024 của FTSE, Việt Nam hiện nằm trong danh sách theo dõi nhằm nâng hạng lên Secondary Emerging từ tháng 9/2018. Tuy nhiên, dưới ảnh hưởng của đại dịch Covid-19, cũng như một vài tiêu chí còn bất cập nên mục tiêu chưa hoàn thành. Hiện Việt Nam vẫn nằm trong danh sách theo dõi với vai trò cận biên và được kỳ vọng phân loại lại lên Secondary Emerging. Hoạt động đánh giá lại sẽ được FTSE thực hiện tiếp tục vào đầu tháng 10/2024, và 2 kỳ năm 2025: tháng 3 và tháng 9.

Trước đó, tại đợt đánh giá tháng 3/2024 của FTSE, Việt Nam vẫn còn tiêu chí hạn chế để nâng hạng thị trường, việc tháo gỡ vướng mắc từ việc yêu cầu ký quỹ trước giao dịch, cũng như cải thiện quy trình mở mới tài khoản sẽ kỳ vọng nhiều chuyển biến tích cực, là nhân tố hỗ trợ để hiện thực hóa lên thị trường mới nổi.

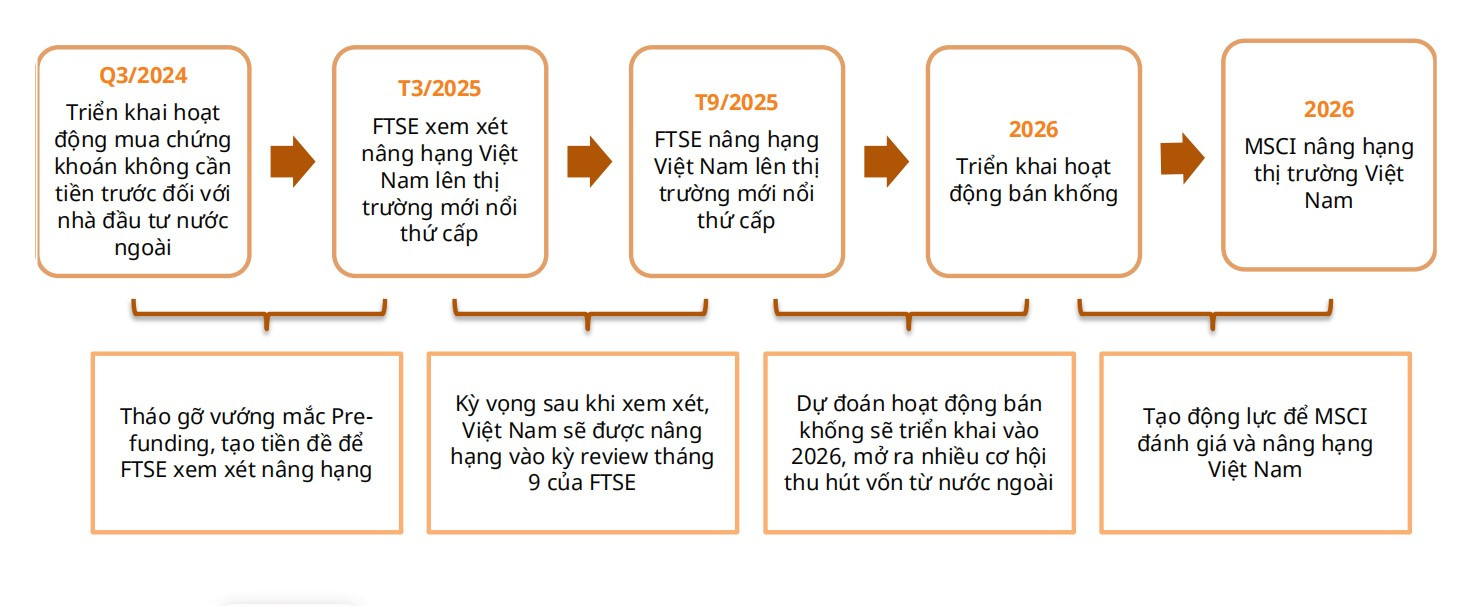

Sơ đồ ước tính thời gian triển khai pre-funding và các cột mốc kỳ vọng nâng hạng TTCK. Nguồn: MASVN

MASVN cho rằng quy mô vốn hóa của VN-Index đạt hơn 213 tỷ USD (17/09/2024), khá tương đồng với vài quốc gia được phân bổ tỷ trọng thấp trong danh mục FTSE Emerging markets Index. Tiêu biểu như quy mô vốn hóa thị trường Chile đạt 170 tỷ USD (T6/2024). Chúng tôi ước tính tỷ trọng của Việt Nam trong rổ sẽ ở mức khoảng 0,6% khi được thêm vào chính thức.

Tiêu biểu, Vanguard FTSE Emerging Markets ETF với quy mô gần 79 tỷ USD. Với tỷ trọng phân bổ 0,6%, Việt Nam có thể được giải ngân ở khoảng 474 triệu USD. MASVN cho rằng, dòng tiền ngoại chảy vào Việt Nam không những đến từ những quỹ sử dụng chỉ số FTSE Emerging markets Index làm tham chiếu, mà còn những quỹ khác khi thị trường được nâng hạng.

“Theo chúng tôi quan sát, đa phần các thị trường trước thời điểm nâng hạng chính thức 1- 2 năm, thị trường chứng khoán đều có dấu hiệu bật tăng. Cụ thể: Qatar tăng hơn 45% từ (T9/2013-T9/2014), Saudi Arabia tăng hơn 23% (T3/2017-T3/2018), Romania tăng hơn 18% từ (T9/2018-T9/2019)”, nhóm phân tích nhận định.

Trong báo cáo cập nhật về giải pháp hỗ trợ thanh toán đối với các nhà đầu tư tổ chức nước ngoài, SSI Research cũng nhận định đây là một bước tiến gần hơn để thị trường chứng khoán Việt Nam đáp ứng các yêu cầu nâng hạng lên thị trường mới nổi của FTSE Russell và duy trì kịch bản Việt Nam sẽ được nâng hạng trong kỳ đánh giá tháng 9 năm 2025.

Với việc nâng hạng lên thị trường mới nổi, theo ước tính sơ bộ từ SSI Research, dòng vốn từ các quỹ ETF có thể lên đến 1,7 tỷ USD, chưa tính đến dòng vốn từ các quỹ chủ động (FTSE Russell ước tính tổng tài sản từ các quỹ chủ động gấp 5 lần so với các quỹ ETF). Các cổ phiếu hưởng lợi: VNM, VHM, VIC, HPG, VCB, SSI, MSN, VND, DGC, VRE, VCI.

Khẳng định gỡ vướng “pre-funding” sẽ mở đường rõ ràng hơn cho FTSE nâng hạng Việt Nam lên trạng thái thị trường mới nổi sau khi nằm trong danh sách theo dõi từ năm 2018, tuy nhiên, các nhà phân tích Chứng khoán Maybank (MSVN) cho rằng FTSE có thể cần 6 tháng hoặc hơn nữa để đánh giá sự ổn định của cơ chế mới và tham khảo ý kiến các nhà đầu tư của họ để nâng hạng Việt Nam vào tháng 9/2025 (kịch bản cơ sở của MSVN) hoặc tháng 3/2025 (kịch bản tốt nhất).

Nhìn vào các thị trường đã trải qua quá trình nâng hạng tương tự và có hiệu suất cổ phiếu tăng trưởng mạnh mẽ trước và sau các sự kiện, MSVN kỳ vọng sẽ thấy những diễn biến tương tự trên thị trường Việt Nam trong 12 tháng tới.

“Dòng vốn khối ngoại đang phần nào hỗ trợ triển vọng với giá trị bán ròng giảm xuống còn 147 triệu USD trong tháng 8/2024, chỉ bằng 1 phần 4 so với tháng 5 hoặc tháng 6/2024. Chúng tôi dự kiến tiến độ vững chắc hướng tới việc nâng hạng thị trường sẽ dần dần thu hút các nhà đầu tư nước ngoài quay trở lại thị trường Việt Nam và chuyển sang trạng thái mua ròng trong những tháng tới”, chuyên gia Chứng khoán Maybank dự báo.

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Nhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699

Bàn tán về thị trường