Kế hoạch tăng vốn 'khủng' của loạt công ty chứng khoán năm 2021

Tăng vốn là một nhu cầu cấp thiết nhằm đáp ứng hoạt động kinh doanh của công ty chứng khoán, đáp ứng nhu cầu của một thị trường đang trong giai đoạn tăng trưởng nóng.

Gần nửa triệu tài khoản chứng khoán được mở mới. Đó chỉ là một trong rất nhiều kỷ lục mà thị trường chứng khoán Việt Nam đã thiết lập trong 5 tháng đầu năm 2021.

Đầu tư chứng khoán đã trở thành xu hướng khó cưỡng. “Rất nhiều người chọn đầu tư chứng khoán thay vì gửi tiết kiệm tại ngân hàng”, Chủ tịch SSI Nguyễn Duy Hưng chia sẻ trên trang facebook cá nhân.

Chỉ cần một nửa trong số ấy ‘active’ thường xuyên, các công ty chứng khoán cũng đã có rất nhiều việc phải làm.

Nhiều khách hàng thì các sản phẩm dịch vụ cũng phải đáp ứng theo, mà nhu cầu thi rất đa dạng, không chỉ là đòi hỏi về khả năng tư vấn, chất lượng dịch vụ, các sản phẩm phái sinh, việc cho vay ký quỹ cũng cần phải được đáp ứng. Tăng vốn, vì thế, như là một nhu cầu cấp thiết nhằm đáp ứng hoạt động kinh doanh của công ty chứng khoán.

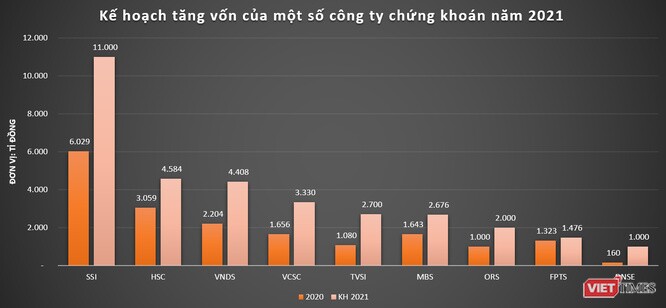

Theo thống kê của VietTimes, CTCP Chứng khoán SSI (Mã CK: SSI) đang là cái tên dẫn đầu trong cuộc đua tăng vốn.

Năm 2021, công ty này lên kế hoạch phát hành thêm 442,6 triệu cổ phần, bao gồm các hoạt động: phát hành cổ phiếu để tăng vốn cổ phần từ nguồn vốn chủ sở hữu (219,1 triệu cp), chào bán thêm cho cổ đông hiện hữu với giá 10.000 đồng/cp (109,55 triệu cp), chào bán cổ phiếu riêng lẻ (104 triệu cp), phát hành ESOP (10 triệu cp). Nếu các đợt tăng vốn này diễn ra thuận lợi, quy mô vốn điều lệ của SSI sẽ tăng lên mức 11.000 tỉ đồng.

CTCP Chứng khoán Tp. HCM (Mã CK: HCM) cũng lên kế hoạch phát hành thêm 152,52 triệu cổ phiếu với mức giá 14.000 đồng/cp. Với số tiền 2.135,3 tỉ đồng dự kiến thu được từ việc chào bán cổ phiếu, HSC sẽ dành 1.495 tỉ đồng để bổ sung cho hoạt động giao dịch ký quỹ.

Các công ty chứng khoán tốp sau cũng rất tích cực trong cuộc đua tăng vốn. Trong đó, CTCP Chứng khoán Tiên Phong (ORS) mới đây đã công bố kế hoạch chào bán 100 triệu cổ phiếu cho cổ đông hiện hữu tăng vốn điều lệ lên gấp đôi, đạt mức 2.000 tỉ đồng. CTCP Chứng khoán Đại Nam (DNSE) cũng lên kế hoạch tăng quy mô vốn điều lệ lên gấp 6,25 lần, đạt ngưỡng 1.000 tỉ đồng, thông qua chào bán 84 triệu cổ phiếu cho cổ đông hiện hữu.

CTCP Chứng khoán MB (MBS) còn thực hiện đồng thời việc phát hành cổ phiếu để trả cổ tức (15%) và phát hành cổ phiếu cho cổ đông hiện hữu (tỉ lệ 42,857%). Sau đợt tăng vốn này, quy mô vốn điều lệ của MBS dự kiến tăng lên mức 2.676 tỉ đồng.

Việc đẩy mạnh phát hành cổ phiếu tăng vốn của các công ty chứng khoán cũng dẫn đến những rủi ro pha loãng giá giao dịch cổ phiếu, pha loãng tỷ lệ nắm giữ. Đặc biệt là với những trường hợp chốt quyền trả cổ tức bằng cổ phiếu và phát hành thêm trong cùng một ngày như MBS.

Song, đối với các cổ đông đã ‘no nê’ với khoản lợi nhuận (capital gain) mà cổ phiếu công ty chứng khoán mang lại từ đầu năm tới nay, việc ‘móc hầu bao’ để mua thêm những cổ phiếu phát hành mới với giá chưa bằng một nửa thị giá cũng trở nên dễ dàng hơn./.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường