Hiểu rõ SOFR & EFFR: Hai lãi suất qua đêm cần biết trước khi đầu tư (Phần 1)

Trong bài viết trước, Tân có đề đến việc chênh lệch giữa SOFR và EFFR đang chạm mức báo động khi gần chạm ngưỡng 0.25%, một vài anh/chị thắc mắc kiểu như: “Sao lãi suất SOFR với EFFR lại khác nhau?”, hoặc “Chênh lệch này là gì và vì sao lại ảnh hưởng xấu đến thị trường vào thời điểm này?” Vì vậy, bài viết này Tân sẽ giúp bạn hiểu rõ ràng từ đầu về hai khái niệm lãi suất tối quan trọng của thị trường Mỹ - đó là SOFR và EFFR - trước khi chúng ta đi sâu vào sự chênh lệch giữa chúng ở bài viết sau.

Chúng ta sẽ cùng nhau tìm hiểu: chúng là gì, cách tính như thế nào và cách chúng vận hành trong thị trường tiền tệ.

Link bài viết trước: fed-co-dang-len-lut-tang-lai-suat-c30a2672618.html?ref_user_uid=dbe7bc6a5f2b03d5c7f2e7db102f8093" class="app-link" target="_blank">https://24hmoney.vn/news/fed-co-dang-len-lut-tang-lai-suat-c30a2672618.html?ref_user_uid=dbe7bc6a5f2b03d5c7f2e7db102f8093

1. Định nghĩa

Secured Overnight Financing Rate (SOFR)

SOFR là lãi suất mà các ngân hàng thương mại vay ngắn hạn qua đêm, có tài sản đảm bảo (secured) là Trái phiếu Chính phủ Mỹ (USTB).

Cụ thể, nó phản ánh chi phí đi vay qua thị trường repo, thông qua cơ chế các ngân hàng sẽ đến Fed vay tiền và dùng trái phiếu Chính phủ làm tài sản đảm bảo.

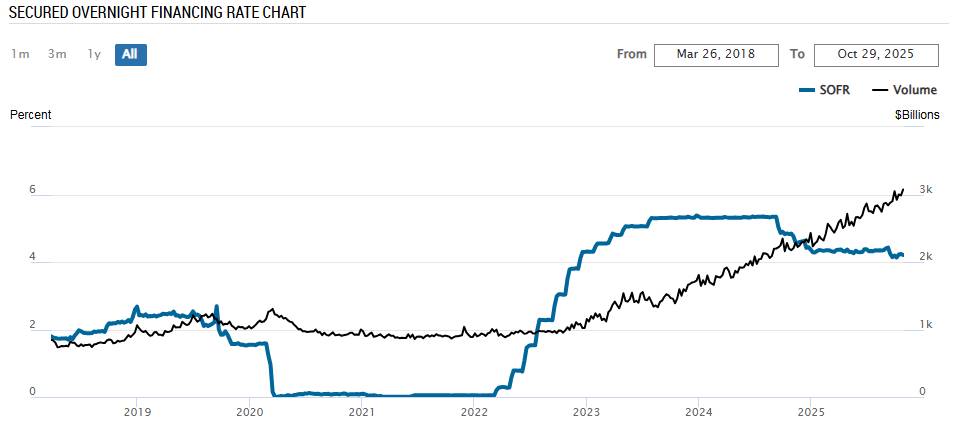

SOFR được công bố bởi Federal Reserve Bank of New York (NY Fed) - dựa trên khối lượng giao dịch thực tế.

Effective Federal Funds Rate (EFFR)

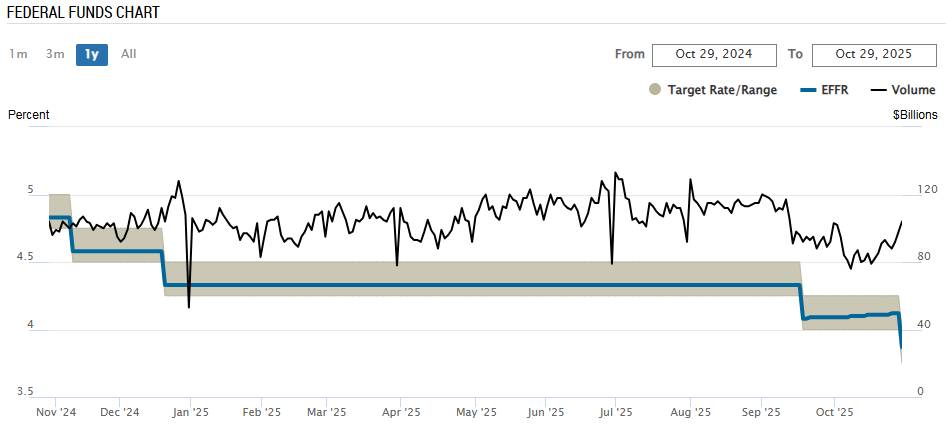

EFFR là lãi suất trung bình thực tế mà các ngân hàng thương mại Mỹ cho nhau vay qua đêm, không có tài sản đảm bảo – tức là unsecured.

Khoản vay này thường là từ ngân hàng có thừa tiền cho ngân hàng thiếu tiền vay.

EFFR được NY Fed tính và công bố hàng ngày, dựa trên dữ liệu giao dịch theo biểu mẫu FR 2420.

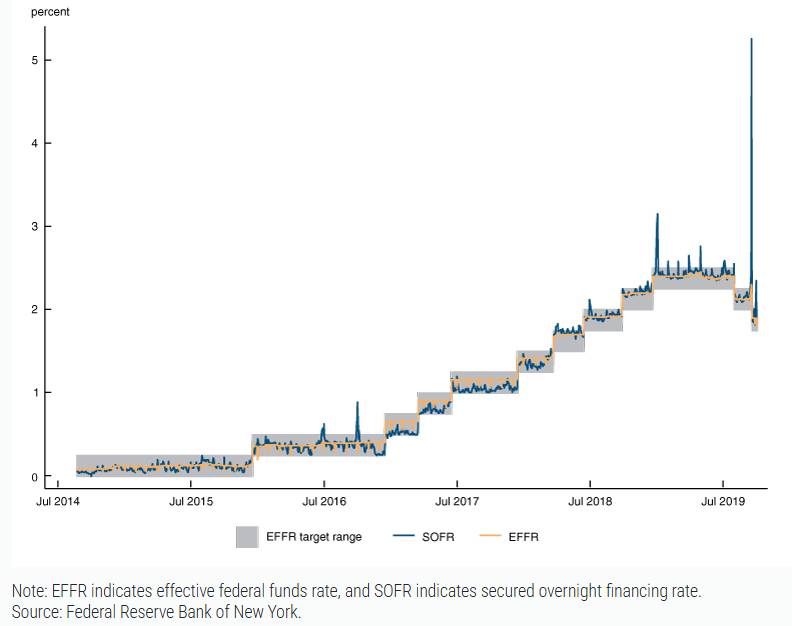

Như mọi người thấy (hình bên dưới), EFFR luôn dao động trong target range mà Fed công bố qua từng thời kỳ.

2. Cách tính & đặc điểm tính toán

SOFR:

Tính từ giao dịch repo qua đêm được bảo đảm bằng USTB.

The NY Fed sẽ lấy các giao dịch repo (tri-party repo, GCF Repo, bilateral repo cleared via DVP) rồi tính median có trọng số theo khối lượng giao dịch để xác định SOFR.

Được công bố mỗi ngày trước 8:00 a.m. ET cho ngày làm việc tiếp theo.

EFFR:

Tính từ các giao dịch vay mượn qua đêm (unsecured) giữa các ngân hàng thương mại.

Phương pháp: cũng là lấy median có trọng số theo khối lượng của các khoản giao dịch overnight.

Vì là khoản vay không có tài sản đảm bảo nên rủi ro tín dụng của bên vay có thể tác động mạnh hơn so với các khoản vay trong thị trường repo tài sản có bảo đảm.

3. Một số điểm lưu ý

Vì SOFR là secured (có tài sản đảm bảo), nên rủi ro tín dụng thấp hơn so với EFFR – điều này có nghĩa là trong điều kiện bình thường SOFR có thể thấp hơn EFFR hoặc chênh lệch hẹp.

Nhưng vào thời điểm thanh khoản bị căng thẳng, thường vào cuối quý hoặc các đợt phát hành trái phiếu Chính phủ lớn, thị trường repo (với SOFR) có thể chịu áp lực và tăng mạnh – ví dụ như ngày 17/09/2019, repo tăng đột biến và SOFR tăng mạnh hơn EFFR (repo rate tăng mạnh do tax payment và debt issuance).

Hy vọng sau khi đọc xong Phần 1, bạn đã có được cái nhìn rõ ràng về SOFR và EFFR - rằng mặc dù cả hai đều là lãi suất qua đêm (ON) tại Mỹ, nhưng cách thức hoạt động và ý nghĩa đối với chi phí vốn, thanh khoản đều khác nhau. Ở Phần 2, chúng ta sẽ cùng phân tích phần hiệu số (SOFR – EFFR) và một vài case thực tế để xem dấu hiệu cảnh báo ẩn chứa bên trong.

Theo dõi người đăng bài

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường