Cuộc đua tăng vốn: Công ty chứng khoán ngoại hụt hơi

Vốn chủ sở hữu của nhóm các công ty chứng khoán trên thị trường Việt Nam có thể tăng thêm 20% sau các đợt tăng vốn vừa được công bố từ đầu năm tới nay. Đáng chú ý, hoạt động tăng vốn chủ yếu diễn ra tại nhóm công ty chứng khoán nội.

Khối nội gấp rút tăng vốn

Công ty Chứng khoán VNDirect (mã VND) vừa công bố tài liệu họp đại hội đồng cổ đông thường niên năm 2024, dự kiến tổ chức vào ngày 17/6 tới. Trong đó, một nội dung quan trọng là kế hoạch tăng vốn thông qua phát hành cổ phiếu riêng lẻ và phát hành cổ phiếu ESOP.

Đối với kế hoạch phát hành cổ phiếu riêng lẻ, VNDirect dự kiến chào bán 268,64 triệu cổ phiếu, giá chào bán theo thoả thuận giữa Công ty và nhà đầu tư, không thấp hơn giá trị sổ sách của cổ phiếu VND theo báo cáo tài chính được kiểm toán/soát xét tại thời điểm gần nhất. Số lượng nhà đầu tư tham gia từ 1 đến 10 nhà đầu tư. Cổ phiếu riêng lẻ bị hạn chế chuyển nhượng 1 năm kể từ khi phát hành và sẽ triển khai trong giai đoạn 2024 - 2025. Số tiền thu về từ đợt phát hành này được phân bổ như sau: bổ sung nguồn vốn cho vay margin 20%; đầu tư vào các giấy tờ có giá 70%; hoạt động bảo lãnh phát hành chứng khoán và hoạt động kinh doanh khác 10%.

Với kế hoạch phát hành cổ phiếu ESOP, VNDirect sẽ phát hành 30 triệu cổ phiếu theo chương trình lựa chọn cho người lao động và 15 triệu cổ phiếu thưởng cho người lao động giai đoạn 2024 - 2026.

Ngoài kế hoạch tăng vốn kể trên, VNDirect cũng đang triển khai kế hoạch phát hành thêm 304,5 triệu cổ phiếu mới, gồm 61 triệu cổ phiếu để trả cổ tức và chào bán 243,5 triệu cổ phiếu cho cổ đông hiện hữu.

Trong 5 tháng đầu năm 2024, khoảng 1/3 trong số 30 công ty chứng khoán lớn nhất thị trường đã công bố kế hoạch tăng vốn mới, với tổng quy mô khoảng 38.000 tỷ đồng và sẽ hoàn thành trong 12 tháng tới. Theo VIS Rating, đây là kế hoạch tăng vốn rất đáng kể, sẽ giúp tăng tổng vốn chủ sở hữu của các công ty chứng khoán thêm khoảng 20%. Với nguồn vốn bổ sung, các công ty có thể đẩy mạnh các hoạt động kinh doanh cốt lõi là đầu tư và cho vay ký quỹ trong năm 2024. Tăng trưởng lợi nhuận cao hơn từ các hoạt động kinh doanh này sẽ giúp các công ty tăng cường bộ đệm rủi ro.

Kế hoạch tăng vốn phần lớn đến từ các công ty chứng khoán trong nước quy mô lớn như Công ty Chứng khoán TP.HCM (mã HCM), Công ty Chứng khoán SSI, Công ty Chứng khoán Bản Việt (mã VCI), VNDirect cũng như các công ty có liên kết với ngân hàng như Chứng khoán Ngân hàng ACB (ACBS), Chứng khoán MB (MBS), Chứng khoán Tiên Phong (mã ORS), Chứng khoán Ngân hàng Sài Gòn – Hà Nội (mã SHS), Chứng khoán LPBank (LPBS).

Đối với các công ty chứng khoán, việc huy động vốn thành công là động lực tăng trưởng quan trọng, đặc biệt với những đơn vị có mô hình kinh doanh dựa vào hoạt động cho vay margin và giao dịch tự doanh. Mặt khác, năng lực vốn tốt cũng là cơ sở quan trọng để công ty chứng khoán đẩy mạnh đầu tư vào hệ thống công nghệ thông tin, nâng cao trải nghiệm người dùng và theo đuổi chiến lược phí 0 đồng để mở rộng thị phần môi giới.

Đây cũng là lý do các công ty chứng khoán có kế hoạch tăng vốn kể trên đã đặt mục tiêu tăng trưởng lợi nhuận năm 2024 cao hơn so với trung bình ngành, cũng như so với cùng kỳ năm trước, với mức tăng trung bình 30%.

Chẳng hạn, MBS sẽ phát hành thêm hơn 109,4 triệu cổ phiếu, tương ứng tỷ lệ 4:1 (sở hữu 4 cổ phiếu được mua 1 cổ phiếu mới) với giá chào bán dự kiến 10.000 đồng/cổ phiếu, thấp hơn nhiều so với thị giá trên sàn là 33.800 đồng/cổ phiếu. Theo kế hoạch, trong tổng số tiền hơn 1.094 tỷ đồng dự kiến thu, Công ty sẽ dùng 50 tỷ đồng để đầu tư phát triển hệ thống công nghệ thông tin; 450 tỷ đồng cho hoạt động tự doanh và bảo lãnh phát hành, 594 tỷ đồng bổ sung vốn cho vay margin.

Động thái này diễn ra khi trong quý I/2024, dư nợ cho vay và phải thu của Công ty ở mức 9.869 tỷ đồng, tiếp tục duy trì đà tăng 7% so với quý trước. Trong quý IV/2023, bất chấp hoạt động làm sạch dữ liệu đã xóa đi 883.721 tài khoản, dư nợ từ cho vay và phải thu của MBS vẫn tăng trưởng đột biến hơn 40%.

Với dư nợ cho vay cận kề mốc 10.000 tỷ đồng, room cho vay margin còn lại của MBS đang thuộc nhóm thấp nhất trên thị trường, qua đó tạo áp lực cho hoạt động tăng vốn.

Tương tự, Công ty Chứng khoán TP.HCM dự kiến phát hành 228,6 triệu cổ phiếu cho cổ đông hiện hữu theo tỷ lệ 2:1, tương ứng cổ đông sở hữu 2 cổ phiếu HCM thì sẽ có quyền mua 1 cổ phiếu HCM mới với giá 10.000 đồng/cổ phiếu.

Nếu đợt chào bán thành công, HCM thu về hơn 2.286 tỷ đồng. Công ty dự kiến sẽ dùng 1.786 tỷ đồng (khoảng 78% tổng số tiền thu về) cho hoạt động giao dịch ký quỹ (margin) và 500 tỷ đồng còn lại (khoảng 22%) cho hoạt động tự doanh.

Tính tới quý I/2024, cho vay giao dịch chứng khoán (bao gồm ký quỹ và ứng trước tiền bán) của HCM đạt hơn 14.200 tỷ đồng, tăng 17% so với quý trước đó, trong khi vốn chủ sở hữu của Công ty ở mức hơn 8.588 tỷ đồng.

Tính tới nay, trong số 10 công ty huy động nguồn vốn mới để tăng trưởng kinh doanh, có 4 công ty chứng khoán đã hoàn tất việc tăng vốn là ACBS, DNSE, HCM và Kafi.

“Đối với HCM và MBS, nguồn vốn bổ sung sẽ cho phép họ tiếp tục mở rộng kinh doanh trong khi vẫn duy trì dư nợ cho vay ký quỹ thấp hơn giới hạn quy định là 200% tổng vốn chủ sở hữu. Đối với các công ty có danh mục đầu tư lớn vào trái phiếu doanh nghiệp và/hoặc cổ phiếu như ORS, SHS, VIX và VNDirect, vốn bổ sung sẽ tăng cường khả năng hấp thụ rủi ro cho các công ty này”, ông Phan Duy Hưng, Giám đốc Khối Phân tích và xếp hạng tín nhiệm, mảng định chế tài chính, VIS Rating cho biết.

Khối ngoại đứng ngoài cuộc

Trong cuộc đua tăng vốn năm nay hầu như vắng bóng khối công ty chứng khoán ngoại khi dường như chỉ có Chứng khoán Guotai Junan (IVS) lên kế hoạch tăng vốn.

Vào tháng 3/2024, đại hội cổ đông bất thường lần 1 của IVS đã thông qua phương án chào bán 69,35 triệu cổ phần cho cổ đông hiện hữu, tỷ lệ 1:1, giá chào bán không được tiết lộ. Nếu thành công, vốn điều lệ của Công ty có thể tăng gấp đôi, từ mức 693,5 tỷ đồng cuối năm 2023 lên 1.387 tỷ đồng. Nguồn 75% số tiền thu được sẽ dùng bổ sung vốn cho vay ký quỹ; 25% số vốn còn lại dùng để phát triển sản phẩm phái sinh và bổ sung nguồn vốn hỗ trợ hoạt động ngân hàng đầu tư.

Một chuyên gia tài chính cho biết, khi mới bắt đầu xâm nhập thị trường Việt Nam, các công ty chứng khoán ngoại tăng vốn rất mạnh, nhưng những năm gần đây, hoạt động tăng vốn tập trung chủ yếu tại công ty chứng khoán nội. Một phần nguyên nhân xuất phát từ việc các công ty chứng khoán ngoại sau giai đoạn 2022 bị ảnh hưởng khá nhiều bởi hoạt động cho vay margin thua lỗ và hoạt động tự doanh chậm lại. Nhóm công ty chứng khoán ngoại khi tham gia thị trường đã cạnh tranh bằng giảm phí hoặc miễn phí giao dịch, chấp nhận giảm biên lợi nhuận để cạnh tranh, trong khi các hoạt động kinh doanh khác chưa thể chiếm được thị phần lớn.

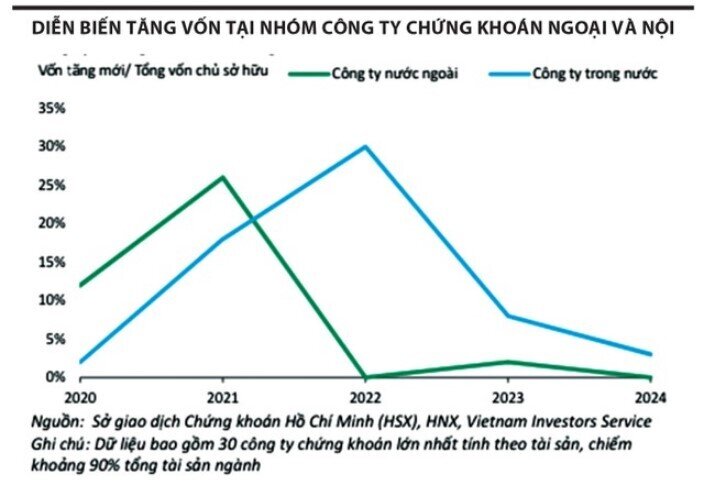

Trong khi đó, VIS Rating cho biết, việc tăng vốn của các công ty chứng khoán nước ngoài đã chậm lại trong 2 năm qua. Trên thực tế, tốc độ tăng trưởng kinh doanh của các công ty này đã đi sau so với các công ty trong nước. Ví dụ, dư nợ cho vay ký quỹ của các công ty nước ngoài tăng 18% mỗi năm trong hai năm qua, thấp hơn nhiều so với mức tăng trưởng 35% của các công ty trong nước. Cùng với việc danh mục đầu tư nhỏ hơn so với các công ty cùng ngành, tỷ lệ ROAA trung bình của các công ty chứng khoán nước ngoài là 3,7% trong giai đoạn 2020 - 2023, thấp hơn nhiều so với mức 6% của các công ty trong nước.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận