Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

Trái phiếu đáo hạn tăng 335% trong tháng 2, những doanh nghiệp nào phải đáo hạn nhiều nhất?

Trong tháng 2, dự tính sẽ có khoảng 4.88 nghìn tỷ đồng trái phiếu đáo hạn tăng 335% theo tháng. Trong đó, nhóm Bất động sản chiếm 49% và lĩnh vực khác chiếm 31%...

Thị trường trái phiếu doanh nghiệp suy giảm trong tháng 1 với tổng giá trị phát hành chỉ đạt 3,65 nghìn tỷ tăng 19% so với cùng kỳ với kỳ hạn bình quân là 1,23 năm, thống kê từ KBSV.

Trong tháng 1, chỉ có 2 đợt phát hành trái phiếu riêng lẻ trị giá 1.650 tỷ và 1 đợt phát hành ra công chúng của VIC trị giá 2.000 tỷ. Trong đó, nhóm bất động sản (gồm VIC 1 doanh nghiệp phát hành riêng lẻ 450 tỷ) chiếm tỷ trọng 67% trong khi doanh nghiệp còn lại phát hành 1200 tỷ thuộc lĩnh vực xây dựng.

Trong tháng 1, có 34 doanh nghiệp thực hiện mua lại trước hạn, với giá trị mua lại đạt 7.394 tỷ giảm 31,1%. Mặt bằng lãi suất thấp là động lực chính để các doanh nghiệp mua lại các trái phiếu phát hành với lãi suất cao trong giai đoạn trước, theo đó được dự báo tiếp tục gia tăng trong các tháng tiếp theo khi tình hình kinh doanh cải thiện hơn

Lượng trái phiếu đến hạn hạ nhiệt trong tháng 1. Trong năm 2024, ước tính có khoảng 279 nghìn tỷ đồng trái phiếu đáo hạn, với hơn 115 nghìn tỷ làm trái phiếu doanh nghiệp bất động sản (chiếm 41,4%), tiếp theo là nhóm tổ chức tài chính với hơn 81 nghìn tỷ (chiếm 29%).

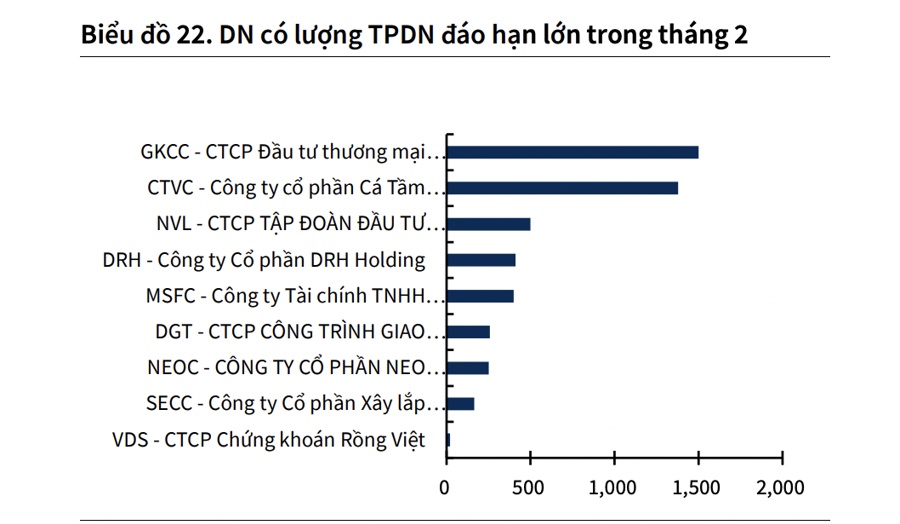

Trong tháng 2, dự tính sẽ có khoảng 4.88 nghìn tỷ đồng trái phiếu đáo hạn (+335% MoM). Trong đó, nhóm Bất động sản chiếm 49% và lĩnh vực khác chiếm 31%. Các doanh nghiệp có Các doanh nghiệp có lượng trái phiếu đáo hạn lớn trong tháng 2 gồm Công ty CP Đầu tư Thương mại Dịch vụ Gia Khang, Cá Tầm Việt Nam, Novaland, DRH Holding, Chứng khoán Rồng Việt...

Theo VBMA, có 7 doanh nghiệp công bố chậm trả gốc, lãi trong tháng 1 với tổng giá trị khoảng 8.432 tỷ đồng (gồm lãi và dư nợ còn lại của trái phiếu) và 5 mã trái phiếu được gia hạn thời gian trả lãi, gốc.

Về vấn đề tỷ giá, tỷ giá USD/VND liên ngân diễn biến trong vùng 24.200 – 24.600, duy trì ở mức cao kể từ tháng 1/2023 trong bối cảnh: DXY tăng trở lại vùng 104 trong bối cảnh dữ liệu lạm phát nóng trở lại – đẩy lùi dự báo về thời điểm hạ lãi suất của thị trường; và Chênh lệch lãi suất USD và VND vẫn duy trì âm kích thích các hoạt động giao dịch carry trade.

Theo đó, tỷ giá tại VCB cũng diễn biến tương đồng với tỷ giá liên ngân hàng, đạt 24.595 vào 31/01. Tỷ giá chợ đen dưới áp lực của các hoạt động thương mại gia tăng giai đoạn cận Tết và chênh lệch giá vàng trong nước và thế giới, vẫn tiếp tục duy trì ở ngưỡng cao ở mức 25.000 vào 31/01. Tỷ giá chợ đen đã không còn diễn biến đồng pha kể với tỷ giá bán VCB từ tháng 12/2023 và duy trì mức chênh lệch khoảng 300 VND cho đến thời điểm hiện tại.

Chênh lệch lãi suất USD và VND lớn sẽ khiến việc mua và nắm giữ USD hấp dẫn hơn, kích thích các giao dịch đầu cơ carry trade (nhà đầu tư sử dụng đồng tiền lãi suất thấp để mua đồng tiền lãi suất cao hưởng lợi từ chênh lệch lãi suất). Cụ thể, chênh lệch lãi suất USD – VND kỳ hạn 1 tháng, 3 tháng và 6 tháng lần lượt là -4,44%, -2,26% và -1,83%.

Những dữ liệu kinh tế gần đây cho thấy dấu hiệu đà giảm của lạm phát đang chững lại. Cụ thể, chỉ số CPI và CPI lõi tháng 1 mặc dù giảm và đi ngang, nhưng cao hơn kỳ vọng của thị trường. Chỉ số PPI và PPI lõi tháng 1 (được công bố sau) đạt 0,9% và 2,0% (yoy), cao hơn kỳ vọng của thị trường củng cố niềm tin rằng quá trình hạ nhiệt của lạm phát đang chậm lại. Theo đó, DXY và lợi suất trái phiếu Mỹ kỳ hạn 10 năm tăng quay trở lại, trong khi hợp đồng tương lai chỉ còn ước tính 4 lần cắt giảm lãi suất trong năm nay với lần đầu tiên diễn ra vào tháng 6.

Xét các yếu tố trong nước, tỷ giá trong nước được dự báo sẽ tiếp tục được hỗ trợ tốt bởi nguồn ngoại tệ dồi dào đến từ dòng vốn FDI và kiều hối. Bên cạnh đó, NHNN được cho rằng sẽ tiếp tục duy trì chính sách tiền tệ nới lỏng, chấp nhận để tỷ giá tăng ở mức độ vừa phải và sẽ chưa có can thiệp nếu không có biến động bất thường do lạm phát vẫn trong tầm kiểm soát, trong khi nền kinh tế cần tiếp tục được hỗ trợ phục hồi.

Theo đó, chênh lệch lãi suất USD và VND và rủi ro tăng giá của DXY vẫn sẽ là 2 yếu tố rủi ro gây áp lực lên tỷ giá, đặc biệt khi rủi ro địa chính trị vẫn chưa có dấu hiệu hạ nhiệt. KBSV dự báo tỷ giá tăng 1,5% trong năm nay, đạt 24.600 USD/VND.

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Nhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699

Bàn tán về thị trường