Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

QNS còn “vị ngọt”?

579 tỷ đồng là lợi nhuận trước thuế quý I/2024 của QNS, tăng tới 62% so với cùng kỳ năm 2023.

Vượt đỉnh lịch sử 1 năm vào tháng 6, cổ phiếu QNS của Công ty CP Đường Quảng Ngãi tiếp tục là một trong những mã cổ phiếu mà nhà đầu tư đặt kỳ vọng về triển vọng kinh doanh.

Kỳ vọng nói trên được đưa ra bất chấp rủi ro tỷ giá và tác động tương lai của tăng thuế đối với sản phẩm tiêu thụ đường.

Dự báo quý II

Trong quý I, QNS ghi nhận doanh thu thuần đạt 2.542 tỷ đồng (+18%), lợi nhuận trước thuế (LNTT) đạt 579 tỷ đồng (+62%). Theo lý giải của DSC Research, sở dĩ lợi nhuận của QNS tăng trưởng mạnh so với cùng kỳ do: (1) giá đường quý I/2024 cao hơn so với cùng kỳ; (2) giá thành sản xuất giảm nhờ tăng năng suất vùng nguyên liệu mía và dây chuyền sản xuất đường hoạt động ổn định.

Tuy nhiên, DSC Research lưu ý giá bán đường trong nước đã giảm nhẹ, khiến biên lợi nhuận gộp của QNS giảm 8% so với quý trước. Sau một năm lãi kỷ lục, QNS đặt mục tiêu tổng doanh thu 2024 đạt 9.000 tỷ đồng, LNTT đạt 1.500 tỷ đồng, giảm đáng kể so với năm 2023.

Trong quý II, dự báo biên lợi nhuận của QNS có thể tiếp tục cải thiện khi giá đậu nành - nguyên liệu đầu vào mảng sữa, giảm. Ghi nhận giá cả hàng hóa của Sở Giao dịch Hàng hóa Việt Nam đến ngày 16/7, giá đậu tương tiếp tục về mức rất thấp của 4 năm. Chỉ số giá hàng hóa MXV tiếp tục sụt giảm trong quý II/2024, chỉ báo về giá cả nhiều mặt hàng nông sản đang đi xuống. Đối với QNS, đây là tín hiệu tích cực do đậu nành nhập khẩu chiếm tỷ trọng lớn trong cơ cấu đậu nành nguyên liệu (~70%). Song với việc thanh toán hàng nhập khẩu bằng USD, QNS có thể không được hưởng lợi quá nhiều từ giá giảm.

Thách thức nào cho QNS?

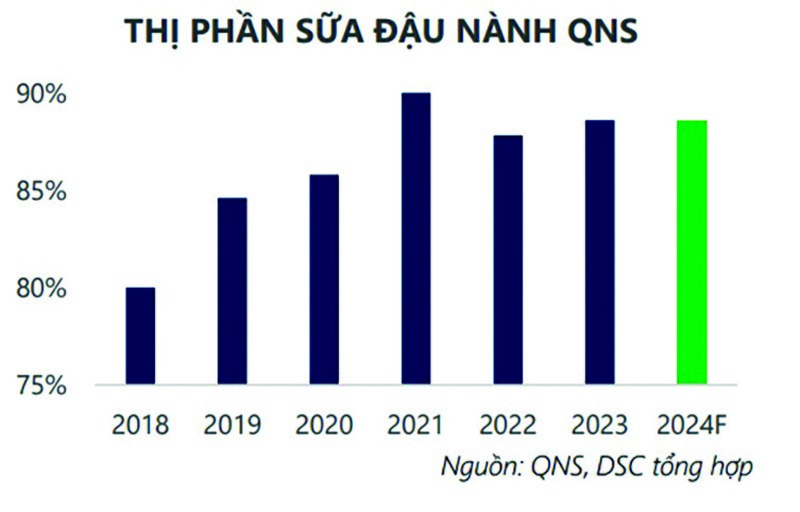

Dữ liệu của MAS ghi nhận mảng sữa đậu nành của QNS chịu ảnh hưởng chung của ngành sữa, thể hiện sản lượng tiêu thụ sữa quý I/2024 đạt 47 triệu lít (-3%) do nhu cầu tiêu thụ yếu. Được biết trong tháng 7 này, QNS dự kiến tung ra 2 dòng sản phẩm sữa hạt mới, được MAS kỳ vọng sẽ là động lực thúc đẩy doanh thu mảng sữa.

QNS đầu tư thêm dòng sản phẩm sữa hạt để mở rộng doanh thu.

Với mảng đường, QNS có lợi thế bàn đạp từ chiến lược mở rộng, trên nền kết quả 2023 và các chính sách hỗ trợ của Chính phủ cho ngành. Biên lợi nhuận mảng này dự kiến vẫn giữ mức cao 29-31% trong 2024.

Các nhà phân tích đặt kỳ vọng vào dự án nhà máy Ethanol sẽ giúp QNS hoàn hiện chuỗi giá trị mía - đường - điện sinh khối - ethanol và mang lại nguồn doanh thu mới cho doanh nghiệp trong tương lai.

Trong khi đó, đối mặt với Luật thuế tiêu thụ đặc biệt (TTĐB), Luật Thuế Giá trị gia tăng (GTGT) (sửa đổi) với nội dung đề xuất chuyển nhóm mặt hàng đường; phụ phẩm trong sản xuất đường từ nhóm đang áp dụng mức thuế suất GTGT 5% sang nhóm áp dụng thuế suất GTGT 10%. Nếu các luật này được thông qua, thì các doanh nghiệp nước giải khát sẽ cùng lúc chịu thêm các sức ép từ việc tăng chi phí nguyên liệu sản xuất do giá đường tăng, thuế TTĐB có thể làm tăng giá thành của sản phẩm, làm giảm sức mua và ảnh hưởng doanh thu, lợi nhuận. Còn nếu doanh nghiệp không phân bổ vào giá bán, thuế này sẽ làm giảm thu nhập doanh nghiệp.

Mặc dù được đánh giá cao về triển vọng trung và dài hạn, nhưng các nhà đầu tư lưu ý “vị ngọt” QNS cũng có thể “biến vị” với các rủi ro từ biến động giá cả, chính sách thương mại quốc tế, rủi ro tài chính...

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Thích

Thích Bình luận

Bình luậnNhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Bàn tán về thị trường

Đang tải

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận

Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG

cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT

cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699