Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

Giá vốn thấp, ngành nhựa tạo nhiều điểm nhấn

Giá vốn nguyên vật liệu duy trì mức thấp tạo biên lãi gộp cao, giúp toàn ngành nhựa thu lãi ròng quý 4/2023 gấp đôi cùng thời điểm năm trước, dù doanh thu giảm. Đây cũng là quý có biên lãi gộp cao nhất của ngành tính từ quý 3/2020.

Tỷ lệ giá vốn trên doanh thu ngành nhựa từ quý 3/2020

Nguồn: VietstockFinance

Kết quả này khả quan hơn cùng kỳ năm 2022, thời điểm giá nguyên vật liệu cao khiến giá vốn hàng bán chiếm 88% doanh thu toàn ngành, trong khi quý 4/2023 chỉ ở mức 83%.

Theo thống kê từ VietstockFinance, so với năm trước, 19 doanh nghiệp ngành nhựa trên sàn (HOSE, HNX và UPCoM) có lợi nhuận tăng trong quý 4/2023. Trong đó, 3 công ty chuyển lỗ thành lãi và 2 công ty giảm lỗ; 9 công ty kết quả đi lùi, trong đó có 3 công ty chuyển lãi thành lỗ.

Biên lãi gộp quý 4 đạt mức cao trong nhiều năm

Ngoài những cái tên quen thuộc tiếp tục mang về doanh thu trên ngàn tỷ như AAA, DNP, BMP, NTP thì kỳ này còn có TDP. Nhóm 5 ông lớn ngành nhựa đạt gần 9 ngàn tỷ đồng, giảm 12% và chiếm tỷ trọng 64% toàn ngành. Lãi ròng nhóm này chiếm tới 80%, đạt 533 tỷ đồng, hơn gấp đôi quý 4/2022.

Lãi ròng của 5 doanh nghiệp nhựa doanh thu trên nghìn tỷ (Đvt: tỷ đồng)

Nguồn: VietstockFinance

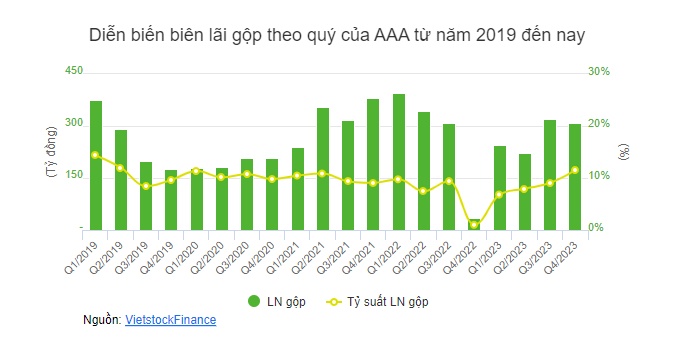

Tích cực nhất có lẽ là Nhựa An Phát Xanh (HOSE: AAA) khi biên lãi gộp quý 4/2023 ở mức 11.5%, cải thiện đáng kể so với 1% trước đó và cao hơn so với 19 quý gần nhất, giúp Công ty thu gần 94 tỷ đồng lãi ròng trong khi cùng kỳ lỗ 100 tỷ đồng. AAA cho biết nhờ giá hạt nhựa ổn định hơn nên mảng thương mại có lãi, ngoài ra còn giảm được 21% chi phí tài chính.

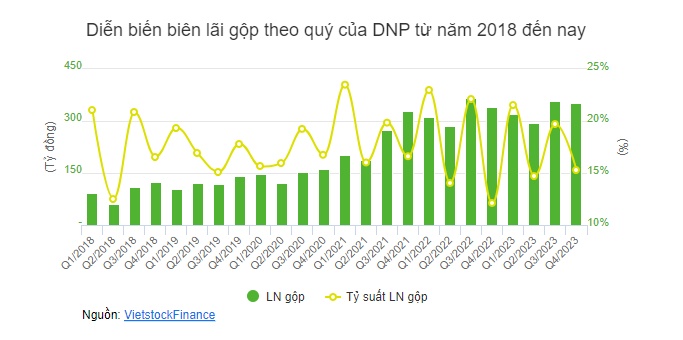

Tương tự, biên lãi gộp của DNP Holding (HNX: DNP) cải thiện từ 12% lên 15.3%. Tuy nhiên, chi phí bán hàng và quản lý đội lên là nguyên nhân khiến lãi ròng thu hẹp, chỉ còn 850 triệu đồng nhưng vẫn tích cực hơn so với mức lỗ ròng 540 triệu đồng của cùng kỳ.

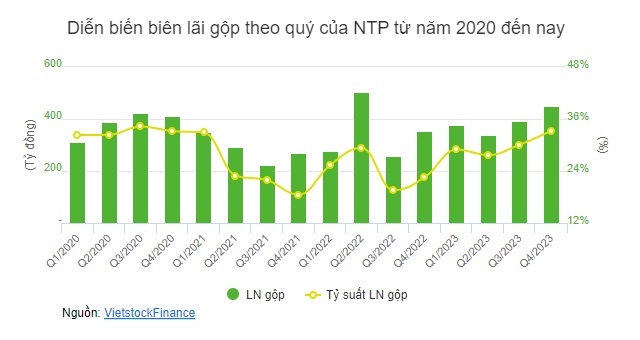

Biên lãi gộp của ông lớn sản xuất ống nhựa ra đời từ thế kỷ trước Nhựa Thiếu niên Tiền Phong (HNX: NTP) cũng không ngoại lệ, tăng dần qua từng quý, từ mức 19% quý 3/2022 đến nay đạt 33.2%. Lãi ròng cũng theo đó tăng mạnh 138%, lên 164 tỷ đồng, và liên tục ghi nhận quý sau cao hơn quý trước. Kết quả này nhờ giá nguyên vật liệu giảm mạnh và tiết giảm chi phí lãi vay.

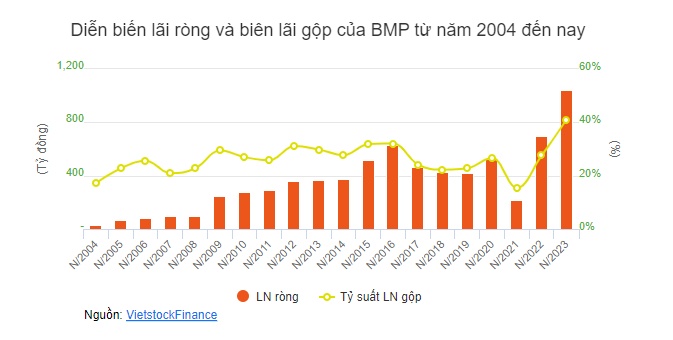

Nhựa Bình Minh (HOSE: BMP) có mức lãi gộp cao nhất lịch sử 591 tỷ đồng, biên lãi gộp duy trì trên 40%. Trong khi phần lớn thu hẹp quy mô thì BMP cho thấy sự ngược chiều, doanh thu và lãi ròng đều tăng lần lượt 3% và 4%. Theo đó, lãi ròng năm đạt con số kỷ lục hơn 1 ngàn tỷ đồng, biên lãi gộp cả năm cũng không ngoại lệ, trên 40%.

Nhóm tăng lãi tạo nhiều dấu mốc đáng nhớ

Ở nhóm tăng lãi, doanh nghiệp trong lĩnh vực sản xuất bao bì xi măng Sadico Cần Thơ (HNX: SDG) đột biến 327%, đạt lãi gần 21 tỷ đồng dù doanh thu giảm. SDG cho biết, do thị trường tiêu thụ khó khăn dẫn đến doanh thu thấp nhưng nhờ tiết giảm chi phí, giảm giá thành nên lợi nhuận tăng.

Lãi ròng nhóm các doanh nghiệp báo lãi tăng trong quý 4/2023 so với cùng kỳ (Đvt: tỷ đồng)

Nguồn: VietstockFinance

Cùng với SDG, lãi tăng bằng lần còn có TPP (282%), TTP (181%), NTP (138%), PCH (127%), HCD (93%), PBP (94%) có thể thấy ngành nhựa hưởng lợi từ giá nguyên vật liệu thấp.

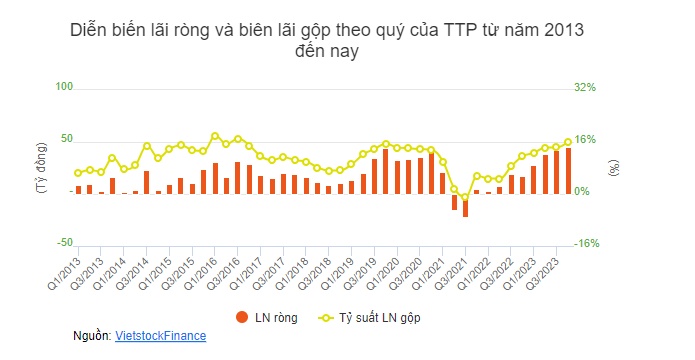

Chẳng hạn, Bao bì Tân Tiến (UPCoM: TTP) trong quý 4/2023 đạt biên lãi gộp 16%, mức cao nhất từ quý 4/2016, đồng thời liên tục tăng từ quý 3/2021 dù doanh thu giảm 12%. TTP cho biết, sự cạnh tranh của đối thủ và ảnh hưởng của nền kinh tế khó khăn năm 2023 làm giảm doanh thu nhưng Công ty đã kiểm soát phí hao hụt trong sản xuất, tiết giảm chi phí nên lợi nhuận tăng. Lãi ròng quý 4 đạt 45 tỷ đồng, cũng là mức lãi quý cao nhất lịch sử của TTP.

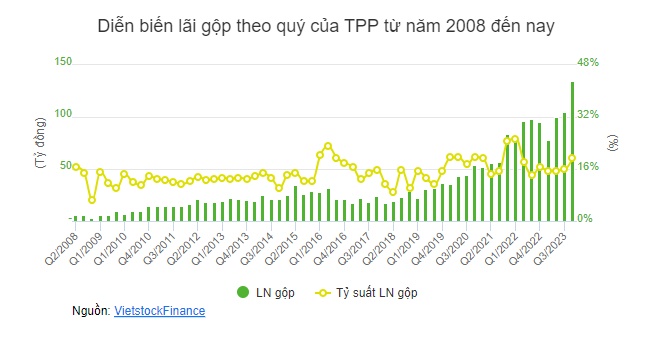

Tân Phú Việt Nam (HNX: TPP) thì khác. Nhờ đẩy mạnh sản xuất kinh doanh và áp dụng nhiều biện pháp giảm thiểu sự ảnh hưởng từ nền kinh tế trong nước và thế giới nên đã làm tăng doanh thu 21%. Lãi gộp quý 4/2023 của TPP đạt mức cao nhất lịch sử 135 tỷ đồng, lãi ròng gần 12 tỷ đồng.

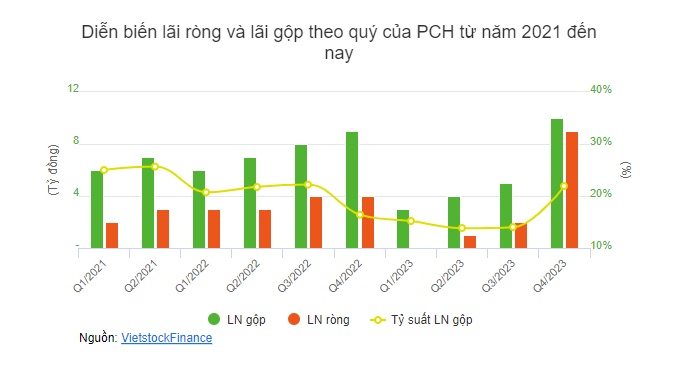

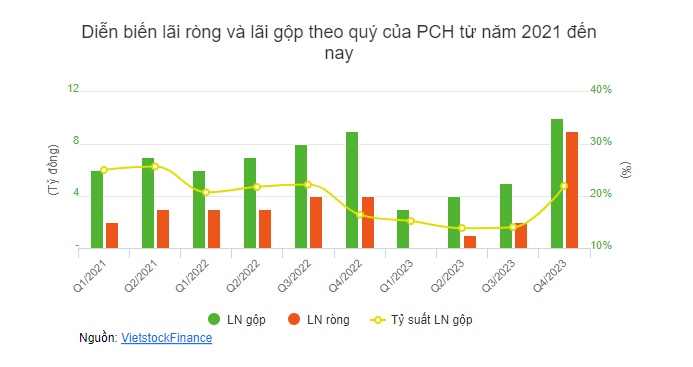

Tương tự, lãi gộp và lãi ròng theo quý của Nhựa Picomat (HNX: PCH) cũng ở mức cao nhất kể từ khi niêm yết, ghi nhận lần lượt 10 tỷ đồng và 9 tỷ đồng. Khoản lãi ròng đột biến cũng nhờ doanh nghiệp kinh doanh ván nhựa nhận lãi từ công ty liên doanh, liên kết cùng lý do hàng hóa khuyến mãi trong kỳ giảm 28%, PCH giải trình.

Đầu tư Sản xuất và Thương mại HCD (HOSE: HCD) đạt 258 tỷ đồng doanh thu, 28 tỷ đồng lãi gộp và 23 tỷ đồng lãi ròng, tất cả đều cao nhất kể từ khi niêm yết năm 2016 chủ yếu nhờ mảng sản xuất gỗ nhựa mang lại.

Nhóm chuyển lỗ thành lãi ngoài AAA và DNP còn có VICEM Bao bì Bút Sơn (HNX: BBS) nhờ chi phí giảm mạnh mà lãi ròng 1.7 tỷ đồng, cùng kỳ lỗ 512 triệu đồng.

Nhựa Việt Nam (UPCoM: VNP) và Nhựa Đà Nẵng (HNX: DPC) đều báo lỗ ít hơn. Tuy nhiên, nếu đem so với các quý trong năm 2023 thì các doanh nghiệp này lại đang có bước lùi.

Nhóm giảm lãi cũng tạo dấu ấn… ngược chiều

Đối với nhóm giảm lãi gồm 6 doanh nghiệp nổi bật là SFN, PBT, STP, ALT, PMP và BXH. Do vậy, đóng góp lãi của những công ty này chưa đến 2% chiếm tỷ trọng nhỏ so với toàn ngành.

Lãi ròng nhóm doanh nghiệp giảm lãi so với cùng kỳ (Đvt: tỷ đồng)

Nguồn: VietstockFinance

“Sa sút” nhất là VICEM Bao bì Hải Phòng (HNX: BXH) khi mất gần hết lãi, chỉ còn đâu đó 25 triệu đồng, kém xa 831 triệu đồng một năm trước đó. BXH cho rằng kết quả kém là do sản lượng tiêu thụ vỏ bao giảm và giá bán vỏ bao của một số thị trường giảm do cạnh tranh. Biên lãi gộp theo quý của BXH cũng ở mức thấp 8.91%, kể từ quý 1/2019.

Bao bì đạm Phú Mỹ (HNX: PMP) và Văn hóa Tân Bình (HNX: ALT) có một trong những quý thu lãi gộp cao nhất từ trước đến nay. Tuy nhiên các chi phí tăng mạnh khiến lãi ròng bị thu hẹp.

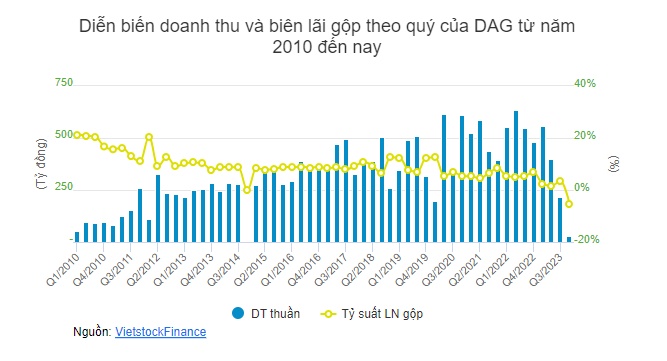

“Thảm” nhất có lẽ là RDP, BPC và DAG khi lỗ trong quý cuối năm 2023. Khoản lỗ lớn nhất thuộc về Tập đoàn Nhựa Đông Á (HOSE: DAG) với 22 tỷ đồng, cùng kỳ lãi 66 triệu đồng. Doanh thu, lãi gộp và cả lãi ròng dường như chống lại DAG với những con số theo kiểu “kém nhất lịch sử”. 2023 trở thành năm đáng quên của cổ đông DAG khi Công ty lỗ kỷ lục 257 tỷ đồng.

DAG cho biết tình hình kinh tế và thị trường bất động sản gặp khó khăn, giảm mạnh nên các sản phẩm mà Công ty phục vụ trong lĩnh vực bất động sản đều bị ảnh hưởng theo, chưa kể chi phí vẫn phải chi trả. Đặc biệt là chi phí lãi vay và quản lý doanh nghiệp tăng bằng lần.

Toàn bộ Tập đoàn đang phải gồng lỗ để duy trì, đưa ra phương án cơ cấu, giảm biên chế, mở rộng tìm kiếm đối tác, nhà phân phối, đại lý để tăng trưởng, phục hồi hoạt động sản xuất kinh doanh, DAG cho biết.

Một doanh nghiệp nhựa lâu đời khác là Rạng Đông Holding (HOSE: RDP) cũng có quý lỗ nặng nhất lịch sử 15.3 tỷ đồng. Bất lợi đến với RDP từ quy mô doanh thu giảm, chi phí quản lý tăng cao cho đến đột biến chi phí khác.

Mảng nhựa xây dựng tiếp tục giữ “phong độ”

Chứng khoán FPT (FPTS) dự báo giá bán ống nhựa năm 2024 giảm nhẹ so với mức đỉnh năm 2023 nhưng vẫn ở vùng giá cao hơn so với giai đoạn trước 2021. Đây là yếu tố hỗ trợ giúp biên lãi gộp ngành này duy trì khoảng 30%, cao so với trung bình 25% của giai đoạn 2018-2022.

FPTS cho hay nhờ nhu cầu phục hồi, các doanh nghiệp lớn đang duy trì mức giá bán cao. Ngoài ra, việc giá hạt nhựa đang ở mức rất thấp, kỳ vọng sẽ phục hồi trong năm 2024 khi nhu cầu trên thế giới dần cải thiện.

Còn giá hạt nhựa PVC năm nay được kỳ vọng phục hồi về mức xấp xỉ 900 USD/tấn, tương đương vùng giá trung bình giai đoạn 2018-2020 nhưng thấp hơn so với giai đoạn 2021-2022 do nhu cầu tiêu thụ hạt nhựa cải thiện hơn trên toàn cầu và giá dầu Brent đạt 85 USD/thùng.

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Thích

Thích Bình luận

Bình luậnNhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Bàn tán về thị trường

Đang tải

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận

Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG

cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT

cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699