3 “ông lớn” Vietcombank, VietinBank và BIDV đối diện áp lực tăng vốn trong 2021

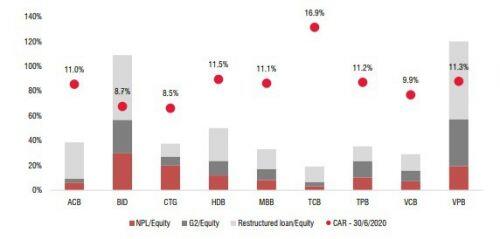

Nợ xấu mới từ khách hàng bị ảnh hưởng bởi Covid-19 đặt ra thách thức hơn nữa về vốn cho các ngân hàng NH. Theo đó, với mỗi 1 nợ xấu tăng thêm, CAR sẽ giảm từ 40 đến 80 bps điểm cơ bản, do đó, đối với các NH có hệ số CAR trên 11 thì áp lực về vốn không quá lớn nếu nợ xấu tăng 1-2...

Tuy nhiên, đối với BIDV (BID), Vietinbank (CTG) và Vietcombank (VCB), nhu cầu tăng vốn trong năm 2021 là khá rõ ràng khi hệ số CAR của cả 3 "ông lớn" này đang khá thấp, chỉ 8,7% (BIDV), 8,5% (CTG) và 9,9% (VCB), tính tới ngày 30/6/2020.

Theo dữ liệu từ Trung tâm Phân tích và Tư vấn Đầu tư của Công ty CP Chứng khoán SSI (SSI Research), ước tính tăng trưởng tín dụng năm 2020 sẽ nằm trong khoảng 7,5% - 8,5%, thấp hơn mục tiêu tăng trưởng tín dụng ban đầu của NHNN là 11% -14% so với cùng kỳ. Theo đó, nhu cầu tín dụng có thể tiếp tục suy yếu do cả nước hiện đang đối mặt với làn sóng Covid-19 thứ hai trong khi các NH có thể sẽ không hạ tiêu chí cấp tín dụng.

"Cho vay khách hàng doanh nghiệp lớn và trái phiếu doanh nghiệp có thể tiếp tục là động lực chính cho tăng trưởng tín dụng, trong khi tăng trưởng tín dụng mảng bán lẻ sẽ không mạnh mẽ như trước. Tăng trưởng huy động ước tính tiếp tục duy trì mạnh mẽ, tạo thanh khoản dồi dào cho ngành NH trong nửa cuối năm 2020", SSI Research, nhận định.

Cũng theo SSI Research, tác động của việc cắt giảm lãi suất huy động sẽ phản ánh rõ ràng hơn trong 6 tháng cuối năm 2020.

Cụ thể, tính đến cuối tháng 7, các NH niêm yết đã giảm lãi suất huy động từ -90 bps đến -210 bps so với đầu năm. Tuy nhiên, mức cắt giảm lớn nhất thuộc về lãi suất huy động kỳ hạn 12 tháng (là lãi suất tham chiếu cho lãi suất cho vay dài hạn) đã được thực hiện kể từ tháng 6 và tháng 7.

"Ước tính, lãi suất huy động tiếp tục giảm trong 5 tháng qua khoảng -50 bps đối với kỳ hạn trên 6 tháng và -70 bps đối với kỳ hạn dưới 6 tháng. Động thái này là do nhu cầu tín dụng yếu, cũng như quyết định gần đây của Ngân hàng Nhà nước về việc nới rộng thời gian áp dụng mức trần 40% về tỷ lệ vốn ngắn hạn dùng cho vay trung và dài hạn thêm một năm nữa đến hết ngày 30/9/2021", SSI Research, bình luận.

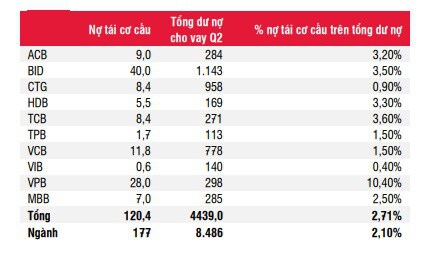

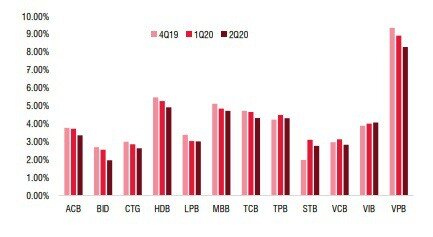

Đặc biệt, trong nửa cuối năm 2020, do nợ tái cơ cấu tăng, làm NIM (biên lãi ròng) các NH sẽ giảm hơn nữa. Ước tính, nợ xấu và nợ vay tái cơ cấu sẽ tăng nhanh vào cuối năm.

Nguyên nhân là dựa trên ước tính của Ngân hàng Nhà nước vào Q1/2020, khoảng 2 triệu tỷ đồng dư nợ cho vay, chiếm 23% tổng tín dụng, chịu ảnh hưởng bất lợi bởi đại dịch. Khi đại dịch kéo dài, số lượng khách hàng gặp khó khăn về dòng tiền sẽ tiếp tục tăng lên. Các NH sẽ phải đưa các khoản vay này vào danh sách tái cơ cấu, hoặc phân loại lại thành nợ xấu. Do đó, thu nhập lãi mất đi liên quan đến nợ tái cơ cấu và nợ xấu có thể ở mức đáng kể hơn.

Hơn nữa, một phần thu nhập lãi được ghi nhận trong 6 tháng đầu năm có thể sẽ được thoái thu do khoản nợ này bị hạ xếp loại. Những tác động tiêu cực của việc giảm lãi suất và miễn lãi sẽ kéo dài trong suốt nửa cuối năm 2020, lâu hơn giai đoạn trong nửa đầu năm. Do đó, ước tính NIM sẽ giảm thêm khoảng 60 bps trong nửa cuối năm 2020 nếu lo ngại này thành hiện thực.

Ngoài ra, trích lập dự phòng sẽ làm giảm thêm lợi nhuận trong nửa cuối năm 2020, do các NH sẽ đẩy nhanh việc trích lập dự phòng cho nợ xấu mới và nợ tái cơ cấu, mặc dù thời hạn của Thông tư 01 có thể được kéo dài để trì hoãn thời gian ghi nhận nợ xấu.

Lợi nhuận trước thuế trong nửa cuối năm của các NH ước tính giảm -22,1% so với cùng kỳ, do thu nhập hoạt động (TOI) giảm (-4% so với cùng kỳ) và chi phí dự phòng tăng (+47,8% so với cùng kỳ). Tổng LNTT giảm là do LNTT của các ngân hàng quốc doanh (VCB, BID và CTG) ước tính giảm -35,7% so với cùng kỳ (chủ yếu do chi phí dự phòng tăng 58,8% so với cùng kỳ, trong nửa cuối năm 2020).

"Tăng trưởng lợi nhuận trước thuế (LNTT) năm 2020 của các ngân hàng (NH) quốc doanh dự báo sẽ giảm 15,9% so với cùng kỳ, nhưng sẽ tăng 3,3% đối với các ngân hàng TMCP. Nhưng vào năm 2021, khi NH quốc doanh hoàn thành việc hỗ trợ khách hàng hiện tại, lợi nhuận sẽ bật tăng 22,6%, trong khi nhóm ngân hàng TMCP chỉ tăng 11,2%...", SSI Research, dự báo.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận