Phân tích chi tiết cổ phiếu PVS

Khi nghe về bất kì 1 dự án dầu khí nào, ta thường đều thấy song hành của cặp đôi PVD và PVS. Như đã biết trong bài viết về PVD kì trước, thằng này chuyên: KHOAN, KHOAN VÀ KHOAN đúng như cái tên của nó (hay dân gian ta khoái chí vẫn gọi là ĐỤC). Tuy nhiên, thằng anh PVS thì không đơn giản như thằng em, đa năng hơn nhiều. Nên trước khi phân tích thì đầu tiên phải hiểu các hoạt động kinh doanh chính của thằng này đã.

✅Phần 1: Hoạt động kinh doanh của PVS

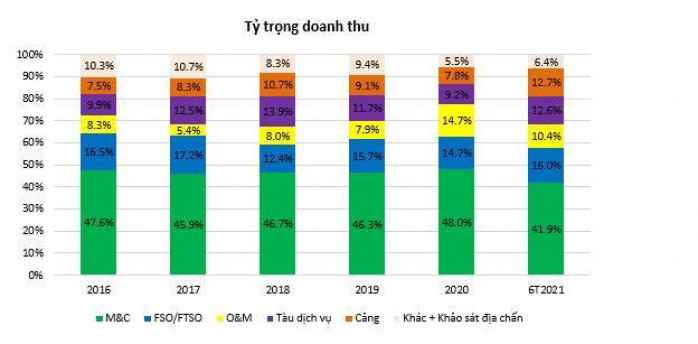

PVS có 6 mảng kinh doanh chính được sắp xếp theo mức độ đóng góp vào tỉ trọng cơ cấu doanh thu giảm dần như sau: (có ảnh đính kèm)

1. Dịch vụ cơ khí (M&C):

– Dịch vụ cơ khí M&C là các hoạt động liên quan đến Thiết kế kỹ thuật, Thiết kế chi tiết, Mua sắm, Thi công và Chạy thử cho lĩnh vực công nghiệp trên bờ và dưới biển.

– PVS hiện là nhà thầu xây lắp dầu khí hàng đầu tại Việt Nam và có uy tín trong khu vực, thực hiện các công trình trên bờ và dưới biển như: công trình trên bờ như xây dựng các nhà máy điện, nhà máy lọc hóa dầu, cụm thiết bị công nghệ và cơ khí, nhà máy sản xuất phân bón,…và công trình ngoài khơi như các giàn khoan, giàn đầu giếng, giàn nén khí, giàn công nghệ trung tâm, giàn nhà ở, giàn nửa nổi nửa chìm, tàu chứa và xử lý dầu (FSO/FPSO), các hệ thống ngầm dưới biển (subsea),…

– Dịch vụ này đang chiếm tỷ trọng lớn nhất, khoảng 50% doanh thu của PVS trong nhiều năm qua, tuy nhiên biên lợi nhuận thường thấp và chỉ cao hơn nếu công ty trực tiếp làm tổng thầu EPC (nhà thầu thực hiện toàn bộ các công việc từ thiết kế kỹ thuật hoặc thiết kế bản vẽ thi công, cung ứng vật tư, thiết bị đến thi công xây dựng công trình, hạng mục công trình và chạy thử bàn giao cho chủ đầu tư).

2. Dịch vụ kho nổi FSO/FPSO:

– FPSO (Floating Production, Storage and Offloading) là một kho nổi được sử dụng để tiếp nhận hỗn hợp dầu khí, sau đó xử lý, lưu trữ và chuyển lên một tàu chở dầu, hoặc được vận chuyển thông qua một hệ thống đường ống dẫn. FPSO được sử dụng phổ biến ở ngoài khơi vì dễ dàng lắp đặt, và không đòi hỏi một cơ sở hạ tầng đường ống dẫn để xuất dầu.

– FSO (Floating Storage & Offloading) là kho nổi chứa dầu khí, được sử dụng để lưu trữ dầu (không có hệ thống xử lý dầu).

– FPSO và FSO được xem như là những con gà đẻ trứng vàng cho PVS và các đối tác của PVS trong liên doanh, chiếm khoảng 15-20% doanh thu hàng năm. Hoạt động của FPSO và FSO chịu rủi ro chính từ các yếu tố kỹ thuật trong quá trình hoạt động của giàn khai thác cũng như của tàu FSO/FPSO.

– PVS hiện đang sở hữu 06 kho nổi FSO/FPSO.

3. Dịch vụ lắp đặt, bảo dưỡng các CTDK biển (O&M-Operation & Maintenance):

– Dịch vụ vận hành và bảo dưỡng (O&M) bao gồm vận chuyển, lắp đặt, đấu nối, chạy thử, sửa chữa, tháo dỡ các công trình dầu khí. PVS đã cung cấp dịch vụ cho nhiều công trình, dự án quan trọng của các nhà thầu dầu khí trong và ngoài nước.

– PVS thành công trong lĩnh vực vận chuyển, lắp đặt, đấu nối các công trình dầu khí biển, đồng thời đóng góp tỷ trọng khoảng 10-15% doanh thu hàng năm của PVS. Công trường thi công chính tại Vũng Tàu với diện tích gần 160 ha. Ngoài ra, PTSC còn có các bãi chế tạo tại Quảng Ngãi, Thanh Hóa với diện tích trên 40 ha. Ngoài ra, công ty còn có tàu sà lan nhà ở 300 chỗ, sà lan 5000 tấn, xưởng cơ khí bảo dưỡng…

4. Dịch vụ tàu chuyên ngành dầu khí:

– PVS đang sở hữu đội tàu dịch vụ dầu khí lớn nhất Việt Nam bao gồm các tàu dịch vụ hiện đại như tàu kéo, thả neo và vận chuyển hàng hóa giữa bờ và giàn khoan (AHTS), tàu định vị động học (DP1 & DP2), tàu chữa cháy, tàu trực mỏ, tàu bảo vệ,… được vận hành bởi đội ngũ thuyền viên Việt Nam có năng lực, nhiều kinh nghiệm.

– Ngoài đội tàu hiện tại, PVS còn hợp tác với nhiều chủ tàu trong và ngoài nước dưới nhiều hình thức như thuê mua, thuê tàu trần dài hạn, thuê tàu ngắn hạn,… nhằm bổ sung phương tiện để đáp ứng các nhu cầu về dịch vụ tàu cho hoạt động dầu khí tại Việt Nam và khu vực. Hiện PVS cung cấp khoảng 90% dịch vụ tàu chuyên dụng phục vụ hoạt động thăm dò và khai thác dầu khí tại Việt Nam.

– Đội tàu dịch vụ dầu khí PTSC hiện đang sở hữu, quản lý bao gồm 21 tàu đa dạng về công suất và chủng loại như tàu kéo, thả neo và vận chuyển, tàu định vị động học (DP), tàu hỗ trợ lặn khảo sát, tàu chống cháy, tàu trực mỏ, tàu bảo vệ… được vận hành hoàn toàn bởi đội ngũ thuyền viên Việt Nam có năng lực, giàu kinh nghiệm.

– Doanh thu mảng tàu dịch vụ đóng góp khoảng 12-15% doanh thu hàng năm cho công ty và duy trì khá ổn định.

5. Dịch vụ cảng:

– PVS đang quản lý và vận hành hệ thống gồm 8 căn cứ cảng dịch vụ tại tất cả các trung tâm trên cả ba miền Bắc, miền Trung và miền Nam với tổng diện tích hơn 360 héc ta như: Cảng PTSC Đình Vũ (15,2 ha), Cảng Nghi Sơn (35 ha), Cảng Hòn La (8,8 ha), Cảng Sơn Trà (10 ha), Cảng Dung Quất (4,2 ha), Cảng tổng hợp Phú Mỹ (26,5 ha), Cảng Sao Mai – Bến Đình (163 ha), Cảng Hạ lưu Vũng Tàu (82,2 ha).

– Trong số các cảng trên, có 5 cảng được sử dụng làm căn cứ hậu cần dầu khí, gồm: Cảng Nghi Sơn, Cảng Dung Quất, Cảng Sao Mai – Bến Đình, Cảng tổng hợp Phú Mỹ, Cảng Hạ lưu Vũng Tàu. Nhờ đó, PVS đã đáp ứng đầy đủ các dịch vụ hậu cần cho tất cả các công ty và nhà thầu đang hoạt động thăm dò khai thác dầu khí Việt Nam.

– Nhìn chung hoạt động cảng khá ổn định và mang lại doanh thu khoảng 10-13% cho công ty hàng năm với biên lợi nhuận tương đối cao.

6. Dịch vụ khác + khảo sát địa chấn:

Các hoạt động khác chỉ chiếm khoảng 5%-10% doanh thu hàng năm của công ty. Trong đó, mảng khảo sát địa chấn sau nhiều năm hoạt động không hiệu quả thì công ty đã tiến hành thanh lý 2 tàu khảo sát và giải thể công ty!

✅Phần 2: Cập nhật tình hình hoạt động của DN cho 2022 + Triển vọng trong tương lai

Kết quả kinh doanh của PVS trong Q2/2022 như thế nào?

- Doanh thu: 3811 tỏi (~25% QoQ)

- Biên lợi nhuận giảm mạnh còn 4% so với hơn 7% cùng kì 2021

- Chi phí QLDN tăng đột biến lên 352 tỏi (+134% QoQ), lí do là quỹ lương của tổng công ty mẹ tính theo KQKD cao hơn nền năm 2021 (đây có thể là 1 bút toán để giấu lợi nhuận)

- LN tài chính ròng tăng mạnh +127% QoQ do lãi từ tỉ giá (hoạt động của PVS đc nhận thanh toán bằng USD, USD tăng => lãi tỉ giá)

=> Tất cả những lí do kể trên gộp lại tạo nên kết quả là: LN ròng Q2/2022 của PVS sụt giảm mạnh tới 92% QoQ, chỉ đạt 12 tỏi. LN ròng 1Q2022 là 228 tỏi giảm 23% so với cùng kì. Nhưng để ý, PVS gần như chả bao giờ lỗ, chỉ có điều là lãi ít hay nhiều, luôn ẩn chứa khá là nhiều trick giấu lợi nhuận trong bctc cho các cao nhân soi.

Phần trọng tâm nhất của bài viết hôm nay chắc chắn đến từ triển vọng của PVS trong tương lai. Tôi tập trung khai thác thông tin và phân tích sâu vào 2 mảng kinh doanh chính của PVS đó là (1) M&C và (2) Dịch vụ FSO/FPSO, với tỉ trọng đóng góp từ 65-70% cơ cấu doanh thu của PVS, đồng thời cũng là những mảng có nhiều tiềm năng tăng trưởng mạnh nhất trong tương lai 1-2 năm tới để tạo ra sự đột biến trong KQKD cho doanh nghiệp!

1) Triển vọng trong mảng M&C:

Các dự án mảng M&C đang thực hiện trong năm 2022:

- Sao vàng đại nguyệt: Giá trị hợp đồng 600 triệu $, ghi nhận doanh thu thực hiện 2022 khoảng 60 triệu $. Tiến độ: Dòng khí đầu tiên từ mỏ sao vàng từ 11/2020, mỏ đại nguyệt khả năng cuối Q3/2022.

- Kho LNG Thị Vải: Giá trị hợp đồng 78 triệu $, ghi nhận DT 2022 khoảng 16 triệu $. Tiến độ: Dự án khởi công vào tháng 10/2019. PVS nắm 39% cổ phần của dự án và dự kiến sẽ hoàn thành vào Q4/22.

- Tổ hợp hóa dầu miền Nam: Giá trị hợp đồng 81 triệu $, ghi nhận doanh thu thực hiện 2022 khoảng 28 triệu $. Tiến độ: PVS là nhà thầu phụ cho gói thầu A1 liên quan đến xây dựng nhà máy olefin.

- Gallaf Batch 3 tại Qatar: Giá trị hợp đồng 360 triệu $, ghi nhận DT 2022 khoảng 144 triệu $. Tiến độ: PVS đảm nhiệm vai trò nhà thầu EPC dự án Gallaf Batch 3 (gói 5) với tổng khối lượng công việc khoảng 19.000 tấn cho 2 giàn đầu giếng. Dự án sẽ cung cấp việc làm trong công ty cho đến cuối năm 2023.

- Điện gió Hai Long: Giá trị hợp đồng 68 triệu $, ghi nhận DT 2022 khoảng 20 triệu $. Tiến độ: PVS và đối tác chịu trách nhiệm thiết kế, kỹ thuật, mua sắm, xây dựng và đưa vào vận hành hai trạm biến áp ngoài khơi với khối lượng chế tạo lên đến 18.000 tấn, trong đó PVS sẽ chịu trách nhiệm phần thiết kế chân đế, mua sắm một số hạng mục vật tư, thi công cho toàn bộ các cấu kiện của dự án tại công trường PTSC M&C tại thành phố Vũng Tàu. Đảm bảo việc làm đến giữa năm 2024.

- Điện gió ngoài khơi Thăng Long: PVS đã ký kết hợp đồng dịch vụ cung cấp, lắp đặt và vận hành phao nổi FLIDAR từ 5/2021. Giá trị hợp đồng: ? triệu $. Các cụ ai có thông tin thì bổ sung giúp e nhé! Trong các giai đoạn tới của Thăng long Wind, sẽ có PVS và PXS có phần công việc trong dự án, theo kế hoạch đặt ra ban đầu. Tổng giá trị dự án: 11,9 tỉ $.

- Shwe Phase 3: Giá trị hợp đồng ~ 200 triệu $. Tiến độ: PVS tham gia với vai trò thầu phụ tại gói thi công chế tạo chân đế giàn công nghệ trung tâm cho dự án. Dự án cung cấp việc làm cho công ty cho tới cuối 2023.

✅Mảng M&C đã cho thấy sự phục hồi về mặt doanh thu trong 1Q22 (+41,2% svck) nhờ việc giá dầu tăng và đại dịch đang được kiểm soát đã kích hoạt các hoạt động Thăm dò & Khai thác (E&P) trên toàn cầu, mang lại nhiều việc làm hơn cho mảng M&C của PVS. Tuy nhiên, nền giá nguyên vật liệu cao trong nửa đầu năm 2022 mà đặc biệt là thép - một trong những nguyên liệu đầu vào chính của việc xây lắp các công trình ngoài khơi đã làm tăng chi phí.

=> Làm giảm biên lợi nhuận ròng của PVS khá mạnh. Kì vọng với nỗ lực tăng lãi suất, kìm chế lạm phát và giảm giá của các commodities sẽ giúp biên ln của PVS đc cải thiện trong cuối năm 2022 và 2023. Tóm lại, cộng các dự án mà PVS đang thực hiện cho năm 2022 sẽ tạo ra doanh thu đâu đó quanh 300 triệu $!

✅Mặt khác, hiện tại mảng M&C của PVS đang đón luồng gió mới rất tích cực từ các dự án điện gió ngoài khơi bởi vì: Hiện tại CP Việt Nam đang ưu tiên phát triển năng lượng xanh theo cam kết tại COP26. Hiện nay, với tư cách là nhà thầu hàng đầu trong lĩnh vực kỹ thuật Dầu khí, đặc biệt là xây dựng các công trình ngoài khơi, PVS đã tham gia cung cấp dịch vụ cho nhiều dự án điện gió gần bờ và ngoài khơi, như dự án cánh đồng điện gió Thăng Long, hay dự án điện gió Hai Long tại Đài Loan. Mới đây giữa năm 2022 PTSC M&C (công ty con của PVS) đã ký Biên bản ghi nhớ (MoU) với Orsted, một trong những nhà phát triển điện gió ngoài khơi lớn nhất thế giới. Theo đó, PVS có thể tham gia cung cấp các dịch vụ kỹ thuật cho các dự án của Orsted, không chỉ tại Việt Nam mà còn trên thị trường quốc tế. Điều này có thể mang lại nhiều cơ hội việc làm hơn, mở ra một hướng kinh doanh mới đầy tiềm năng cho mảng M&C của PVS trong tương lai gần.

Cập nhật các dự án mang lại triển vọng trong dài hạn của PVS:

✅Với mặt bằng giá dầu neo cao như hiện nay là điều kiện lý tưởng để phí Việt Nam và các nhà đầu tư nước ngoài đẩy mạnh các hoạt động E&P (thăm dò&khai thác) tại Việt Nam, đặc biệt là một số dự án lớn như Lô B – Ô Môn, Sư Tử Trắng giai đoạn 2, hay Nam Du – U Minh. Với tư cách là nhà thầu EPC hàng đầu cho các công trình Dầu khí ngoài khơi tại Việt Nam PVS chắc chắn sẽ có nhiều cơ hội tham gia vào các dự án này khi chúng được triển khai. Những dự án được liệt kê dưới đây sẽ tạo một lượng backlog tiềm năng rất lớn đối với các nhà thầu EPC trong nước như PVS, tạo cơ hội cho công ty có thể trở lại quỹ đạo tăng trưởng trong tương lai. Gần nhất trong năm 2023 khối lượng công việc tiềm năng đến từ dự án phát triển mỏ khí Lô B (dự kiến sẽ khởi động trong nửa cuối năm 2022) sẽ là động lực tăng giá tiềm năng cho cổ phiếu PVS!

- Sư Tử Trắng giai đoạn 2B:

Thời gian: 2021-2024.

Trữ lượng 2P: 317 tỷ bộ khối (bcf) khí và 435 triệu thùng condensate.

Vốn đầu tư: 2 tỷ $.

- Nam Du - U Minh

Thời gian: 2022-2025.

Trữ lượng 2C: 171 bcf khí (+31 bcf khí).

Vốn đầu tư: 250 triệu $.

- Lạc Đà Vàng

Thời gian: 2023-2026

Trữ lượng dầu tại chỗ: 1,1 tỷ thùng.

Trữ lượng thu hồi được: 63tr thùng dầu.

Vốn đầu tư: 700 triệu $.

- Lô B - Ô Môn

Thời gian: 2022-2026.

Trữ lượng: 3,7 nghìn tỷ bộ khối (tcf) khí.

Vốn đầu tư: 8 tỏi $.

- Cá Voi Xanh

Thời gian: 2027-2028.

Trữ lượng: 5,3 tcf khí .

Vốn đầu tư: ~1 tỉ $.

- Kèn Bàu

Thời gian: 2027-2028.

7-9 tcf of khí thô và 400-500 triệu thùng condensate.

Vốn đầu tư: Chưa xác định được.

- Dự án kho cảng LNG Sơn Mỹ (1.3 tỷ USD).

- Dự án Dinh Cố II (250 triệu USD).

- Dự án nâng cấp nhà máy lọc dầu Dung Quất (1.8 tỷ USD).

Chú thích: Phân cấp trữ lượng 2P và 2C dựa trên tiêu chuẩn từ Thông tư 24/2020/TT-BCT ngày 18/9/2020 quy định về phân cấp và lập báo cáo tài nguyên, trữ lượng dầu khí của Bộ Công Thương.

2) Triển vọng mảng FSO/FPSO: Công việc cụ thể của 6 kho nổi hiện tại

(1) Kho nổi FSO Orkid, sức chứa 650.000 thùng, sử dụng cho Mỏ PM3 CAA. Malaysia Vietnam Offshore Terminal (Labuan) Limited (“MVOT”) là liên doanh đồng kiểm soát, được thành lập giữa PVS và đối tác Malaysia International Shipping Corporation Berhard (“MISC”) từ năm 2009 để:đầu tư kho chứa nổi FSO “Orkid”. Hợp đồng hiện được gia hạn cho thuê trong 10 năm, đến hết ngày 31 tháng 12 năm 2027 để phục vụ khai thác dầu ngoài khơi tại khu vực chồng lấn thương mại PM-3 giữa Việt Nam và Malaysia.

Giá thuê: ~41k$/ngày.

(2) Kho nổi FPSO Ruby II, sức chứa 645.000 thùng, sử dụng cho Mỏ Hồng Ngọc. Vietnam Offshore Floating Terminal (Ruby) Limited (“VOFT”) là liên doanh đồng được thành lập giữa PVS và đối tác MISC từ năm 2009, trong đó PVS chiếm 60% vốn để sở hữu, quản lý, và khai thác kho nổi chứa dầu FPSO “Ruby II” phục vụ hoạt động thăm dò khai thác dầu khí của Công ty Petronas Carigali Vietnam Limited.

Giá thuê: ~90k$/ngày.

(3) Kho nổi Biển Đông I, sức chứa 350.000 thùng, sử dụng cho mỏ Hải Thạch – Mộc Tinh. PTSC South East Asia Private Limited (“PTSC SEA”) là liên doanh đồng kiểm soát, được thành lập trong tháng 9 năm 2011 bởi Tổng công ty cùng đối tác Yinson Holding Berhad để đầu tư đóng mới và cho thuê kho nổi chứa, xuất dầu (“FSO”) cho Công ty Điều hành Dầu khí Biển Đông (“BDPOC”) thuê phục vụ khai thác dầu thô tại Lô 05.2 và Lô 05.3 ngoài khơi Việt Nam.

Giá thuê: ~50k$/ngày.

(4) Kho nổi FPSO Lam Sơn , sức chứa 350.000 thùng, sử dụng cho mỏ Thăng Long – Đông Đô. FPSO Lam Sơn là tàu kho nổi được vận hành bởi công ty PTSC Asia Pacific (PTSC AP), một liên doanh liên kết giữa Yinson (49%) và PVS (51%). Vào tháng 7, PVS và đối tác Yinson Holdings đã đạt thỏa thuận gia hạn 12 tháng đối với hợp đồng thuê tàu FPSO Lam Sơn bắt đầu từ ngày 01/07/2022. Với hợp đồng gia hạn này, PVS có thể giảm thiểu rủi ro kết thúc hợp đồng, vốn gây ra khoản chi phí dự phòng cho FPSO Lam Sơn như trong Q4/21.

Giá thuê: ~40k$/ngày.

(5) Kho nổi FSO Golden Star, sức chứa 777.700 thùng, sử dụng cho cụm mỏ Sao Vàng – Đại Nguyệt. Malaysia Vietnam Offshore Terminal (Labuan) Limited (“MVOT”) cũng là liên doanh đầu tư kho chứa nổi FSO Golden Star phục vụ khai thác tại Mỏ Sao Vàng Đại Nguyệt ngoài khơi Việt Nam với thời hạn hợp đồng thuê trong vòng 7 năm từ tháng 11 năm 2020 đến tháng 11 năm 2027 và có thể gia hạn thêm 8 năm.

Giá thuê: ~90k$/ngày.

(6) Kho nổi FSO MV12, sức chứa 300,000 thùng, sử dụng cho mỏ Rồng Đôi. Rong Doi MV12 Pte. Ltd. là liên doanh đồng kiểm soát, được thành lập giữa PVS và các đối tác Modec, Inc., và Mitsui & Co., Ltd (Modec, Inc., và Mitsui & Co., Ltd được thành lập tại Nhật) vào năm 2006 để đầu tư kho nổi FSO “MV12” với sức chứa 300.000 thùng dầu cho Công ty Korea National Oil Corporation (“KNOC”) thuê từ năm 2007 và để phục vụ khai thác dầu ngoài khơi tại mỏ Rồng Đôi.

Giá thuê: Chưa xác định.

✅Như vậy có thể thấy: Tổng giá trị mà mảng FSO/FPSO có thể mang lại cho PVS cũng vô cùng nhiều, toàn hợp đồng dài hạn giá thuê tốt :D Cụ thể thế nào các cụ tự tính hoặc chờ bctc ra nhá, e lười quá rùi 😊))

✅Kết luận: Viết đến đây đã sức cùng lực kiệt nên chả nghĩ ra cái gì nữa. Thôi thì nhường các bác tự kết luận với những triển vọng e đã phân tích cụ thể như ở trên, mỗi người 1 ý tưởng nhá tha hồ thỏa sức sáng tạo 😊)) Có gì trao đổi thêm với e càng thích! Nhưng vẫn phải chốt lại 1 câu chung chung: Tiềm năng vô cùng to lớn!!! Chúc tất cả ae luôn đầu tư an toàn và hiệu quả nhé.

Nguồn số liệu: PTSC, Vfin, VND.

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận