Ngành Ngân hàng: Lợi nhuận và tỷ lệ nợ xấu cùng đạt đỉnh

Quý II/2024, ngành Ngân hàng duy trì tăng trưởng lợi nhuận sau thuế ổn định, vượt đỉnh lịch sử của quý I/2022, trong khi, nợ xấu cũng chạm đỉnh và bộ đệm dự phòng giảm về đáy 5 năm.

Đóng góp gần 50% tổng lợi nhuận toàn thị trường

Lợi nhuận sau thuế của 27/27 ngân hàng niêm yết đạt hơn 60,9 nghìn tỷ đồng trong quý II/2024, đóng góp 49,5% vào tổng lợi nhuận sau thuế toàn thị trường cho cùng giai đoạn và vượt qua mức đỉnh lịch sử của quý I/2022.

Hình 1: Lợi nhuận sau thuế tăng cao so với cùng kỳ nhưng tăng ít so với quý trước

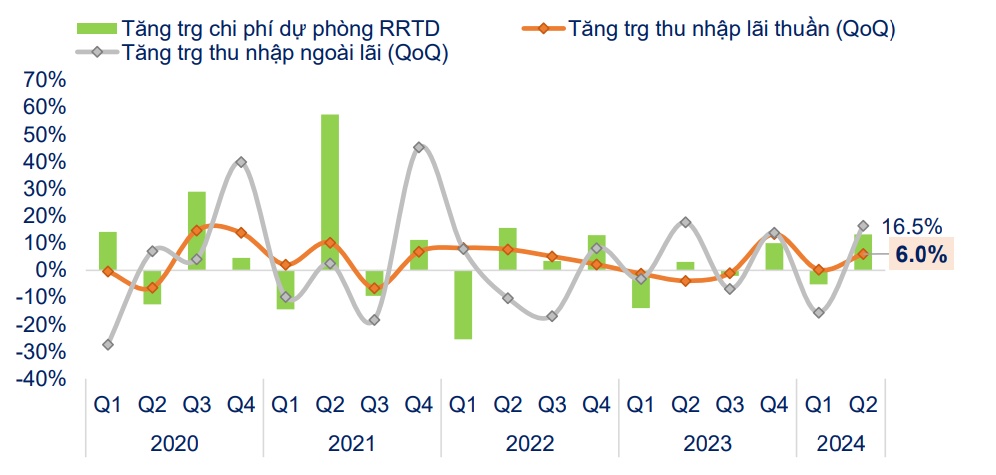

Lợi nhuận sau thuế toàn Ngành tăng cao so với cùng kỳ, tăng 21,6%, nhưng tăng khiêm tốn so với quý gần nhất, chỉ tăng 6% so với quý trước.

Thu nhập lãi thuần tăng thấp, tăng 6% so với quý trước, trong bối cảnh tín dụng tăng chậm và biên lãi thuần (NIM) duy trì ở vùng đáy giai đoạn hậu COVID-19. Thu nhập ngoài lãi tăng mạnh 16,5% so với quý I/2024, nhưng chiếm tỷ trọng nhỏ (12,2%) trong tổng thu nhập hoạt động

Tăng trưởng lợi nhuận sau thuế của Ngành được dẫn dắt bởi nhóm ngân hàng thương mại cổ phần tư nhân, tăng 28,2% so với cùng kỳ năm trước và tăng 7,6% so với quý trước, trong khi nhóm ngân hàng thương mại cổ phần nhà nước tăng thấp hơn, khoảng 10% so với cùng kỳ và tăng 2,9% so với quý I/2024.

Hình 2: Lãi thuần (chiếm 79% tổng thu nhập) duy trì tăng thấp

Tuy nhiên, không phải ngân hàng nào cũng ghi nhận kết quả lợi nhuận tăng. Nhiều ngân hàng cũng phải ngậm ngùi báo lãi “đi lùi” do kinh doanh kém hiệu quả. Các ngân hàng có lợi nhuận sau thuế tăng trưởng cao bao gồm BIDV, ACB, MB, VPBank.

Ở nhóm ngân hàng có quy mô nhỏ, một số đơn vị cũng đã được ghi nhận mức tăng đột biến như: BVBank và LPBank. Ngược lại, Vietcombank, Techcombank và SHB lại chứng kiến lợi nhuận sau thuế quý II/2024 giảm so với quý gần nhất.

Tính đến ngày 30/6/2024, tăng trưởng tín dụng ở 27 ngân hàng niêm yết đạt 6% so với cuối năm 2023, trong đó hoạt động giải ngân được đẩy mạnh trong tuần cuối tháng 6. Tín dụng giảm trở lại trong tháng 7, khiến tăng trưởng tín dụng thu hẹp còn 5,7%.

Đáng chú ý, tín dụng cho Kinh doanh bất động sản (phía cung) tăng mạnh (+10,4%) trong khi tăng rất thấp ở nhóm Tiêu dùng bất động sản (+1,2%). Thông thường, các khoản vay với nhóm Tiêu dùng bất động sản sẽ có lãi suất cao hơn và mang lại NIM tốt hơn cho ngân hàng.

Tỷ lệ NIM của 27 ngân hàng niêm yết ở mức 3,43% trong quý II/2024, duy trì ở vùng đáy quý thứ 4 liên tiếp. Xu hướng này chịu ảnh hưởng bởi tỷ lệ NIM thu hẹp ở nhóm ngân hàng thương mại cổ phần nhà nước, giảm từ mức 2,83% trong quý I/2024 về 2,73% trong quý II/2024.

Ngược lại, tỷ lệ NIM cải thiện từ 3,88% lên 3,96% ở nhóm ngân hàng thương mại cổ phần tư nhân (bao gồm VPBank, Techcombank và MB).

Áp lực nợ xấu vẫn ở mức cao

Áp lực nợ xấu tăng lên, trong khi bộ đệm dự phòng giảm về đáy 5 năm. Tỷ lệ nợ xấu nội bảng (NPL) của 27 ngân hàng niêm yết được báo cáo tại thời điểm cuối tháng 6/2024 là 2,21%, tăng trở lại vùng đỉnh lịch sử (2,24%). Tỷ lệ NPL tăng nhiều ở các ngân hàng như Vietinbank, Techcombank, VPBank, Sacombank và giảm ở Vietcombank, MB, HDBank.

Hình 3: Tỷ lệ Nợ xấu tăng trở lại mức đỉnh từ năm 2020 đến nay

Nợ cần chú ý giảm mạnh, khoảng 9 nghìn tỷ đồng, tương đương giảm 8,9% so với cùng kỳ, trong khi nợ có khả năng mất vốn tiếp tục tăng 11 nghìn tỷ đồng, tương đương tăng 10,6% so với cùng kỳ năm trước.

Tỷ lệ tạo mới nợ xấu là 0,16% trong quý II/2024, tăng quý thứ 2 liên tiếp. Nợ xấu tăng lên trong khi chi phí dự phòng ở mức vừa phải (nhờ việc gia hạn Thông tư số 02/2023/TT-NHNN) khiến bộ đệm dự phòng tiếp tục mỏng đi, hạn chế khả năng xử lý nợ trong thời gian tới. Tỷ lệ bao phủ nợ xấu (LLCR) giảm về 81,5% trong quý II/2024, mức thấp nhất kể từ khi COVID-19 xuất hiện và cách khá xa so với mức đỉnh (143,2%) trong quý III/2022.

Bộ đệm dự phòng nhìn chung vẫn đủ để bao phủ gần như toàn bộ nợ xấu nhưng chưa đủ để bao phủ nợ tái cơ cấu tiềm ẩn chuyển thành nợ xấu. Việc gia hạn nợ tái cơ cấu đến hết năm 2024 có thể giúp chất lượng tài sản không phải chịu thêm áp lực nhưng không làm giảm áp lực trích lập dự phòng do các ngân hàng vẫn phải trích lập dự phòng 100% nợ tái cơ cấu đến hết năm 2024.

Hình 4: Bộ đệm dự phòng ở mức rất thấp

Theo Báo cáo tài chính của các ngân hàng, trong quý II và nửa đầu năm 2024, ghi nhận có tới 23/27 ngân hàng suy giảm bao phủ nợ xấu, trong đó suy giảm mạnh nhất là VietinBank (giảm 53,5%), tiếp đến là BIDV (giảm gần 49%), BacABank (giảm 45%), Vietcombank (giảm 18,2%)...

Mặc dù suy giảm, Vietcombank vẫn trong nhóm Big 4 quỹ dự phòng rủi ro nợ xấu, trên 100% cùng BIDV, Agribank, VietinBank; ngoài ra là 2 ngân hàng tư nhân MB, Techcombank.

Có hơn 10 ngân hàng có tỷ lệ bao phủ nợ xấu dưới 50%, trong đó có những ngân hàng có dư nợ cho vay lớn như, thậm chí còn có ngân hàng bao phủ nợ xấu chỉ đạt 5%.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường