Tìm mã CK, công ty, tin tức

Đọc nhiều

Bình luận nhiều

Mua hay bán SGP, VEA và VNM?

Các công ty chứng khoán (CTCK) khuyến nghị bán SGP do việc di dời cảng Sài Gòn Khánh Hội và sắp tới là cảng Tân Thuận 1 sẽ tác động tiêu cực đến kết quả hoạt động chính của Công ty; nắm giữ VEA do kỳ vọng cổ tức trên sẽ duy trì trên 4,000 đồng/cp trong năm 2024 và tăng trưởng dần qua các năm; mua VNM do dự báo tốc độ tăng trưởng kép (CAGR) doanh thu giai đoạn 2024-2028 đạt 5.3%.

Bán SGP với giá mục tiêu 20,700 đồng/cp

CTCK Asean (Aseansc) kỳ vọng các chính sách tiếp theo để thúc đẩy 2 nhóm cảng nước sâu Cái Mép – Thị Vải và Lạch Huyện, một ở Miền Bắc (Hải Phòng) và một ở Miền Nam (Bà Rịa – Vũng Tàu). CTCP Cảng Sài Gòn (UPCoM: SGP) có 3 cảng liên doanh ở khu vực Cái Mép – Thị Vải, trong đó 2 cảng nằm ở hạ lưu là CMIT và SP-SSA vẫn còn nhiều dư địa để phát triển.

Các cảng của SGP hiện sở hữu tại 2 nhóm cảng: nhóm cảng ở Sài Gòn (thuộc nhóm cảng biển số 4) và nhóm cảng biển Cái Mép – Thị Vải (nhóm cảng biển nước sâu). Cả 2 nhóm này đều thuộc vào diện được tăng 10% mức giá tối thiểu về dịch vụ bốc dỡ hàng. Đây cũng tác động tích lên hoạt động sản xuất kinh doanh của SGP.

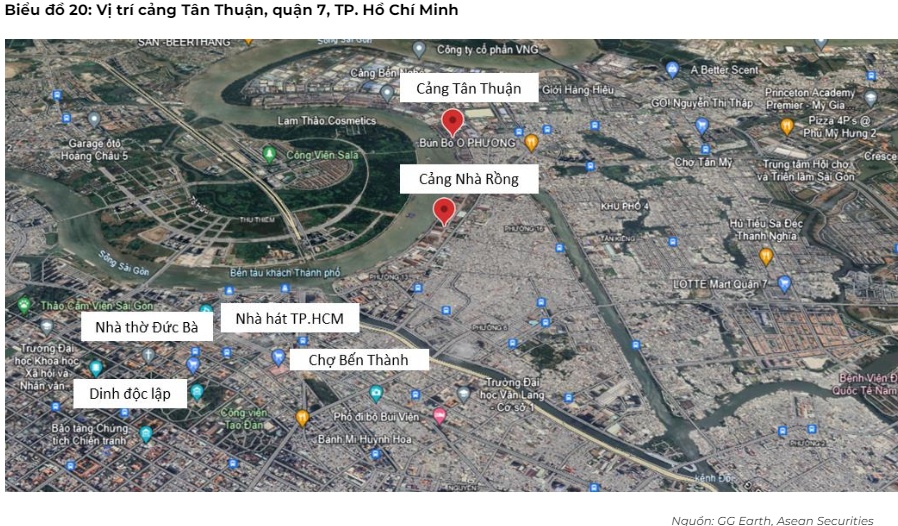

Theo quy hoạch tổng thể phát triển hệ thống cảng biển Việt Nam giai đoạn 2021 - 2030, tầm nhìn đến năm 2050. Toàn bộ cảng biển trên sông Sài Gòn sẽ được di dời để thực hiện các dự án phát triển đô thị, đồng thời xây dựng đầu tư, phát triển cảng để tạo đà phát triển kinh tế.

Cảng biển Tân Thuận (quận 7, TP. Hồ Chí Minh) theo chủ trương di dời sẽ mang lại quỹ đất trống lớn (khoảng 200,000 m2) ở vị trí trung tâm của thành phố. Trong đó, 40% cảng (khoảng 80,000 m2) sẽ được bàn giao để xây dựng cầu Thủ Thiêm, tạo thêm hướng giao thông kết nối khu vực phía Đông và phía Nam của thành phố. Số đất còn lại được sẽ có khả năng rất cao được dùng làm các dự án BĐS (khoảng 120,000 m2), đây là con số rất lớn và có khả năng tăng doanh thu cho SGP (trường hợp SGP xin được giấy phép chấp thuận đầu tư).

Dù vậy, việc di dời cảng Sài Gòn Khánh Hội (năm 2017) và sắp tới là cảng Tân Thuận 1 (năm 2025) sẽ tác động tiêu cực đến kết quả hoạt động chính của SGP khi cảng được thay thế là Sài Gòn Hiệp Phước vẫn chưa cho thấy khả năng đủ để tiếp nhận hàng hóa dịch chuyển từ 2 cảng trên do có vị trí khá xa so với trung tâm thành phố, điều này có thể gây khó khăn trong việc vận chuyển hàng hóa đến các khu vực tiêu thụ lớn. Hơn nữa, cơ sở hạ tầng giao thông kết nối với cảng Hiệp Phước vẫn còn nhiều hạn chế, không đủ để đáp ứng nhu cầu vận chuyển lớn và thường xuyên.

Cảng liên doanh SP - PSA vẫn đối diện với tình hình tài chính xấu khi liên tục lỗ lũy kế, với vị trí nằm sâu phía trong của khu vực Cái Mép - Thị Vải, triển vọng cải thiện kinh doanh của cảng này theo nhận định của CTCK này là khá thấp.

Do lượng hàng hóa của tại các cảng của SGP tại TPHCM chưa có nhiều đột biến về số lượng cùng với sự đóng góp không đáng kể từ các cảng liên kết tại khu vực Bà Rịa – Vũng Tàu, Aseansc dự báo doanh thu và lợi nhuận sau thuế năm 2024 của SGP lần lượt đạt 1,007 tỷ đồng (tăng 7% so với năm 2023) và 298 tỷ đồng (tăng 3%). EPS dự phóng 2024 đạt 1,463 đồng/cp.

Với dự phóng trên, Aseansc khuyến nghị bán đối với cổ phiếu SGP với giá mục tiêu là 20,700 đồng/cp, tương đương mức giảm 32.1% so với giá đóng cửa ngày 28/06/2024 qua việc kết hợp ba phương pháp thu nhập thặng dư, so sánh P/E và P/B.

Nắm giữ VEA với giá mục tiêu 52,200 đồng/cp

CTCK VPBank (VPBS) kỳ vọng hoạt động kinh doanh chính của Tổng Công ty Máy động lực và Máy nông nghiệp Việt Nam – CTCP (UPCoM: VEA) sẽ tiếp tục duy trì so với năm 2023 với tăng trưởng doanh thu ở mức 5%. Động lực lợi nhuận của VEA hiện tại chủ yếu đến từ lợi nhuận từ các công ty liên kết.

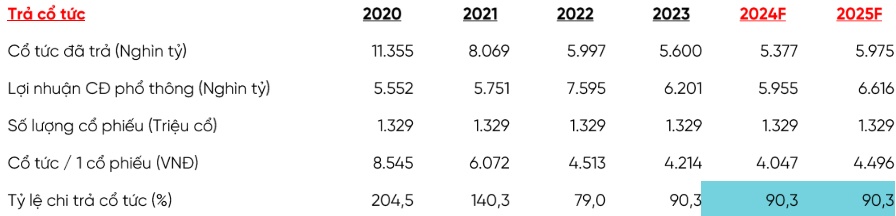

VEA đã thực hiện đầu tư vào ba công ty gồm Honda, Toyota và Ford với tỷ lệ sở hữu lần lượt là 30%, 20%, và 25% (về thị phần, theo số liệu 2023 của Hiệp hội Các nhà sản xuất Ô tô Việt Nam (VAMA), giá trị thị phần của Honda lên đến 83% toàn ngành, dự kiến xu hướng này sẽ tiếp tục được duy trì do niềm tin tiêu dùng của người dân Việt Nam dành cho thương hiệu này đã được định hình trong nhiều năm). Đây được xem là các khoản đầu tư mang đến nguồn sinh lời ổn định của VEA qua từng năm với hơn 5 ngàn tỷ đồng mỗi năm, trong năm 2022 đã lên đến gần 8 ngàn tỷ, tuy nhiên đã giảm về mức 5.6 ngàn tỷ trong năm 2023 do các khó khăn chung của ngành. Trong năm 2024, VPBS đánh giá nguồn lợi nhuận này sẽ sụt giảm nhẹ về 5.36 ngàn tỷ đồng dựa trên đánh giá về toàn ngành.

Dòng tiền của VEA được kỳ vọng tiếp tục duy tri sự mạnh mẽ trong thời gian tới nhờ vào khoản cổ tức được chia từ các công ty liên kết. Bên cạnh đó, VEA cũng có tình hình tài chính lành mạnh với số dư tiền mặt lớn, thu nhập tài chính cũng góp phần quan trọng khi số dư các khoản tiến gửi ngân hàng trong năm 2023 lên đến gần 13 ngàn tỷ đồng đã mang về nguồn thu nhập tài chính cho VEA lên đến 1.2 ngàn tỷ đồng, VPBS kỳ vọng khoản thu nhập này sẽ tiếp tục được duy trì trong năm thời gian tới.

Về chính sách chi trả cổ tức, VPBS kỳ vọng VEA sẽ tiếp tục duy trì ở tỷ lệ chi trả cổ tức ở mức 90.3% trong thời gian tới. Từ đó, cổ tức trên 1 đơn vị cổ phần sẽ duy trì trên 4,000 đồng trong năm 2024 và tăng trưởng dần qua các năm.

Với những kỳ vọng trên, VPBS khuyến nghị nắm giữ VEA với giá mục tiêu 52,200 đồng/cp.

Mua VNM với giá mục tiêu 76,500 đồng/cp

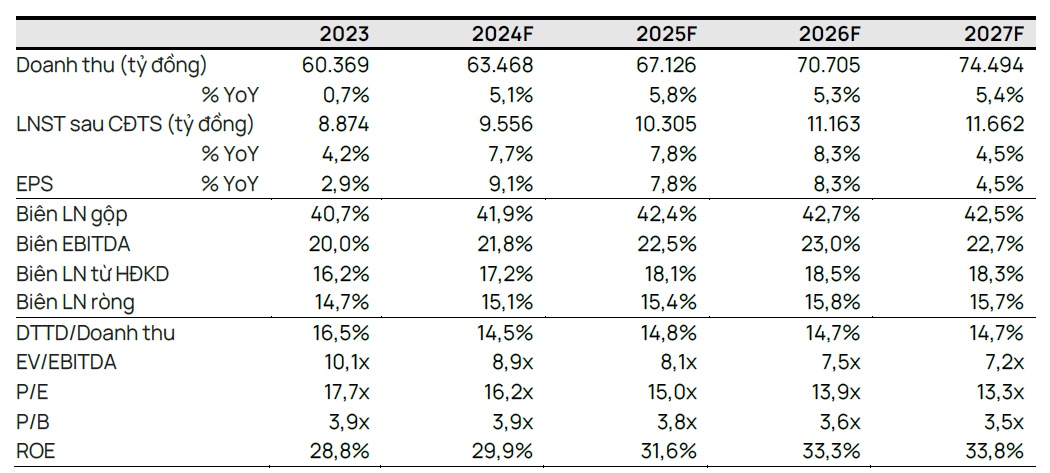

CTCK Vietcap dự báo biên lợi nhuận gộp năm 2024 của CTCP Sữa Việt Nam (HOSE: VNM) đạt 41.9%, tăng 126 điểm cơ bản so với năm trước, phù hợp với kỳ vọng của ban lãnh đạo trong cuộc họp các nhà đầu tư gần đây nhất.

Theo VNM, Công ty đã đảm bảo chi phí (1) sữa đầu vào nhập khẩu tính đến quý 4/2024 và (2) sữa đầu vào và bao bì trong nước tính đến tháng 12/2024. Vietcap cho rằng đà tích cực sẽ tiếp tục duy trì trong năm 2025. Tuy nhiên, CTCK này điều chỉnh giảm giả định về xu hướng cải thiện biên lợi nhuận gộp của VNM trong giai đoạn 2026-2028 khi Vietcap cho rằng việc VNM giành lại thị phần tại các mảng có biên lợi nhuận cao, đặc biệt là sữa công thức và sữa chua, sẽ gặp nhiều thách thức hơn do cạnh tranh khốc liệt.

Vietcap dự báo biên lợi nhuận gộp của VNM sẽ lần lượt đạt 42.7%/42.5%/42.5% vào năm 2026/2027/2028, so với mức 43.2%/43.1%/43% trước đây.

VNM có kế hoạch (1) đổi thương hiệu sữa chua vào quý 2/2024 và sữa bột dành cho trẻ sơ sinh vào quý 3/2024, và (2) giới thiệu các sản phẩm mới đáp ứng lối sống lành mạnh của khách hàng trẻ tuổi trong năm 2024. Sau khi tung ra bao bì mới, VNM sẽ đẩy mạnh các chiến dịch marketing để gia tăng thị phần trên tất cả các sản phẩm chính. Vietcap kỳ vọng VNM sẽ tiếp tục thực hiện các sáng kiến marketing để giành lại thị phần. Do đó, CTCK này duy trì giả định về SG&A/doanh thu lần lượt là 24.7%/ 24.4%/24.1% trong năm 2024/2025/2026.

Dự phóng chỉ số tài chính của VNM

Nguồn: Vietcap

Vietcap đánh giá cao khả năng sinh lời vượt trội và mức chia cổ tức ổn định của VNM. CTCK này dự báo tốc độ tăng trưởng kép (CAGR) doanh thu giai đoạn 2024-2028 là 5.3%, nhờ thu nhập khả dụng của nhân công Việt Nam tăng khi thị trường lao động phục hồi. Ngoài ra, Vietcap dự báo CAGR EPS của Vietcap đạt 6.5% trong giai đoạn 2024-2028.

Với những đánh giá trên, Vietcap khuyến nghị mua VNM với giá mục tiêu 76,500 đồng/cp.

Mã chứng khoán liên quan bài viết

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Nhận OTP

Xem thêm

Dữ liệu thị trường

Xem thêm

Công cụ đầu tư

Xem thêm

Phát triển bản thân

Xem thêm

Quét mã QR để tải app 24HMoney - Giúp bạn đầu tư an toàn, hiệu quả

Về chúng tôi

Cơ quan chủ quản: Công ty TNHH 24HMoney. Địa chỉ: Tầng 5 - Toà nhà Geleximco - 36 Hoàng Cầu, P.Ô Chợ Dừa, Quận Đống Đa, Hà Nội. Giấy phép mạng xã hội số 203/GP-BTTTT do BỘ THÔNG TIN VÀ TRUYỀN THÔNG cấp ngày 09/06/2023 (thay thế cho Giấy phép mạng xã hội số 103/GP-BTTTT cấp ngày 25/3/2019). Chịu trách nhiệm nội dung: Phạm Đình Bằng. Email: support@24hmoney.vn. Hotline: 038.509.6665. Liên hệ: 0908.822.699

Bàn tán về thị trường