Mua cổ phiếu nào cho tuần cuối tháng 4?

Các CTCK khuyến nghị mua VEA nhờ vào định giá hấp dẫn dù triển vọng ngắn hạn khó khăn, mua STK nhờ vào chiến lược thân thiện với môi trường mang lại lợi nhuận, khả quan với HDG do giá cổ phiếu giảm mạnh tạo cơ hội trong trung và dài hạn.

Mua VEA với giá mục tiêu 45,900 đồng/cp

Theo CTCK Bản Việt (VCSC), Tổng Công ty Máy động lực và Máy nông nghiệp Việt Nam (UPCoM: VEA) có định giá hấp dẫn mặc dù chịu tác động tiêu cực của dịch Covid-19.

Đại dịch này khiến ngành xe ô tô và xe máy gặp nhiều thách thức từ cả phía cầu lẫn phía cung. VCSC cho rằng những tác động tiêu cực của dịch đến thu nhập và tâm lý của người tiêu dùng sẽ ảnh hưởng nhu cầu xe ô tô và xe máy tại Việt Nam trong năm 2020.

Trong khi đó, những gián đoạn sản xuất do dịch (ví dụ, thiếu hụt phụ tùng ô tô và đại lý đóng cửa) cũng ảnh hưởng đến hoạt động kinh doanh và khả năng sinh lời chung của ngành. Tính đến hiện tại, 8 công ty xe ô tô/xe máy (bao gồm 3 công ty liên kết của VEA) đã tạm ngừng hoạt động sản xuất tại Việt Nam.

Mặc dù việc đóng cửa nhà máy là do hưởng ứng Chính phủ trong việc kiểm soát dịch Covid-19, VCSC cho rằng diễn biến này còn phản ánh triển vọng nhu cầu kém tích cực từ quan điểm của các nhà sản xuất xe ô tô/xe máy.

Theo VCSC, doanh số ngành ô tô sẽ tiếp tục suy giảm trong quý 2/2020, sau đó bắt đầu phục hồi trong 6 tháng cuối năm 2020. Ước tính doanh số xe ôtô du lịch của Việt Nam đã giảm 23% so cùng kỳ trong 2 tháng đầu năm 2020. Khi việc đóng cửa đại lý xe ô tô/xe máy chỉ bắt đầu từ cuối tháng 3, VCSC cho rằng những khó khăn trong ngành sẽ trầm trọng hơn trong quý 2, sau đó phục hồi trong 6 tháng cuối năm dựa theo giả định của VCSC cho rằng những gián đoạn kinh tế do dịch sẽ đạt đỉnh vào cuối quý 2/2020.

Tương ứng, VCSC dự báo sản lượng bán của Toyota, Honda và Ford tại Việt Nam sẽ lần lượt giảm 18%, 29%, 23% trong năm 2020, sau đó phục hồi 17%, 15%, 19% trong năm 2021.

VCSC cũng đưa ra dự báo doanh số ngành xe máy sẽ giảm 5% trong năm 2020, sau đó phục hồi trong năm 2021. Nhờ thị phần gia tăng, VCSC dự phóng doanh số xe máy của Honda này sẽ chỉ giảm 4% trong năm 2020 và sau đó tăng 4% trong năm 2021. VCSC cho rằng nhu cầu xe 2 bánh (phương tiện vận chuyển chủ yếu tại Việt Nam) sẽ ổn định hơn so với nhu cầu xe ô tô nhờ có tính phải chăng cao hơn và ít phụ thuộc vào nhu cầu từ các dịch vu vận chuyển (như dịch vụ gọi xe và taxi).

Trong năm 2020, VCSC dự phóng doanh thu của VEA đạt 4,262 tỷ đồng và lãi trước thuế đạt 6,669 tỷ đồng, lần lượt giảm 5% và 10% so với thực hiện năm trước.

Dự báo kết quả kinh doanh của VEA các năm tới

Qua đó, VCSC khuyến nghị mua VEA với giá mục tiêu 45,900 đồng/cp.

Mua STK với giá mục tiêu 20,300 đồng/cp

Theo CTCK VCSC, triển vọng lợi nhuận của CTCP Sợi Thế Kỷ (HOSE: STK) được củng cố bởi việc tập trung vào phân khúc cao cấp, sự chuyển dịch của ngành sang hướng tiêu thụ sợi tái chế có biên lợi nhuận cao và các yếu tố hỗ trợ dài hạn nhờ quy định xuất xứ từ sợi/vải trở đi theo các Hiệp định Thương mại Tự do (FTA).

Trong giai đoạn 2019-2020, VCSC dự báo tốc độ tăng trưởng kép (CAGR) EPS 16%, được dẫn dắt bởi CAGR 7.5% trong doanh số bán và tăng trưởng biên lợi nhuận gộp của STK đến từ chuyển đổi cơ cấu doanh thu sang các sản phẩm sợi tái chế có biên lợi nhuận cao hơn.

VCSC dự phóng doanh thu 2020 của STK sẽ giảm 2.7% (trước khi tăng tốc trong năm 2021) do gián đoạn từ dịch Covid-19 đối với sản xuất dệt may và tác động tiêu cực từ dịch Covid-19 đến nhu cầu hàng may mặc.

Triển vọng tăng trưởng mạnh mẽ của ngành và năng lực thực hiện đã được chứng minh của STK với các khách hàng lớn củng cố cho triển vọng tăng trưởng.

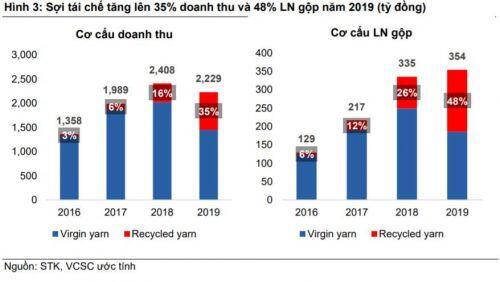

Theo VCSC, việc chuyển đổi sang sợi tái chế sẽ thúc đẩy giá bán trung bình và biên lợi nhuận của STK. VCSC dự báo đóng góp doanh thu từ sợi tái chế, được hỗ trợ bởi biên LN gộp khoảng 22% trong năm 2019 so với sợi nguyên sinh là 13%, sẽ tăng từ 35% năm 2019 lên 59% năm 2020.

Bên cạnh đó, quy tắc xuất xứ (ROO) trong các Hiệp định Thương mại Tự do (FTA) lớn là yếu tố hỗ trợ dài hạn cho các nhà máy sợi Việt Nam. Hiệp định Đối tác Toàn diện và Tiến bộ xuyên Thái Bình Dương (CPTPP) và Hiệp định Thương mại Tự do EU - Việt Nam (EVFTA) chỉ cấp phép miễn thuế cho sản phẩm may mặc đáp ứng ROO từ sợi trở đi (CPTPP) và từ vải trở đi (EVFTA).

Các quy tắc xuất xứ khuyến khích các nhà sản xuất dệt may tại Việt Nam sử dụng nguồn sợi tại Việt Nam. STK có vị thế tốt để hưởng lợi từ xu hướng này khi khoảng 60% doanh số bán đến từ thị trường trong nước và xuất khẩu tại chỗ. Ngoài ra, STK có kế hoạch thành lập một liên minh sợi-dệt-nhuộm-may với các đối tác nhằm hoàn thành chuỗi giá trị.

Qua đó, VCSC khuyến nghị mua STK với giá mục tiêu 20,300 đồng/cp.

HDG khả quan với giá mục tiêu 32,000 đồng/cp

Theo CTCK Bảo Việt (BVSC), kết quả kinh doanh 2020 của CTCP Tập đoàn Hà Đô (HOSE: HDG) dù ít nhiều có tác động từ dịch Covid -19 nhưng vẫn duy trì ở mức cao với đóng góp chính từ Hado Centrosa. Từ 2021, lợi nhuận của HDG sẽ phụ thuộc vào tiến độ kinh doanh dự án Hado Charm Villa. Mặc dù, các hoạt động như năng lượng, dịch vụ (cho thuê văn phòng, sàn thương mại) và khách sạn tăng trưởng trở lại trong 2021, doanh thu bất động sản giảm sẽ tác động đến kết quả kinh doanh chung trong năm 2021.

Theo BVSC, tình hình tài chính của HDG áp lực trong 2020 nhưng sẽ cải thiện trong 2021-2025. Tổng thể nhu cầu cầu đầu tư trong 2020 là 4,905 tỷ đồng, chủ yếu cho dự án năng lượng. Giai đoạn 2021 – 2025, nhu cầu đầu tư của HDG tập trung cho các dự án bất động sản như Hado Charm Villa, Green Lane, Kha Vạn Cân. Theo đó, khó khăn và áp lực trong năm 2020 là điều rõ ràng có thể cảm nhận. Điều này đã và đang tạo những lo ngại nhất định cho nhà đầu tư.

Tuy nhiên, nhìn ở bức tranh dài, cơ hội cải thiện tài chính trong giai đoạn 2021-2025 là hiện hữu khi các dự án năng lượng hoạt động ổn định và dự án bất động sản triển khai kinh doanh. Như vậy, có thể nói, sự thận trọng trong năm 2020 là cần thiết nhưng không đáng lo ngại nếu xét trong trung hạn.

BVSC cho rằng điều nhà đầu tư cần theo dõi chính là chính sách liên quan ảnh hưởng đến triển vọng mảng năng lượng và tiến độ các dự án bất động sản mà HDG đang sở hữu.

Ngoài ra, giá cổ phiếu HDG có những đợt suy giảm khi nhà đầu tư nhận thấy những khó khăn sẽ đối mặt. Mặc dù vậy, sự sụt giảm 40-50% giá trị so với đầu năm 2020 là có phần quá đà. Theo kết quả ước tính của BVSC, trên cơ sở thận trọng khi nhìn vào kết quả năm 2021, giá trị hợp lý của HDG dù điều chỉnh mạnh nhưng vẫn cao hơn 59% so với giá hiện tại. Và sự sụt giảm này, BVSC cho rằng điều đó đã mang đến cơ hội đầu tư cả về giá trị tài sản lẫn triển vọng doanh nghiệp khi các dự án năng lượng hoạt động ổn định, dự án bất động sản đóng góp lợi nhuận từ 2022.

Qua đó, BVSC khuyến nghị HDG khả quan với giá mục tiêu 32,000 đồng/cp.

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường