Kỳ vọng gì ở cổ phiếu VCG, CTR và MWG?

Các công ty chứng khoán (CTCK) khuyến nghị nắm giữ VCG nhờ triển vọng khả quan từ mảng xây lắp với kế hoạch thúc đẩy đầu tư công của Chính phủ trong năm 2023; trung lập cho CTR do Công ty còn nhiều dư địa để duy trì mức tăng trưởng tích cực trong dài hạn; khả quan MWG nhờ tiếp tục được hưởng lợi từ xu hướng tăng trưởng tiêu dùng của Việt Nam.

Nắm giữ VCG với giá mục tiêu 21,700 đồng/cp

Năm 2022, Tổng CTCP Xuất nhập khẩu và Xây dựng Việt Nam (Vinaconex, HOSE: VCG) đạt doanh thu 8,629 tỷ đồng, tăng hơn 50% so với năm 2021; lãi trước thuế đạt 1,132 tỷ đồng, tăng hơn 57%, lần lượt thực hiện được hơn 56% chỉ tiêu doanh thu và gần 65% kế hoạch lợi nhuận năm.

Bóc tách cơ cấu doanh thu, mảng xây lắp chiếm phần lớn tỷ trọng (70%). Phân khúc lớn thứ hai là sản xuất, chiếm 11% và các dịch vụ khác (12%). Đáng chú ý, doanh thu của mảng bất động sản (chỉ chiếm 7% tổng doanh thu, tương đương 608 tỷ đồng) đến từ việc bàn giao dự án Green Diamond.

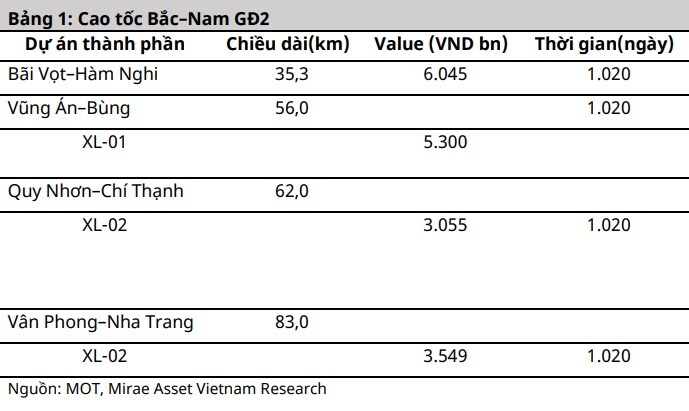

Với kế hoạch thúc đẩy đầu tư công của Chính phủ trong năm 2023, CTCK Mirae Asset Việt Nam (Mirae Asset) đánh giá triển vọng mảng xây lắp của VCG năm 2023 là khả quan. Trong đó, VCG được Bộ Giao thông Vận tại (GTVT) chỉ định là nhà thầu thực hiện thêm 4 gói thầu trong dự án đường cao tốc Bắc – Nam giai đoạn 2.

Mirae Asset ước tính giá trị riêng của các gói này vào khoảng 8,000 tỷ đồng (tương đương 350 triệu USD) trong giai đoạn 2023-2025. Vì Chính phủ là nhà đầu tư nên các khoản thanh toán sẽ được đảm bảo, dòng tiền sẽ được cải thiện đáng kể, qua đó giảm rủi ro thanh khoản trong hai năm tới. CTCK này cho rằng phân khúc xây lắp là điểm sáng nhất của VCG trong giai đoạn 2023-2024.

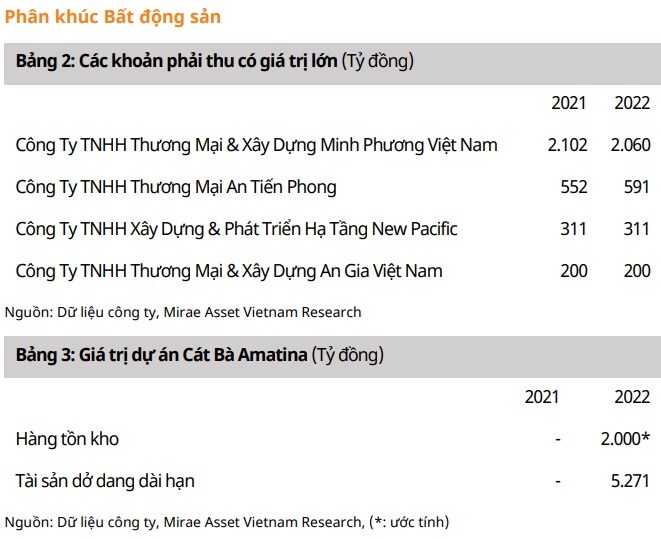

Trái ngược với mảng xây lắp, triển vọng thị trường bất động sản vẫn ảm đạm khi nhà đầu tư đang lo ngại rui ro đối với trái phiếu của các doanh nghiệp bất động sản sẽ đáo hạn vào năm 2023.

Theo Mirae Asset, dự án lớn nhất - Cát Bà Amatina, chiếm phần lớn hàng tồn kho và tài sản dở dang dài hạn (ước tính tổng giá trị khoảng 7,000 tỷ đồng), là điểm trừ và làm trì trệ bảng cân đối kế toán, tiêu tốn nhiều vốn đầu tư và chi phí của VCG khi nhu cầu của thị trường vẫn còn yếu.

Năm 2023, Mirae Asset thận trọng dự báo doanh thu hợp nhất và lãi ròng của VCG lần lượt là 11,544 tỷ đồng và 640 tỷ đồng. Dự báo năm 2023 không bao gồm bất kỳ khoản thu nhập bất thường nào (năm 2022, VGC ghi nhân khoản thu nhập tài chính 660 tỷ đồng từ đánh giá lại giá trị tài sản).

Với dự báo trên, Mirae Asset hạ khuyến nghị từ tăng tỷ trọng xuống nắm giữ cổ phiếu VCG với mức giá mục tiêu 21,700 đồng/cp.

Trung lập CTR với giá hợp lý 54,254 đồng/cp

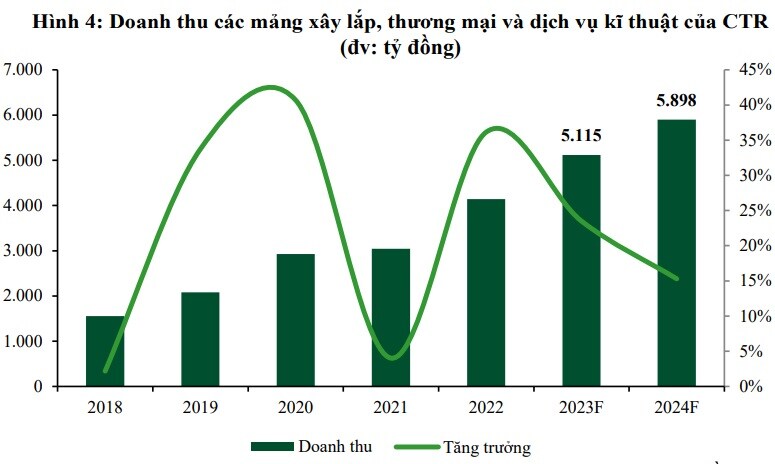

Năm 2022, Tổng Công ty cổ phần Công trình Viettel (Viettel Construction, HOSE: CTR) ghi nhận doanh thu thuần đạt 9,370 tỷ đồng, tăng gần 26% so với năm trước., trong đó, đóng góp lớn vào tăng trưởng doanh thu tới từ các lĩnh vực xây lắp, thương mại và dịch vụ kĩ thuật. Lãi sau thuế năm 2022 đạt 444 tỷ đồng, tăng hơn 18%.

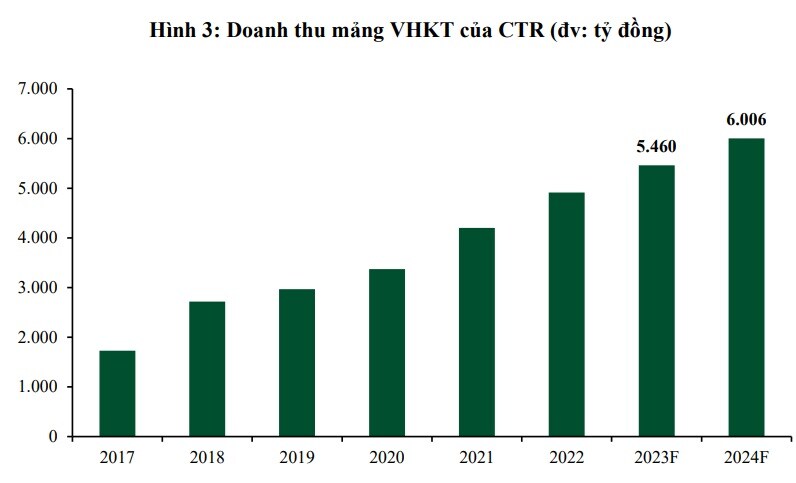

Theo đánh giá của CTCK Ngân hàng TMCP Ngoại Thương Việt Nam (VCBS), CTR còn nhiều dư địa để duy trì mức tăng trưởng tích cực trong dài hạn với những mảng kinh doanh chủ lực.

Mặc dù tăng trưởng chậm lại nhưng VCBS dự báo mảng vận tải khai thác (VTKT) vẫn sẽ duy trì mức tăng trưởng trên10%/năm trong ít nhất 2-3 năm tới và đóng góp 300-400 tỷ đồng dòng tiền mỗi năm cho CTR.

Dự báo lĩnh vực xây dựng, dịch vụ dân dụng có dư địa tăng trưởng dồi dào nhờ quy mô thị trường lớn; lợi thế từ độ phủ tới các địa phương và thị trường cung cấp dịch vụ xây lắp nhà ở riêng lẻ và sửa chữa, tích hợp thiết bị hộ gia đình chưa có nhiều sự tham gia của các doanh nghiệp chuyên nghiệp.

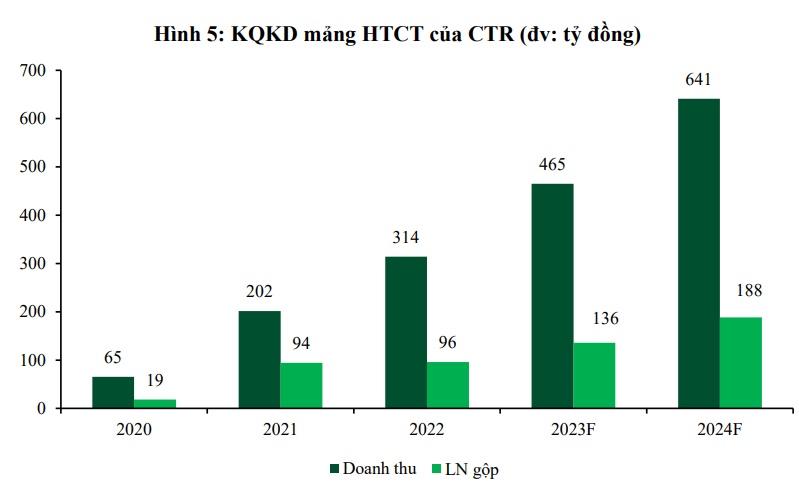

Đối với mảng hạ tầng cho thuê (HTCT), động lực tăng trưởng chủ yếu sẽ vẫn đến từ nhu cầu mở rộng hạ tầng phát sóng 4G của Viettel. Trong khi đó, hạ tầng 5G nhiều khả năng sẽ chưa thể đẩy mạnh triển khai trong giai đoạn 2023-2024.

Tuy vậy, VCBS cho rằng tốc độ tăng trưởng của CTR sẽ chịu áp lực nhất định tới từ chi phí lãi vay gia tăng đáng kể từ năm 2023 (đặc biệt trong môi trường lãi suất neo cao) và tác động tiêu cực đến hiệu quả lợi nhuận của Công ty.

Năm 2023, VCBS dự phóng doanh thu của CTR đạt 11,040 tỷ đồng, tăng gần 18% so với thực hiện năm 2022 và lãi ròng ước đạt 508 tỷ đồng, tăng hơn 14%.

Với tiềm năng của doanh nghiệp, VCBS khuyến nghị trung lập cổ phiếu CTR với mức định giá hợp lý là 54,254 đồng/cp.

MWG: Khả quan với giá mục tiêu 61,500 đồng/cp

Theo CTCK VNDirect, quý 4/2022, CTCP Đầu tư Thế giới Di động (HOSE: MWG) chỉ đạt mức doanh thu 30,588 tỷ đồng, giảm hơn 15% so với cùng kỳ, chủ yếu do doanh thu Thế Giới Di Động & Điện Máy Xanh (TGDĐ & ĐMX) trong quý 4 giảm gần 27% doanh thu của Bách Hóa Xanh tăng gần 28% nhờ tái cấu trúc hệ thống chuỗi. Sau cùng, lãi ròng giảm tới hơn 60%, còn 619 tỷ đồng.

Lũy kế năm 2022, doanh thu MWG tăng gần 9% so với năm 2021 lên mức 133,405 tỷ đồng nhưng lãi ròng giảm hơn 16%, xuống 4,100 tỷ đồng.

Mặc dù MWG chịu tác động tiêu cực từ sự sụt giảm tiêu dùng, đặc biệt là tiêu dùng các sản phẩm không thiết yếu nhưng VNDirect cho rằng tác động tiêu cực này diễn ra ngắn hạn và sẽ phục hồi nhanh chóng nếu nền kinh tế Việt Nam và thế giới ổn định trở lại sau giai đoạn suy yếu.

Bên cạnh đó, Bách Hóa Xanh (BHX) đang dần lấy lại niềm tin của người tiêu dùng sau tái cấu trúc. Doanh thu của BHX vẫn trong xu hướng tăng và lưu lượng truy cập website BXH từ quý 4/2022 tăng gấp 3 lần so với giai đoạn trước tái cấu trúc (quý 1/2021 – quý 1/2022), cho thấy doanh thu cửa hàng có thể duy trì được tăng trưởng bền vững và kỳ vọng mạnh hơn trong nửa cuối 2023 trong bối cảnh nền kinh tế dần ổn định và giá trị giỏ hàng tăng trở lại so với hiện tại.

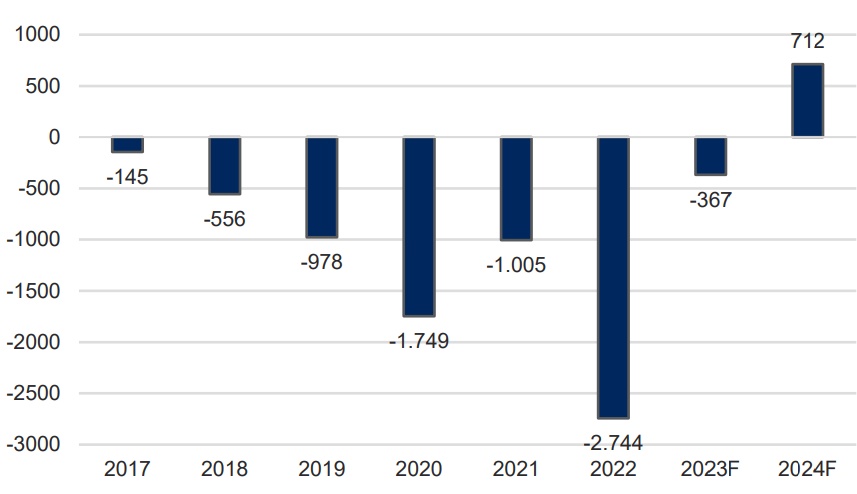

Khoản lỗ của BHX và ước tính kết quả của BHX trong giai đoạn 2023-2024

(Đvt: Tỷ đồng)

Do đó, VNDirect kỳ vọng BHX có thể hòa vốn trong quý 3/2023 với doanh thu mỗi cửa hàng hàng tháng ước đạt 1.5-1.55 tỷ đồng (tăng từ 8.7-12% so với quý 4/2022) sẽ giúp MWG không còn ghi nhận giá trị lỗ lên đến gần 3,000 tỷ đồng vào năm 2022.

Theo nhận định của VNDirect, cơ hội đầu tư vào MWG sẽ rõ ràng trong nửa cuối 2023 khi các tín hiệu vĩ mô và tiêu dùng khả quan xuất hiện sẽ giúp lợi nhuận của MWG trở lại quỹ đạo tăng trưởng.

VNDirect ước tính lãi ròng của MWG trong 6 tháng đầu năm 2023 giảm 16% so với cùng kỳ. Tuy nhiên, trong nửa cuối 2023, với việc các yếu tố vĩ mô tốt hơn, CTCK này ước tính lãi ròng của MWG sẽ tăng gấp 2 lần so với cùng kỳ với dự phóng BHX ghi nhận mức lãi 67 tỷ đồng.

Đánh giá dựa trên tiềm năng của Công ty, VNDirect khuyến nghị khả quan đối với cổ phiếu MWG, giá mục tiêu là 61,500 đồng/cp. Lưu ý rủi ro có thể tới từ thời kỳ tiêu dùng yếu kéo dài hoặc BHX có lãi chậm hơn dự kiến.

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận