CTCK gọi tên 3 cổ phiếu ngân hàng có mức định giá hấp dẫn

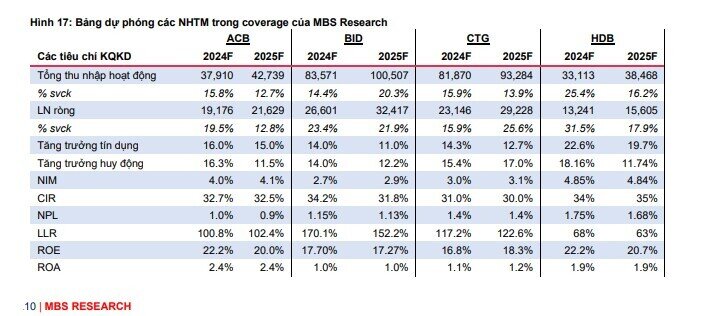

Trong báo cáo về ngành ngân hàng, chứng khoán MB (MBS) đã chỉ ra 3 cổ phiếu ngân hàng được kỳ vọng sẽ có KQKD khả quan hơn so với ngành.

Chiến lược đầu tư ngành Ngân hàng 2024

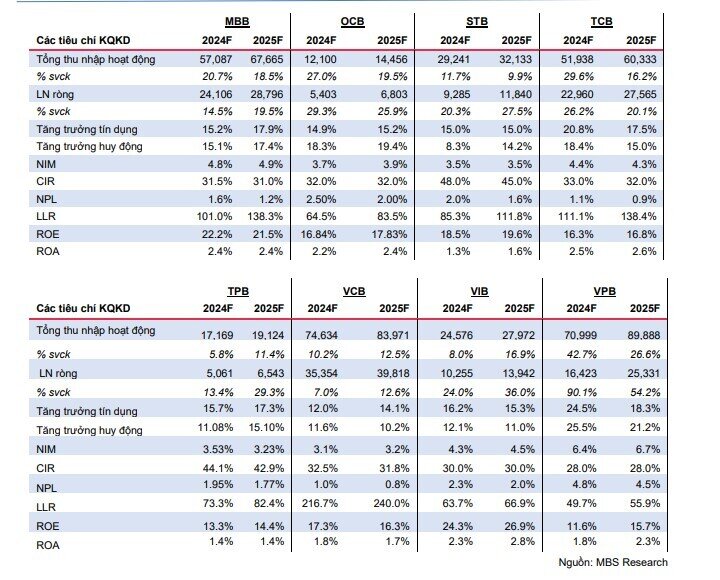

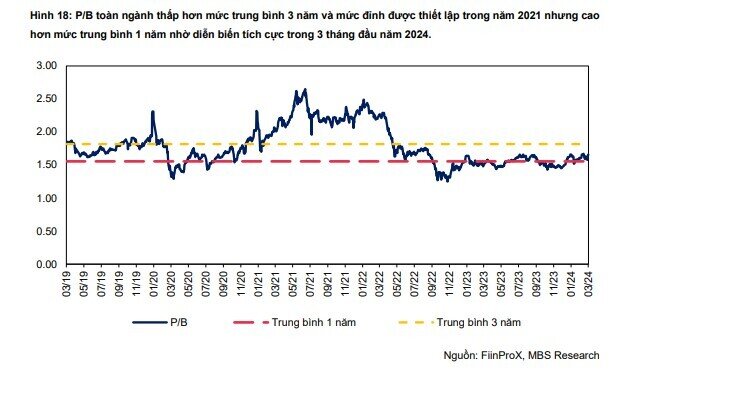

Những diễn biến hết sức tích cực của toàn ngành ngân hàng trong những tháng đầu năm đã khiến định giá của toàn ngành tăng lên đáng kể so với lịch sử. Mức P/B toàn ngành hiện tại đạt 1.66, cao hơn 6.7% so với trung bình 1 năm, nhưng vẫn thấp hơn 8.7% so với trung bình 3 năm.

Chúng tôi cho rằng những ngân hàng có những đặc điểm sau sẽ có được KQKD khả quan hơn so với toàn ngành. Thứ nhất, NIM có thể chống chọi được sự bào mòn do hoạt động cắt giảm lãi suất cho vay nhằm cạnh tranh tăng trưởng tín dụng. Những ngân hàng được kỳ vọng sẽ có NIM bền vững nên là những ngân hàng có chi phí vốn thấp và ưu thế về CASA (như VCB, TCB, MBB…). Thứ hai, những ngân hàng có mảng tín dụng tăng trưởng tốt và ổn định nhờ có tệp khách hàng riêng (như HDB, TCB, …). Cuối cùng, chúng tôi cho rằng những ngân hàng có chất lượng tài sản cải thiện mạnh mẽ cùng gia tăng trích lập lớn trong năm 2023 sẽ giảm được áp lực trích lập trong năm 2024, từ đó giúp LNST gia tăng đáng kể hơn so với toàn ngành (VIB, TCB CTG…). Do đó, chúng tôi chọn HDB, VIB và VCB.

Cổ phiếu khuyến nghị

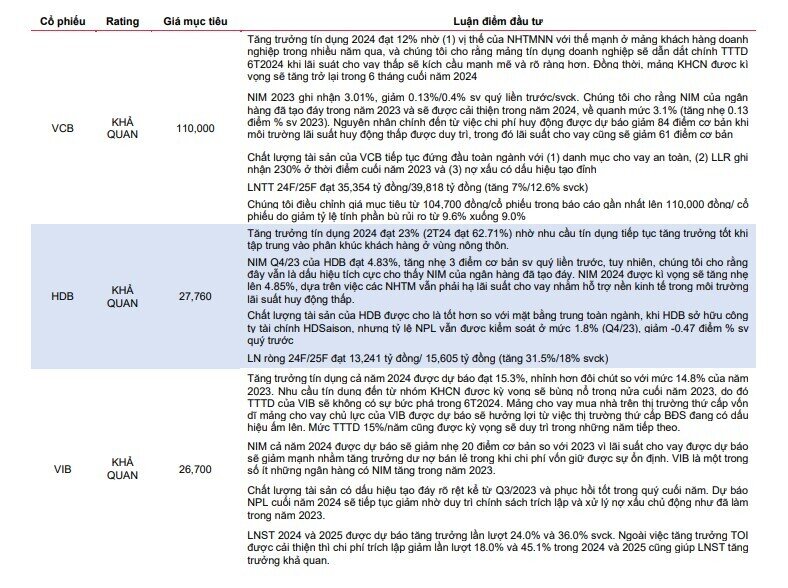

Ngân hàng Thương mại Cổ phần Ngoại thương Việt Nam - VCB

Tăng trưởng tín dụng 2024 đạt 12% nhờ (1) vị thế của NHTMNN với thế mạnh ở mảng khách hàng doanh nghiệp trong nhiều năm qua, và chúng tôi cho rằng mảng tín dụng doanh nghiệp sẽ dẫn dắt chính TTTD 6T2024 khi lãi suát cho vay thấp sẽ kích cầu mạnh mẽ và rõ ràng hơn. Đồng thời, mảng KHCN được kì vọng sẽ tăng trở lại trong 6 tháng cuối năm 2024

NIM 2023 ghi nhận 3.01%, giảm 0.13%/0.4% sv quý liền trước/svck. Chúng tôi cho rằng NIM của ngân hàng đã tạo đáy trong năm 2023 và sẽ được cải thiện trong năm 2024, về quanh mức 3.1% (tăng nhẹ 0.13 điểm % sv 2023). Nguyên nhân chính đến từ việc chi phí huy động được dự báo giảm 84 điểm cơ bản khi môi trường lãi suất huy động thấp được duy trì, trong đó lãi suất cho vay cũng sẽ giảm 61 điểm cơ bản

Chất lượng tài sản của VCB tiếp tục đứng đầu toàn ngành với (1) danh mục cho vay an toàn, (2) LLR ghi nhận 230% ở thời điểm cuối năm 2023 và (3) nợ xấu có dấu hiệu tạo đỉnh

LNTT 24F/25F đạt 35,354 tỷ đồng/39,818 tỷ đồng (tăng 7%/12.6% svck)

Chúng tôi điều chỉnh giá mục tiêu từ 104,700 đồng/cổ phiếu trong báo cáo gần nhất lên 110,000 đồng/ cổ phiếu do giảm tỷ lệ tính phần bù rủi ro từ 9.6% xuống 9.0%

Ngân hàng TMCP Phát triển T.P Hồ Chí Minh - HDB

Tăng trưởng tín dụng 2024 đạt 23% (2T24 đạt 62.71%) nhờ nhu cầu tín dụng tiếp tục tăng trưởng tốt khi tập trung vào phân khúc khách hàng ở vùng nông thôn.

NIM Q4/23 của HDB đạt 4.83%, tăng nhẹ 3 điểm cơ bản sv quý liền trước, tuy nhiên, chúng tôi cho rằng đây vẫn là dấu hiệu tích cực cho thấy NIM của ngân hàng đã tạo đáy. NIM 2024 được kì vọng sẽ tăng nhẹ lên 4.85%, dựa trên việc các NHTM vẫn phải hạ lãi suất cho vay nhằm hỗ trợ nền kinh tế trong môi trường lãi suất huy động thấp.

Chất lượng tài sản của HDB được cho là tốt hơn so với mặt bằng trung toàn ngành, khi HDB sở hữu công ty tài chính HDSaison, nhưng tỷ lệ NPL vẫn được kiểm soát ở mức 1.8% (Q4/23), giảm -0.47 điểm % sv quý trước

LN ròng 24F/25F đạt 13,241 tỷ đồng/ 15,605 tỷ đồng (tăng 31.5%/18% svck)

Ngân hàng Thương mại Cổ phần Quốc tế Việt Nam - VIB

Tăng trưởng tín dụng cả năm 2024 được dự báo đạt 15.3%, nhỉnh hơn đôi chút so với mức 14.8% của năm 2023. Nhu cầu tín dụng đến từ nhóm KHCN được kỳ vọng sẽ bùng nổ trong nửa cuối năm 2023, do đó TTTD của VIB sẽ không có sự bức phá trong 6T2024. Mảng cho vay mua nhà trên thị trường thứ cấp vốn dĩ mảng cho vay chủ lực của VIB được dự báo sẽ hưởng lợi từ việc thị trường thứ cấp BĐS đang có dấu hiệu ấm lên. Mức TTTD 15%/năm cũng được kỳ vọng sẽ duy trì trong những năm tiếp theo.

NIM cả năm 2024 được dự báo sẽ giảm nhẹ 20 điểm cơ bản so với 2023 vì lãi suất cho vay được dự báo sẽ giảm mạnh nhằm tăng trưởng dư nợ bán lẻ trong khi chi phí vốn giữ được sự ổn định. VIB là một trong số ít những ngân hàng có NIM tăng trong năm 2023.

Chất lượng tài sản có dấu hiệu tạo đáy rõ rệt kể từ Q3/2023 và phục hồi tốt trong quý cuối năm. Dự báo NPL cuối năm 2024 sẽ tiếp tục giảm nhờ duy trì chính sách trích lập và xử lý nợ xấu chủ động như đã làm trong năm 2023.

LNST 2024 và 2025 được dự báo tăng trưởng lần lượt 24.0% và 36.0% svck. Ngoài việc tăng trưởng TOI được cải thiện thì chi phí trích lập giảm lần lượt 18.0% và 45.1% trong 2024 và 2025 cũng giúp LNST tăng trưởng khả quan.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận