Công ty chứng khoán nào có quy mô cho vay margin lớn nhất quý 3/2024?

Thị trường chứng khoán trong quý 3 chứng kiến nhiều biến động mạnh mẽ, với tâm điểm là những nỗ lực vượt qua ngưỡng kháng cự cứng 1.300 điểm nhưng chưa thành công.

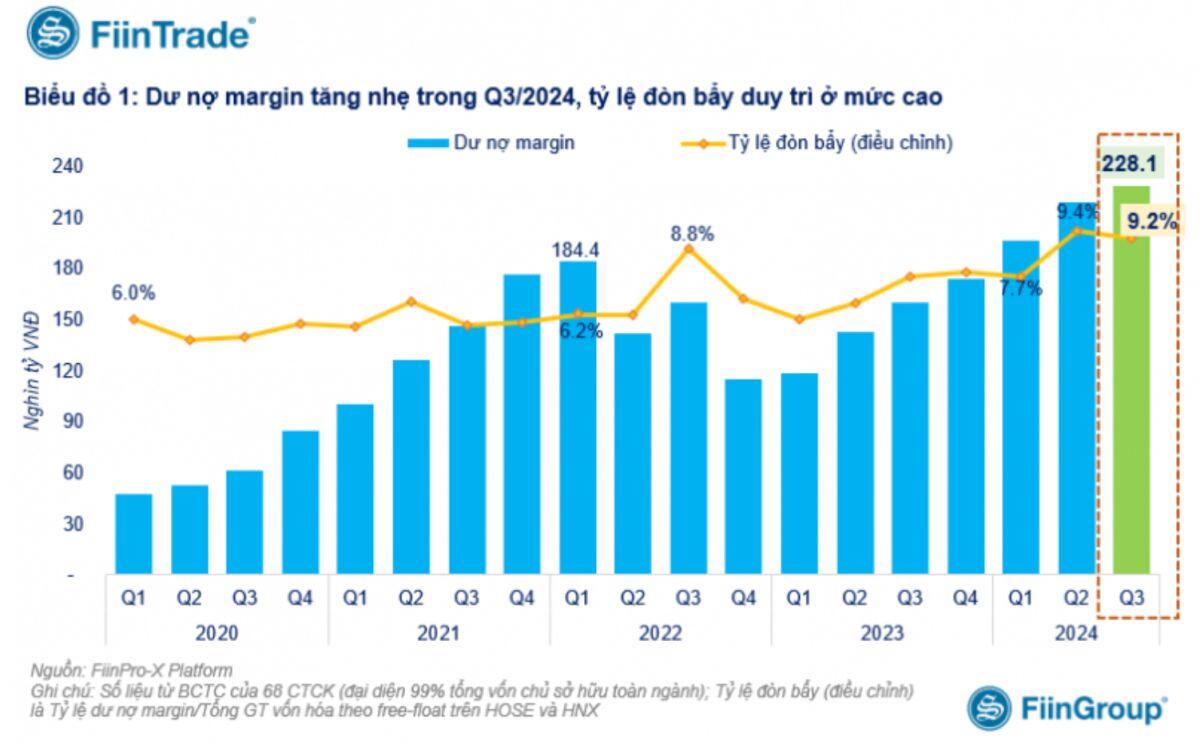

Tuy vậy, tâm lý nhà đầu tư vẫn tỏ ra lạc quan, tin tưởng rằng VN-Index sẽ sớm chinh phục được mốc này. Điều này được thể hiện rõ qua việc số liệu margin tiếp tục thiết lập kỷ lục mới.

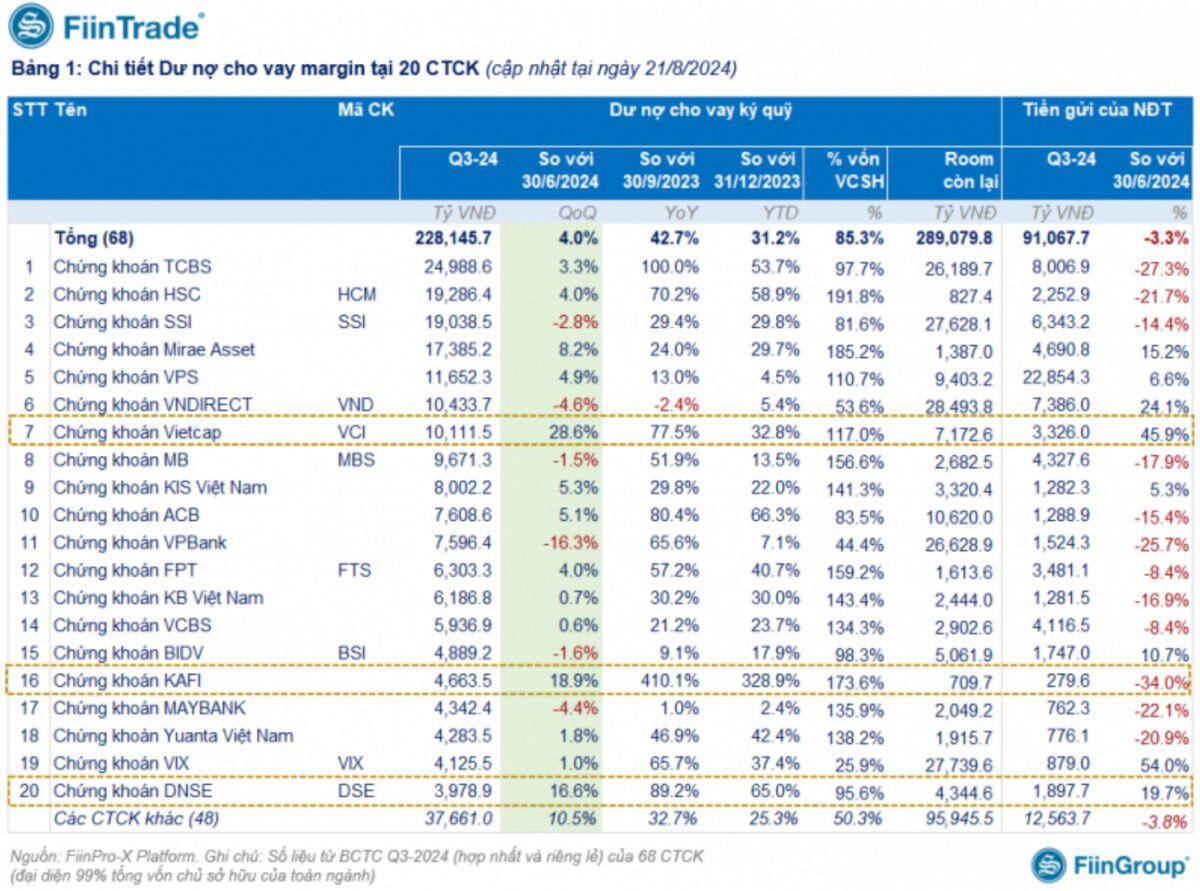

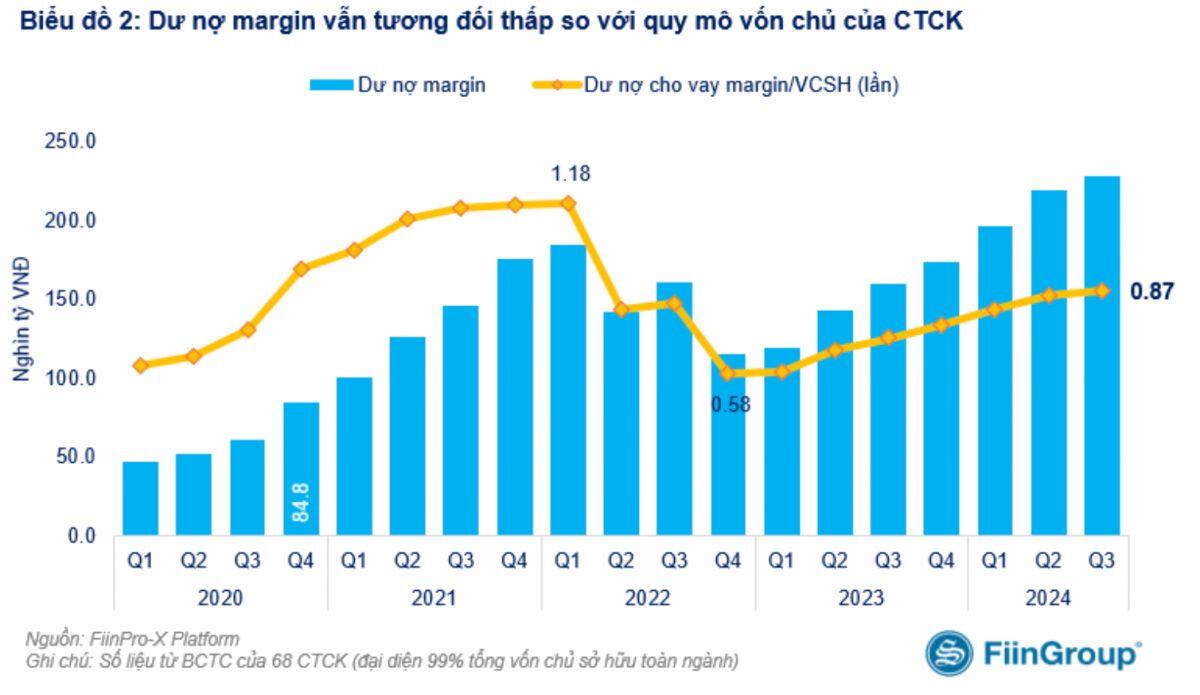

Theo thống kê mới nhất từ FiinTrade dựa trên báo cáo tài chính quý 3/2024 của 68 công ty chứng khoán (chiếm 99% quy mô vốn chủ sở hữu toàn ngành), dư nợ cho vay giao dịch ký quỹ (margin) tại thời điểm 30/9/2024 đã vượt hơn 228 nghìn tỷ đồng, tăng nhẹ so với cuối quý 2.

FiinTrade nhận định rằng sự tăng trưởng của dư nợ margin không đồng đều giữa các công ty chứng khoán. Tính đến 30/9/2024, có 7 công ty chứng khoán ghi nhận dư nợ margin vượt 10 nghìn tỷ đồng, với sự góp mặt mới nhất là VCI.

Sáu công ty còn lại gồm TCBS, HSC, SSI, Mirae Asset, VPS, và VND. Ngoài VCI, các công ty khác trong nhóm chỉ ghi nhận mức tăng nhẹ hoặc thậm chí sụt giảm, như SSI và VND. Trong khi đó, một số công ty chứng khoán nhỏ như DNSE, Kafi và LPBS lại bất ngờ có mức tăng mạnh về dư nợ margin trong quý 3.

“CUỘC ĐUA” CHO VAY MARGIN TRONG NGÀNH CHỨNG KHOÁN

Dẫn đầu thị trường vẫn là TCBS, với giá trị cho vay margin tính đến cuối tháng 9/2024 đạt 24.988 tỷ đồng. Con số này đánh dấu mức tăng ấn tượng 53,7% so với đầu năm và tăng 3,3% so với cuối quý 2/2024.

Trong số các công ty chứng khoán ghi nhận tăng trưởng dư nợ margin trong quý 3/2024, Công ty Chứng khoán TP. HCM (HSC) nổi bật nhất với mức tăng 4%, đưa dư nợ margin lên 19.286 tỷ đồng.

Với kết quả này, HSC đã vượt qua SSI để trở thành công ty có quy mô dư nợ margin lớn thứ hai trong ngành chứng khoán, tăng gần 59% so với đầu năm. Mặc dù đây là một thành công đáng kể, nhưng nó cũng đặt ra nhiều thách thức cho HSC trong tương lai gần.

Việc dư nợ cho vay margin tăng mạnh, trong khi nguồn vốn chủ sở hữu không được mở rộng đáng kể, đã khiến tỷ lệ dư nợ margin trên vốn chủ sở hữu của HSC gần chạm mức trần quy định. Theo FiinTrade, hạn mức cho vay margin còn lại của HSC chỉ khoảng 827 tỷ đồng. Đây là lý do HSC đang khẩn trương tìm cách tăng vốn chủ sở hữu.

Theo thông tin từ HSC, công ty sẽ tổ chức Đại hội đồng cổ đông bất thường vào ngày 4/12 tới dưới hình thức trực tuyến. Trọng tâm của cuộc họp sẽ là thảo luận phương án phát hành cổ phiếu cho cổ đông hiện hữu nhằm tăng cường nguồn vốn, cải thiện năng lực tài chính, và mở rộng quy mô hoạt động.

Trước đây, HSC đã nhiều lần lên kế hoạch tăng vốn nhưng gặp khó khăn do vướng phải quy trình, thủ tục liên quan đến cổ đông lớn là Công ty Đầu tư Tài chính Nhà nước TP. HCM (HFIC), một doanh nghiệp nhà nước.

Một trường hợp gây chú ý khác là Công ty Chứng khoán Vietcap. Đến cuối quý 3, dư nợ cho vay margin của VCI đã vượt ngưỡng 10.000 tỷ đồng, tăng 28,6% so với cuối quý 2 và 32,8% so với đầu năm. Hiện tại, khoản cho vay của VCI chiếm gần 50% tổng tài sản doanh nghiệp.

Báo cáo tài chính quý 3 cho thấy, lãi từ các khoản cho vay và phải thu của VCI đạt 206,3 tỷ đồng, tăng 17% so với cùng kỳ năm trước. Trong 9 tháng đầu năm 2024, lãi từ cho vay đạt 621 tỷ đồng, tăng 23%. Đặc biệt, VCI đã vươn lên vị trí thứ 4 trong top 5 công ty chứng khoán có thị phần môi giới lớn nhất trên HOSE, từ vị trí thứ 6 trong quý trước.

Các công ty chứng khoán quy mô nhỏ đã có những bước tiến mạnh mẽ về dư nợ margin trong quý 3/2024, với nhiều cái tên nổi bật nhờ vào sự tăng trưởng ấn tượng so với đầu năm và cuối quý 2.

Công ty Chứng khoán Kafi là một ví dụ điển hình. Theo báo cáo tài chính quý 3/2024, lãi từ các khoản cho vay và phải thu của Kafi đạt 85,6 tỷ đồng, tăng gấp 4 lần so với cùng kỳ năm trước. Điều này phản ánh chiến lược liên tục đẩy mạnh cho vay của Kafi trong thời gian qua.

Từ mức dư nợ cho vay margin khoảng 1.000 tỷ đồng đầu năm, công ty đã tăng lên mức 4.663 tỷ đồng vào cuối quý 3, tăng 328% so với đầu năm và 18,9% so với cuối quý 2/2024. Bên cạnh đó, Kafi cũng tăng vốn thành công từ 1.500 tỷ đồng lên 2.500 tỷ đồng và đẩy mạnh đầu tư vào các tài sản FVTPL, đạt mức 7.547 tỷ đồng, tăng 65%.

Chứng khoán LPBank (LPBS) cũng là một nhân tố đột phá trong quý 3 khi các khoản cho vay tăng vọt. Trong khi những năm trước LPBS hầu như không có dư nợ cho vay, thì trong 9 tháng đầu năm 2024, công ty đã bất ngờ ghi nhận dư nợ cho vay lên đến 3.004 tỷ đồng, với mức tăng đột biến 2.500 tỷ đồng chỉ trong quý 3. Kết quả kinh doanh của LPBS cho thấy lãi từ các khoản cho vay và phải thu đạt 47,9 tỷ đồng, chiếm 70% tổng doanh thu hoạt động, trở thành nguồn thu lớn nhất của công ty.

Ngoài ra, DNSE – một công ty chứng khoán nhỏ khác cũng ghi nhận sự tăng trưởng đáng kể về dư nợ cho vay, tăng 65% so với đầu năm và 16,6% trong quý 3, lên mức 3.978 tỷ đồng.

DƯ NỢ MARGIN TĂNG NHƯNG THỊ TRƯỜNG VẪN TRẦM LẮNG

Mặc dù dư nợ cho vay margin toàn ngành chứng khoán tiếp tục tăng và thiết lập đỉnh mới trong quý 3/2024, nhưng điều này vẫn chưa đủ để tạo động lực mạnh mẽ cho thị trường. Thanh khoản chung đã giảm, và nhà đầu tư cá nhân đã chuyển từ mua ròng sang bán ròng qua khớp lệnh trong giai đoạn tháng 8-9.

Đồng thời, tỷ lệ đòn bẩy (tỷ lệ margin/tổng vốn hóa điều chỉnh theo free-float) và tỷ lệ margin/giá trị giao dịch bình quân vẫn duy trì ở mức cao. Điều này cho thấy, việc dư nợ margin gia tăng không phải là yếu tố thúc đẩy vòng quay giao dịch mà chủ yếu phục vụ các "deal" thỏa thuận.

Thống kê từ FiinTrade cũng chỉ ra rằng số dư tiền gửi của nhà đầu tư đã giảm liên tiếp trong hai quý, mặc dù số lượng tài khoản mở mới vẫn tăng mạnh, đạt 819 nghìn tài khoản trong quý 3. Tỷ lệ margin trên tổng giá trị tài sản của nhà đầu tư đã duy trì ổn định kể từ đầu năm 2023 đến nay, cho thấy sự thận trọng trong việc sử dụng đòn bẩy tài chính.

Theo ông Nguyễn Thế Minh, Giám đốc khối Nghiên cứu và Phân tích của Chứng khoán Yuanta, margin tăng trong bối cảnh thanh khoản thấp chủ yếu là cho vay deal tăng.

Mặc dù có rủi ro, nhưng không giống đáng lo ngại như giai đoạn VN-Index lập đỉnh năm 2022. Vì thời điểm đó, các công ty chứng khoán cho vay deal lớn ở nhóm ngành bất động sản (chiếm 40%-50% dư nợ margin toàn thị trường), nên khi xảy ra tình trạng lệnh gọi ký quỹ (call margin) hoặc bán giải chấp (force sell) sẽ tạo hiệu ứng bán tháo hàng loạt.

“Ở thời điểm hiện tại, margin không tập trung ở nhóm bất động sản mà chủ yếu ở nhóm ngân hàng (55%-60% tổng dư nợ margin). Trong khi đó, nhóm ngân hàng vẫn ổn định, không đáng lo ngại”, ông Minh nhận định.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận