Chu kỳ nợ tiêu dùng ở Việt Nam liệu có dừng lại?

Tăng trưởng tín dụng tiêu dùng cá nhân trong những năm qua đã trở thành một trong những động lực chính thúc đẩy nền kinh tế Việt Nam, nhất là trong bối cảnh nền kinh tế chuyển đổi từ tăng trưởng dựa vào đầu tư sang tiêu dùng nội địa. Điều này không chỉ giúp cải thiện sức mua trong nước mà còn thúc đẩy các ngành công nghiệp dịch vụ và bán lẻ phát triển mạnh mẽ. Đối với các ngân hàng, cho vay cá nhân mở ra cơ hội tăng trưởng hấp dẫn trong dài hạn với mức sinh lời cải thiện.

Những năm gần đây, cho vay tiêu dùng được kỳ vọng là yếu tố then chốt để tăng trưởng kinh tế. Sự chuyển mình từ một nền kinh tế phụ thuộc vào xuất khẩu và đầu tư sang tiêu dùng nội địa giúp Việt Nam giảm bớt phụ thuộc vào nguồn vốn đầu tư, thay vào đó sẽ khai thác thị trường tiêu thụ trong nước hiệu quả hơn. Thực tế trong thập niên qua chúng ta chỉ cần mức tăng trưởng tín dụng hàng năm thấp hơn rất nhiều so với giai đoạn trước để tạo ra cùng một mức tăng trưởng kinh tế 6-7%.

Tăng trưởng tín dụng tiêu dùng cũng chịu ảnh hưởng lớn từ tình hình thị trường bất động sản, một lĩnh vực đã trải qua nhiều biến động trong năm qua. Khi thị trường bất động sản gặp khó khăn, nhu cầu vay mua nhà và đầu tư vào bất động sản giảm sút, kéo theo sự chững lại của tín dụng tiêu dùng. Trong năm 2023, lượng giao dịch bất động sản đã sụt giảm mạnh so với năm trước, một trong những sự sụt giảm mạnh mẽ nhất từng được ghi nhận, thậm chí một số phân khúc gần như đóng băng. Sự suy thoái này không chỉ tác động đến nhu cầu vay của các cá nhân mà còn đến khẩu vị cho vay của các ngân hàng, khiến họ trở nên thận trọng hơn trong việc cấp tín dụng. Nếu tình trạng đóng băng của thị trường bất động sản tiếp tục, tốc độ tăng trưởng của tín dụng tiêu dùng có thể sẽ còn chậm lại trong thời gian tới, đặt ra nhiều câu hỏi về triển vọng tăng trưởng kinh tế trong tương lai.

Tín dụng tiêu dùng tại Việt Nam

Với đặc điểm của nền kinh tế tăng trưởng cao nhưng thị trường vốn vẫn còn chưa phát triển, nên tăng trưởng kinh tế phụ thuộc lớn vào tăng trưởng tín dụng hàng năm. Tín dụng được kỳ vọng là động lực giúp kích thích các hoạt động đầu tư và tiêu dùng, từ đó kích thích tăng trưởng kinh tế. Tuy nhiên, tăng trưởng tín dụng khó khăn trong giai đoạn gần đây đã bộc lộ nhiều khó khăn vẫn còn đang tồn đọng trong nền kinh tế. Trong khi đó, chính sách kích cầu tiêu dùng để phát triển kinh tế vẫn chưa đạt được hiệu quả.

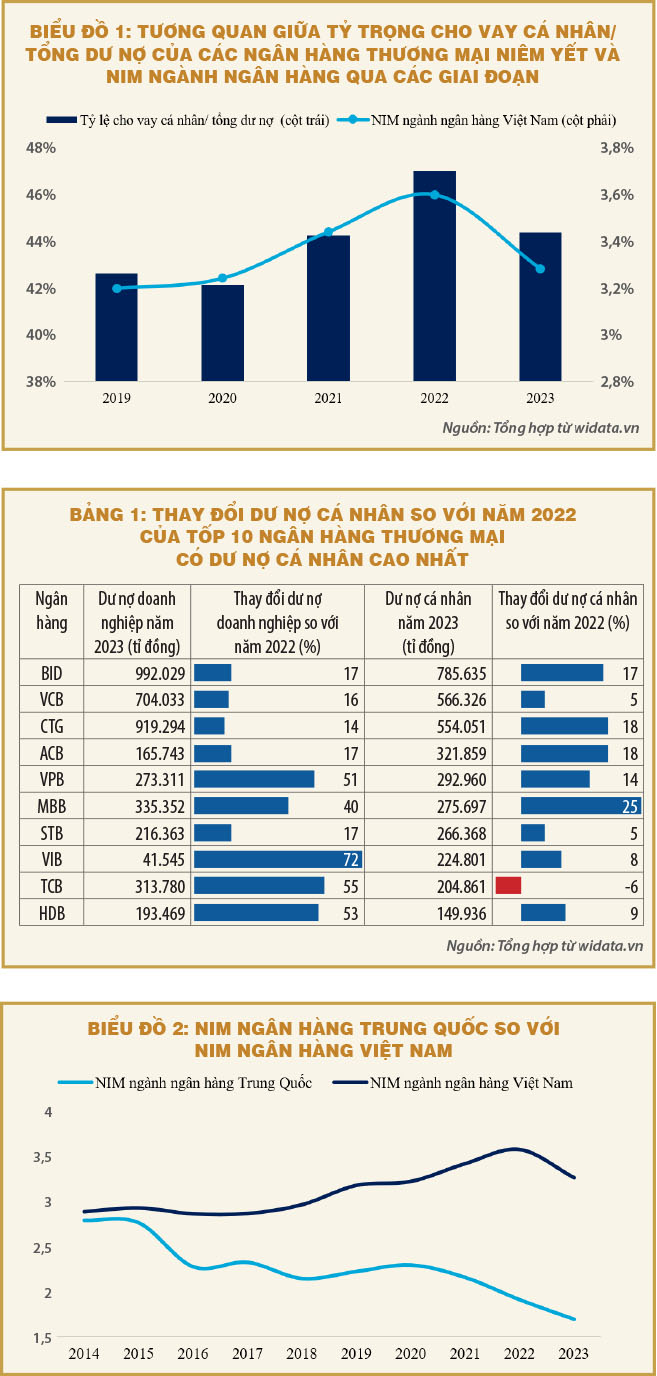

Bất kể lãi suất thấp và các gói tín dụng tiêu dùng được đẩy mạnh trong thời gian vừa qua, tăng trưởng tín dụng với động lực là tăng trưởng tiêu dùng cho các cá nhân, vẫn đạt con số tương đối khiêm tốn. Theo thống kê từ báo cáo tài chính của 26 ngân hàng thương mại niêm yết (không bao gồm NVB), tỷ lệ tín dụng cho cá nhân trên tổng dư nợ sau khi đạt đỉnh tại 47,1% năm 2022 đã giảm xuống còn 44,4% trong năm 2023. Mức tăng trưởng cho vay cá nhân lần đầu tiên trong suốt một thập niên qua tăng trưởng thấp hơn rất nhiều so với nhu cầu cho vay doanh nghiệp.

Trong giai đoạn tăng trưởng tín dụng tiêu dùng giảm, ngành ngân hàng cũng phải đối mặt với những khó khăn về mức sinh lời. Tín dụng cá nhân giúp tỷ lệ thu nhập lãi ròng trên tổng tài sản (NIM) của ngân hàng cải thiện mạnh trong suốt một thập niên qua, nên khi tín dụng cá nhân tăng trưởng chậm lại sẽ lại làm cho NIM ngân hàng sụt giảm. Biểu đồ 1 cho thấy tương ứng với các giai đoạn tăng trưởng tỷ trọng dư nợ cá nhân, mức NIM của ngành cũng tăng từ 3,2% năm 2019 lên 3,61% năm 2022. Tuy nhiên, với mức sụt giảm trong tín dụng cá nhân, NIM của ngành bị ảnh hưởng mạnh, giảm còn 3,29% trong năm 2023. NIM giảm mạnh liên tục trong bốn quí vừa qua và vẫn chưa có dấu hiệu tạo đáy khi khả năng cao báo cáo tài chính quí 1 tiếp tục chứng kiến sự sụt giảm trong mức NIM của các ngân hàng.

Khi phân tách sâu hơn vào trường hợp của các ngân hàng, các số liệu cho thấy phần lớn tăng trưởng tín dụng trong năm đến từ việc thúc đẩy tăng trưởng dư nợ đối với doanh nghiệp. Đối với các ngân hàng với chiến lược phát triển tín dụng cho các cá nhân như VCB, STB, VIB, VPB, mức tăng trưởng dư nợ cá nhân khiêm tốn hơn rất nhiều so với tăng trưởng doanh nghiệp. Con số thậm chí còn cực đoan hơn ở Techcombank khi tăng trưởng tín dụng cá nhân giảm 6% so với năm trước trong khi tăng trưởng tín dụng doanh nghiệp tăng đến 53%.

Bài học từ chu kỳ nợ tiêu dùng ở Trung Quốc

Câu chuyện ở Trung Quốc sẽ gợi mở cho chúng ta rất nhiều điều về tình hình tăng trưởng của Việt Nam hiện tại. Trung Quốc đã chuyển dịch sang nền kinh tế tiêu dùng để đối phó với khủng hoảng kinh tế, tập trung vào việc phát triển thị trường nội địa và gia tăng nợ tiêu dùng của hộ gia đình. Quá trình này bắt đầu từ khoảng năm 2008 và đã thể hiện rõ nét qua các chính sách và ưu đãi tín dụng, nhằm thúc đẩy người dân tăng cường chi tiêu. Điều đó góp phần tạo nên một chu kỳ nợ tiêu dùng tại Trung Quốc. Việc chuyển dịch sang nền kinh tế tiêu dùng tại Trung Quốc có thể nói là đi trước Việt Nam khoảng 5-7 năm, khi ở Việt Nam bắt đầu diễn ra vào giai đoạn 2014-2015.

Mô hình Trung Quốc là một ví dụ điển hình về việc tận dụng nợ tiêu dùng để thúc đẩy tăng trưởng kinh tế, đồng thời củng cố ngành ngân hàng qua các giai đoạn khủng hoảng kinh tế. Việc gia tăng nợ vay tiêu dùng hộ gia đình cũng đã giúp cho hệ thống ngân hàng Trung Quốc ăn nên làm ra với việc cải thiện NIM của hệ thống rất nhiều. Với chu kỳ nợ tiêu dùng kéo dài từ 2010-2015, NIM của hệ thống ngân hàng Trung Quốc đạt từ 2,8-3,3%, so với khoảng dao động chỉ từ 2-2,6% giai đoạn trước đó. Tuy nhiên, tăng trưởng nợ tiêu dùng Trung Quốc đã bắt đầu giảm trong giai đoạn năm năm gần đây, dẫn đến sự suy yếu trong kinh tế Trung Quốc. Nguyên nhân chủ yếu từ sự dịch chuyển trong cơ cấu dân số, với dân số trong độ tuổi lao động và tỷ lệ sinh bắt đầu giảm, trong khi chi phí lao động tăng. Kể từ sau năm 2015, NIM của Trung Quốc bắt đầu giảm mạnh và ghi nhận mức đáy tại 1,69% năm 2023.

Đối lập với Trung Quốc, Việt Nam vẫn đang trong giai đoạn tăng trưởng tín dụng tiêu dùng cao, mặc dù đã chậm lại so với giai đoạn trước. Cơ cấu dân số trẻ và tầng lớp lao động gia tăng là yếu tố thúc đẩy tín dụng tiêu dùng trong những năm gần đây của Việt Nam. NIM của hệ thống ngân hàng Việt Nam thuộc vào nhóm cao nhất ở châu Á và trên thế giới, điều đó có sự đóng góp rất nhiều từ tín dụng tiêu dùng trong những năm qua. Tuy nhiên, việc dư nợ cho vay cá nhân sụt giảm mạnh ở phần lớn các ngân hàng khiến cho triển vọng của mảng cho vay cá nhân gặp rất nhiều khó khăn. Trong bối cảnh kinh tế khó khăn và thất nghiệp gia tăng thì khả năng trả nợ của người dân sẽ càng sụt giảm và khó có thể gia tăng vay nợ. Cú sốc từ thị trường bất động sản sẽ có thể tạo ra một bước chuyển mới cho xu hướng tăng trưởng cho vay tiêu dùng ở Việt Nam.

Nợ vay cá nhân ở Việt Nam, đặc biệt là vay mua nhà và đầu tư bất động sản, đã bị ảnh hưởng đáng kể trong giai đoạn suy giảm kinh tế gần đây. Theo ước tính của Ngân hàng Nhà nước, đến cuối năm 2023, dư nợ tín dụng lĩnh vực bất động sản đạt khoảng 2,75 triệu tỉ đồng, tương đương với tốc độ tăng trưởng là 6,75%. Trong đó, dư nợ tín dụng đối với kinh doanh bất động sản tăng trên 22%, lĩnh vực tiêu dùng bất động sản lại giảm nhẹ 0,7%. Sự suy giảm này có tác động tiêu cực đến NIM của các ngân hàng, khiến cho mục tiêu duy trì mức sinh lời cao trở nên khó khăn hơn trong dài hạn. Khả năng phục hồi của thị trường bất động sản sẽ là yếu tố then chốt quyết định đến sự ổn định và phát triển của NIM ngân hàng trong tương lai. Chúng ta hoàn toàn có thể dự báo mức NIM của hệ thống ngân hàng sẽ tiếp tục xu hướng điều chỉnh giảm trong thời gian tới.

Mặc dù nền kinh tế Việt Nam đã gặp không ít khó khăn, nhưng vẫn duy trì được tốc độ tăng trưởng khả quan so với các nước trong khu vực. Tuy nhiên, dữ liệu gần đây cho thấy chu kỳ vay nợ tiêu dùng tại Việt Nam có thể đang đến hồi kết thúc, do sự chậm lại trong các hoạt động vay mua nhà và đầu tư bất động sản. Quan trọng hơn cả, việc tăng trưởng thu nhập thấp trong những năm gần đây sẽ dẫn đến khả năng hấp thụ thêm nợ vay của nhóm này càng gặp nhiều khó khăn. Để phục hồi tín dụng tiêu dùng thì câu chuyện sắp tới sẽ phụ thuộc nhiều vào các chính sách kinh tế và điều chỉnh tín dụng mà Chính phủ và các cơ quan quản lý áp dụng trong thời gian tới.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận